将绝症肺癌转换成慢性病,这正是医学的意义。

文|医曜

肺癌因其超高的发病率和致死率,成为人类的“头号杀手”。依据病理的差异,肺癌主要分为两大类:非小细胞肺癌(NSCLC)和小细胞肺癌,其中NSCLC以约85%的占比成为肺癌的主流。

尽管NSCLC被归结为一大类别,但其发病诱因却有多种类型,如EGFR、KRAS、c-MET、HER2、ALK等靶点基因突变。在这些所有的突变中,EGFR基因以35%的突变概率,成为NSCLC最核心的战场,尤其在亚洲国家,突变比率更是攀升至50%左右。

基于此,EGFR基因也就成为人类攻克肺癌最优先聚焦的关键靶点。

贝达药业就曾凭借第一代EGFR抑制剂埃克替尼的成功,在十年内创下热卖百亿的壮举,这揭示了EGFR抑制剂所蕴含的巨大机会。

然而,伴随新一代EGFR抑制剂的崛起,埃克替尼等第一代药物正逐渐被边缘化,贝达药业也因此逐渐开始业绩失速。在这样的背景下,EGFR这一黄金靶点的机会何在?又会否再次诞生如贝达药业一样的“业绩奇迹”?

想要搞清楚EGFR这一黄金靶点所存在的机会,投资者必须先搞清楚它的诱病之因。

所谓EGFR,全称为表皮生长因子受体,从名称不难看出,这是一个与表皮细胞生长密切相关的受体。EGFR可以接收生长因子的信号,并向细胞内部传递,从而达到促进细胞生长的目的。由此可见,EGFR是一个与细胞生长高度相关的受体,当表皮细胞进行分裂时,EGFR基因就会活跃起来。

在人体中,EGFR基因起着重要的作用,然而当EGFR基因扩增失控时,它又会因过度表达从而让细胞疯狂生长分裂,而这也正是癌细胞的典型表征之一。也就是说,当EGFR基因发生“异变”时,它就诱导细胞疯狂生长,从而诱发正常细胞逐渐转化为癌细胞。

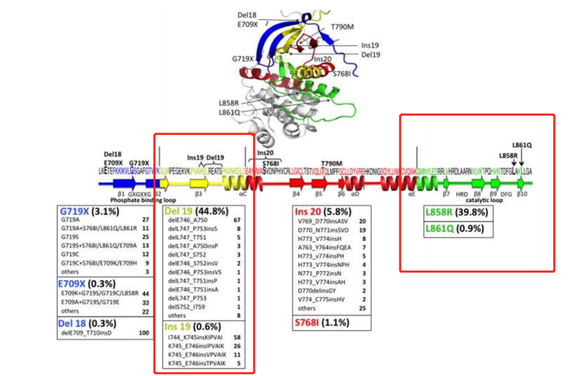

聚焦EGFR基因的微观结构,其共由7号染色体上的28个外显子组成。在这28个外显子中,EGFR基因的“异变”常发生于18、19、20、21这四个外显子之中,尤其是19外显子缺失和21外显子突变更是分别占据了总突变概率的45%和40%。

图:EGFR靶点突变情况,来源:山西证券

简单分析可以发现,解决了19、21这两个外显子的突变,也就解决了EGFR靶点的绝大多数问题,而这也成为了第一代EGFR抑制剂的核心思路,只不过现实远比想象中更加残酷。

第一代EGFR抑制剂主要作用于19、21这两个外显子,成功抑制了它们的“异变”,曾一度让肺癌患者的预后大幅改善。

在那之前,肺癌患者化疗的平均存活周期约18个月,而在第一款EGFR抑制剂吉非替尼推出后,让患者生存期大幅提升至28.7个月,患者生存质量也得到了大幅改善。

尽管EGFR抑制剂取得了显著突破,但有限的疗效依然难以让市场满意,大多数患者都在使用EGFR抑制剂一段时间后,就会开始产生耐药性,从而让第一代EGFR抑制剂失去疗效。

究其原因,虽然第一代EGFR抑制剂解决了19和21两个外显子的突变问题,但却无法阻止20号外显子T790M的耐药突变。

耐药性成为EGFR抑制剂挥之不去的“梦魇”,如何解决耐药性也成为药企在EGFR的核心课题。

EGFR抑制剂诞生至今,共经历过三个代际,目前阿斯利康的第三代EGFR抑制剂奥希替尼已经成为这一靶点的主流,其单年营收已经超过50.15亿美元。

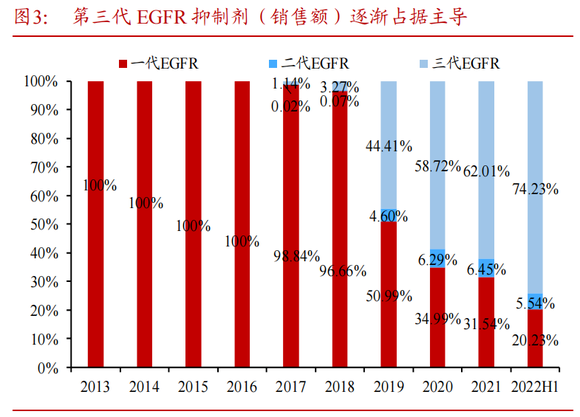

图:EGFR抑制剂市场份额,来源:浙商证券

纵观EGFR抑制剂的历史份额,这个行业的主导权实则是由第一代向第三代过渡,第二代EGFR抑制剂一直没有成为过市场的主流。究其原因在于,第一代EGFR抑制剂的核心问题是T790M的耐药性突变,而第二代EGFR抑制剂在这一点做得并不好,其只是在某些罕见EGFR突变有很好的疗效,同时对鳞癌也有一定的治疗作用。

真正全面解决T790M耐药性问题的是第三代EGFR抑制剂的奥希替尼,它也成功让肺癌患者的总生存期进一步延长至38.6个月。

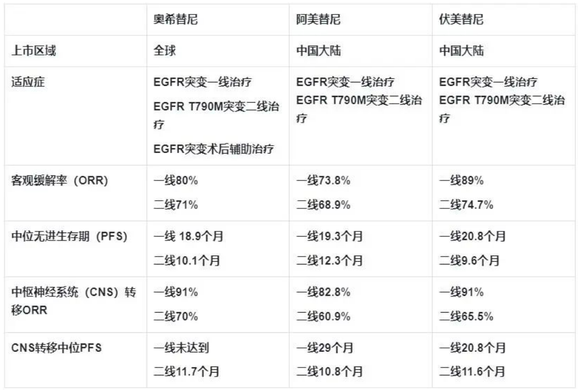

卓尔不凡的疗效让奥希替尼成为行业“效仿”的对象,两款已经上市的国内自研第三代EGFR抑制剂阿美替尼和伏美替尼实则都是奥希替尼的“me too”产品,都是在奥希替尼骨架基础上进行结构修饰而获得的药物,它们的疗效同样与奥希替尼相差并不大。

图:三款第三代EGFR抑制剂疗效对比

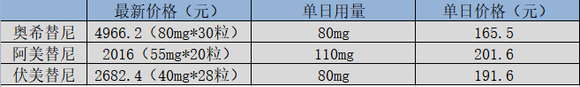

聚焦国内第三代EGFR抑制剂的竞争,进口药奥希替尼作为龙头优势明显,无论是品牌认知度还是价格上,奥希替尼都有明显优势;与之相对,两款国产药物的竞争力则并没有那么强,虽然单盒价格明显低于奥希替尼,但却是数字游戏,患者真正的单日用药价格是要明显高于奥希替尼的。

图:国内第三代EGFR抑制剂2023年价格,来源:锦缎研究院

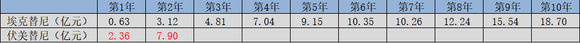

在没有价格优势的情况下,两款国产药物想要突围,就必须在营销渠道和政策上下功夫。目前艾力斯的伏美替尼则是最强力的竞争者,根据艾力斯年报,伏美替尼在上市第二年就取得7.9亿元的营收,这一数据是要明显强于贝达药业埃克替尼同期营收的(上市第二年营收3.12亿元)。

图:埃克替尼与伏美替尼同期营收对比,来源:锦缎研究院

尽管贝达药业的贝福替尼近日已经获批,但考虑到几款已经上市的第三代EGFR抑制剂的竞争已经进入白热化,除非贝达药业可以通过头对头试验证明自己,否则竞争环境更加激烈的情况下,贝福替尼可能很难复刻当年埃克替尼的“奇迹”。

第三代EGFR抑制剂虽然解决了T790M耐药性问题,但它本身却又遭遇了新的耐药性麻烦,而且机制也变得更加复杂。具体来看,第三代 EGFR 抑制剂的耐药性共有三种诱因:EGFR靶点突变、EGFR 下游信号通路激活、组织学转化。

在这三种耐药性突变中,MET、K-RAS 等下游信号激活、组织学转化均可以通过联用其他药物的方式治疗,致使EGFR基因20号外显子C797S的突变再次成为EGFR抑制剂所面对的新课题,如何开发新的针对性药物成为第四代EGFR抑制剂研发的核心思路。

尤其是对于C797S顺式突变的患者,目前临床中并没有行之有效的治疗方案,第四代EGFR抑制剂已然成为患者新的希望,就如同当年的T790M突变一样,谁能攻克它谁就有希望成为下一款奥希替尼。

现阶段,研发进度最快的为美国生物制药公司Blueprint的在研管线BLU-945,其已经进入到关键性的临床二期阶段,并已经取得一定进展。对于奥希替尼耐药后的肺癌患者,在用药14天内,83%的患者外周血样中T790M突变丰度下降,81%的患者C797S突变丰度下降。此外,对于EGFR敏感突变(19和21号外显子突变)、T790M突变、C797S突变的三重突变细胞,BLU-945的杀伤力要高出千倍以上。

尽管BLU-945距离获批上市还有很长的路要走,但其已经获得再鼎医药的引进,成为国内第四代EGFR抑制剂的先行者。除此之外,贝达药业、翰森制药、齐鲁制药、君实生物、正大天晴也均开启第四代EGFR抑制剂的研发,但研发进度依然处于临床早期阶段,并没有实质性的进展。

2003年,第一款靶向药物EGFR抑制剂吉非替尼诞生,由此肺癌不再“无药可医”。

尽管历经二十年的耕耘,人类依然没有攻克EGFR靶点耐药性的问题,可伴随EGFR抑制剂的不断迭代,患者的总生存器已经得到了显著提升。潜移默化之间,EGFR抑制剂已经逐渐把肺癌变成了一种“慢性病”。

除总生存期的显著延长外,药物的价格也随着技术的精进而大幅降低。以明星药物埃克替尼为例,刚更上市时它的售价约为3000元左右一盒,而经历第三代EGFR抑制剂的竞争后,埃克替尼的售价已经降至835元一盒,降幅高达72.2%,患者一年用药负担也从最初的约15万降至如今的4.3万。

对于癌症,绝大多数人都存在一个误区,那就是过于关注如何消灭它。实际上,针对癌症的最佳手段不是消灭,而是将其转化为慢性病。一方面通过药物迭代努力提升患者的生存期,另一方面则通过医改大幅降低患者的用药负担。

如果癌症患者的总生存期足够长,用药负担足够低,那么人类就无需再为了癌症去过分忧愁,这实则才是医药产业发展的意义。

回归投资层面,当我国药企研发的药物行至时代前列,即使与国际一线药物有所差距,但只要竞争格局和药效足够好,它就有望复制贝达药业当年埃克替尼的辉煌。

以目前视角来看,国内第三代EGFR抑制剂中,单年销售额已经达到7.9亿元的艾力斯无疑最具竞争力;而“老霸主”贝达药业则依靠埃克替尼的沉淀拥有渠道优势,在贝福替尼上市后或对艾力斯产生冲击。第四代EGFR抑制剂方面,再鼎药业则走在时代前沿,但依然需要注意新药研发的不确定性风险。