进入2季度后,端午和暑假的出行预期将是提振市场信心的关键,预计酒店业相关标的能够得到估值的修复。

图片来源:界面新闻 范剑磊

文|满投财经

5月29日,华住集团(01197.HK)发布了公司截至3月31日止的2023年一季度财务业绩,公司一季度实现收入44.8亿元,同比增长67%,实现毛利润12.2亿元,毛利率恢复至19年水平,实现归母净利润9.9亿元,同比增长257%,实现超预期增长。

伴随着五一旅游出行的火爆,市场对酒店餐饮业景气的复苏早已不存在疑虑。但环境的复苏也并不代表皆大欢喜,疫后的市场竞争、加盟店的开店速度,以及估值回暖的时机,都是投资者需要关心的内容。

借着华住集团的一季度财报,来了解一下酒店旅游产业当前的情况,并以此为基础预测市场的下一步变化。

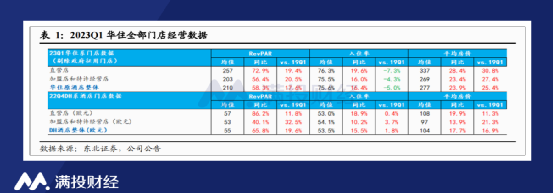

23年一季度,公司的收入增长主要来源于入住率的提升。在疫情政策放开后,国内的酒店入住迎来了显著的恢复。根据华住集团数据,一季度公司境内整体的平均 RevPAR(每客房产生收入,客房总收入/客房总数)恢复至2019年同期的118%。若细分到月份的,1月、2月、3月的恢复度分别达到2019年的96%、140%、120%。

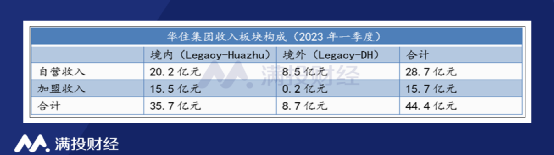

从收入来源上看,华住集团的收入端可以分为境内、境外两大板块。而每一版块的酒店又可以根据性质分为自营、加盟两大类。2023年一季度,公司的主要收入是来源于境内的直营和加盟板块,分别为20亿元和15.54亿元,占比分别为45%和34%。境外自营业务收入增速则是众板块中最为亮眼的部分,同比增速达到122%。

(数据来源:公司财报,未计算其他类收入)

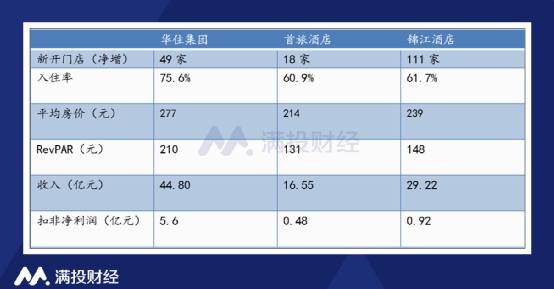

聚焦到具体房价,一季度华住境内的日均房价(ADR)为277元,同比2022年一季度增长53元;整体酒店的入住率为75.6%,而2022年同期为66.2%,2019年同期为80.6%。除了入住率的提升外,日均房价本身也有明显的增长。

截至一季度财报公布之际,市场已经对二季度的数据有所预期。根据招商证券的测算,预计五一假期各酒店龙头的RevPAR较2019 年普遍增长130%-140%,5-6 月商旅、会展需求进一步提升,叠加暑期休闲需求释放,二季度的酒店盈利有望进一步改善。

基于乐观预期,华住集团预计2季度的收入将实现同比51%-55%的收入增长,若不计算海外市场部分则同环比增长64%-68%。

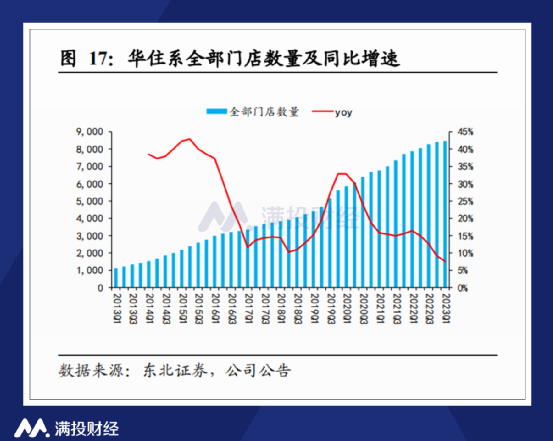

截至2023年3月31日,华住集团总共有8592家在营酒店,合计酒店客房数量820099间。相较于2022年四季度,公司新增门店264家,关闭门店215家,净开店49家。其中直营店面减少4家,加盟店增长53家。

华住集团旗下的主力品牌为汉庭、全季,分别对标经济型酒店和中高端酒店品牌。截至2023年一季度,公司汉庭酒店、全季酒店的数量分别为3285家,1758家。而在软品牌(用核心品牌之外的系内品牌)方面,华住集团依旧执行着清退汰换的策略,诸如怡莱品牌是关店数额的主要贡献者(89家)。

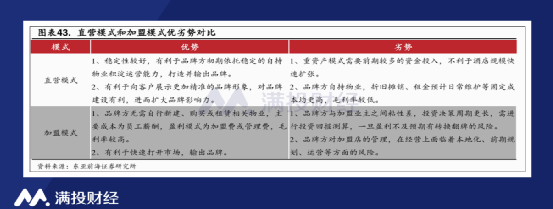

另一方面,在过去的10年间,华住集团的经营模式逐渐从自营模式向加盟模式进行过渡,加盟酒店的数量快速提升。一方面是因为房租、人工等成本端的上涨,一方面也是因为加盟模式具有更高的整体盈利能力。

首次加盟费收益取决于门店数量、所属城市和客房数量,而不承担酒店个体的经营亏损带来的负面影响,能够为集团带来更高的利润率。在加盟模式下,酒店集团的主要利润取决于门店和扩张速度,这也决定了各大连锁酒店将加盟拓展作为快速扩张的优选模式。

截至2023年一季度末,华住集团的酒店构成分别为:境内自有620家、境内加盟7844家。境外自有80家,境外加盟48家。按照境内部分在营酒店的城市分布,一线、二线、三线城市在营数量占比为 19%、42%、39%。根据公司的计划,预计2023年年内将新增1400家门店,闭店600-650家,保持稳定增长的水平。

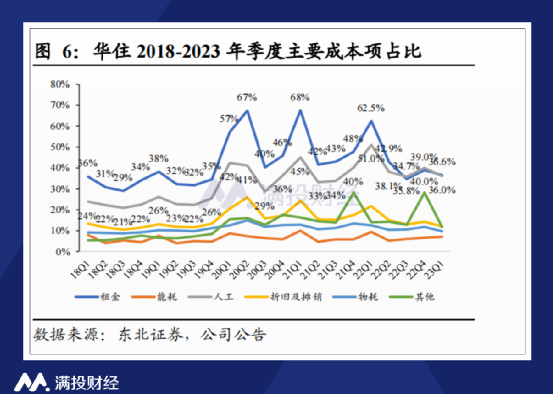

从成本端来看,2023年一季度,华住集团的整体经营成本为33 亿元,较2022年一季度增长17%,但相较于2022年四季度环比下降2%,占收入比重为73%,剥离海外业务后占收入比重则为66%。

具体拆分营收成本来看,房屋的租金和能耗(电费)是经营成本中的大头,公司租金/人工/折摊/物耗/其他成本占直营收入比重分别为37%/36%/12%/10%/12%,环比2022年四季度下降2.5%/4.0%/2.3%/2.1%/16.5%。

得益于整体环境的上行,公司费用的绝对值增长小于管理房间总量的增长。一季度公司的销售费用率从 2019Q1 的 3.23%微升至 3.26%,一般行政费用率从 19Q1 的 8.63%微升至 8.68%。2023年一季度,公司的净利率达到22%,扣除收购雅高股权带来一次性收益后,所得归母净利润则为5.6亿元,净利润率为12.5%,显著高于19年同期的1.1%。

实际上,2023年一季度酒店龙头企业基本都实现了盈利的普遍改善,首旅酒店集团一季度实现了扣非净利润0.48亿元,而锦江酒店则实现了0.92亿元的扣非净利。在三大酒店集团中,公司的整体业绩表现则在多个层面优于同行。随着疫后的行业复苏,酒店市场经营情况逐渐追赶上疫情前同期水平,预计酒店类企业将进一步释放业绩。

(数据来源:公司公告)

然而就估值角度而言,受二次疫情和消费预期下滑影响,5 月以来连锁酒店龙头估值持续回落,2023 年华住、锦江估值接近30倍,首旅接近25倍,均处于一个较为合理的区间内。尽管5月的数据预期向好已然得到了证实,但要反映在数据层面,则还需要下一个时间窗口,即半年报窗口。

在进入2季度后,端午和暑假的出行预期将是提振市场信心的关键,随着行业景气度的反复验证,预计在市场数据验证的前后,酒店业相关标的能够得到估值的修复。