作为核心制氢设备的电解槽,开始出现放量。

文|能链研究院

继光伏组件、动力电池占领全球之后,用于制绿氢的电解槽也站到了风口之上。

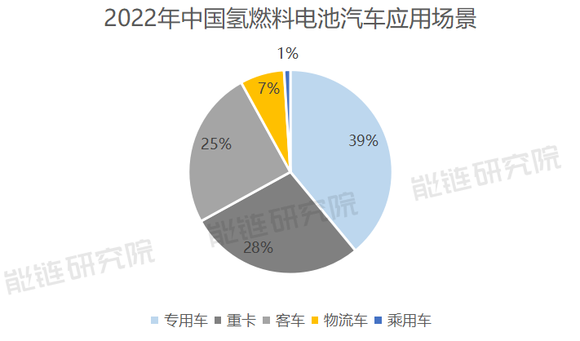

经过两三年的蓄势,氢能的增长逻辑正得到验证。虽然国内处于下游的氢燃料电池车,暂时在专用车、重卡、客车等有限场景下蹒跚而行,但以甲醇、液氨等为主的下游产品已经按捺不住,并推动上游绿氢制备产业迅速升温。

作为核心制氢设备的电解槽,开始出现放量。

说到电解槽这个行当,已经有上百年的历史。1900年,施密特发明了全世界第一台工业电解槽,两年后,400台电解设备被用于制氨。

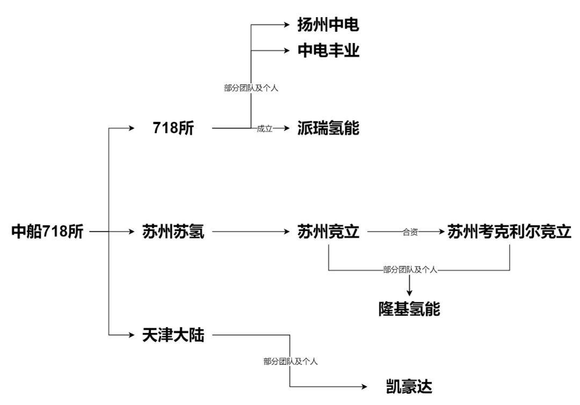

国内电解槽行业,718所是绕不过去的名字,几乎是与中船718所“沾亲带故”的几大玩家轮流拿单,彼此都有血缘关系;国外有挪威Nel公司、美国康明斯、德国西门子能源,以及美国Plug Power公司,这家公司既涉及上游的电解槽制氢设备,还供应了美国市场超过4万台的氢能叉车。有了绿氢后,这些叉车在亚马逊、沃尔玛的仓库里搬运货物。

一直以来,国外制绿氢行业发展得四平八稳,但国内的爆发速度要快得多。

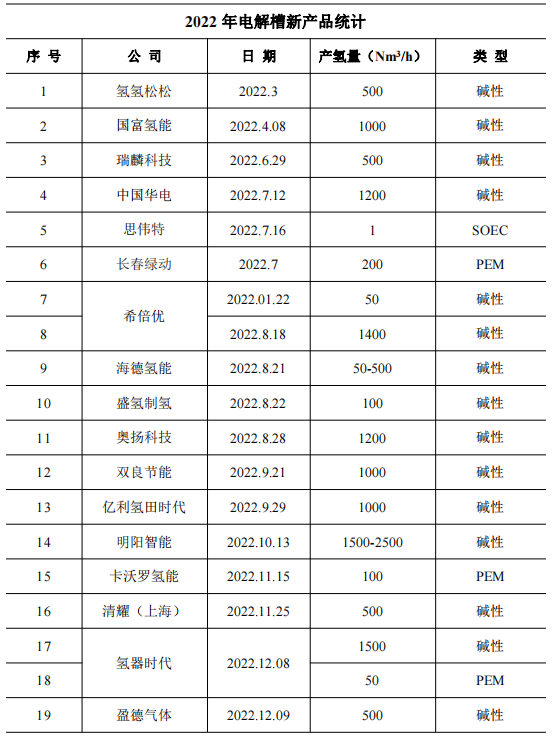

如果你去各大氢能展会转一圈,会有一个明显的观感:电解槽企业越来越多了,碱性的、PEM(质子交换膜)的为主,满眼的电解槽品牌。以前是几十家,去年是上百家,今年可能就两三百家了。

现在电解槽行业的热度,几乎等同于几年前的光伏组件、动力电池,每个季度都在刷新纪录。

自2021年国家发改委发布《氢能产业发展中长期规划( 2021-2035 年)》以来,央企一头扎进氢能领域,推动制绿氢的电解槽出货量迅速提升。粗略估算,2018-2022年的CAGR达到88.8%,出货量直接从185MW飙升到800MW。

2023年第一季度的增速更令人咋舌,国内已经有13个绿氢项目签约或进入开工环节,绿氢产能超过15万吨/年,电解槽容量835MW,这个数字已经超过了去年全年的量。以目前内蒙、甘肃、宁夏等较为积极的省份布局来看,2025年绿氢产量合计超80万吨,远远超出中长期规划中的2025年10-20万吨/年的产能目标。

不仅是国内市场,电解槽出海市场也蠢蠢欲动。

比如沙特的2030年愿景计划,要投入50亿美元大规模建绿氢项目,进行绿色能源转型;去年12月,北非的埃及要建全球绿色能源中心,承诺要投400亿美元用于绿氢计划,对应100万吨/年的产能,中国能建已与埃及能源管理局等签约,开始建风光电站、制氢设备及配套的储能设施。

与中东北非地区的沙特、阿联酋和埃及一样,太阳能光照资源排名世界第一的澳大利亚,也提出了打造“氢能出口国”的口号。2023年,澳大利亚宣布将拨款14亿美元支持绿氢项目。国际再生能源总署(IRENA)报告显示,澳大利亚北部有着全球最高的太阳能辐射强度和全年3300小时的日照时长,是全球公认的光伏制氢成本最低的国家。

Climate Impact Corporation(简称CIC)公司是一家具备大型再生能源项目开发、投资及运营管理能力的企业,正在澳大利亚北部开发绿泉项目(Green Spring)。该项目位于澳洲北领地州Tenant Creek,占地200平方公里,是目前澳洲最大、进展最快的全离网光伏制绿氢项目之一,年产能40万吨绿氢。

按照绿氢产能来看,澳洲的这个项目,是中国一个季度新签绿氢产能的2倍多,接近埃及绿氢计划产能的一半。据CIC公司董事长戴维·格林透露,项目投资总额高达80亿美元,电力成本在制氢环节中占70%左右,电解槽设备投资也是核心投入。为了进一步增强成本优势,CIC将目光放在了中国电解槽设备厂商身上。

“中国供应链+澳洲光伏”的黄金搭档,能够将绿氢成本极大程度的压缩。据悉,参与埃及绿氢计划的中国能建国际集团正与CIC公司接触,有望对接其在光伏发电、风电、储能及制氢制氨方面的需求。

一边是国内绿氢项目的提速,一边是出海市场的升温,来自于中国的电解槽凭什么通吃全球?首先是低成本利器,其次是国内市场爆发后对技术成熟度、效率上的推动。

能链研究院统计数据显示,目前我国已有超过100个已建、在建和规划中的风光电解水制氢项目,2025 年绿氢的需求量预计将达到120万吨,2023-2025年的电解水制氢设备累计出货量将达到15GW;根据国际能源署发布的报告,未来五年全球可再生能源制氢规模将增加100倍,预计2022-2027年共有50GW的可再生能源产能用于制氢。

借着一带一路契机,“基建狂魔”的名声,中国电解槽有望借船出海,分食全球绿氢蛋糕。

提到电解槽,就不得不扒下历史。实际上,国内主流电解槽厂商都是由中船718所裂变而来。1992年,借着邓公南巡的春风,718所副总工程师许俊明坚持走市场化路线,带着18个工程师南下苏州,成就了苏州竞立(后更名)。两年后,从北方到苏州的一些工程师气候、水土不服,一部分人跟随许俊明返回北方天津,成立了天津大陆。于是,中国电解槽领域就形成了中船嫡系派瑞氢能、苏州竞立、天津大陆三足鼎立的局面。

而后又开枝散叶,技术人员出走和繁衍,衍生出了山东赛克赛斯氢能、北京中电丰业、凯豪达。随着氢能产业的火热,除了老面孔外,新能源上市公司纷纷入局,隆基氢能、阳光氢能与三一氢能是三股较大的势力。

目前,在技术最成熟、成本最低的碱性电解槽制氢领域,中国占了全球40%的份额。根据BloombergNEF预计,中国电解槽出货量将占全球60%。而随着沙特、埃及、摩洛哥、澳洲等大型绿氢项目的推进,中国电解槽有望拿走全球75%以上的订单。

不过,80%的出货量集中在碱性电解槽。

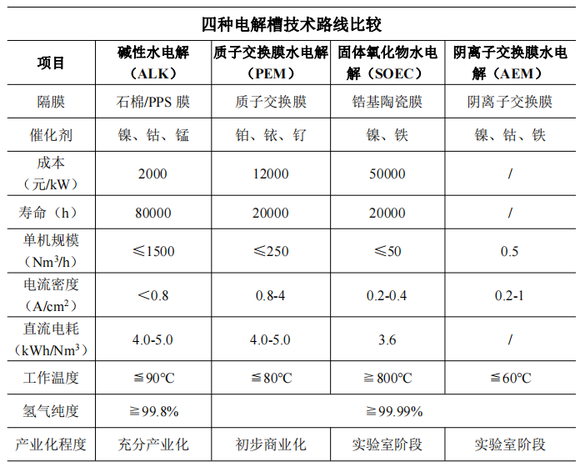

电解槽也分不同技术路线,有碱性水电解(ALK)、质子交换膜水电解(PEM)、固体氧化物水电解(SOEC)和阴离子交换膜水电解(AEM)四种路线,碱性应用比例最高,大概能占到已有项目接近80%的比例,处于规模产业化发展阶段,PEM处于初步商业化阶段,占已有项目20%左右,SOEC和AEM还处于实验室研发阶段,暂时还没商业化落地。

当然,碱性转换效率和制氢纯度低一些,响应速度慢,好处是成本低。目前来看,PEM电解槽成本是碱性的3-5倍,特别是PEM使用贵金属催化剂,折旧费用高,每生产1标方氢气折旧费约10-20元,而碱性电解槽仅3.5-5元,PEM电解槽生产1标方氢气的成本约25-30元,碱性则只有15-20元。

CIC开发的澳洲10GW的绿泉项目计划引进的就是中国的碱性电解槽设备,因为绿氢参与国际贸易,从光伏发电、制氢到储运、交付,只有综合成本低,才具备极强的国际竞争力。比如CIC的绿氢项目采取了全离网制绿氢技术方案,采用模块化的形式,每个模块集合“光伏发电+空气捕水+电解水制氢”为一体,不仅成本能降低,还极具灵活性和扩展性,规模化后的经济性将得到大幅提升。

我国碱性电解槽具有明显的低购置成本优势,在掰手指头算制绿氢成本时,竞争激烈下自然是最优选择。价格方面对比的话,挪威Nel公司的价格是2600元/kW,中国不到1400元/kW。

当前,氢能竞赛比拼的就是综合成本,直接决定绿氢应用前景。国内氢燃料电池汽车之所以难以与电动汽车媲美,只能在专用车、重卡、客车等有限场景中发挥优势,成本是最大的绊脚石。上游绿氢制备成本高,储运环节成本又占了1/3,长距离运输没有经济性,暂时只能采取固定线路加氢补能。这让绿氢在交通场景下,短期内很难爆发。

国内提及氢能,首先想到的就是汽车。实际上,这是一个误区,在消纳方面,绿氢有更广泛的应用。

中国虽然氢气产量世界第一,年产氢气超3300万吨,但绝对大部分是灰氢、蓝氢,绿氢不足3%,更多是自产自用,其中化工需求量占比高达84%。在下游应用场景,化工、发电、炼钢等领域,更是空间广阔的星辰大海。

只要解决了绿氢消纳的问题,规模化制氢就顺理成章。

CIC的绿泉项目就极具代表性,原因在于它锁定了下游场景。氢如果直接应用于汽车,需要建设一定密度的加氢站,不能太远。但绿泉项目不同,他选择在本地制成下游产品,如甲醇、合成氨、SAF(可持续航空燃料),大幅节省了运输成本。同时CIC依靠对日韩新能源市场的长期耕耘,挖掘出这些市场巨大的潜在需求,目前已提前锁定下游买家订单,并与其中一家形成战略合作伙伴关系,共同参与项目开发并消纳。

在中国的甲醇生产、合成氨领域,绿氢更大有用武之地。

数据显示,我国应用在合成氨、甲醇领域的氢气(灰氢、蓝氢)分别占37%、19%,背后则是年产量5189万吨的合成氨市场,以及年产量7899万吨的甲醇市场的绿色替代。以每吨绿氨合成需要0.18吨绿氢、每吨甲醇生产需要0.126吨绿氢计算,两者加在一起可消纳绿氢约2000万吨,年减碳排放超3亿吨。

但替换的前提是做到平价,经济性是第一步。比如绿泉项目,其位于LCOH(氢平准化成本)最低的澳洲,能够利用澳洲本地丰富的风力和阳光资源;除此之外,项目本身具有的模块化形式及上游设备供应商带来的供应链优势,更进一步降低了制氢成本,提高了项目的经济性。

炼钢领域能不能快速用绿氢替代?目前技术还不够成熟,没实现规模化、高效生产。传统炼钢工艺采用焦炭作为还原剂,成本约390美元/吨;用50%绿氢直接还原炼钢,成本约600美元/吨,相对来说还是高很多,下游消纳的积极性不高。

能链研究院认为,当电价低于0.25元/kWh时,电解水制绿氢的经济性,就几乎追平灰氢和蓝氢了。而且,光伏发电成本必然会走向0.2元/kWh以下,届时成本优势将更趋明显。

中国能源研究会氢能专委会副秘书长李谚斐表示,中短期内绿氢的主要消纳场景是绿氨和甲醇,长远看才是交通、钢铁冶金等场景。

但无论是哪个场景的放量,规模化发展的结果必然是电解槽等设备成本的持续摊薄、降低,同时叠加上游光伏、风电价格的走低,2023年绿氢爆发式增长就成为了必然。