重庆微创外科产业集群,还有更多IPO赶来。

图片来源:Unsplash- Piron Guillaume

文|动脉网

2023年6月6日,微创外科领域又迎来一个IPO。

来自重庆的企业西山科技成功登陆科创板,西山科技此次公开发行1325.0367万股新股,发行价135.80元/股,本次实际募集资金总额为17.99亿元,扣除发行费用后募集资金净额为16.32亿元。

西山科技成立于1999年年底,彼时,毕业于重庆大学生物医学工程专业的浙江诸暨人郭毅军在重庆创立了医疗器械公司西山科技。

西山科技的核心产品是神经外科、骨科、耳鼻喉科开颅凿骨必备的手术动力装置。在临床应用中,医生运用手术动力装置切除、重建坚硬骨质以及软组织。

根据西山科技招股书中统计的终端医院手术动力装置公开采购数据,2019 年至 2021 年,西山科技传统科室的手术动力装置中标数量位居第二名,中标数量占比为 16.60%,占据较强的领导地位。

作为国内手术动力装置领域的隐形冠军,2020-2022年,西山科技实现营业收入分别为1.27亿、2.09亿和2.62亿元,复合增长率达43.40%;归母净利润分别为1419万元、6142.94万元和7535.16万元。

2022年,西山科技营业收入中,手术动力装置贡献了2.5亿元的收入,占比97.61%,其中手术动力装置耗材占比64.74%。其手术动力装置产品除乳房病灶旋切产品为三类医疗器械外,大部分产品为二类手术器械。乳房病灶旋切产品2020年才获批,二类手术器械产品贡献了大部分营收。

西山科技曾获得多家机构投资,2021年12月D轮融资获得国药投资、金阖资本的投资,估值为18亿元。此前,西山科技还曾获得景旭创投、君茂资本等多家机构的投资。

在手术动力装置市场中成长为隐形冠军并不容易,手术动力装置市场的参与者中,有主导着市场的美敦力、史赛克、麦默通等跨国企业,也有30多家拿证的国产企业。西山科技如何在这一红海市场中杀出一条血路,成为国产企业中市场份额较高的企业?动脉网进行了整理。

创业之初,西山科技曾尝试过开发多种产品,包括血液流变仪、精子分析仪、电动开颅机。经过一段时间的探索,西山科技研发出手术动力装置电动开颅机,切入了手术动力装置赛道。

手术动力装置市场特点是市场规模并不大,竞争分散、技术壁垒较高,国产与进口企业仍有差距。

在手术中,一次性手术动力装置耗材,例如磨钻头、锯片、刨刀的价格大约在300-400元/件,平均每台手术的用量在一件左右。西山科技招股书中按终端价测算,预计 2025 年国内手术动力装置整机市场规模将达到 5.86 亿元,耗材市场规模将达到 54.88 亿元。

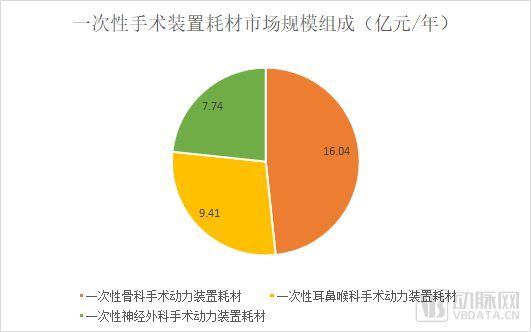

骨科、神经外科、耳鼻喉科是手术动力装置应用较为广泛的三大科室,这三大科室也撑起了手术动力装置的主要市场。

按终端价测算,根据平均每台手术耗用量及产品售价推算,2020年,一次性骨科手术动力装置耗材的市场空间约 16.04 亿元/年;一次性耳鼻喉科手术动力装置耗材的市场空间约 9.41 亿元/年;一次性神经外科手术动力装置耗材的市场空间约 7.74 亿元/年。按终端价计,2020年手术动力装置耗材市场规模在33亿元左右。

从市场规模上看,骨科是手术动力装置应用最大的细分市场。手术动力装置主要用于关节置换手术的截骨和创伤手术的钻孔。关节和创伤手术都有着庞大的手术量基础,2021年国内全膝关节置换术(TKA)和全髋关节置换术(THA)手术量超过120万,脊柱手术量超过90万,创伤手术量超过300万台。

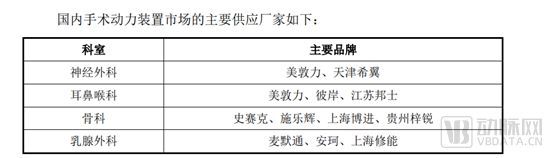

从市场格局上看,国内手术动力市场格局由美敦力、史赛克、施乐辉、麦默通跨国企业主导。神经外科与耳鼻喉科由美敦力主导,史赛克与施乐辉专注于骨科赛道,麦默通与安珂专注于乳腺外科。

手术动力装置市场格局竞争分散的原因在于:手术动力装置只是手术中众多工具中的一种,而巨头往往为整个细分领域提供整体耗材解决方案。手术动力装置产品的供应往往和更高值的植入物产品绑定。所以骨科植入物主导者史赛克主导了骨科手术动力装置市场,而神经外科植入物主导者美敦力主导了神经外科手术动力装置市场。

国内企业已经初步突破了手术动力装置手术壁垒。经查询国家药监局网站的相关数据,截至 2022 年 12 月 31 日,有效的手术动力装置(整机)注册证共 91 项,其中,国产医疗器械注册证 54 项,进口医疗器械注册证 37 项。

但国产产品和进口品牌产品仍然有一定差距,尤其是产品的稳定性和精细化程度上,国产产品在体积、温升、噪音、震动、一致性、耐用性、精细化程度方面相比外资品牌有所不足。

跨国企业能够供应多种解决方案和产品,也积累了大量的终端医生用户,临床医生的使用习惯同样为国产替代设置了壁垒。所以即使国产产品有多达54张注册证,但在市场份额上仍然处于劣势。

近年来,骨科领域广泛开展的集采加速了手术动力装置的国产替代进程。

过去,骨科领域关节手术中需要的动力工具,以及动力工具耗材锯片、吸引器、骨水泥等其他耗材,这些工具以往都有厂家、代理免费提供,但是在集采后,渠道利润被压缩,厂家和代理商免费提供的动力不足。

在天津市、福建省、海南省、湖南省有关落实人工关节集中带量采购的文件中都明确非专用的动力工具、相关工具的清洗消毒由医疗机构承担,相关费用包含在医疗服务费用中。新的政策出台推动更多医院购买手术动力装置。集采推动了医院独立采购手术动力工具,国产企业迎来一波增长机会。

西山科技的整机收入明显反映了这一趋势,此前,西山科技的优势市场是神经外科领域,而过去三年即使受到疫情影响,西山科技来自骨科手术动力装置的收入也实现了总体增长,并且贡献了最多的整机收入。

西山科技整机收入情况

手术动力装置市场高壁垒、市场容量有限,西山科技为什么能成长为国产隐形冠军?

不同于跨国企业提供手术中所有的器械,西山科技横向布局,为多个科室提供手术动力装置,西山科技是国内少数能提供多科室解决方案的厂家,同时是国内持有手术动力装置注册证数量及种类最多的本土企业。

未来,西山科技在如何继续保持高速增长?

西山科技把增长押注在骨科手术动力装置市场,骨科领域手术动力装置是西山科技重点推进的领域。

骨科市场由于集采改变了产业结构,为新参与者进入带来了机会。在这一契机面前,西山科技在骨科市场了借助降价策略扩大市场份额。

西山科技未来的另一大增长亮点在于2020年获批的三类医疗器械乳房病灶旋切式活检系统。

乳腺组织活检是乳腺癌诊断的金标准,活检方式包括开放式手术活检、细针吸取活检、空芯针穿刺活检、真空辅助活检(VAB)等技术手段。

真空辅助活检(VAB)是较新的技术,它在空芯针活检技术基础上发展起来,主要由旋切刀和真空抽吸泵两大装置组成,在影像引导下对乳腺可疑病灶进行重复切割,以获取组织学标本用于乳腺疾病的活检。

跨国企业早于国内企业进入这一市场数十年,在这一市场中更具优势,丹纳赫(麦默通)、碧迪(安珂)两家企业占据了大部分市场份额。

西山科技的产品填补了这一领域的国产空白,西山科技乳房旋切产品“臻旋”2020年获批。借助国产产品的价格优势,有望获得一定的市场份额。

乳房旋切产品耗材产品已经为西山科技带来了一定的收入,乳房旋切活检针收入从2019年1328.05万元提升至2022年的8408.6万元,年复合增速高达151.63%。

西山科技还在拓展手术动力装置以外的产品,布局了内窥镜系统、能量手术设备等微创外科医疗器械产品。其中,西山科技4K内窥镜已实现少量销售;能量手术设备则布局了等离子手术设备、高频手术设备、超声骨刀、超声切割止血刀等产品。

但是内窥镜、能量手术设备领域同样竞争激烈,内窥镜领域跨国企业有奥林巴斯、卡尔史托斯等跨国企业,国产参与者开立医疗、澳华内镜、海泰新光、欧谱曼迪等企业增长迅速。能量手术设备领域,强生、美敦力、施乐辉三家企业分别主导超声刀、高频电刀、等离子刀市场,国产也有多款产品拿证,安和加利尔、武汉半边天,瑞奇外科、江苏邦士、北京速迈、杰西科技等企业也建立了一定知名度。

西山科技作为后发者,想要在内窥镜、能量手术设备赛道建立优势对于研发能力和运营能力的挑战更高。

西山科技是继山外山后,重庆第二个科创板医疗器械IPO。

除了西山科技外,重庆还有多家微创外科相关公司,正在形成微创外科产业集群,更多医疗制造领域IPO将赶来。

在微创外科领域,重庆还有金山科技、迈科唯两家企业。金山科技布局了胶囊胃镜、电子内镜、能量手术器械等产品。金山的产品和解决方案已经广泛应用于西班牙、意大利、英国、德国、俄罗斯、加拿大、印度等80多个国家和地区。

迈科唯则是在吻合器领域有所突破,专注微创手术外科领域,产品线涵盖微创外科,能量系列和生物止血材料。迈科唯成立以来始终专注微创手术器械领域,已在西南地区建成该细分领域最大规模研产销体系,拥有目前行业内最齐全内的腔镜下手动和电动吻合器系列,自主掌握相关核心知识产权。

迈科唯是海默尼集团子公司,海默尼公司曾申请创业板上市。目前根据海默尼招股书,子公司迈科唯目前尚未盈利,2020年1-6月,迈科唯收入2228万元。

在肿瘤治疗领域,重庆也有望跑出一个IPO。在2023年5月6日的机构调研中,贵州百灵高管称,旗下公司重庆海扶正在申请科创板上市。贵州百灵对重庆海扶持股比例达到28.9%。海扶医疗聚焦于超声治疗领域,突破了聚焦超声消融治疗肿瘤的关键核心技术。2022年海扶医疗净资产为11.39亿元,营业收入达2.11亿元,净利润为5985.4万元,账面价值为3.73亿元。

西山科技在手术动力装置领域的发展折射出,微创外科领域当下正处于高速增长期,且单品多样,多个单品都处于国产替代进程中。当下,随着国内微创外科领域已经形成多个产业集群,但国内企业规模普遍偏小,高端领域仍严重依赖进口。未来想要实现供应链自主可控,还需要更多突破。