在“首发+扩募”双重加持下,公募REITs市场或迎来较快发展。

文|面包财经

自2021年6月首批公募REITs成立以来,国内公募REITs市场迎来快速发展。截至2023年6月1日,全市场主要的27只公募REITs发行规模合计超过900亿元。

由于公募REITs具有投资门槛相对较低、分红稳定等优点,上市初期受到了市场的热情追捧,多只产品上市首日上涨30%。

不过,2023年以来,公募REITs二级市场出现集体回撤,这可能与部分产品运营业绩不达预期有关。其中,建信中关村产业园REIT、博时招商蛇口产业园REIT、中金普洛斯REIT、华夏中国交建高速REIT、中金安徽交控REIT等产品年内回撤超过15%。

近期,博时基金、华安基金等旗下公募REITs启动扩募,在“首发+扩募”双重加持下,公募REITs市场或迎来较快发展。

公开资料显示,基础设施公募REITs是指依法向社会投资者公开募集资金形成基金财产,通过基础设施资产支持证券等特殊目的载体持有基础设施项目,由基金管理人等主动管理运营上述基础设施项目,并将产生的绝大部分收益分配给投资者的标准化金融产品。

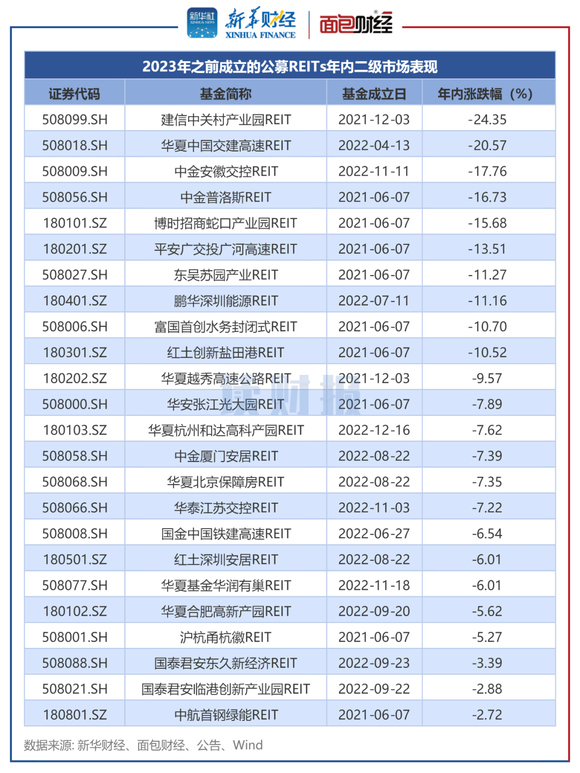

截至2023年6月1日(下同),公募REITs二级市场年内表现较差,多只产品年内跌幅超过10%。

图1:2023年之前成立的公募REITs年内二级市场表现

公募REITs相对较差的走势可能与部分产品运营业绩不达预期有关。

建信中关村产业园REIT的基金合同生效日为2021年12月,募集份额9亿份,募集金额28.8亿元。该基金的基础设施项目包括互联网创新中心5号楼项目、协同中心4号楼项目和孵化加速器项目,均位于北京市海淀区中关村软件园内。截至2023年3月31日,该基金基础设施项目公司出租率为 68.47%,而2022年的平均出租率为81.29%。

2023年以来,建信中关村产业园REIT二级市场走势年内下跌24.35%,在全市场主要的25只2023年之前成立的公募REITs中排名垫底。

此外,华夏中国交建高速REIT、博时招商蛇口产业园REIT、中金普洛斯REIT、中金安徽交控REIT等产品年内也下跌超过15%。

公募REITs在国内的发展时间并不长,2021年6月首批9只公募REITs成立。

根据不完全统计,截至2023年6月1日,全市场主要有27只公募REITs,发行规模合计约908.92亿元。

其中,中金安徽交控REIT的发行规模最大,达到108.8亿元。该基金的目标基础设施资产为沿江高速公路芜湖(张韩)至安庆(大渡口)段公路收费权及对应公路资产,不含沿江高速公路路段内的服务区及停车区(指天门服务区、千军服务区、马衙服务区、牛头山服务区、顺安停车区)等配套资产。

国泰君安临港创新产业园REIT的发行规模相对较小,金额为8.24亿元。该基金持有的基础设施资产组合由2个产业园组成,包括:临港奉贤智造园一期、临港奉贤智造园三期,资产位于上海市奉贤区,建筑面积合计约113699平方米。

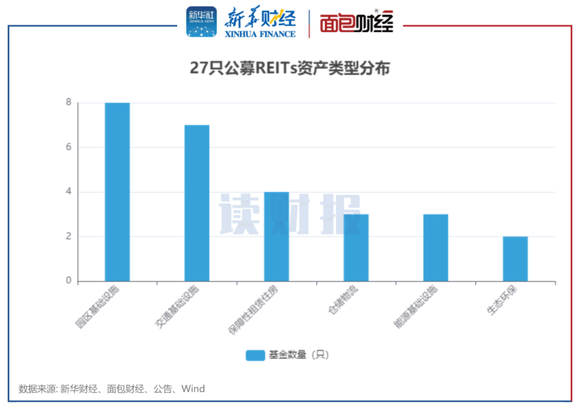

按照资产类型划分,27只公募REITs中,底层资产为园区基础设施、交通基础设施的产品数量最多,分别为8只和7只。其他产品的底层资产包括保障性租赁住房、仓储物流、能源基础设施、生态环保。

图2:27只公募REITs资产类型分布

近期,博时基金、华安基金、中金基金、红土创新基金公告旗下公募REITs扩募并新购入基础设施项目招募说明书,标志着首批公募REITs启动扩募。

图3:4只扩募公募REITs拟扩募金额

此外,还有多只公募REITs已获批或正申请上市。2023年4月25日,证监会准予中金山高集团高速公路封闭式基础设施证券投资基金、中金湖北科投光谷产业园封闭式基础设施证券投资基金这两只基金注册。