美国HR领域跑出全球SaaS增速最快企业,中外差距在哪里?

文|亿邦动力网 雷宇

编辑|张睿

2016年11月的世界互联网大会现场,主持人向王兴、程维、张一鸣提问:“你们的最大的焦虑来自于哪里?”时,三人不约而同地回答:“人才、团队、组织。”

任正非也曾对外表态:“华为的成功很大程度上是人力资源的成功。”

对于企业而言,成功与否的关键在于人。而人的重要性也折射出企业人力资源管理的重要性。管理学大师戴维·尤里奇曾说过:“人力资源管理的出发点,是能够与业务之间建立直截了当的联系。”

由HR升级而来的概念HCM(全称“Human Capital Management”)即人力资本管理,指基于云端的、旨在改善员工体验的整套HR应用。

在Oracle的定义中,HCM涵盖了基于数据、事务或战略性的多种HR职能,旨在革新HR部门的传统管理职能(包括招聘、培训、薪资、薪酬和绩效管理),从而提高员工敬业度、企业生产力和业务价值。在HCM体系中,员工不仅是一项经营成本,更是一种核心业务资产。和其他资产一样,企业可以通过战略投资和管理来尽可能提升员工资产的价值。

有数据显示,目前,国内已有28%的中小微企业探索数字化升级。随着国内中小微企业的数字化转型加速,HCM SaaS也成为继CRM SaaS之后,中国另一大SaaS细分市场。

一方面,HCM SaaS应用场景广,从核心的人事场景,到招聘、测评、核心人力、绩效、留任、在线学习等,每一板块都存在能够被数字化工具降本增效的地方。另一方面,HCM SaaS需求广,几乎每家公司不论大小,都可以运用到HCM SaaS一个或多个功能。

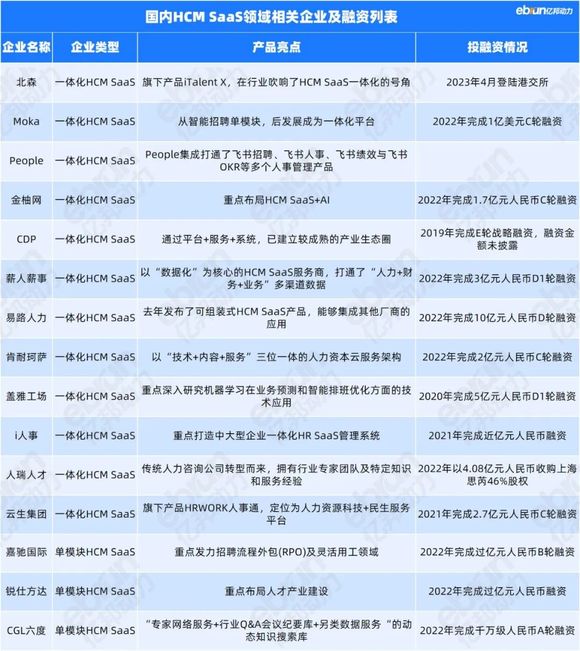

今年4月登陆港交所的北森,被称为国内HCM SaaS第一股,另一家头部企业CDP也于去年9月递表港交所。

由于起步晚、数字化渗透率低,国内HCM SaaS至今仍处于烧钱培育市场、亏损严重阶段。据灼识咨询统计结果显示,目前国内云端HCM解决方案渗透率只有1.5%,而美国为25.9%,差距巨大。

今天,亿邦动力将拆解两家头部HCM SaaS企业——一家是有着全球HCM SaaS“白月光”之称的Workday,另一家则是成立自2019年,在短短20个月内,ARR(年度经常性营收)实现百倍增长的独角兽企业Deel,通过他们的成功路径,探寻中国HCM SaaS企业的发展转折点。

说起Workday,就不得不提它的前身PeopleSoft。

20世纪80年代,美国科技浪潮正酣,以企业为主导的科技创新“百花齐放”,带来了一系列产业结构和生产方式的变革与升级。

1987年,在IT行业蛰伏多年的大卫·杜菲尔德和肯·莫里斯联手创办了这家名为PeopleSoft的软件公司,旨在为企业提供完全网络化的人力资源管理软件。

作为全球第一款具有网络协同效应的人力资源管理解决方案,PeopleSoft的最大亮点就在于摒弃了传统私有化部署软件的封闭式架构,通过将数据建构于网络平台,使之能够灵活地流通到与业务相关的部门,进行数据的实时传递共享,提高了企业对于数据的处理效率。

换句话说,诞生于上世纪80年代末期的PeopleSoft,已经初具现代ERP系统的雏形。通过将更多控制权转移、分享给多方使用者,PeopleSoft成功向当时的美国企业展现了软件市场将由过去主从式架构转换至网络架构的世代交替趋势。

截至2003年,PeopleSoft的商业版图扩展至全球107个国家及地区的4700家企业机构,而它在新兴软件领域表现出的无限潜力,也吸引到科技巨头Oracle的注意。

一项行业数据显示,在当年全球企业自动化软件市场中,SAP和Oracle市占率分列一二,第三名就是PeopleSoft。面对PeopleSoft的一路高歌猛进,Oracle当时的掌门人拉里·埃利森曾表示:“这是一场晴天霹雳”。

而此时,PeopleSoft又传来另一重磅消息:将收购软件行业第四名J.D.Edwards,再次给了Oracle沉重一击。这是因为,如果PeopleSoft成功收购J.D.Edwards,将直接把Oracle从行业第二的位置上拽下来。

于是,就在PeopleSoft提出收购J.D.Edwards后不到一个星期,Oracle便迅速放出消息,宣布将收购PeopleSoft。这一行为也被Oracle内部称为自救战略。

2005年,经过4轮调价、多方谈判后,Oracle终于将PeopleSoft收入囊中,而PeopleSoft前“掌舵人”的大卫也被迫离开这家亲手由其创建的公司,与他一同离开的还有手下近20余名老员工。

为了感谢老部下的支持,同年,时年64岁高龄的大卫与Peoplesoft前高管阿尼尔·布斯里携手,创办了一家名为Workday的SaaS企业,服务于其熟悉的HCM领域;并在成立3年后,签下多个世界500强企业大单。

2012年,Workday成功登陆纳斯达克,上市首日股价飙升74%,收盘时市值超Groupon、Zynga等知名互联网企业。目前,Workday市值超542亿美元,股价由IPO时候的28美元飙升至今天的192美元,累计涨幅比Salesforce还高了近30%。

Workday再次复刻PeopleSoft的成功之路,也让在云市场表现不温不火的Oracle被吐槽:“买得了公司买不了人”。而Workday高增长的秘诀,则离不开创始人及团队清醒的产业认知和身经百战的业务凝练。

Workday的核心团队皆出自Peoplesoft,作为一票拥有绝对资深经验的业务专家、产品专家、数据专家及运营专家,Workday团队非常清楚老一代产品的痛点在哪里,也深知未来方向在何处。

就像Peoplesoft曾处于软件市场由单机单点向网络多点模式迁徙一般,Workday团队敏锐捕捉到云技术爆发前夕的信号,在问世之初便确立了SaaS+云技术+用户生态”的模式,以期改善传统软件部署周期长、升级运维成本高、用户交互体验差、用户需求难提炼等痛点。

大卫也曾公开表示,下一个10年,将是个人计算机转向云端应用的10年,企业市场对SaaS的需求将飞速增长。

相较老对手Oracle和SAP后期只能依赖“买买买”——收购,来补齐云计算短板,早早将系统部署在云端的Workday,仅通过每年两次固定更新,就让所有客户在第一时间用上最新版本。

Gartner数据显示,目前,Workday已为全球超9500家企业提供HCM SaaS服务。调研结果显示,有超50%的世界50强企业和超35%的世界500强企业都在其关键性业务运营中使用了Workday,客户满意率高达98%。

Workday2022年财报显示,公司2022年收入为62亿美元,同比2021年同期的51亿美元,收入增长21%。其中订阅服务2022年收入为56亿美元,同比上一年同期的45亿美元,增长23%。

从产品使用上看,Workday的流程逻辑极为简单:有限的流程类型,搭配可自动流转、集成审批、可取消可撤回可查询的流程记录,就组成了其产品的大部分配置。而且,“任性”的Workday还明确表示,自己不支持定制。

据了解,除了支持对象和字段的简单扩展外,Workday对页面、流程、种类、流程逻辑、计算逻辑等功能一概不支持修改,也就是“几乎没有定制能力”。

那么,究竟是怎样的产品力给了Workday“底气”?

SaaS产品的本质是由发散到收敛的过程。一款好的产品既离不开团队极深的业务know-how,也需要他们专注思考单一场景下如何挖掘用户价值最大化。作为HCM SaaS领域的“白月光”,Workday最难能可贵的价值就体现在:尺度把控极好的极简主义。

Workday将人力资源管理繁琐复杂的现实世界,抽象成两个最简单的东西:流程和业务对象,并将所有操作对应延展成为一对一或者一对多个对象的具体流程。

展开来看,Workday将现实生活中,员工的入职、离职、转调、薪酬等业务降维成流程,将涉及到的人、部门、岗位、地点等细节转化为业务对象,每一对象承载着数据。流程记录充当着“云大脑”地角色,记载了所有参与对象在流程之前和之后的属性,并在“脑中”集合、优化起来。

简而言之,如果把Workday看作一个房子,那么流程和业务对象就是砖和瓦,两种最基本元素就有序构建出了几乎整个系统。

而Workday能够长时间保持稳定的营收增长,则要归功于其产品的高度标准化。

承接上文所述,为了方便升级与维护,Workday将产品统一为一个版本,明确不支持定制化,但这样的硬性规定,却丝毫没有影响Workday超高的用户满意度。

从方法上看,Workday采用的运营策略是:以社区引擎带动产品发展的方式,降低产品复制成本。

Workday在产品问世时,便同步推出了自己类GitHub的开源论坛,不仅成功吸引了一批中小微及个人用户,而且借由开放活泼的论坛运营思路,开放了投票模块,即:如果用户对产品功能有新的需求,可以在社区内发起投票,所有用户皆可参与投票,Workday会根据用户呼声,在产品升级时按照需求优先级进行更新。

换言之,Workday依托巧妙的用户运营策略,既为产品迭代抢到了充足的窗口期,又在日常高频次的互动下,积累了大量的一手用户需求。与此同时,在高品质的论坛氛围下,业内人士输出的亮点观点,还能为Workday储存下大量珍贵的增量信息。

和workday不同,成立于2019年的Deel则是“一夜爆红”的代表。

作为一家围绕全球招聘服务、团队管理和薪资支付服务的HCM SaaS服务商,Deel诞生并爆红于疫情之时。

和Notion、Zoom等全球知名软件企业一样,Deel出自华人创始人之手,并起家于海外,纵横全球。

2019年,Deel的两位创始人——北京人王硕和Alex Bouaziz刚从MIT毕业不久,两人分别远在中国和以色列创业,却同时遇到了创业瓶颈。

王硕正发愁如何将国内发达的to C移动支付手段与美国高速发展的to B业务相结合时,创办了一家视频公司的Alex正卡在无法正常为跨国远程办公的员工结算工资的难题中。

面对全球各国复杂的税收、劳动法政策,和当地有限的人才,两人既感同身受着痛点,又仿佛一拍即合般找到了新的创业机会点。

“我们为何不创办一家全球招聘平台,既为企业解决‘招人难,用工贵’难题,又帮助他们解决雇佣合规性问题呢?”在这种共识下,王硕和Alex决定起身返美,共同商议新的创业议题。

彼时正值新冠疫情爆发初期,数百万美国人或被迫、或主动地居家工作,这令王硕更加确信:一场新的工作方式变革即将展开。

疫情病例屡创新高,随之攀升的劳动力成本和用工荒正深刻影响着美国社会,越来越多公司开始考虑将工作岗位“外包”到海外,以缓解劳动力紧缺和成本问题。

2022年二季度,美国湾区头部金融科技公司Stripe数据显示,公司有74%的招聘来自湾区和西雅图之外,而这个数字在2019年一季度时还是39%。

另一项数据显示,2022年8月,美联储亚特兰大分行调查显示,7.3%的高级经理正在将工作岗位移往海外。

眼见居家办公及远程办公越来越频繁,跨国、跨时区招聘需求暴增,王硕和Alex连忙加紧创业步伐,在Y Combinator孵化短短数月间,勾勒出Deel的产品雏形,并迅速实现了团队落地。

Aftership创始人Teddy曾表示,SaaS创业成功与否的一个关键点就在于,创始人能不能感同身受客户痛点。而这一点可谓切实地体现在Deel身上。

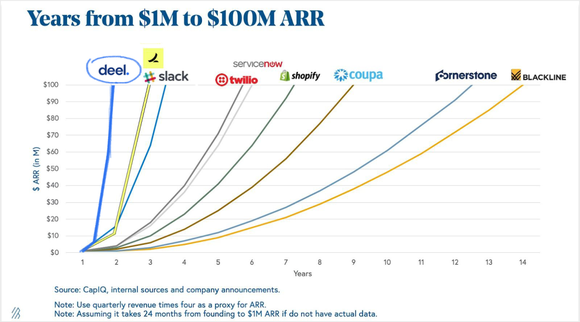

很快,借着疫情和远程办公的东风,成立仅20个月,Deel就实现了ARR由100万美元到1亿美元的百倍增长,增速超过Slack、Shopify、Twilio等多家以增长迅速闻名的SaaS独角兽公司,而且刷新了Slack24个月ARR破亿的记录,成为世界上增长最快的SaaS企业。

营收方面,Deel披露,2022年公司营收实现了由400万美元到5400万美元的超10倍增长,毛利率也在85%以上。与此同时,企业估值也随着最近一次融资激增至120亿美元,跻身“独角兽”行列。

回顾Deel融资历程,成立第一年,Deel便拿到了450万美元的天使轮投资,后融资节奏保持在每半年一次,并且仅用时一年半的时间,实现从A轮到D轮的融资。截至2022年底,Deel已完成7轮共计6.8亿美元融资,投资方包括a16z、YC、Spark Capital、Coatue等美国顶级投资机构。

不过,HCM SaaS并非新事物,年轻的Deel为何能够突出重围?

从业务布局上看,Deel从小切口进入HCM市场,选择了“人资合规+工资代发”两块较少人布局的服务模块,并通过高度标准化,使得产品简单易上手。

据了解,在Deel问世以前,无论是传统私有化部署的HCM软件,还是HCM SaaS服务商,乃至传统第三方重人力的劳务派遣服务商,都仅为客户提供单一的“招工”服务,并不承担合规和后期工资发放等完整闭环服务。

然而,对于企业来说,跨国招聘涉及多项法律和金融障碍需要克服:比如怎么在当地建立实体公司,怎么跨境发放薪酬福利,怎么处理合规问题……

为了解决最为棘手的合规和交易问题,Deel作为一家全球招聘平台,在全球100多个国家注册了实体公司,拥有对公银行账户,并打通了多币种交易结算链条,不仅能够为不同国家及地区员工发放工资、交税、缴纳社保,办理工作签证等,还能够为客户承担法律合规风险,减少企业客户的“试错”成本,肩负起“名义雇主(Employer of Record, 简称 EoR)”的身份,从而形成自身远程雇佣、人资合规、工资代发的“三驾马车”。

此外,通过以雇佣员工数按月结算的灵活收费方式,打消了企业客户对于以往“未雇人先交高额服务费”的顾虑。

目前,Deel已为全球150多个国家打通了120种货币支付方式,为包括Coinbase、Dropbox、Shopify、Notion、Airtable等上万家企业提供薪资、人力资源、合规性、津贴、福利等标准化SaaS服务。

Cal.com的CEO Peer Richelsen对此评价称:“使用Deel给全球员工支付工资只需要点击一个按钮,这感觉就像在作弊。”

Teddy则认为,Deel实现了SaaS——Software as a Service的初衷,弱化了技术手段的展现,让客户真正感受到“service”——服务的价值。

更有意思的是,作为一家年轻新锐的科技企业,Deel并未设立总部,2000余名员工分散在全球89个不同国家和地区,跨时区跨国远程线上办公。

对于Deel来说,每一位员工都是全球化资源,而非本地资源。只有充分释放全球劳动力,人们才有可能突破物理通勤距离的限制,不必为了加入某家“很酷”的企业而远离亲朋好友与故土。

在海外,Workday和Deel被视作一体化HCM SaaS“教科书”般的存在。但不可否认的是,它们的走红多少有些时代助推的作用,比如云技术的趋势和远程办公的流行。放眼海外市场,还有不少HCM SaaS也在奋起直追。

比如成立于2016年的Rippling,主营业务就是助攻中小公司简化HR和IT等工作,助其统筹管理员工薪酬福利等,如今估值已超65亿美金。

诞生于1949年的ADP,作为全球最大的人力资源服务机构之一,年收入超160亿美金。其SaaS化转型成绩斐然,而其最新推出的HR数字化平台Roll,则面向1-5人的小微企业,提供HR、薪资、考勤服务。

Multiplier作为一家和Deel业务差不多的竞争对手,支持大约120个国家远程工资发放。今年3月刚完成一轮6000万美元B轮融资,其投资方包括红杉印度、老虎全球等,估值超8亿美元。

而来自日本的GoGlobal,目前已在全球六大洲建立实体公司,覆盖全球100多个国家和地区,为其提供雇主服务,被视作“亚洲版Deel”的一次成功复刻。

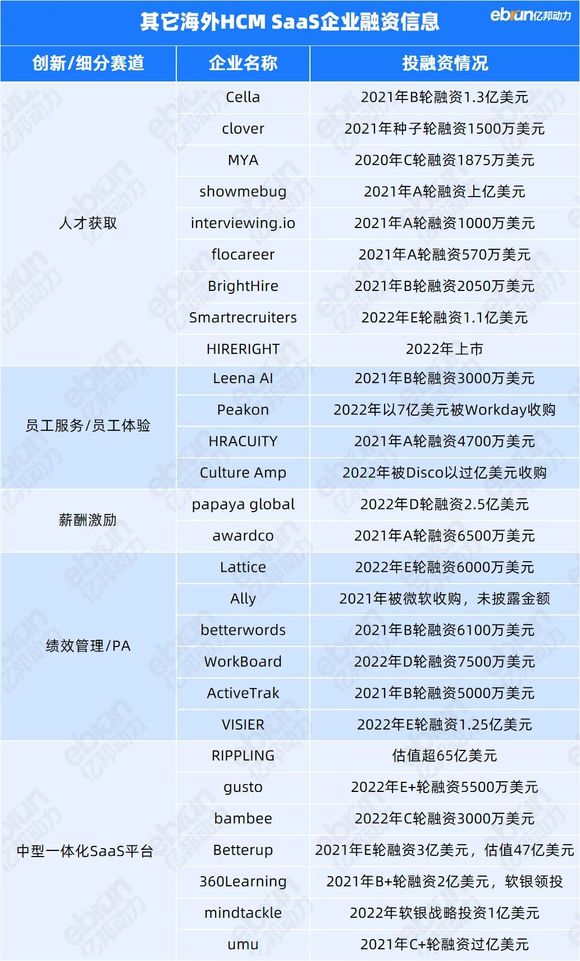

其他海外HCM SaaS也是近两年资本追逐的热点:

IDC数据显示,2021年,中国HCM SaaS市场规模突破1580亿元人民币,同比增长39.1%,高于中国SaaS整体市场增速。相比传统HCM软件市场,HCM SaaS的市场增速是传统本地部署模式的4倍。

另据艾瑞发布的《中国HR SaaS行业研究报告》显示,自2014年至2021年,中国HCM SaaS领域共完成188笔投融资事件,其中,B轮及以上融资比例大幅增加。

2022年,在整体投融资水平较黯淡的一级市场,HCM SaaS赛道全年共出现27笔融资事件,在整个企服领域格外亮眼。

国内HCM SaaS领域两大头部企业,业绩表现并不理想。

日前,北森控股在递表3次后,于今年4月登陆港交所,成为国内HCM SaaS第一股。然而,作为今年鲜少登陆二级市场的SaaS股,北森上市成绩并不理想。

上市首日,北森即遭破发,当天盘中一度跌超30%,收跌12.12%。第二天再下跌33.18%,至周一收盘连续三个交易日累计下跌45%,跌破最后一轮投资估值。

另一家头部企业CDP也于去年9月递表港交所,但至今仍未有好消息释出。公开信息显示,CDP曾于2019年、2021年两度赴美,后因种种原因搁浅后转战港股。

招股书显示,截至2022年5月31日,CDP前五个月总收入4.47亿元,净亏1.4亿元,此前三年的累计亏损已近11亿元。公司在招股书中透露,由于未来向SaaS业务转型爬坡,研发、销售、行政的开支或将持续增加,公司恐需承担更大的亏损压力。

可以说,在海外HCM SaaS巨头频频亮相的全球战场上,中国HCM SaaS企业在机会之外,更大的标签是挑战和重构。

不过,从宏观数据上看,呈上升趋势的中国企业数量,也将成为中国HCM市场增长的主要引擎。有数据显示,当前,中国企业数量已由2020年的4330万家增至2022年的5820万家,2026年将达到8070万家。

灼识咨询数据也显示,中国HCM市场将以18.3%的复合增长率,于2026年增至8756亿元人民币,成为全球最大的HCM市场之一。

面对潜在的市场机会,从Workday、Deel的发展轨迹看中国HCM SaaS发展,中国企业或许还能从这些地方入手,迎来自己的转折点。

由于国内中小企业普遍生存周期短,支撑不起高续费率和高 LTV,因此,中国SaaS界基本形成了一个共识,就是要服务中大客户。尽管HCM SaaS已经是国内中小客户选择一体化SaaS服务的起步选项,但占比依旧甚微。

据招股书披露,CDP聚焦于KA大客户战略,客户中约60%为上市公司。而北森则主要服务千人以上规模的企业客户,据其招股书披露,截止2022年3月31日,北森服务超过4700家企业,其中包括科技、金融、汽车制造等行业的绝大多数TOP 10企业,覆盖《财富》中国500强超过70%企业。

然而,由于其目标客户需要更多的定制化服务、更高的交付成本和获客成本,上述HCM SaaS企业所赚取的收益远远不足以支付其运营费用,且赛道内竞争激烈。

因此,下探客户群体,将成为中国HCM SaaS改善成本劣势、吃透全域市场的一大方向。

即便是Workday,紧盯大中型企业客户的战略也仅仅维持了3年,截至其IPO前夕,大型企业级客户仅有区区325家,早已走通KA、中小微企业客户及个人客户三条线。

而Deel更是在成立之初便确定了全域发展的拓客模式,其拓客触角上至万人的大中型企业,下探100人规模左右的中小企业,实现了上下通吃。

对于Workday和Deel而言,全球规模以上企业数量有限,大中型企业服务市场同质化厮杀激烈,中小微企业盘踞的下沉市场潜力巨大;而由于服务过大中型企业,产品能够较易下探下沉市场,以更低的边际成本实现错位竞争,拓宽增量市场。

由于国内企业管理水平稍显滞后,且数字化水平偏低,而HR业务的个性化程度大,薪酬算法、筛选流程、报表需求、审批流程等都各有不同,导致HCM SaaS服务标准化程度较低。

与此同时,为了迎合资本以及支撑高估值,不少HCM SaaS企业难免“动作变形”,不再聚焦产品,而是一味地追求规模增加,忽略了获客成本和单位效益。

反观Deel和Workday,财报显示,2022年,Workday产品研发费用为23亿美元,同比增长21%;Deel也在持续发展模块自动化。

目前,Deel已从员工远程入职等单模块MVP,拓展到资料填报、合规申请等多模块MVP,并实现了HCM套件中,核心人事、考勤、绩效和薪酬等模块之间的协同自动化。

据了解,当企业和雇员双方洽谈完毕后,Deel的自动化平台就能生成相关合规文件,在理想情况下,从发出offer到雇员完成入职,只需几分钟就能走完全部流程。

为了满足大中小微企业的差异需求,Workday则提供了分层服务,即通过PaaS层去兼容大型企业的现有数字化存量系统,与其同频迭代。

与此同时,目前,Workday通过将AI和ML嵌入到自身的PaaS底座,已经具备对数据进行切片、切块和分析的能力,能够为企业客户提供模型解读、业务风险量化以及决策过程提速。

在最新一季财报中,Workday表示,借助AI大模型和机器学习,旗下产品能够识别财务模式、趋势和异常情况,将过去财务团队需要耗时数周甚至数月才能完成的核算任务缩短至几小时或几分钟,从而提高了工作效率,并减少了管理风险。

最近两年,为了补充全面的业务能力,以及维护自身市场份额,Deel和Workday还将布局重点放在了企业收购上。

Deel分别于去年和今年相继收购了德国同类产品Zeitgold、澳大利亚竞争对手PayGroup,以及西雅图移民工签服务机构LegalPad,以期实现在原有基础上的业务扩建。

近两年,Workday因收购协同工具Scout RFP和Adaptive Insights,成功拉动了电商、新能源、医药等新领域的渗透率,此外,其与微软及salesforce在CRM领域的拓展,也直接实现了产品业务的延伸。

在资本寒冬周期里,中国HCM SaaS从业者需要回归商业本质,不拘泥于形式,将SaaS作为协助客户通往数字化的工具和手段,理性追求增长,方可成就一个健康良性的SaaS环境。