新消费泡沫炸裂面前,没有人是无辜的。

图片来源:Unsplash-Oleksandr Gamaniuk

文|锦缎研究院 李偏偏

2023年1月19日,百果园(HK:02411)上市,“水果连锁零售第一股”诞生了。

这个卖水果的企业,目前估值为93亿港元,以其拥有的5600多家水果店计算,路边一家算不上热闹的百果园水果店价值145万元,这恐怕得让10万元创业的夫妻水果店们暗忖许久。

事实上,在新消费领域获得超高估值融资,早已稀松平常。根据媒体报道,拉面品牌陈香贵在2021年估值就冲到了10亿元,那个时候它才只有十余家面馆;还有烘焙品牌墨茉,20家门店却博得20亿估值。

一间间路边的小店,凭什么能让资本开出如此高价?

翻遍百果园的财报,我们对高估值的依据感到不解。

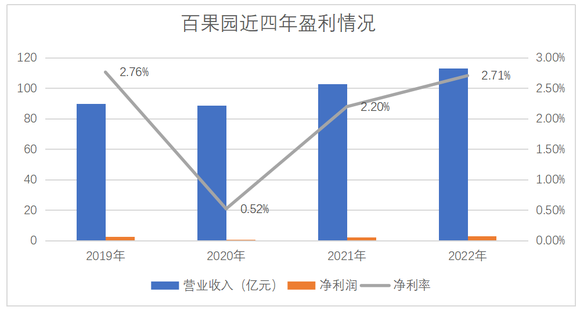

图:百果园近四年盈利情况,来源:百果园财报

盈利能力拿不出手。根据财报,百果园近四年净利率分别为2.76%、0.52%、2.2%及2.71%,近年来百果园的净利率一直在0.5%-3%的区间内震荡,显然这一盈利能力拿不出手。毕竟隔壁卖茶叶上市的八马茶业净利率突破10%,还在被市场吐槽盈利能力不佳。

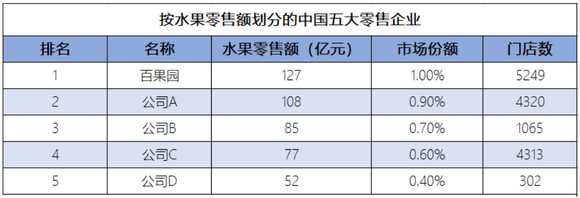

图:按水果零售额划分的中国五大零售企业,来源:百果园招股书

品牌效应羸弱。品牌效应强的企业,往往能在二级市场博个好估值,如A股市值一哥茅台,市占率是品牌最好的体现,2022年茅台占白酒行业的市场份额为35%。

还看百果园,身上很难找到品牌效应的影子。水果零售市场高度分散,百果园招股书数据显示,2021年行业前五市占率仅为3.6%,自冠名行业第一的百果园市占率仅为1.0%。

百果园在招股书中介绍,其业务由两部分组成:加盟模式卖水果为主,由此衍生的有息放贷业务为辅。但无论怎么拆分重组的看,平平无奇的卖水果和高杠杆的放贷业务也不值90多亿元估值。

1)卖水果。百果园在招股书中做业务介绍时是这样描述的:“我们秉着通过自建的果品分级标准和加盟商体系,建成一个全国性的贴近社区、线上线下一体化及店仓一体化的水果零售网络。”随后,百果园花费大量笔墨渲染果品分类标准化之艰巨和构建水果零售网络之困难。

实际上,百果园的模式平平无奇,标准化和销售网络的故事并不性感。

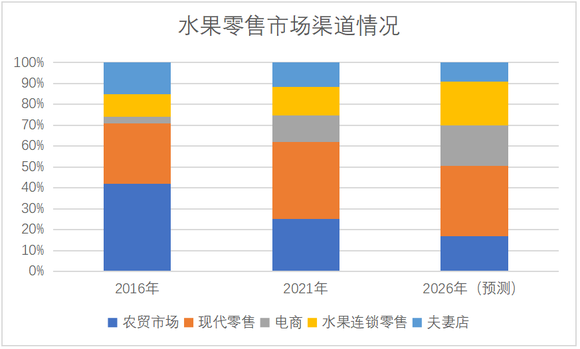

图:水果零售市场渠道情况,来源:百果园招股书

果品分级由来已久,标准化大可不必。我们可以随意走进路边的几家水果店,以车厘子为例,他们都会根据其成色、新鲜程度等标出不同的标价。

另外,水果零售生意自古有之,市场高度分散且渠道多样,农贸市场、电商、夫妻店都可以销售水果,可见卖水果这项生意门槛并不高。

百果园大铺销售网络,看上起是推动产业走向平台化、数字化的供给侧改革过程,但这件故事迄今最大的漏洞却是:一番大刀阔斧下来,价值并没有反映在效率上,消费者买到的水果价格反而越来越高了。

按着这样的逻辑继续演进下去,百果园最终的宿命或仍只是全国性水果零售市场微不足道的子集。

2)有息贷款业务。这项业务是百果园2019年为缓解资金压力而开拓的,这种模式下百果园以3.75%的利率从商业银行贷款,再以4.75%的利率放贷给合格加盟商,此项业务收入占总营收的1%。

业务规模虽小,却为百果园带来潜在财务风险。

业务前端,百果园需要从银行借款,因此抬高了百果园的财务杠杆,截至2022年末百果园负债率为55.66%,显著高于同样从事水果零售的洪九果品(34.67%),这意味着百果园有超过同行的债务压力。

业务后端,百果园对加盟商放贷的同时,也必然需要承担坏账的风险。若大量加盟商因门店经营不善而无力偿还贷款,那么百果园也势必会被拖进流动性风险困境中。

看财务,百果园没有能拿得出手的品牌优势和盈利能力;看业务,没有突出的商业模式和稳健的运营模式。我们不由得好奇,是谁在为百果园的高估值买单?

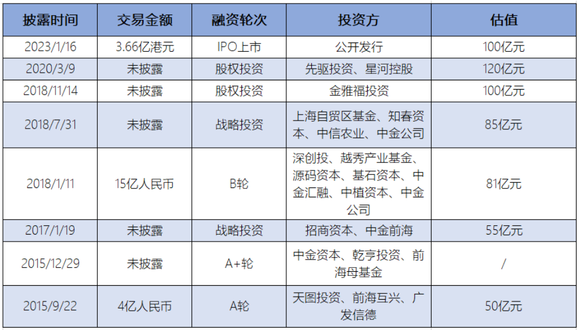

图:百果园历史融资情况,来源:天眼查

公开数据显示,2015至2018三年,是百果园发展的高光时刻,这期间百果园花费数亿收购果多美,门店数量从1000家急速膨胀至3600家。

做成的这些事,离不开资本在百果园身后提供支持。据天眼查信息,这三年时间百果园密集的完成了6轮融资,估值从50亿元翻倍至100亿元,网罗了天图资本、中金公司、招商资本和深创投等。

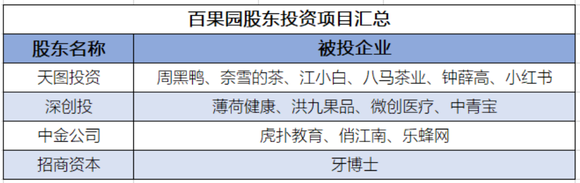

图:百果园股东投资项目汇总,来源:公开信息整理

在投资百果园的同时,这些基金同样投资过不少的爆款项目。也正是这些投资明星的强背书能力,让百果园的估值完成了三年翻倍的小目标。

至于这些明星VC为什么选中百果园们,是因为他们发现拿捏了注意力经济,就等于掌握了在二级市场的造富诀窍。

图:网红第一股估值汇总,来源:公开信息整理

通俗来说,百果园、泡泡玛特、飞天云动等新消费品牌,一旦登陆资本市场并被冠以“第一股”的称号,就如同在资本市场点燃了一个绚丽的烟花,能迅速吸引散户的关注。这也意味着他们上市那一刻就估值就有了保障,这些早期投资的VC/PE一旦解禁,就可以迅速回本。

总结来看,构成第一股的要素可以总结为:巨大市场+分散份额+上市后的整合故事=极高估值。因此其养成路径高度统一:洞悉趋势→包装概念→资本入场→全国铺开→舆论造势→加速上市→完成退出。

以洞悉中国工业化为切口,你能看到铺天盖地的产品标准化概念:中央厨房和预制菜概念一出,餐饮品牌开始大肆扩张,比如海底捞、呷哺;以媒体造势为切口,你能看到网红品牌广告遍布屏幕:防晒品牌蕉下每年拿出四分之一收入打广告,强势占据各大媒体平台开屏界面;当这些网红们成功上市,VC/PE们就可以高枕无忧,坐等解禁了。

图:热门消费升级失败项目汇总,来源:公开信息整理

不过这个逻辑也有可能成为危险推演,从而导致大量的资金损失。毕竟融完资盲目自信的储备“第一股”不在少数。它们大肆开店,将融资挥霍一空,却没能在激烈的竞争市场中获得稳定现金流,轻则闭店、重则破产,最后导致造富运动流产。

风险投资本该是科技创新的催化剂,中国VC/PE却将街边小摊盘到出浆,这同时美国VC/PE却在坚持瞄准硅谷。

根据公开信息,我们整理了近一年中美融资项目并进行对比,其中以关注程度、股东阵容、投资和估值规模等为衡量标准列举了各月份代表案例,如下表:

图:中美2022年投融资案例对比,来源:公开信息整理

可以看到,美国投资了大量的硬科技公司,在这种环境下,软件公司茁壮成长,ChatGPT横空出世;而中国则投资了大量的消费升级项目,对应地,中国无论消费市场还是资本市场都处于巨大的泡沫中:一斤苹果卖到15、20元,奶茶价格从10元升级到了25元,凤爪价格也从论斤称到按个卖……

正如索罗斯所说:“世界经济史是一部基于假象和谎言的连续剧。要获得财富,做法就是认清其假象,投入其中,然后在假象被公众认识之前退出游戏。”

身处泡沫中的每个人,并不是不知道泡沫的存在。

街边网红店饥饿营销的拙劣手段早被消费者识破,但并不妨碍人们为它们的销售额做贡献;VC/PE们也完全清楚消费升级的繁荣只是一时假象,第一股的估值充满水分。

但这并没有浇灭人们对新消费的热情,这样一场浅薄的赌博游戏,并不缺少参与者,因为上了牌桌的每个人,都有信心赢走别人的筹码。在资本看来,击鼓传花的游戏永远不会停止供应,只要新消费不死,总能持续讲出新的性感故事。

当每一个人都觉得没有责任的时候,其实每一个人都是受害者。毕竟ChatGPT的横空出世,就意味着游戏倒计时已经开始了。