线上线下都做得好的企业,未来才能生存。

摄影:界面新闻 轩然

文|零售商业财经 乾行

编辑|鹤翔

永辉超市无疑比十年前做得要好太多,无论是硬件设备、门店装潢,还是团队眼界、管理效能,但近年来,永辉却在经营业绩上走下坡路。

这背后的原因有二:

一是消费者购物渠道变得多元且分散,永辉难以提供“非你不可”的入店理由,但以Costco、山姆为代表的大店业态却能通过优质的商品服务源源不断吸引着年轻人和小中产;

二是永辉超市不可避免地陷入了大公司所惯有的“经验主义”,即便涉足新零售、会员店等新业态,也始终以“跟随者”的姿态,创新乏力。

作为国内生鲜超市的龙头企业之一,永辉超市曾连续三年(2019-2021年)位列中国连锁经营协会发布的“中国超市百强榜单”前三。

然而,在永辉超市从“千店千亿”转向“科技永辉”的过程中,数字化转型“阵痛”、管理层动荡、二级市场变现不佳、门店服务意识不强等系统性问题开始显现。

重启“复合型增长”的永辉超市,在2023年开始升级购物场景、优化商品结构,并持续推进阳光供应链建设。面对未来发展,永辉超市能否迎来降本提效的经营拐点、稳坐行业第一的头把交椅呢?

5月24日,永辉超市在福州召开了其2022年股东大会,公司董事长兼创始人张轩松介绍了永辉超市2022年整体的经营状况及2023年的规划。

2022年永辉超市(SH601933)实现整体营业收入约901亿元,同比下降1.07%,连续两年营收不再保持上涨趋势。

不过受市场环境影响,大部分零售商超企业在过去的两年时间里经营状况都不太理想,永辉超市能勉强维持已是不易。

但另一方面,永辉超市实现归属于上市公司股东的净利润约-27.6亿元,连续两年亏损,不过相较2021年近40亿的亏损而言,整体亏损有所收窄。但两年累计亏损接近70亿元,永辉的盈利能力有所减弱。

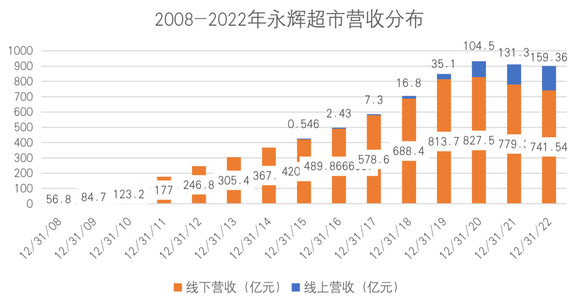

从永辉超市全年营收分布中可以看到,其线上业务从2015年开始逐年增长,但从2020年开始,永辉并没有持续“指数型”发展。

线上业务方面,永辉以日均单量51.8万单,实现159.36亿元营收,占比17.69%,同比增长仅为21.37%。线下业务方面,永辉从2020年的828亿元跌至2022年的742亿,跌幅达86亿元。

从业务数据来看,永辉近年来的发展似乎是拥抱了线上,但失去了线下。

2008-2022年永辉超市营收分布;制图:乾行

令人好奇的是,作为现有门店数量破千家的零售超市,二级资本市场也“用脚”投票,永辉超市整体股价从2020年的11元/股的高位一路走低,目前徘徊在3元/股左右的价格。

为何近几年永辉的表现不尽如人意,这背后的原因究竟有哪些?

图源:东方财富

笔者认为,核心原因之一是永辉适应消费者需求变化的步伐相对滞后,且未能及时做出相应的调整,导致对消费者的吸引力下降、忠诚度变低。

生鲜是永辉超市的一大特色,更是其王牌品类,其“长短半径”生鲜采购模式打造了反季生鲜差异化优势。

然而,互联网技术的发展叠加外部市场环境的诱因,使生鲜电商成为越来越多生鲜消费人群的首选渠道。再者,即时零售的繁荣,也大大削弱了消费者到店消费的动力。

图源:永辉官网

对此,永辉超市从2019年开始重点发力全渠道。除永辉社区mini店外,还尝试开设了永辉精品超市(绿标)、永辉超市会员店以及超级物种新零售O2O店等不同业态形式,由此满足多元化消费需求。可惜的是,系列探索收效甚微,目前永辉仍以红标店为主来服务主要客群。

回顾永辉超市近几年的发展,笔者认为它主要面临的挑战有内外两个方面。

首先,外部挑战源于生鲜电商、社区团购以及社区生鲜小店对其产生的市场冲击。

以同为福建福州走出来的朴朴超市为例,2022年其营收达到203.6亿元,营收中一半以上集中在福州和厦门两地,这直接对大本营在福州的永辉超市造成了极大的威胁。通过前置仓模式,朴朴以“30分极速达”履约服务在吸引新用户方面具有明显的优势,而永辉超市的生存空间则持续被压缩。

2022年生鲜电商版图;图源:网经社

与此同时,两位社区团购玩家美团买菜、多多买菜,也通过不同的“低成本竞争战略”来蚕食永辉超市的市场空间。

美团买菜通过平台生态流量为其业务导流,并建立一套从站点到配送的弹性化履约体系。而多多买菜则通过“助农直采+次日达”的模式,借助团长完成最后一公里商品的交付,从而在商品售价上做到“真香”。

面对各方压力,永辉超市为了确保大本营不失,也不得不举起价格“屠刀”挥向自己。

2022年永辉超市营收区域分布及毛利率水平 制表:乾行

从其2022年营收区域分布及相应的毛利率水平中看出,它在东南地区(闽、赣)毛利率是所有区域中最低的一个区域,只有11.78%。对生鲜行业来说,这种利润水平远低于行业平均水平。

其次,内部挑战主要源于管理层动荡以及数字化转型的“阵痛”。

5月初,“资深零售人、永辉超市原CEO李国入职盒马并担任CEO助理一职”的消息引发行业关注。

这是一位从2001年便加入永辉超市,从基层防损员一路升迁到CEO、且有着超过二十年线下零售工作经验的老兵。某种程度上,李国的跳槽对永辉超市来说是一个不小的人才损失。

自2021年以来,除了李国“出走”外,永辉超市管理层持续动荡,原董秘张经仪、原副总裁金斌、原副总裁李静、原副总裁严海芸等高层均先后离任,3年5位高管出走的情况在零售行业实属少见,但也从侧面反映出永辉管理层内部的博弈——创始团队和以京东系为主的投资方,各自对永辉未来发展方向的选择的角力。

还有一个无法绕开的挑战是,传统零售企业如何度过数字化转型的阵痛期?

公司创始人兼董事长张轩松在股东大会上表示,除了在整体经营上都要进行数字化管理外,2023年的重心要将进行供应商的数字化改革。

现阶段,永辉已初步实现了三个30%的目标,即通过数字化手段,分别在坪效、人效、品效方面提升30%的效率,部分标杆门店人效提升30%-50%。

当然,想要实现彻底的数字化变革,现有的采购模式需要做大的调整,原本通过“服务业”带来的其他业务收入就难以为继。与此同时,这也会触碰到现有体系相关人的利益。

可见,在数字化转型的道路上,不论是“事”,还是“人”,都会给永辉超市带来不小的挑战。

据永辉超市官方资料显示,目前永辉超市已在全国发展超千家连锁超市,业务覆盖29个省份,近600个城市,经营面积超过800万平方米。

永辉超市 图源:品牌官网

未来,永辉能否摆脱内忧外患的现实困境,走出属于自己的创新之路?笔者认为有以下三大应对之策。

其一,提升毛利水平。

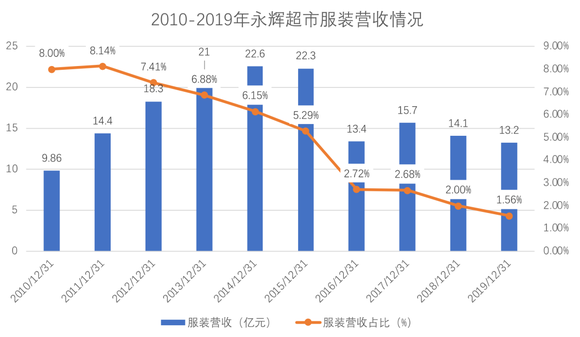

永辉超市上市初始主要有三大产品线:生鲜及加工、食品用品和服装。

生鲜及加工类属于超市的引流品,整体毛利偏低,大概在14%左右。食品用品作为标品,是超市的现金流,整体毛利率在20%上下。而服装则作为超店里的明星品,为企业带来较高毛利,整体超过30%。

永辉超市的商品策略是,以生鲜引流,带动大批量食品类商品,以及少量服装类高利润品的销售。

以2017年永辉超市的收入为例,服装类的毛利率达到30.46%,远高于生鲜及加工和食品类商品的毛利率,为永辉实现了接近5亿元的毛利。

2017年永辉超市营收分布及毛利情况;制表:乾行

不得不说,这种商品策略在2012年之前还是相对成功的,但随着互联网电商平台的起势,其相应的服装类营收基本只能维持在二十几亿的规模。

在2016年后,相关营收并未随着开店数量的增长同比上升,反而是出现断崖式下滑态势,整体规模只在十几个亿左右。因其营收占比低于2%,从2020年开始,永辉超市就不在财报中单独提到服装类相关的营收情况,相应营收合并到食品用品营收中。

2010-2019年永辉超市服装营收情况;制图:乾行

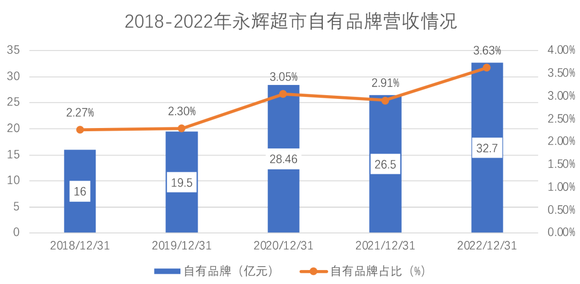

缺少了服装类高毛利商品营收的支撑,永辉超市想要在毛利水平上有所改善,就必须通过发力自有品牌来提高食品用品及部分生鲜品的毛利。

从2018年开始,永辉超市在年报中开始有了“自有品牌”营收情况的说明。经过五年的发展,在2022年,永辉自有品牌营收约为32.7亿元,占整体营收比例只有3.63%。

2018-2022年永辉超市自有品牌营收情况;制图:乾行

相较山姆、Costco,或者国内的盒马等零售头部企业20%以上的自有品牌比例,永辉的自有品牌还有很大的提升空间,这对其商品研发能力提出了挑战。

其二,避免有效会员流失。

永辉超市在2018、2019、2020年三年日均客流量分别为290万人次,364万人次和338 万人次,但从2021年开始,它就不在年报中透露其日均进店人数的数字。

数据“隐匿”的背后,或许说明永辉超市已经陷入了中产和年轻人不去,老年人又觉得它贵的尴尬境地,其所面临的客群夹层越来越窄。

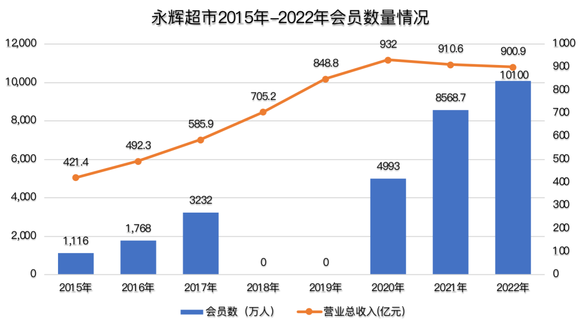

从永辉超市历年的年报中也可以看到,会员数量的增长速度由2015年的1116万会员人数,增长到2022年的1.01亿会员人数。

但过去的三年,其整体的门店数量维持在1000家左右,营业收入并未没有因为会员人数成倍的增长而得到提升。

这背后比较可能的原因是,忠诚老会员的流失,新增会员的复购率较低,由此导致整体年人均会员贡献价值大幅下跌。

2015-2022年永辉超市会员数量情况;制图:乾行

笔者认为,永辉超市避免忠诚会员的流失最有效的途径是,依托现有密集的线下门店网络发挥“近场”优势,通过新奇有趣好玩的营销活动配合相应的场景搭建,让消费者愿意进店并持续进行体验式消费。

图:永辉520活动

当然,这对其营销活动策划及落地能力也提出了挑战。

其三,平衡好线上盈收增长带来的边际成本骤增。

如上文所言,过去5年永辉超市的线上营收占比逐年提高,但随之而来的是线上订单整体履约成本的骤增。

在线上订单量不多的时候,线上订单的拣货、打包,甚至配送的工作都可以由现有门店的店员通过闲时来完成。但随着订单量的增多,为保证履约时效给消费者带去更好的体验,相应各个工作都会变成由专职店员进行完成。

因此,永辉超市要么招募更多的员工,要么将部分工作转交给外交的三方平台,由它们实现最终的交付。

参考行业其他友商费用,例如叮咚买菜、朴朴超市每单的履约成本超过15元。假设只有履约成本,以永辉超市平均14%的毛利率来倒推其每单客单价,则必须保证每张订单在百元以上才可能不亏钱,否则会做的越多、亏的越多。

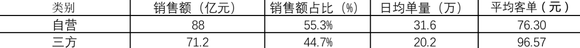

在2022年报中,“永辉生活”自营到家业务已覆盖984家门店,实现销售额88亿元,同比增长24%,日均单量31.6万,月平均复购率为51.5%。第三方平台到家业务已覆盖958家门店,实现销售额71.2亿元,日均单量20.2万单。

也就是说,其自营到家平均客单只有76元,远低于三方平台的96元的客单。自营到店的业务明显是亏损的,但相应的占比已经超过50%。

永辉自营与第三方合作的情况对比;制表:乾行

事实上,永辉超市和京东超市在生鲜O2O领域的合作已有多年,在去年618期间,永辉超市还与京东超市达成了全渠道业务深度合作。

未来,永辉超市想要更好地承接线上订单,意味着需要在不囿于渠道流量的基础上,提供差异化商品,并通过大数据及算法的能力实现最优的履约路径,从而降低自身的边际成本。这对其三方协同能力也提出了挑战。

当被问及2023年的规划时,永辉董事长张轩松表示,一是持续推进稳定、柔性、透明的阳光供应链建设;二是推动门店调优;三是抓基层员工的能力建设;四是关注线上线下全渠道发展;五是中基层年轻干部的培养。

商品、渠道、供应链、门店及人才管理,是永辉超市继续稳坐行业头把交椅的发力点。依托持续变革蓄势,永辉在2023年开局实现盈利,今年一季度实现营业收入238.02亿元。

正如国泰君安于今年5月发布研究报告指出,永辉的第三个十年是科技永辉的十年,传统的永辉超市转型为互联网科技永辉,重启复合型增长。而从京东走出来的CEO李松峰,在高举着“科技永辉”的旗号下,能否带领永辉走向新的高度,我们拭目以待。

*零售商业财经 ID:Retail-Finance