按天合光能最新股价计算,兴业银行目前仍持有天合光能近百亿市值股票。

文|大摩财经

兴业银行的第三次减持计划,让天合光能股价闪崩。

5月29日,天合光能股价开盘后迅速跳水,当天股价大跌16.34%至40.3元,创出自2021年8月3日以来新低。

兴业系股东减持是此次大跌的重要原因。上周五(5月26日)晚,天合光能发布公告表示,公司股东兴银资本计划减持不超过天合光能总股本的5.23%;兴璟投资计划减持不超过天合光能总股本0.42%。二者合计计划减持不超过公司总股本的5.65%。

兴银资本目前是天合光能第三大股东,兴璟投资是兴银资本的全资子公司,兴银资本则是华福证券全资子公司。公开资料显示,华福证券是福建省属国资金融机构,兴业银行旗下兴业国际信托持有华福证券4.35%股权,华福证券董事长、总裁皆曾长期在兴业银行任职。

种种迹象显示,兴银资本、兴璟投资对天合光能的投资,资金来自兴业银行的权益理财产品。

天合光能是一家老牌光伏企业,2007年6月,天合光能登陆纽交所,2017年3月从纽交所私有化退市。2020年6月,天合光能回归A股登陆科创板。

兴业银行在公开宣传资料中指出,“兴业银行长期以来为天合光能提供涵盖“股权+债权”、“商行+投行”的全方位金融服务,全程参与了天合光能的美股退市、私有化及回归A股市场。”

2015年12月,天合光能董事会收到一封初步无约束型收购提议书,发函方为天合光能董事长高纪凡和兴业银行旗下上海兴晟股权投资,买方团拟以0.232美元/普通股的价格购买非其持有的天合光能全部普通股股票。

2017年3月,兴业银行香港分行为天合光能提供私有化交易资金,天合光能正式从美股退市。从美股退市后,天合光能吸收兴银资本、兴璟投资等新股东,公司注册资本也从4.2亿美元增至12.63亿美元。

2017年7月,天合光能由中外合资企业变更为内资企业。其中兴银资本出资额变更为约19.9亿元,兴璟投资出资额变更为约10.8亿元,二者分别持股22.69%、12.31%。之后不久,二者将合计持有天合光能15.1%的股权挂牌转让,最终成交获利23.25亿元。

为了促进天合光能顺利回A上市,兴业银行还一度疑似为天合光能输血“造业绩”。

天合光能招股书显示,天合光能的光伏电站销售业务板块在2016、2017年的收入分别为7.3亿元、16.7亿元,2018年时却陡然升至73.4亿元。而天合光能2018年第一大客户为远晟投资,是兴业银行下属的兴业国信资产管理有限公司的全资子公司。

彼时,天合光能向远晟投资出售19家光伏电站,此举也引来上交所问询,要求说明此交易“是否为明股实债”、“是否具有商业实质”,天合光能均予以否认。

值得注意的是,经过几次倒手,这19家光伏电站最后都交易到了天合光能的客户手中。天合光能上市招股书显示,远晟投资在2019年末仍有3亿多元未付款,双方约定在2023年收款。

天合光能回A上市后,股价表现比较亮眼。从2021年6月起,天合光能进入强势上涨期,短短五个月,股价翻了五倍,市值一度逼近2000亿元。

天合光能过往公告显示,在2022年3月25日至2022年9月24日期间,兴银资本减持3000万股,兴璟投资减持了2646.82万股,二者合计套现了34.13亿元。

2022年11月23日至2023年5月22日间,兴银资本再度减持4771万股,加上兴璟投资二者又合计套现约31.95亿元。

兴业银行通过兴银资本和兴璟投资两次减持合计套现约66.08亿元,加上天合光能上市前通过股权转让获利的部分,兴业银行对天合光能的投资已经落袋89.33亿元。

本次已经是兴业银行第三次对天合光能计划减持。截至本次减持计划公布,兴银资本还持有天合光能2.33亿股股份,占公司总股本的10.73%。兴璟投资接持有921万股,占总股本的0.42%。此次兴璟投资是清仓式减持,计划减持掉持有的全部股份。

按天合光能最新股价计算,兴业银行目前仍持有天合光能近百亿市值股票。对比当初30.7亿元的投入,兴业银行在天合光能的总投资回报率预计高达六倍。

不过,兴业银行的连续减持再加上光伏行业整体表现低迷,今年以来,天合光能的股价持续下跌,自2022年8月股价收出历史高位至今,天合光能股价已经“腰斩”。

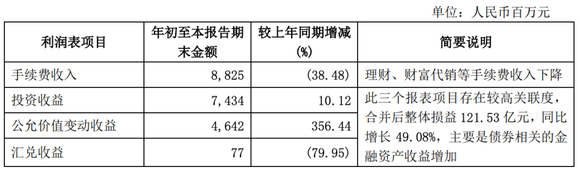

兴业银行本身业绩也受到了一定的影响。2023年一季报显示,兴业银行第一季度手续费收入为88.25亿元,较上年同期大幅下降38.48%。

兴业银行在业绩交流会上表示,一季度手续费及佣金收入的下降,主要原因是资管新规实施后,要求存量理财老产品的权益类资产于2025年以前完成整改清退。过去两年,底层资产中相关公司股价表现较好,可兑现的收益也相对较多,今年相对少些有一定基数原因。另外,由于天合光能等企业的股价普遍变现不佳,2023年可兑现的理财老产品收益需依赖于相关企业资本市场的估值回升和股权项目的进一步变现。