支撑着中国移动一路“狂飙”的动力到底是什么?又能否持久?

文|BT财经 庆秋

中国移动重回A股之王,但是宝座并没有坐太久。

21日,中国移动披露的客户数据再创新高。截至2023年4月底,中国移动5G套餐用户数逼近7亿户。中国移动总经理董昕介绍,目前,中国移动开通5G基站超155万个,千兆宽带已经覆盖3亿户家庭,基本面向好拉动了股价持续走高。

4月17日盘中,中国移动曾将茅台“股王”桂冠夺了过来,市值达到2.2万亿元,随后,4月20日,中国移动公布一季报,营收2507亿元,同比增长10.3%;归母净利润281亿元,同比增长9.5%,向好业绩进一步托稳了股价。

5月8日,中国移动市值突破23000亿元,又一次超过贵州茅台坐上了A股之王的宝座。5月以来,中字头股票集体拉高,中国移动也大涨5%,股价创历史新高,报收107.65元/股。

但是这样的局面并没有维持太久,截至5月23日,中国移动股价下落到94元左右,总市值被茅台反超。

虽然中国移动没有稳住第一,但自2023年以来,较年初涨幅最高达到60%,自2022年回归A股以来,最高涨幅更是达到90%以上,增长势头可谓凶猛。

那么,支撑着中国移动一路“狂飙”的动力到底是什么?又能否持久?

2023年3月13日,中国移动收涨10%,市值成功突破2万亿元大关,成为第二支总市值超过2万亿元的个股,直逼贵州茅台,差距不足1000亿元。

就中国移动庞大的体量而言,这1000亿元的差距并不遥远。果不其然,一个月之后,中国移动盘中总市值报2.19万亿元,贵州茅台报2.18万亿元,中国移动凭借百万亿元的微弱优势成功超越贵州茅台,登顶A股市值榜首。

最近十年来,A股市值经历过三次易主:2013年,中国石油登顶;2015-2019年,工商银行上位,固守多年;2020年后,贵州茅台跻身首位。2023年,中国移动与贵州茅台频繁换位。目前来看,中国移动上升势头迅猛,在短短一年时间里,股价曾一度突破100元,跻身“百元股”之列。

这在几年前是难以想象的局面。2019年,中国移动股价开始持续下跌。2020年,纽约证券交易所要求中国移动在内的中国三大运营商退市;考虑到整体大环境影响和未来发展,2021年5月,中国移动、中国联通、中国电信集体从美股退出。2022年初,中国移动回归A股,价格一直在低位运行,同一年又被美国列入了“安全风险清单”,整个2022年几乎没有太大起色。

2021年12月27日,中国移动披露的IPO发行结果显示,网上投资者未缴款认购金额高达7.43亿元,超过邮储银行,创下A股最高弃购金额纪录。这也反映出部分投资者的信心不足。

如今,中国移动股价实现了跨越式增长,从时间节点来看,政策的东风可谓来得及时。

2022年11月,证监会主席易会满开始喊话,表示市场需要建设“中国特色估值体系”,要修复过去估值偏低的中字头企业,推动估值回归合理水平,得到投资者的认同。而中国移动作为中字头企业在通信领域的领头羊,自然而然脱颖而出,成为重点关注对象。

政策以及顶层风向对于市场的影响力一直不容小觑。2008年“4万亿计划”曾为房地产业带来了数年的大牛市,2021年“双减政策”出台,在线教育全面崩盘,至今未能恢复元气。因此,“中特估”概念一经面世,多家中字头企业受到强势托举,股价纷纷创下历史新高。

中国移动之所以从一众央企中脱颖而出,也受到了赛道的加持。随着国家把数字经济上升到政府战略层面,中国移动作为信息基础设施的科技领军企业,自然而然也得到了更多资本青睐。

截止2023年3月31日,中国移动出现在200只基金的十大重仓股中,较上季度增加81只;合计持有7899.91万股,持股市值71.08亿元,为公募基金第80大重仓股(按持股市值排序)。2023年一季度,中国移动股价上涨32.95%。

另一方面,中国移动也做出了高分红的姿态,让投资者较为满意。2022年,中国移动全年派息率为67%,向全体股东派发截至 2022 年 12 月 31 日止年度末期股息每股 2.21 港元,连同已派发的中期股息每股 2.20 港元,全年股息合计每股 4.41 港元,较 2021 年增长 8.6%。中国移动表示,2023年的派息率将达到70%以上。

不过,值得一提的是,中国移动“新股王”的位置还不算彻底坐稳。

5月9日至5月12日,中国移动股价连续四天下跌。截至5月12日,中国移动总市值为2.055万亿元,报收96.14元,不仅又低于贵州茅台同期2.144万亿元的总市值,股价也又一次跌破了百元。

目前来看,双方还在鏖战A股之巅。那么,中国移动能否彻底赢下这场桂冠之争呢?关键还是要落在真实业绩表现上。

中国移动财报显示,2022年实现营收9372.59亿元,逼近万亿元,同比增长10.49%,归母净利润为1254.59亿元,同比增长8.21%;2023年一季度,营收2507亿元,同比增长10.3%;归母净利润281亿元,同比增长9.5%。

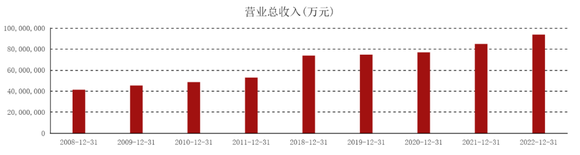

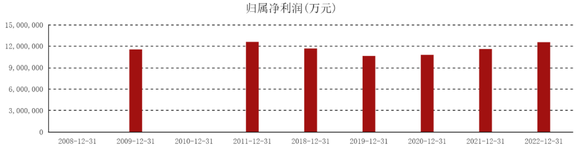

这两项数据虽然看起来十分庞大,但对比历年数据可以看到,十年前中国移动的营收增速曾达到过15%以上,且2011年的归母净利润比2022年还要高出5个亿。自2021年起,中国移动的营收才开始恢复了两位数的增长,归母净利润虽然还未恢复到2011年的水平,但也重回了增长轨道。

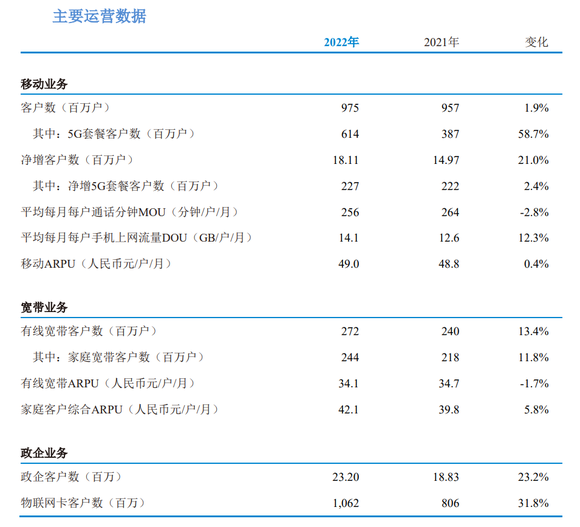

2022年,个人市场(C)、家庭市场(H)、政企市场(B)、新兴市场(N)这四大市场的客户规模、收入规模均实现了全面增长。

其中,个人市场为营收的主要贡献来源,达到4888 亿元,营收占比约为六成,同比增长1.1%。家庭市场收入1166亿元,同比增长16.0%;政企市场收入1682 亿元,同比增长22.6%,政企客户数达到2320万户,同比增加23.2%。HBN三大市场整体占主营业务收入比达到39.8%,同比提升4.1个百分点。

2022年,中国移动主营业务收入为 8120.58亿元,同比增长 8.1%。中国移动在财报中表示,其主营业务主要为移动语音、短彩信、无线上网、有线宽带等连接服务,数据中心、云计算、内容分发网络、算网融合等算力服务,以及基于人工智能、大数据、物联网、安全等新一代信息技术能力的平台、应用和解决方案。

但是,中国移动并没有在财报中按这一分类给出完整的业务数据,而是列举了其中几项。

其中,无线上网业务收入为3959亿元,比上年增长0.8%。短彩信业务收入为313亿元,比上年增长0.8%。随着移动互联网时代到来,短彩信业务对中国移动营收的贡献非常低,仅为3.3%,而无线上网业务贡献了主营收入的48.75%,将近一半,可见中国移动基本上靠卖流量赚钱。

从客户数来看,2022年,移动业务的客户数达到9.75亿户,净增规模创三年新高,且已经超过中国联通和中国电信的总和,但同比增长只有1.9%。其中5G套餐客户数为6.14亿户,同比增长58.7%,但净增数并不乐观,5G套餐净增客户数为2.27亿户,同比增长仅为2.4%。虽然平均每月每户手机上网流量DOU(注:电信行业平均每户每月上网流量)同比增加了12.3%(注:电信行业平均每户每月上网流量),但移动每户平均收入(ARPU)几乎没有增长,同比增幅仅为0.4%。

也就是说,在多年“提速降费”压力下,面对客户存量市场,中国移动的无线上网和短彩信业务这两项最为传统和基础的业务都遭遇瓶颈,增长微乎其微。

相比之下,有线宽带收入达到1050亿元,比上年增长11.5%,客户数达到2.72亿户,同比增长13.4%,保持了较为高速的增长。得益于DICT等政企业务、“移动高清”等家庭增值业务以及新兴业务等增长,应用及信息服务收入达1825亿元,比上年增长33.2%,对主营业务收入的增长贡献达6.1个百分点。受手机、ICT 设备及其他智能终端销售带动,销售产品收入及其他为1252亿元,比上年增长29.3%。

综上所述,在中国移动近万亿的营收之下,移动业务正在逼近天花板;家庭、政企业务抢占了一定市场,保持着两位数增长。除此之外,最值得关注的是数字化转型业务,未来能否助推中国移动走向高位?

在谈到对主营业务的最大贡献者时,中国移动认为非“数字化转型收入”莫属。

需要说明的是,这项收入也并不单纯,将CHBN四大市场中的业务糅杂在了一起,包括个人市场的新业务(移动云盘等)收入,家庭市场的智慧家庭增值业务收入,政企市场的行业云收入、IDC收入、ICT收入、物联网收入、专线收入,以及新兴市场收入(不含国际基础业务收入)。

财报显示,2022年,数字化转型收入达到2076 亿元,同比增长30.3%,对主营业务收入增量贡献达到79.5%,占主营业务收入比例提升至25.6%,成为公司收入增长的第一引擎。

其中,个人市场的移动云盘月活跃客户达到1.66亿户,净增3065万户,客户规模排名业界第二。智慧家庭增值业务收入为297亿元,同比增长43.4%,对家庭市场收入增量贡献达到 55.9%。

行业数字化方面,移动云收入达503亿元,同比增长108.1%,连续三年实现三位数增长,截至2022年12月底,签约云大单超 6200个,拉动收入超225亿元,央企国企上云项目超3700个。

中国移动云能力中心副总经理吴世俊4月向媒体表示,移动云在边缘云市场占有率第一,政务云、专属云位居前三,公有云市场份额居行业前五、增速第一。未来三年,移动云将全力建设由“移动云技术内核3.0”驱动的算力网络,实现算网一体,通过打造智算中心、算力交易平台,实现社会算力共享,服务大规模智算应用场景,力争突破年营收1500亿的发展新高峰。

近日,中国移动公示光纤配线架产品集采公告,预估采购规模约10.26万架,项目总预算1.96亿元(不含税),预计本次采购需求满足期至2024年。中国移动近两年的集采规模都过亿,可见在算力方面不惜投入。据中国移动董事长杨杰透露,借助算力网络,中国移动在NLP(神经网络)、深度学习、机器视觉等AI算力方面,2022年已经有了30多亿元的变现。

数据显示,中国移动2022年资本开支1852亿元,资本开支占主营业务收入比为22.8%。其中,5G投资960亿元,占比51.8%。算力投资335亿元,占比18.1%。

2023年,中国移动资本开支预计约为1832亿元,主要用于优化算力资源布局、促进能力锻造提升以及支撑CHBN业务发展等方面。其中,5G网络的资本开支约830亿元,同比下滑13.5%,占比也降至45.3%;算力网络领域的资本开支为452亿元,同比增加34.9%,占比升至24.7%,并计划新增云服务器超24万台、对外可用IDC机架4万架。

政企市场方面,2022年,数字政府项目累计签约金额达到200亿元。DICT 收入同比增长38.8%,达到864亿元,其中大数据收入增长96.1%,达到32亿元,5G专网收入增长107.4%,达到25.5亿元。数字内容收入、金融科技收入分别增长27.2%和79.9%,业务规模分别超200亿元、500亿元。

同时,中国移动也在加快5G在各领域的应用。5月5日工信部消息,中国移动获批开展5G地空通信(5G-ATG)技术试验,通过5G“上天”,将进一步提升5G网络覆盖的空间维度,拓展5G的行业应用场景。

截至2022年12月底,中国移动累计签约5G行业商用案例超1.8万个,全年带动DICT项目签约金额达到365亿元,5G专网收入达到25.5亿元,同比增长 107.4%,在智慧矿山、智慧工厂、智慧电力、智慧医院、智慧城市、自动驾驶等多个细分行业实现业内领先。2023年计划新增5G基站36万台。

财报显示,2022年中国移动研发投入217亿元,同比增长17.0%,其中研发费用为180.9亿元,同比增长16.11%,增速远高于销售费用和管理费用。

由于在数字经济方面进行了如此大手笔的投入,中国移动的现金流及流动资产方面出现了一定的紧缩。

2022年,中国移动经营活动产生的现金流量净额为2807.5亿元,同比下降10.8%。货币资金为2235亿元,同比下滑33.32%;应收票据及应收账款为435.3元,同比增加15.8%。

非流动资产中,2022年债权投资为97.16亿元,同比2021年的2.83亿元激增33倍以上,主要是因为持有了面值总计90亿元、债期30年的国债。对此,中国移动表示这是公司优化资金运作,提升资金收益水平,加大长期资金运作力度。

与此同时,非流动资产中的使用权资产为1087亿元,同比也激增了96.39%。非流动负债中的租赁负债为817.4亿元,同比增加164.36%。财报指出,这两项变化较大,主要由于中国移动与中国铁塔新签协议所致。

整体来看,2022年,中国移动的资产负债率为33.37%,净资产收益率(ROE)为10.1%,与历年相比表现还算平稳。

虽然有股民调侃中国移动恐怕打不过“酱香型科技”,但抛开这种无用的比较,中国移动自身如果想要真正实现“中特估”的长远价值,还需继续精细化运营,将数字经济的第二增长曲线真正转化为营收支柱。