是否存在“财务大洗澡”情形成为监管问询的重点。

图片来源:视觉中国

界面新闻记者 |

年报披露季虽早已结束,但监管层对于上市公司的问询仍在继续。尤其自5月份以来,交易所下发的年报问询函出现“井喷”。

据界面新闻统计,截至5月23日,沪深交易所已发布逾270封年报问询函。仅5月10日以来的问询函数量已超过150份。

收函的上市公司市值均不超过500亿元,且9成公司市值不足100亿元。这270余家公司2022年归母净利润合计亏损约1580亿元,当期计提资产减值损失和信用减值损失合计约1160亿元。

从被问询个股行业分布来看,计算机、传媒、建筑材料和建筑装饰、机械设备、电子行业收到年报问询函数量最多,其次是化工、电气设备、医药生物行业。

从问询函的内容来看,监管层主要关注业绩“变脸”、高额资产减值、审计意见“非标”、部分财务指标异常、内部控制瑕疵以及信息披露不充分等多方面。其中,是否存在通过资产减值计提实现“财务大洗澡”情形成为监管问询的重点。

上海国家会计学院金融系主任叶小杰向界面新闻表示,“交易所的问询监管是落实一线监管职责的重要举措,同时也是全面注册制时代强调信息披露的应有之义。通过向上市公司发放年报问询函,能够有效完善信息披露,为投资者提供更加全面的信息。同时,问询函也是向市场发出信号,提醒市场投资者关注可能的投资风险。问询函的监管作用已经得到了理论和实务界的充分证实,成为资本市场监管体系的重要一环。”

业绩“变脸”公司向来是监管层重点关注的对象。

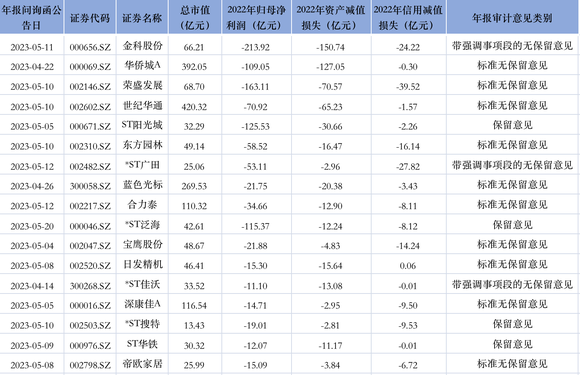

界面新闻统计发现,收函的270家公司中有超过70家公司2022年净利润同比由盈转亏,“变脸”幅度靠前的有金科股份(000656.SZ)、华侨城A(000069.SZ)、世纪华通(002602.SZ)、合力泰(002217.SZ)、蓝色光标(300058.SZ)、海马汽车(000572.SZ)、*ST日海(002313.SZ)、帝欧家居(002798.SZ)、深康佳A(000016.SZ)等,其中不少为上市多年来首次亏损。

对于这些公司,交易所紧盯其是否通过大额计提资产减值实现“财务洗澡”。

以“变脸”幅度最大的金科股份为例,该公司2021年盈利36.01亿元,2022年却亏损213.92亿元,一年亏掉过去4年净利润之和。

如此惊人的业绩波动主要源于金科股份计提了大额资产减值损失和信用减值损失,其中最为突出的一项为存货。财报显示,截至2022年末,公司存货余额高达1848.43亿元,占总资产比重超60%;2022年计提存货跌价准备136.99亿元,同比增加533.28%。

对此,深交所要求金科股份说明计提存货跌价准备涉及的具体项目情况、主要项目存货期末可变现净值的确认依据及主要测算过程,与2021年相比是否存在较大变化,是否存在报告期集中计提存货跌价准备的情形。

无独有偶,同为房地产开发公司的华侨城A也因存货跌价准备异常而被问询。

2022年,华侨城A计提资产减值损失127.05亿元,致使净利润亏损109.05亿元。但令人疑惑的是,在成都、广州等地2022年销售均价同比上涨情况下,公司当期房地产开发项目计提存货跌价准备115.07亿元,而2021年该项计提不到13亿元。

基于此,深交所要求华侨城A说明报告期计提存货跌价准备涉及的具体项目情况,包括但不限于项目所处城市、项目业态、开发建设状态等,并结合房地产业务毛利率2021年同比大幅下降、2022年同比小幅增长且部分地区销售均价同比上涨等情况,说明报告期计提大额存货跌价准备的主要原因及合理性。

互联网游戏公司世纪华通被深交所“拷问”,是否存在利用当前市场环境计提大额减值准备进行业绩“洗大澡”的行为。

在连续三年盈利超20亿元后,世纪华通2022年突遭业绩爆雷,净利润巨亏71亿元,这是公司上市12年来的首次亏损。导致亏损的原因在于其计提资产减值损失高达65亿元(其中54亿元为商誉减值损失)。

针对这一情况,深交所要求世纪华通结合开展游戏业务的子公司的近三年盈利情况变化,说明在2021年度净利润下滑时未计提商誉减值准备,却在2022年前三季度盈利的情况下,第四季度一次性计提大额商誉减值准备的原因及合理性。

界面新闻注意到,世纪华通是A股游戏板块中唯一一家连续多年商誉超过百亿元的公司。截至2023年一季度末,该公司账面商誉仍高达120亿元,占公司总资产的35%。

同属于上市后首亏情况的还有蓝色光标,该公司2022年净利润亏损21.75亿元,一年便亏掉过去三年盈利之和。

以商誉为主的资产减值计提是导致其亏损的主要原因,多年来的并购扩张令蓝色光标账上积累了巨额商誉,也由此埋下隐患。2022年该公司计提资产减值损失20.38亿元,其中仅商誉减值就接近13亿元。

实际上,蓝色光标2021年就曾对其商誉计提合计近3亿元,但相比于巨额商誉规模,仍是杯水车薪,2022年索性更大幅度“出清”。至此,公司账上商誉由2019年末的49.02亿元降至2023年一季度末的17.56亿元。

这种做法自然引起监管高度关注。深交所要求蓝色光标说明本次对数字广告、移动传媒、Madhouse、捷报数据资产组商誉减值测试的具体计算过程、关键假设、主要参数及预测指标等,并说明本次计提大额减值准备的依据、及时性及金额准确性,是否符合规定,是否存在利用减值准备计提调节利润的情形。

经界面新闻统计,包括上述公司在内共有17家公司2022年计提资产减值损失和信用减值损失超过10亿元,从而致使去年业绩大亏。被计提减值的资产项主要为固定资产、商誉、存货、应收账款等。

交易所对此展开“刨根问底”式问询,要求相关企业说明出现减值迹象的具体时点、减值测试的具体过程、前期资产减值准备计提的充分性、报告期资产减值准备计提的合理性、是否存在报告期内集中大额计提资产减值准备的情形等。

除了上述业绩“变脸”情况外,还有不少公司因业绩连续多年亏损、亏损幅度扩大而遭到交易所“拷问”,披星戴帽的公司尤为受关注。

2021年、2022年合计亏损金额超30亿元的有11家,分别为*ST泛海(000046.SZ)、荣盛发展(002146.SZ)、ST阳光城(000671.SZ)、*ST广田(002482.SZ)、*ST新联(000620.SZ)、东方园林(002310.SZ)、*ST搜特(002503.SZ)、ST中利(002309.SZ)、宝鹰股份(002047.SZ)、ST华英(002321.SZ)、ST有棵树(300209.SZ)。

对于这些业绩频繁亏损的上市公司,监管重点关注其经营是否可持续。

以房地产开发企业荣盛发展为例,2022年其亏损金额从2021年的约50亿元扩大到163亿元,亏损金额增加两倍有余。

深交所要求公司结合所处行业环境、主营业务经营情况、收入确认及成本结转、资产减值情况等,说明公司报告期营业收入大幅下滑、业绩大额亏损且亏损面进一步扩大的原因,并说明第四季度毛利率大幅下降的合理性。

深交所尤其指出,荣盛发展存在期末货币资金余额远低于有息债务余额、资产负债率较高、大额票据逾期等情况,要求其结合短期及长期偿债能力,说明公司持续经营能力是否存在重大不确定性。

两年累计亏掉195亿元的ST阳光城情况更为糟糕。因持续经营能力成疑、违规对外担保等事项,该公司2022年财报被出具保留意见的审计报告和否定意见的内部控制审计报告,股票也因此被戴上“ST”帽子。

在深交所的问询下,ST阳光城近期连发三条重要公告,披露了其债务、担保以及诉讼仲裁情况,逾期未偿债务的本金已超过600亿元,担保总计金额达到了711亿元,超过母公司净资产的100%。

目前,ST阳光城已临退市危机。截至5月23日,在连续13个交易日跌停后,该公司股价降至0.7元/股,这是其第7个交易日股价在1元以下。根据A股的“1元退市制度”,如果上市公司股票连续20个交易日收盘价均低于人民币1元,股票可能被终止上市交易。

事无巨细,交易所对上市公司的业务模式、客户及供应商情况、关联交易、内部治理等也细究到底。

比如,对于连续5年营收下滑的宝鹰股份,深交所对其持续经营能力提出质疑的同时,要求其结合业务模式说明公司目前是否存在挂靠、转包、内部承包的情况。

对于被关联方占用资金超16亿元的ST中利,深交所犀利发问公司年审会计师是否存在以保留意见代替无法表示意见、否定意见的情形,并要求公司就疑似违规担保款项,全面核实相关款项具体形式和原因、相关交易是否具有真实的商业背景。

深交所注意到,东方园林年报披露,“工业废弃物循环再生业务受财政部税务总局公告2021年第40号文件影响,业务规模有所控制”这一情况,要求其说明该政策对公司的具体影响,是否履行临时信息披露义务及公司拟采取的应对措施。

对于ST华英内部控制被出具无法表示意见的审计报告的情况,深交所关注上市公司治理方面存在的瑕疵,要求公司结合前期关于货币资金、存货、其他应收款及借款的内部控制存在重大缺陷时涉及的主要业务环节、审批流程等情况,分别说明公司截至2022年末在经营管理决策等方面已采取的具体整改措施和整改进展,并分析说明相关内部控制是否已得到实质改善。

上海国家会计学院金融系主任叶小杰向界面新闻表示,“通常情况下,上市公司的财务状况会受到内部控制、经营管理等方面的影响。通过问询函所传递的监管压力,有利于提高上市公司管理层的重视程度,除了对相关信息进行披露和完善之外,也会倒逼上市公司对经营管理和内部控制等方面进行完善,这也已经得到了相关学术研究的证实。”