此次定增预案显示,公司拟向特定对象发行A股股票不超过约9亿股,募集资金160亿元。

文|面包财经

2023年4月25日,通威股份发布2023年向特定对象发行A股股票预案,拟通过定增募资不超160亿元。

历史公告显示,通威股份近5年已完成3次再融资,累计募资230亿元。截至2023年3月末,此前3次再融资募集资金已有超51亿元用于永久补流。

值得注意的是,由于2022年至今经营业绩较好,公司账面现金大幅增加。截至2023年一季报末,公司账面尚有超370亿元的货币资金和超49亿元的交易性金融资产。

目前,公司的账面资金充足,且此前已完成过多次融资,此次的大额募资,是否存在过度融资的倾向?

通威股份自2006年开始布局光伏产业,现已成为一家以光伏新能源业务和饲料及其产业链业务为主的公司。

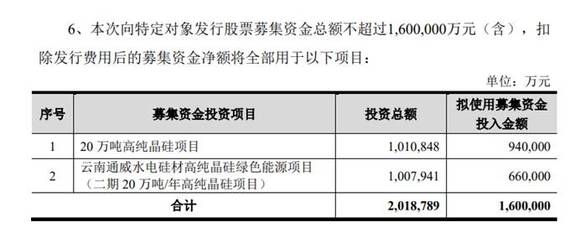

此次定增预案显示,公司拟向特定对象发行A股股票不超过约9亿股,募集资金160亿元。

此次定增的募集资金将投向两个高纯晶硅项目,其中20 万吨高纯晶硅项目拟使用94亿募投资金;云南通威水电硅材高纯晶硅绿色能源项目拟使用66亿募投资金。

定增预案显示,两个项目的投资金额将近202亿元,此次定增募投资金占项目投资总额的79%。

自通威股份进入光伏产业后,公司近几年加大了光伏产业项目投入。数据显示,2019年到2022年期间,公司已经通过定向增发和可转债进行了3次募资,募资总额为230亿元,此次筹划的定增是第4次再融资。

2019年 3 月,通威股份发行可转债募资共50亿元,主要用于乐山2.5万吨高纯晶硅项目和包头2.5万吨高纯晶硅项目。

2020年12月,通威股份完成一起定增,募资总额为60亿元,主要用于年产7.5GW高效晶硅太阳能电池智能工厂项目(眉山二期)、年产7.5GW高效晶硅太阳能电池智能互联工厂项目(金堂一期)和补充流动资金。

2022年2月,通威股份再次发行可转债,募资总额为120亿元,主要用于乐山二期高纯晶硅项目、包头二期高纯晶硅项目、15GW单晶拉棒切方项目和补充流动资金。

截至2023年3月31日,此前3次再融资募投项目均已建设完成,2次可转债项目均有节余募集资金用于永久补流,包括募投补流资金在内,公司累计51.66亿元用于永久性补流,占募资总额约22%。

从各项目来看,截至3月末,公司2019年可转债募投项目节余募集资金0.05万元,已用于永久补流;2020年定增募投项目中17.42亿元用于永久补流,此外因还有款项未结清,暂余6.96亿元用于临时补流;2022年可转债募投项目中34.24亿元用于永久补流,其中节余募集资金600万元。以上用于永久补流的资金达51.66亿。

值得注意的是,2022年年报显示,通威股份实现营收1424.23亿元,同比增长119.69%;归母净利润257.26亿元,同比增长217.25%。由于公司营收利润的快速增长,货币资金较2021年末的30.02亿元增加338.4亿元,增至368.42亿元。

而2023年一季报中公司货币资金较2022年末再增加2.3亿元,余额达370.72亿元。此外,公司还有交易性金融资产49.26亿元。

从当前数据来看,近5年公司已多次融资扩产,且目前账面资金充裕,完全可覆盖此次投向项目的投资总额,在此情况下,公司依然拟进行大额融资,是否属于过度融资呢?