通过Chuu及母公司的发展路径,我们试图了解新一波韩流背后的变化,以及它们的成功经验。

文|窄播 丛文蕾

韩国快时尚品牌Chuu有两幅面孔。

在中国,它是活力酷辣的:门店装修主色调是绿色,色彩鲜活的服饰紧凑陈列在货架上,墙上挂满了搭配好的模特图片以提供穿搭灵感。一进门,当季流行的K-pop音乐就强势涌进你的耳朵,试衣间前不乏拍照的女生和等待伴侣的男生。

而在中国以外的市场,Chuu是甜美优雅的,甚至可以称为粉红爱好者的天堂:韩国明洞店门前放有15台小型粉色扭蛋机,店内挂着粉色桃心气球,货架上点缀着PEKO酱(日本不二家棒棒糖的小女孩)卡片。店内除了碎花连衣裙和宽松的毛衣,还销售美瞳、布艺、手机壳等产品。

关于Chuu在中国市场的成长路径,此前一些报道已有过清晰描述:早期在韩都衣舍的帮助下打入淘宝,在线上积累了大量人气;后又与创立了网红淘品牌「七格格」的中国代理商杭州黯涉品牌管理公司合作,2021年开出中国首店后,乘着新一轮韩流和Y2K风潮,成为最新在中国走红的韩国服装品牌。

但在韩国,Chuu的崛起方式又是什么?它的背后推手是谁?哪些又是可以被借鉴的?

Chuu的母公司PPB Studios是一家依靠并购不断壮大的多品牌运营公司。虽然在韩国弘大和明洞等地开设了线下旗舰店,这家公司的重心一直以线上及海外市场为主。

自2011年成立以来,PPB Studios相继获得8起融资,投资方包括韩国LG集团旗下的风险投资机构LB Investment等。虽未上市,该公司在2019年被韩国政府评选为「预备独角兽企业」。

我们选择在这个节点观察PPB Studios以及Chuu,是因为中国快时尚市场交椅更迭,韩国服装品牌站在聚光灯下。我们想以此为窗口,一方面总结当下韩国品牌的全球生意经;另一方面,也是探讨Chuu背后的运营商是如何在欧美传统快时尚品牌让位后,把Chuu推到年轻消费者面前的。

Chuu是具桔里(GUGILLI)在2012年创立的主打性感、可爱风格的快时尚品牌。因为具桔里早期在服装行业从事搭配、拍摄和行销工作,Chuu一开始就以搭配见长。

通过韩国官网销售产品一段时间后,Chuu在日本和美国相继建立了网站。到了2014年3月,Chuu成为韩国女装品牌网站销售额第一的品牌,海外销售额增长率达100倍。2015年,年销售额已超150亿韩元的Chuu与PPB Studios达成战略合并。

PPB Studios的前身则是创立于2011年的「杰比凯全球」(JBK Global),最初从事海外买手业务。在此过程中,杰比凯全球发现韩国服装品牌尤其是东大门服饰受到海外市场的欢迎,随即收购了Mossbean、ice cream 12等韩国中小品牌以拓展海外市场。

PPB Studios创始人兼CEO洪在范(Jae-beom Hong)此前接受韩国媒体《the bell》采访时曾表示,韩国线上品牌十分分散,整体发展较为低效。「线上品牌合并后,各品牌代表只需专注在产品上,物流、会计等经营琐事统一交由公司管理,各品牌的经营效率也会更高。」

根据2022年的数据,韩国是全球第六大电商市场,网上零售额占总零售额比更是在全球排到了第二,仅次于中国。不过,这个市场十分分散,如Coupang、Naver Shopping、G-market、Emart等平台都有自己的拥趸,流量并不集中。在这样的大环境下,许多年轻韩国服装设计师会在Naver博客、Facebook、Instagram上售卖独立设计的时装。

在服装领域,PPB Studios收购的都是像Chuu这样的快时尚品牌,主要面向18-35岁女性,处于中低价格带。品牌被收购后,创始人也会一同加入PPB Studios。目前,具桔里仍在负责Chuu的具体运营。

美瞳是PPB Studios目前的另外一个布局重点,拥有Hapa Kristin、Gemhour、Eotd三个品牌。根据官网,PPB Studios旗下还有服饰配饰品牌Dearish和韩国服饰电商平台Sthsweet。它同时也是Cherrykoko、Fiona等韩国本土女装品牌的经销商。不过,其早期收购的Mossbean、ice cream12现已处于停业状态。

PPB Studios在创立之初就以海外业务为主要目标。2018年,海外市场已经占到该公司总销售额的40%-50%左右,中国、日本及东南亚是重点。继在中国、日本分别成立海外子公司后,2022年,PPB Studios又以旗下Hapa Kristin之名在美国成立了子公司,拓展美瞳业务。

其中的原因不难理解。据韩国纺织工业协会在2022年12月公布的数据,2021年韩国本土时尚市场规模约为43.35万亿韩元(约合人民币2297.55亿元),而仅中国快时尚服装的市场规模在2021年就已达到了5236亿元。

作为PPB Studios旗下的主力品牌,Chuu于2016年就在天猫开设了海外旗舰店。当时的中国运营方、韩都衣舍旗下互联网品牌运营公司「韩都动力」CEO李城曾向《天下网商》表示,直接在中国建工厂、开公司的模式成本太高了,相比之下,跨境电商之于中小海外品牌,是一个低成本的试错方式。

目前,在天猫的「Chuu海外旗舰店」仍从韩国发货。这也意味着较长的物流耗时。在服装品类,跨境物流是一个很大的掣肘,如果把握不好节奏服装很容易过季。

针对物流问题,PPB Studios使用的是「acrossB」。acrossB是一家韩国跨境物流平台,通过该平台的云端和机器学习技术为有跨境业务的企业提供智能全球交付、多点链接、订单自动化管理和集成库存管理服务。其服务的企业包括韩国K-pop在线商店「Ktown4u」、婴儿服饰品牌「Konny」等。

为了更好服务海外用户,2019年PPB Studios拿到69亿韩元的C轮融资后还曾表示,计划建立一个针对每个海外地区的支付系统,方便不同国家的客户需求。

截至2023年2月,PPB Studios共有106名员工。根据其官网介绍,公司现已搭建起D2C海外平台,约有15%的外国员工负责在多个国家和地区的用户运营。

无论是兼并收购还是海外扩张,PPB Studios的发展都有明显的资本之手助推。

2015年,PPB Studios获得15亿韩元的A轮融资,投资方为大成创业投资和韩国十大财团之一的韩华集团。在此之后,公司连续三年筹集了159亿韩元。其中包括未来资产风险投资(Mirae Asset Venture Investment)和韩国投资伙伴(Korea Investment Partners)、Nioflux、DSC Investment等投资机构。

「与三四年前(2014年、2015年)相比,我意识到风险投资家对时尚领域的投资兴趣有所增加。」洪在范在2018年时说。比如,PPB Studios的投资方之一Hana Ventures的投资版图还包括化妆品ODM/OEM公司「RAFIQ化妆品」、时尚电商平台「onthelook」以及童装品牌「JELISPOON」等。

2020年和2022年,PPB Studios先后被转手于With the Core和LB Investment之间。这也被韩国媒体视为经济衰退期全球风险投资公司积极寻找「猎物」的证明。

根据全球风险投资信息公司CB Insights发布的数据,2022年二季度全球风险投资额为1085亿美元(7651起),较一季度的1416亿美元(8990起)下降23%。尤其是越是即将上市的企业,投资越是缩水。价值超过1 亿美元的大型交易比上一季度下降 31%至505亿美元,并购也在两年内首次下降。

但韩国却是另一番景象。韩国创业投资资讯公司The VC数据显示,2022年上半年,共有84家韩国创业公司和中小企业进行了并购或业务转移,同比增长了57%。

PPB Studios所在的时尚行业是风投们的追捧对象。2022年年初,红杉中国收购了韩国歌手权志龙(G-Dragon)的姐姐权达美(Dami Kwon)与好友联合创立的时尚品牌「WE11DONE」;同年5月,LB Investment宣布从With the Core手中完成PPB Studios 60%的股份收购,总收购金额为400亿韩元。LB Investment由韩国LG集团创始人的孙子Brian Koo 100%持股,是韩国知名风险投资机构之一。

针对这一现象,去年7月《韩国经济报》发布的一篇文章认为,在经济衰退期,全球风险投资公司正利用经济衰退作为积极狩猎的机会,韩国一些初创公司和独角兽公司(企业价值超过1万亿韩元的非上市公司)在其中较为活跃。

完成多起超过100亿韩元并购案的LB Investment CEO Park Gi-ho去年也曾对媒体表示,「将危机视为机遇,LB Investment继续投资蓝筹公司,今年累计投资额约为2000亿韩元。」

洪在范曾经把PPB Studios类比成明星的经纪公司。「正如韩国明星需要经纪人一样,韩国的时装品牌也需要一个专业机构来聚拢、运营这些品牌。」

韩国拥有极其完善的造星流水线,层出不穷的偶像们助推了K-FASHION、K-BEAUTY品牌的发展。韩国国际文化交流振兴院发布的《2021韩流效应研究》报告显示,2021年与韩流相关的产品出口总额为116.96亿美元,同比增加1.5%;其中,消费品出口增幅19.2%。

相比前辈,新一波韩流的代表如「防弹少年团」和 Blackpink 的影响力正在从区域走向世界。「防弹少年团」成员田柾国登上2022年卡塔尔世界杯开幕式就是一个投影。

按照推特全球K-POP&K内容合作总常务金延正在首尔举行的「2022年内容营销大会」(CMS 2022)上的说法,诞生30余年的K-POP饭圈文化通过推特等平台在全世界流行,并在2020年左右扩张至电影、电视剧、网络漫画等领域,引领K-文创内容的全球化。

PPB Studios同样善用明星营销。早期,Chuu便与韩国女子偶像组合Rainbow签约合作。被LB Investment看好的Hapa kristin,去年7月宣布韩国当红女子组合IVE成员张元英为品牌代言人。Hapa kristin的「One&Only Christine One-Day Brown」美瞳系列(又被称为「张元英镜片」)经张元英佩戴后,上市3天迅速售罄,4个月左右的时间便成为Hapa kristin销量第一的系列产品。

正如社交媒体对于韩流全球化的作用,PPB Studios在海外也在不断通过社交平台「种草」。

以中国市场为例,小红书上,IU、Blackpink同款成为Chuu的另一个标签,赵露思、鞠婧祎、于文文等女星私服穿搭中也均出现过Chuu的身影。「私服」二字营造出一种抛开商业利益、是明星基于个人喜好真实选择的感觉,相较于明星代言更易获得粉丝及一般消费者的信任。并且,一些明星私服的价格不会太高,大家更容易获得「与偶像同款」的体验。

网红模特也是Chuu扩大品牌影响力的方式之一。2016年Chuu刚进入天猫国际时,旗下的韩国网红徐成京、乐彩垠便在天猫平台直播近2个小时,观看量近20万。德裔模特Chloe凭借洋娃娃般的面貌得到了韩国女性的喜爱,成为Chuu的专属模特后,其Ins账号「Chuu_chloe」粉丝量达5.7万。

2021年在中国开设线下店时,Chuu还找来了美妆、服饰穿搭以及美食博主在抖音上发布探店或服装开箱测评的视频,从百万级的头部博主到万级的中腰部博主均有覆盖。

近些年,随着消费分级和年轻一代需求的多元化,大单品正在成为新兴品牌快速发展的抓手。PPB Studios重点布局的快时尚领域,尤其需要品牌拥有敏锐的潮流嗅觉和快速反应能力。

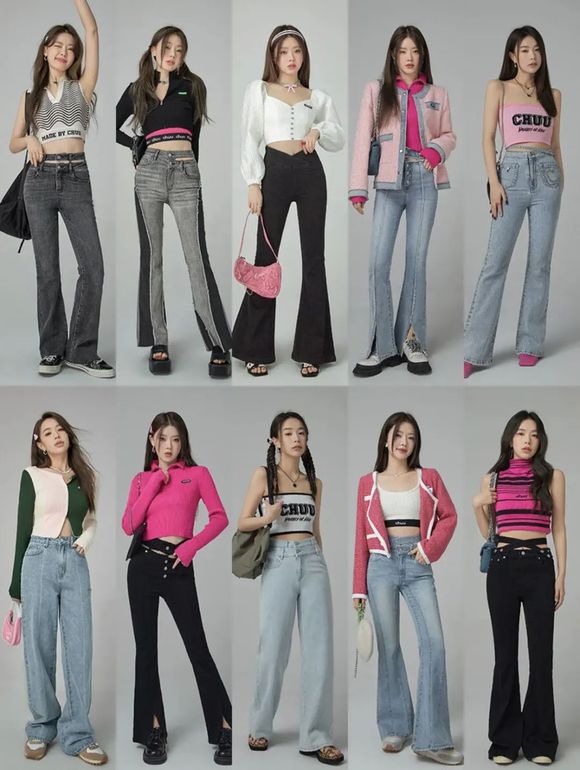

Chuu很早就抓住东亚女性「穿衣显瘦」心理,推出「-5KG牛仔裤」。这款号称「穿上就能减5KG」的牛仔裤,2016年3月在Chuu的韩国官网上累计销量就已突破20万条。2017年,Chuu海外旗舰店负责人万莉莉曾对《天下网商》表示,其他品牌在卖牛仔裤的时候,用的都是显瘦、修身等常规字眼,他们提炼了「5KG」这个卖点,这对用户来说,更加直观化。

我们实地采访发现,Chuu线下店员工在向消费者介绍-5KG系列产品时,会不时提到「爆款」、「梨形身材友好」等词汇,这与小红书上针对-5KG牛仔裤「提臀显瘦」、「神裤」等评价不谋而合。

此外,Chuu的-5KG牛仔裤会按照季节、风格推出多种类型。目前Chuu天猫服饰旗舰店销量第一的休闲裤和牛仔裤均属于-5KG系列。

图源:Chuu小红书官方账号

图源:Chuu小红书官方账号

此外,相对于在韩国的甜美可人,Chuu在中国看起来更加明艳张扬。

这契合了Y2K(Year 2 Kilo)风潮复兴。时尚潮流趋势预测机构Fashion Snoops的战略分析师Erza Nicaj曾分析,新冠疫情是导致Y2K风格重新流行的重要因素,「2020年以来全球陷入停顿,使得许多人开始怀念疫情前的岁月,即便是一种可以追溯到十几年前的时尚趋势。」

这股强调科技未来感的鲜明美学,是近两年中国年轻消费者追逐的热点。它用短腰紧身裤、露脐T恤及高饱和度色彩的时装配饰作为表现,这些符号元素被用于Chuu的产品中。Chuu也因此登上了抖音电商「痞帅耍酷服饰店铺榜」回购榜前十。

作为一家多品牌运营的韩国公司,PPB Studios十分注重产品的协同效应。尤其是美妆产品,进入门槛相对较低,和时尚关联度强,投资回报高,是其关注的重点。

2016年,Chuu曾经推出自有化妆品品牌「Beige Chuu」。不过,这一品牌在中国社交媒体的更新动态停留在2019年,Chuu的韩国官网现也无其相关介绍。

实际上,PPB Studios前股东With the Core的实际所有者李相禄就是化妆品品牌AHC的创始人。他把品牌出售给私募股权基金和联合利华获利1万亿左右韩元后,在电影制作公司、设计公司、医疗器械公司等多个领域展开了投资。

PPB Studios在2020年被With the Core接手后,当年底就推出了彩妆品牌Neker。然而,一年后With the Core便开始出售PPB Studios股份。据熟悉交易的相关人士透露,这是因为PPB Studios化妆品事业没有达到预期。目前,PPB Studios官网已经找不到关于Neker的介绍。Neker官网上的产品成交量也仅有个位数或十位数。

不过,PPB Studios旗下的时尚电商平台Sthsweet汇集了20余个韩国本土服装、美妆护肤品牌,其中的美妆护肤品牌的定价、定位与Chuu基本一致。以化妆品品牌MUDE为例,其口红折后价在10.50美元(折合人民币72.21元)。

图源:Sthsweet官网

LB Investment看中的则是PPB Studios的美瞳业务。韩媒报道,因Hapa kristin在中国、美国和日本的销售均取得增长,LB Investment判断,韩国彩色美瞳将在中国市场有较大的扩张。

在韩国,类似PPB Studios这种从服装业务起家并扩展到化妆品业务的公司还包括Stylenanda、Bougun F&C及线下服装品牌LF等。

Stylenanda是其中的佼佼者。这家公司成立于2004年,主要销售成衣、包袋、鞋履和配饰等多种商品,是首批采用网红模特进行宣传的韩国时装品牌之一,曾一举拿下Naver「女装网站」类别下排名第一的词条。

而被广大海外消费者熟知的是其在2009年推出的彩妆品牌3CE。2017年,化妆品业务已占到Stylenanda总销售额的70%。2018年,Stylenanda被欧莱雅全资收购,成为欧莱雅集团首个韩国彩妆品牌,并由独立的部门进行运营。2021年,3CE在天猫双11期间达成销售额破亿的记录,在彩妆品牌销售排行榜上挤进第三,仅次于圣罗兰和雅诗兰黛。

PPB Studios进军海外主要通过设立子公司和建立战略合资企业的方式。不过,Chuu在中国的走红,本地操盘手功不可没。

与Chuu牵手的两任中国运营商都有着相似出身——淘系女装品牌。

在中国电商兴起的第一个十年,一批中小品牌甚至白牌利用平台流量红利和用户资源迅速站稳脚跟。尽管后来受到线下传统品牌涌入线上的冲击,凭借早期积累的线上运营经验,部分淘系女装品牌转型成为了品牌运营操盘手。

韩国品牌与淘系有渊源,Chuu不是个案。韩国女装品牌KIRSH的运营方GTOG是淘宝销售韩国零食起家的TP(Taobao Partners)。在发现女装有更多生意机会后,TP开始同步把韩国时尚、彩妆和食品品牌进入中国。韩国街头品牌NERDY的运营方则是杭州弗娜瑞品牌公司,弗娜瑞的控股公司是FN Republic。FN Republic旗下的JAYJUN 面膜曾是淘宝2016年面膜类销量第一名,最火的时候还签下了范冰冰作为代言人。

与在韩国弘大、明洞撤店形成对照的是,Chuu近两年在中国迅速拓店。中国运营方正在把自身的线上数字化运营经验与线下流量相融合,帮助韩国快时尚品牌占领中国线下市场。

牵手黯涉后,Chuu在2021年5月在杭州湖滨银泰IN77开设首家线下门店。截至今年4月,Chuu在中国的门店数量达156家,而在2022年5月,Chuu门店数量才是73家。Chuu旗下的设计师品牌「NO ONE ELSE」于2021年10月在长沙开出首店。联商网去年7月的统计数据显示,NO ONE ELSE门店数变为11家。

选址上,Chuu的位置多在城市核心商圈的次优位置。举例来说,Chuu上海首店是位于iamp环贸LG2层,该商场位于淮海中路商圈,是新鸿基在上海打造的第二座高端大型商业项目。和Chuu同层的品牌还包括NB GREY概念店上海首店、潮流买手集合店INXX等。门店设计上,Chuu每家门店都统一使用绿色装饰,配合色彩斑斓的品牌logo墙以突出品牌潮流化特征,也方便消费者打卡拍照。

最近几年,ZARA、H&M在中国风光不再,GAP出售了中国区业务,NEW LOOK、 Topshop更是宣布退出中国市场。韩国时尚品牌风头渐劲,Nerdy、KIRSH、ROMANTIC CROWN等相继开出中国首店,但也有如被《太阳的后裔》带火的Stylenanda宣布全面退出中国线上市场。

快时尚从来不缺新宠,对市场变化感知更敏锐的品牌或许能在这把交椅上多坐一会。

设计|高洁

监制|张娅