随着“汉能系”旗下9家公司进入破产清算程序,这位曾经的“首富”恐怕也很难逆风翻盘了。

文 | 独角金融 高远山

近日,随着北京破产法庭的一份公告,宣告了曾经的首富李河君旗下9家公司走向末路。

包括北京汉能薄膜、汉能新材料等9家“汉能系”核心公司进入破产清算程序,目前正在通过网络竞争的方式筛选破产管理人。据查询爱企查工商注册资料可知,上述公司注册于1997年至2016年。

根据“财新”此前消息,2022年12月17日,“汉能系”创始人、汉能前董事长李河君被辽宁锦州警方带走协助调查。

此后,“界面新闻”报道,李河君协助调查与锦州银行有关。

查阅锦州银行2015年披露的《招股书》可知,锦州银行给汉能的贷款规模总计为94.61亿元,分为与汉能挂钩的受益权转让计划、锦州银行发行的非保本型理财产品、锦州银行发行的保本型理财产品三种。并承认其中附有信贷风险敞口净额27.7亿元。

如今,随着“汉能系”旗下9家公司进入破产清算程序,这位曾经的“首富”恐怕也很难逆风翻盘了。

在资本市场,李河君及其掌控的汉能薄膜,都曾是神一般的存在。

上世纪80年代末90年代初,刚从北京交通大学毕业不久的客家人李河君,向老师借了5万元,经屡次折腾后小有成就。

之后,他做了两件事“一般人不太好弄”的事情:一件事是90年代投资建设金安桥水电站,一件事就是投身薄膜太阳能发电。后一件让李河君的财富一度超过马云、王健林。

2011年,汉能薄膜成功借壳在香港上市,业绩突飞猛进。但此后十余年中,汉能薄膜股价表现非常平淡,基本徘徊在1到2港元/股,最低时甚至只有0.118港元/股。

直至2014年11月,长期无人问津的汉能股价悄然爬升,到当年底已接近3港元。随着汉能的股价飙涨,2014年、2015年李河君蝉联中国首富。

问鼎首富宝座之后,财富狂欢还在继续。连续多个强势拉升之后,汉能薄膜股价于2015年3月5日盘中窜至历史最高点9.07港元/股,当日最大涨幅42%,市值一度超过380亿港元。

对于股价上涨,汉能方面曾回应,称“并未对汉能薄膜发电进行任何所谓托市或拉高股价操作”,“股价持续上涨的原因,我们估计可能是因为投资者认为汉能薄膜发电面临多项利好,前景可期。”

然而,好景不长。汉能薄膜被质疑与母公司汉能控股集团存在关联交易,涉嫌操纵股票,被港交所调查。2015年5月20日,汉能薄膜被港交所勒令停牌。

李河君事后曾在多个场合表示,汉能薄膜被多家国际对冲基金大规模做空,汉能没有进行内幕交易。

停牌后,在港交所“高压”态势下,汉能薄膜于2015年7月20日主动终止当年最高上限达130多亿元的持续关联交易协议,并在财报中剔除大部分关联交易。

这样的直接后果就是汉能薄膜2015年业绩大“变脸”,营收骤降至28亿港元,净利润从2014年盈利32亿港元变成净亏损122.34亿港元。2019年6月1日,汉能薄膜正式从港交所退市。

汉能年报数据显示,2018年实现营收212.5亿港元,净利润为51.93亿港元,单单营口移动能源产业园的总投资就达340亿元,可见营收远远支撑不了一个项目的投资。因此,汉能不得不采取各种融资手段去弥补现金流的空缺。

为解决现金流紧张问题,汉能也采取过缓解措施。

据“财联社”此前报道,汉能集团曾在2018年要求员工购买非公开定向发行的理财产品,最低认购起步20万元;岗位级别越高,需要认购的额度越多,年化回报率预期10%。内部人士透露,这项认购活动自6月初开始,截止日期为2018年8月10日,整个产品加起来逾30多亿,产品募集目标要在8月底完成。

新媒体“蓝鲸财经”曾就此事向相关员工进行求证,对方表示确有此事,“连工资都发不出来了,估计这钱也是打水漂了”。与此同时,汉能还被曝出大规模欠薪事件。

之后,汉能旗下主营水电业务的汉能水力发电集团(现名为金江水力发电集团有限公司),2019年12月,金安桥水电站股权被拍卖,控股权易主。

但这并不能解决汉能资金危机,这也是李河君为何需要与锦州银行资金往来的原因所在。2019年,一直支持李河君的锦州银行出现危机,而后,汉能的资金链也断裂了。

2020年7月,汉能旗下汉能移动能源被北京市第一中级人民法院进行了破产审查,汉能移动能源已改名为秉诚能源控股集团有限公司,据“企业预警通”显示,近三年内该公司有52条失信记录。

2021年7月,位于北京市朝阳区奥林匹克森林公园内的汉能总部被拆除。

2020年时,汉能重新换了“马甲”,成立了石农控股集团有限公司(下称“石农控股”)。

据石农控股官网显示,该公司的主要产品为薄膜太阳能、汉瓦、太阳能汽车等,这些产品均为汉能此前开发推出的产品。

不过,石农控股或也受到李河君被带走波及。据自媒体“绿能新媒”报道,2022年12月22日,石农控股口头传递消息,集团停止运营,包括停止招聘、停止支出等,同时与部分集团员工解除劳动合同,另有部分员工则处于待岗状态。

“我们往往高估一到两年的变化,低估五到十年的变化。”李河君常将这句话挂在口边,最终也没能看清汉能的结局。

在重重债务压力下,长期以来,李河君一直被“限高”, 中国首富如今成了“老赖”,令人唏嘘。

此前李河君被警方带走调查,根据媒体报道,这可能与锦州银行借贷事项有关。

锦州银行成立于1997年1月22日,法定代表人为魏学坤,实缴资本139.82亿元,超过了99%的辽宁省同类机构。

据wind信息显示,锦州银行大股东为北京成方汇达企业管理有限公司,持股37.69%,辽宁金融控股集团有限公司是第二大股东,持股比例为6.65%。

在李河君的资本局中,锦州银行成为重要一环。据新媒体“行长要览”报道,经中间人牵线后,汉能曾以股权质押等方式在锦州银行获得贷款。

关注李河君当年资本局的一位金融圈人士曾对《科创板日报》表示,锦州银行是唯一肯接受李河君股权质押融资的银行。该位金融圈人士谈到,地处辽宁的锦州银行,李河君不可能与其有更多合作方向,除了股权质押。当然其中有没有灰色链条,不得而知。

在这位金融圈人士看来,对于这样一个地处辽宁,且不是经营得非常好的银行,十分符合李河君的胃口。“一是,锦州银行不是大银行,在公司治理、风控上或有门槛松动;二是,在质押手续费上,李河君也可以通过多付手续费,让银行在评估过程中把质押股权的价值抬高,进而让李河君获得更多融资。因此,在这桩生意上,李河君更愿意与锦州银行达成。”

2015年在港交所上市之前,锦州银行的招股书曾公开披露过与汉能的关系,二者的资金关系规模接近94.61亿元,其中附有信贷风险敞口净额27.7亿元。

而原本打算2015年6月份赴港上市的锦州银行,因香港证监会对汉能薄膜的调查,而作为汉能集团“金主”之一的锦州银行,港交所要求该行提供更多相关资料。

锦州银行在更新申请中称,自2015年5月起,相关上市公司一直被香港证监会调查,其股份被暂停买卖,导致该行做抵押品的股份的价值存在不确定风险。

对于处理进展,锦州银行称,该行订立两份资产转让协议,向两家境内金融机构出售相关受益权转让计划投资的一部分,未偿还结余总面值为19.7亿元;另一方面,该行亦与汉能订立协议,在2015年8月提前偿还受益权转让计划及B类债务工具,未偿还总额25.94亿元,当中8亿元计入信贷风险净额。

最终该行于2015年12月7日在港交所敲响了上市之锣。但汉能的资金链危机也把锦州银行拖下水,使其不良资产迅速上升,2018年亏损了45亿元,不良贷款率达4.99%。

风险发生后,张伟曾一度试图出镜外逃,但在飞机上被拦下,2019年12月19日,张伟突然病逝,他与李河君之间有多少秘密,或许只有李河君能给出答案了。

2019年,锦州银行与包商银行、恒丰银行被定义为高风险金融机构,2020年开始,锦州银行的倒查追责并未停止脚步,包括多名原内部高管被查,对原股东追债和不良贷款客户的债权追讨等。

在张伟掌舵锦州银行的十余年里,该行股权高度分散,利益关系盘根错节。第一大股东的股权也不到9%,除了锦州财政局,多数股东都为各类民企,包括宝塔石化、华泰汽车、东旭集团、天元锰业,都曾是锦州银行的前十大股东,且都与锦州银行有过数额不小的借款。

以宝塔实业为例,2018年11月16日,宝塔实业实控人孙珩超因涉嫌票据诈骗罪,被银川市公安局逮捕。公开信息显示,宝塔实业为宝塔石化控股子公司。

据联合资信2018年7月26日发布的信用等级公告内容显示,截至2018年3月底,宝塔石化获得的主要合作银行授信总额为148亿元,其中锦州银行授信额度为37亿元,仅次于甘肃银行的50亿元。

在对原第一大股东华泰汽车的相关授信额度中,根据该公司2018年半年报显示,锦州银行锦州解放路支行对其授信1.7亿元授信额度,已使用额度1.68亿元。2019年5月,工行、信达资产管理有限公司、长城资产管理有限公司入股锦州银行,至此,华泰汽车被踢出局。

在民企股东的借款问题上,由于前述民企股东,基本陷入债务违约或资金链紧张的局面,如果都是有抵押物授信,处置不良资产也只是时间问题。

2020年6月,锦州银行完成了120.9亿元定增和1500亿不良债权剥离,由此锦州银行第一阶段的市场化重组基本稳定。

2021年是锦州银行重组后第一个完整财年。截至2021年末,锦州银行资产总额为8496.62亿元,同比增长9.2%,营业收入125.68亿元,同比增长35%;净利润为1.02亿元。发放贷款和垫款净额达5863.23亿元,同比增长18.3%,吸收存款余额为4760.73亿元,同比增长8.4%。

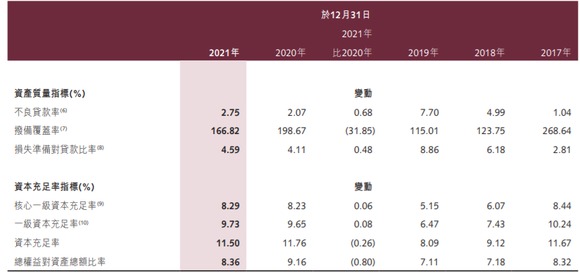

近年来,锦州银行持续加大清收处置工作力度,截至2021年末,不良贷款率为2.75%,拨备覆盖率为166.82%。

来源:锦州银行年报

但风险仍未解除,联合资信曾对锦州银行的贷款客户集中度高表示担忧。联合资信在对锦州银行2022年评级报告中指出,“该行面临较大贷款业务集中风险,其贷款客户集中度较高,部分大额风险暴露数据指标较高,面临较大客户集中风险,仍需关注未来相关指标的压降情况。

时隔几年,锦州银行再次进行改革重组。2023年2月2日,锦州银行公告显示,主要股东拟对该行实施财务重组交易,这将有利于锦州银行优化资本结构,增强综合竞争力,提升服务实体经济能力。

北京市炜衡律师事务所律师王兆同曾对《华夏时报》表示,银行的重组包括股权重组、业务重组、资产重组和债务重组。股权重组表现为引入投资人甚至转移控股权;业务重组体现为剥离部分业务和相应的资产、人员;资产重组表现为出售资产;债务重组则是对外负债的还款方式和期限、利率等进行调整。

2022年中,锦州银行资产总额为8265.52亿元,在辽宁省城商行中排名第二。如今,这家昔日城商行“黑马”,正经历一系列大刀阔斧式改革,不久的将来,或能在荆棘丛生中闯出一条新路。

不仅锦州银行受到牵连,当初给“汉能系”提供贷款的金融机构还有不少纠纷仍未解决。2019年开始,包括国家开发银行、光大银行乌鲁木齐分行、民生信托、四川信托等金融机构与“汉能系”对簿公堂。

早在2011年,即李河君的汉能薄膜借壳上市的那一年,国家开发银行给汉能提供了300亿元的贷款授信额度。根据裁判文书网,该贷款期限为9年,从2012年1月6日起到2021年1月5日止,其中宽限期为3年,从2012年1月6日到2015年1月5日止。

2015年汉能遭受资金困境时,国家开发银行又一次出面驰援,并获得国开行提供的6.36亿元贷款。而“汉能系”自2016年11月20日起,未按合同约定偿还本金,二者之间的借款合同纠纷案2019年11月份在北京市高级人民法院开庭。

在阿里资产拍卖平台搜索发现,最近一年出现多起汉能设备、质押定制零部件、房产、债权等拍卖交易。

其中,3月14-15日,华夏易能(南京)新能源有限公司(下称华夏易能公司)的管理人在阿里拍卖破产资产甩卖平台上进行公开拍卖,拍品为华夏易能公司的房屋建筑、构筑物及其他辅助设施。此次拍卖评估价超过2.45亿元,不过最后流拍,二拍将于4月17日开始,起拍价为1.96亿元。

还有一起拍卖涉及金融机构债权。拍卖信息显示,光大银行乌鲁木齐分行拟对福海汉能光伏发电有限公司债权进行全额转让,债权本息近1.39亿元,抵押物为并网光伏发电站一期20MW项目主要资产设备。

图源:阿里拍卖平台

也有个别借款由担保责任人偿还了资金,但汉能无力偿还欠款,与担保公司的纠纷仍未解除。

2014年5月30日,华能信托与汉能签订的《信托贷款合同》中约定,华能信托发起设立“华能信托·汉能控股流动资金贷款单一资金信托”;贷款专项用于向金江水力公司(即汉能系旗下公司)发放期限为不超过2年的4亿元信托贷款。中合中小担保公司为该笔借款提供保证担保。

合同到期后,金江水力公司无法偿还借款,为此承担担保责任的中合中小担保公司支付了代偿款4.35亿元。2020年1月6日,中合中小担保公司起诉了金江水力公司以及李河君,要求承担清偿责任。

关于汉能的未来,一位前汉员工这样说:“我们做业务的其实很清楚,他没有机会东山再起了,因为没有产品,靠什么东山再起?”随着“汉能系”核心公司将破产清算,清算出多少资产能够偿还从金融机构借来的钱?评论区聊聊吧。