即使赶上了金融危机这一bug,在收购希尔顿后的9年里,黑石在已套现部分实现了收益率200%+(不计通胀)。而且,剩下21%股份仍有获得更大收益的机会。

作者:Terence

10月24日,国际知名酒店集团希尔顿发布公告称,中国海航集团已宣布将收购黑石集团所持有的25%希尔顿股份,黑石的持股比例将会从约46%降至约21%。海航将取代黑石集团成为希尔顿的最大股东。

根据公告,这笔交易将以每股26.25美元(总交易价值约65亿美元)全现金收购,该报价较希尔顿上周五收盘价溢价近15%,交易预计将在2017年第一季度完成。届时,海航集团可以向希尔顿集团董事会指派两名董事,包含一位海航集团成员及一位独立董事。

今年以来,每个月总要来几次“海淘”的海航集团此次再度收购并不让外界意外,毕竟我们已经在过往太多的文章中推测海航的海外并购步伐将会持续。而黑石作为卖方,近年来与中资的交易也不少。不过,9年前黑石对希尔顿这笔惊天大并购却非常值得回味。

被金融危机拖累的史诗级酒店业并购

长久以来,黑石集团一直是全球酒店业影响最大的私募基金之一。2007年7月3日,黑石集团宣布将以260亿美元并购当时世界上最大的连锁酒店集团-希尔顿酒店集团,交易将以现金进行。260亿美元(含债务)的价格对应每股47.50美元,显著高于希尔顿前一日36.05美元的收盘价。

收购宣布时,这笔史上最大的杠杆收购之一被称为是令各方“皆大欢喜”。黑石获得一个炒作市值的重要筹码,希尔顿的几个股东则高位套现。

2007年10月,黑石约260亿美元的收购价包括:希尔顿股票价值(约194亿美元)+债务(约65亿美元)。而为了应付这260亿美元的支出,黑石集团的资金来源包括:自有资金(约57亿美元)+抵押贷款和夹层债务(约206亿美元)。即希尔顿的企业价值(非市值)在收购前后仍为260亿美元左右。站在黑石的角度,相当于以57亿美元撬动了260亿美元的交易。

然而,双方都没想到的是,并购宣布不久,一场席卷全球的金融危机已悄然逼近。2008全球金融危机逐渐影响到实体经济,最终演变成经济危机。商务活动的大量减少,使得酒店生意陷入低谷,黑石不得不将希尔顿酒店集团的价值减记,有报道称黑石在金融危机期间曾一度将自己“对希尔顿的投资”这一账目价值调至之前的一半。而彭博专栏作家 Matt Levine在2013年底的一篇文章估计,2008/1/1至2013/9/30期间,希尔顿给黑石造成了51亿美元的损失,逼近其2007年的出资额。

债务重组,妙手回春

2010年,金融危机的阴影逐渐散去,黑石也开始运用自身多年经验试图对这桩因金融危机而兵临失败的并购案力挽狂澜。黑石实施债务重组,回购了18亿美元的债务,同时将21亿美元债务转为优先股。18亿美元的债务回购资金由黑石自掏腰包,仅花了大约8.2亿美元。这对黑石和希尔顿一方绝对是占了大便宜,对债务持有者则反之。此后在2010至2012年之间,希尔顿又陆续通过自身经营产生的利润解决了大约17亿美元的债务。

简言之,黑石在这期间花费大约25亿美元(17+8.2)与债转股使得希尔顿的总债务下降了55亿美元(18+21+17,差异由小数点导致)。

这样,希尔顿的价值构成则由收购之初的【206亿美元债务+57亿美元黑石投资额】转变为【150亿美元债务+65亿美元黑石投资额+部分债转股】。

值得一提的是,除了在财务上的运用,黑石在私有化完成后不久,便力邀克里斯纳塞塔(Chris Nassetta)担任希尔顿酒店集团的CEO,后者的一系列革新计划与推进特许经营权策略和大幅削减运营成本也被认为是后来黑石得以翻身的重要因素。

再次IP0:希尔顿不断扩张、黑石逐年减持套现

2013年12月12日,黑石成功将希尔顿上市,筹资23.5亿美元,市值近200亿美元,是当年美国资本市场融资额第二大IPO,也创下了酒店类企业上市融资的历史最大规模记录。

以每股20美元的IPO价计算,黑石持有9.85亿流通股中的7.5亿股,价值达150亿美元。而上文我们以算出黑石在希尔顿再次IP0之前中投入为65亿美元。因此,希尔顿IPO当日,黑石的账面盈利达85亿美元(150-65)。不过,黑石在希尔顿再次上市并未立即出售手中的希尔顿股份套现退出。

重新上市后的希尔顿则不断通过收购来保持其在酒店行业的领先地位。据PitchBook的统计,2014、2015两年间希尔顿先后发起6次收购,仅披露交易额的3笔交易就接近12亿美元。

在这样的背景下,希尔顿的股价在重新上市后的一年半的时间内持续上涨,最高曾超过30美元。

来源:Yahoo Finance

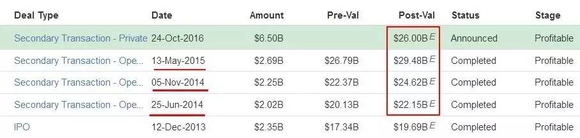

而作为最大股东的黑石,虽没在IPO之初套现离场,但此后逐渐减少对希尔顿的持股。据PitchBook的统计,在此次让出最大股东地位之前,黑石共有三次大规模出售希尔顿股份。分别在2014年的6月和11月以及2015年5月,出售份额分别为9.1%,9.1%和9.2%。

在此,又不得不佩服黑石对行业前景和希尔顿的准确预判,由于希尔顿股价在IPO的一年半里持续上涨,而黑石前三次套现都在这一年半里,因而收益远超过IPO时。此后,希尔顿的股价则有所下降,黑石也选择按兵不动。直到近几个月的股价回升,黑石这次更大大规模坚持25%股份并让出第一大股东地位。虽然每股26.25美元的报价较2015年巅峰时30美元仍有差距,但对黑石而言,少赚点也有买了“保险”的作用。

这里我们可以简单计算一下,由于前三笔大额套现比例都在9%左右,对希尔顿的估值分别为221.5、246.2和294.8亿美元,加权平均下,三笔交易对希尔顿的估值大于此次估值260亿美元。即累积4次套现是的平均股价在26.25美元之上,而黑石的持有成本仅为8.67美元(65亿美元/7.5亿股)。

换言之,即使赶上了金融危机这一bug,在收购希尔顿后的9年里,不计通胀,黑石在已套现部分实现了收益率200%+(26.25/8.67-1)。而且,剩下21%股份仍有获得更大收益的机会。

资料来源:

《Blackstone Captured More Than All of Hilton's Increased Value》——Matt Levine

PitchBook