不过在成本风险之外,妙可蓝多正面对更为激烈的竞争。

超市中正在促销的妙可蓝多产品。(图片拍摄:赵晓娟)

界面新闻记者 |

界面新闻编辑 | 牙韩翔

奶酪第一股妙可蓝多业绩从此前的高增长滑落。

妙可蓝多发布的2022年年度报告显示,该公司实现营业总收入48.3亿元,同比增长7.8%;归母净利润1.35亿元,同比下降12.3%。对比自2018年以来的历年数据,上述两个指标的增幅为5年来最低,而净利润首次出现下滑情况。

对此,妙可蓝多在财报中给出的解释是,2022年受交通物流不畅、原材料价格上涨、竞争加剧、消费疲软等影响,造成净利润较去年同期有所下降。

拆解开看,妙可蓝多2022年奶酪板块收入38.69亿元,同比增长16.01%,占公司主营业务收入80.3%,贸易产品、液态奶板块收入占比分别减少14.78%、18.86%。

其中,占营收最高的奶酪业务的毛利率由48.51%下滑到40.73%,同比减少7.78%,这主要受交通物流不畅及国际大宗商品价格上涨影响,原辅材料和物流成本大幅上涨影响所致。从妙可蓝多给出的成本端数据看,妙可蓝多奶酪产品的材料成本从2021年的14.08亿元上升至2022年的约19亿元,涨幅达到34.93%。

而眼下这样的情况似乎无法立即改善。3月23日下午,在妙可蓝多举办2022年度业绩说明会上,该公司副董事长、总经理柴琇在表示,2023年原材料价格较2022年第4季度有所回落,但仍处于较高位置。

“我们将通过更加细致的供应链管理,扩展更大范围的采购来源、拓宽更多的供应商渠道,并通过套保、锁汇等方式来应对供应商价格的上涨。”柴琇说,“未来随着原材料采购的规模效应提升,价格可以争取更大优惠。公司也会布局以国内奶源作为原料来生产奶酪,以期应对较为多变的国际供应形势。”

尽管成本高涨,利润承压,但妙可蓝多及其奶酪产品仍被看好。

最近关于妙可蓝多的3份券商研报中,机构都给出了买入评级。其中,信达证券看好的主要原因是在2022年年末疫情达峰时,奶酪业务仍表现稳健;此外,妙可蓝多全年奶酪增速仍高于行业,市占率持续提升。

具体来看,首先,妙可蓝多主营的乳酪仍然是高增长的消费品品类。欧睿数据预测,预计2025年中国奶酪总体市场规模将达到328亿元。未来5年,中国奶酪市场的零售额和出货量的复合增速仍然将保持双位数的增长。

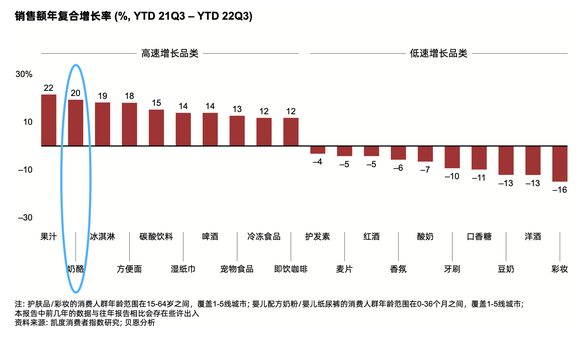

根据凯度消费者指数与贝恩公司联合发布的报告,自2021年三季度至2022年3季度的一年当中,奶酪品类的增速达到20%,在该报告监测的20个商品品类中增速排第二。

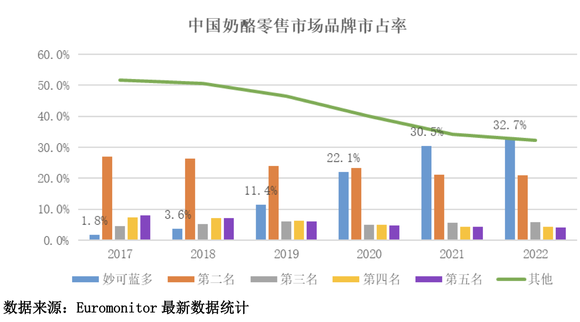

此外,横向对比来看,妙可蓝多在乳酪赛道已经占据了可观的占有率。根据凯度消费者指数家庭样本组,在2022年中国奶酪品牌销售额中,妙可蓝多奶酪市场占有率超过35%,奶酪棒市场占有率超过40%,位居行业第一。

不过,在成本风险之外,妙可蓝多正面对更为激烈的竞争。

除了已有的百吉福、伊利、三元、光明等乳制品企业陆续涉足,还有认养一头牛、乐纯等创新公司以及传统乳企开始在这一市场寻求新的增长机会。

自2019年以来,奶酪行业的并购和融资也多了起来,例如由原妙可蓝多高管创立于2019年的奶酪公司妙飞在2020年6月和12月,分别便获得了经纬中国A轮融资、高瓴创投领投的B轮融资。同样创立于2019年的“奶酪博士”,至今共获得3轮融资。

去年7月,法国奶酪生产商BEL(贝勒)集团收购了山东君君乳酪有限公司70%的股权,君君乳酪除了自有“芝仕坊”品牌外,还曾为全国超过60个品牌提供奶酪代工业务。2021年1月,君乐宝通过收购思克奇食品进入奶酪领域,今年又投资新公司酪神世家,后者为光明乳业原总经理郭本恒创立的奶酪企业。

2020年,蒙牛入股妙可蓝多,并最终在2022年拥有妙可蓝多35%股份,成为控股股东,此举让蒙牛在乳酪市场的占有率产生强强联合的效应。欧睿国际向界面新闻提供的数据显示,2022年中国奶酪行业市场份额前三名为妙可蓝多、百吉福、伊利,共占据市场份额接近60%,这其中,妙可蓝多的份额超过30%。

为了在竞争中获得更多市场优势,妙可蓝多不得不通过砸入大额销售费用换取市场。2022年,妙可蓝多的销售费用为12.19亿元,比上年同期增加5%。这其中,广告促销费就高达8亿元。

在竞争中,甚至有企业通过价格战或者拉踩竞争对手的方式获得关注。界面新闻此前报道过,乐纯、奶酪博士等初创企业冒着被罚款的风险,不惜借由龙头进行“碰瓷式”宣传,目的是在逐步火热的奶酪市场抢到份额。

而在3月23日下午的业绩说明会上柴琇也称,“妙可蓝多作为行业的头部品牌,有责任维护价格的稳定,不会主动发起价格战,但是在战术上公司会根据竞争情况积极应对。”