中诚信国际认为,各级地方政府都会高度重视今年城投债到期的偿还,公开债券市场违约事件仍将是“少数区域的少数案例”。

图片来源:人民视觉

记者 樊旭

近年来,城投债技术性违约事件时有发生。2023年,城投债到期规模合计约近5.7万亿元,达历史峰值。根据中诚信国际的测算,今年天津、江苏、甘肃、吉林等省份短期偿债压力较大,需要关注其债务风险。

不过, 中诚信国际认为,基于债券市场对公开市场的影响程度很深,即便是技术性违约,成本也很高,各级地方政府都会高度重视今年城投债到期的偿还,所以公开债券市场违约事件仍将是“少数区域的少数案例”。

中诚信国际信用评级有限责任公司副总裁王钧周三在第二届中诚信投资者服务大会上指出,2022年以来,城投行业整体环境较以前年度发生了较大变化。一方面,宏观经济增长压力加大,地方政府财政吃紧,另一方面,房地产下行导致土地财政模式受到比较严重的冲击,一些地区正面临较大的偿债压力。

虽然根据现行的法律法规,城投债务不属于地方政府法定债务,但由于这些城投公司多为国有独资企业,由当地国资委100%持有,再加上其从事的业务是政府主导的基建投资,因此,投资者和金融机构普遍将其视为地方政府隐性债务。

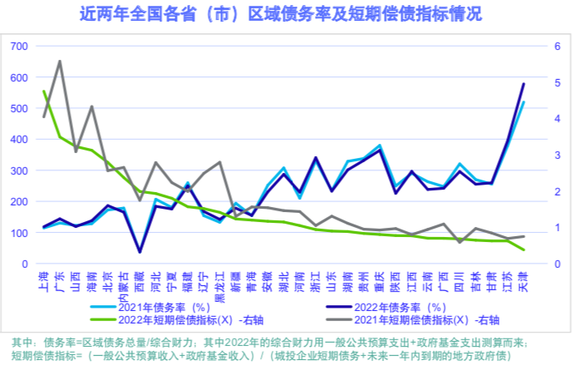

中诚信指出,地方债务率(区域债务总量/综合财力)和偿债能力((一般公共预算收入+政府性基金收入)/(城投企业短期债务+未来一年内到期的地方政府债)成反向关系,即债务率较高的地区偿债能力较差,需要关注其债务风险。下图显示,天津、江苏、甘肃、吉林4个省份短期偿债压力较大。

除上述关系,中诚信国际认为,地方的再融资环境和区域金融资源指标也可以在一定程度上衡量偿债能力。

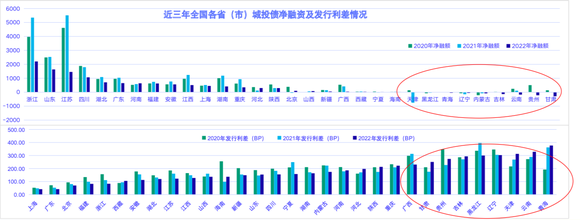

“地方政府整体的再融资环境是确保短期不发生偿债风险的根本保障,但部分区域的融资环境已表现不佳,尤其需要关注净融额持续为负的区域的再融资风险。”王钧称。

据中诚信统计,2020年-2022年,天津、黑龙江、青海、辽宁、内蒙古、吉林、云南、贵州和甘肃等9个省(区、市)的城投债净融资额整体表现较差。

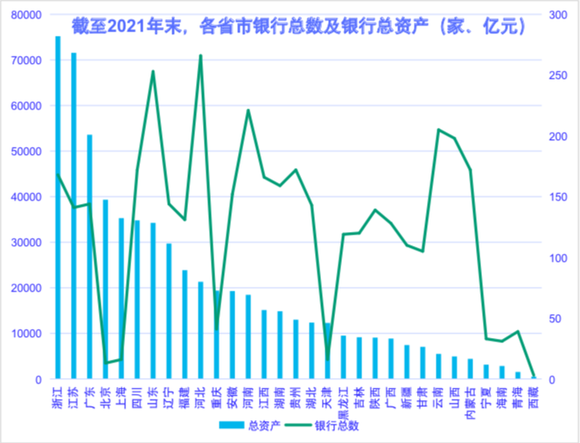

区域金融资源则是地方政府化解债务风险的后盾,其丰富程度也会对地区城投企业再融资以及应对流动性压力产生较大影响。

根据中诚信统计,截至2021年末,黑龙江、吉林、陕西、广西、新疆、甘肃、云南、山西、内蒙古、宁夏、海南、青海和西藏等13个省(区)的银行总资产不超过1万亿元,金融资源较为匮乏,与此相对,浙江和江苏的银行总资产超过7万亿元,是上述地区的7倍,处于全国领先地位。

王钧指出,偿债压力较大的地区中,有相当一部分是区域发展遇到了瓶颈,产业导入出现了问题,从而导致了大额债务无法有效进行滚续和化解。在自身偿付能力偏弱的情况下,隐性债务显性化、金融机构参与债务置换和展期、成立化债基金、盘活存量资产等或将成为主要的化债路径。

她预计,在控制城投债务风险的大背景下,未来城投融资环境可能会出现三个趋势性变化:一是中央层面加杠杆,二是隐性债务显性化趋势进一步明显,三是“控制增量、化解存量”的主基调应该会在今年进一步影响城投行业融资。