交易完成后,新巨丰将成为纷美包装的第一大股东。这意味着中国液态奶无菌包装市场行业老四将逆袭成为行业老二的大股东。

图片来源:Unsplash-Edge2Edge Media

文|港股解码

在全球资本市场中,“收并购”几乎每天都在发生,是最为常见的资本运作。但是,看似简单的收并购案件中,可能存在“猎杀式并购”、“掐尖式并购”、“恶意收购”等极易触发反垄断的资本运作。

近期,一宗简单的“新巨丰收购纷美包装案”,却激起了市场舆论涟漪,英资大股东甩卖纷美、纷美大客户对收购担忧、新巨丰高溢价收购早有预谋......等舆论压力与日俱增。尤其是3月14日纷美包装向国家市场监督管理总局反垄断局递交反垄断申报,彻底点燃市场舆论,市场质疑声不断。

尤其是随着市场舆论不断发酵,以及投资者们抽丝剥茧的草根调查,愈发觉得新巨丰收购纷美包装并非加快国产替代这么简单,其背后可能涉及行业垄断竞争,乃至出现“恶意收购”的可能。

结合近日纷美包装披露的公告来看,“恶意收购”、“触发反垄断法”等市场猜想,并非空穴来风。

2023年1月29日,新巨丰发布公告称,公司拟斥资近10亿港元从英资背景的怡和洋行手中收购纷美包装的3.77亿股股票,约占纷美包装总股份的28.22%。

交易完成后,新巨丰将成为纷美包装的第一大股东。这意味着中国液态奶无菌包装市场行业老四将逆袭成为行业老二的大股东。

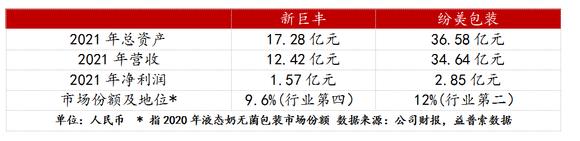

从过往业绩来看(如上图表来看),纷美包装总资产、营收及净利润分别是新巨丰的2.1倍、2.8倍及1.8倍。

另外,根据过往公司业绩及股权融资来看,新巨丰此次收购相当于花掉其2018年全年营收、或近5年全部净利润、或超八成的IPO上市募资额。基于此,新巨丰此番收购纷美包装自然被外界质疑是“蛇吞象”。

实际上,新巨丰如此激进的资本运作或与其成长史有关。

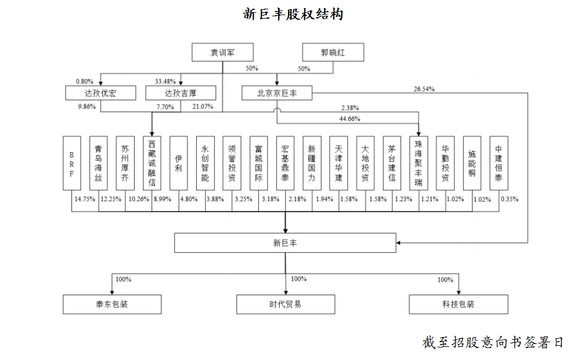

新巨丰是由一对律师夫妇袁训军和郭晓红于2007年注册成立,总部位于山东泰安,公司主营无菌包装的研发、生产与销售。

从事律师行当的袁训军和郭晓红夫妇跨行进入包装行业的原因暂时不得而知。但可以确定的是,在新巨丰发展初期,袁训军和郭晓红夫妇挖来不少行业人才,以填补公司在行业管理经验不足。这其中包括纷美包装的原厂长刘宝忠(现为新巨丰总经理),纷美包装原第一操作手刘忠明(现任新巨丰生产经理、厂长及监事),纷美包装原生产工程师、计划部经理许兆军(现任新巨丰项目经理、高级经理及厂长),曾在舒乐鹏远、鹏鑫包装、富美纸业等包装公司任过要职的隗功海(现任新巨丰副总经理)等。

从董监高成员组成来看,新巨丰自成立初期的模板及学习对象或许就是纷美包装。

新巨丰迎来跨越式发展的时间点,是在2015年。

2015年,内地乳业巨头伊利通过增资持有新巨丰20%的股权,并成为新巨丰的第一大客户,收入占比至今还保持在70%以上。而后,经过股权稀释,伊利最终持有新巨丰4.80%股份。

背靠液态奶行业龙头伊利之后,新巨丰业绩增长非常惊人,营收规模从2015年4.55亿元增至2021年17.28亿元,复合年增速为24.9%;期间,新巨丰一跃成为液态奶无菌包装市场TOP5的企业。

值得注意的是,背靠伊利,业绩不断高走、市场份额不断跻身行业前列的新巨丰也有难言之隐。

第一,相较于早早登陆资本市场的纷美包装、嘉美包装、奥瑞金等消费领域的包装企业,新巨丰依旧资本市场门外汉,自身融资能力、品牌知名度等方面远落后于已上市企业。

第二,背靠伊利虽让新巨丰成长为行业黑马,但是公司与头部企业综合实力相比,依旧存在很多不足。即便是挖来纷美包装多位核心人员的基础上,核心技术及研发专利方面拉下功课是新巨丰无法短时间弥补。

首先,头部企业引以为傲的灌装机、配件、技术服务等包装及灌装一体化的解决方案,新巨丰是欠缺的;其次,相较于海外收入占比超三成的纷美包装,过度依赖伊利的新巨丰收入来源基本都是境内,出海觅食成为亟待强化的地方。这也是后续新巨丰上市之后着急上演“蛇吞象”戏码的根本原因之一。

基于上述问题,新巨丰似乎并不放在眼里,其野心越来越大,赌性暴露无遗。

上市方面,为了圆上市梦,新巨丰早早就跟一些投资人签订了对赌协议。据新巨丰招股书资料显示,2016年至2020年期间,在现有股东中,新巨丰(包括控股股东北京京巨丰、实际控制人袁训军和郭晓红)与青岛海丝、宏基鼎泰、施能桐、中建恒泰、BRF、苏州厚齐、领誉基石、茅台建信等投资者签订了对赌协议。

对赌协议内容主要涉及业绩预期、上市程序进程的对赌。其中,绝大多数与上市程序有关的对赌。例如,2019年6月21日,领誉基石与北京京巨丰、袁训军签署了《投资保障协议》约定,如新巨丰未能按照协议约定完成合格上市,领誉基石有权要求北京京巨丰或袁训军赎回领誉基石届时在公司中持有的全部或者部分权益,并支付回购价款。

最终,随着新巨丰在上市之路的顺风顺水,这些对赌协议自动终止,终止后这些投资者自然成为新巨丰现有的股东。2022年9月,新巨丰成功在深交所创业板上市。

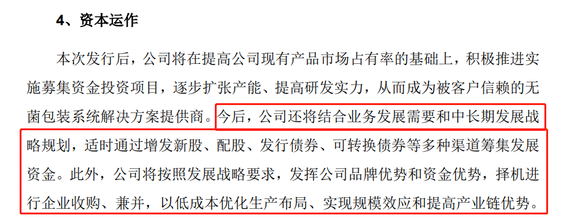

弥补自身不足方面,在上市之前,为了能很快弥补自身业务短板,新巨丰在资本运作非常明确,其在招股书中表示“通过收购、兼并,以低成本优化生产布局,实现规模效应和提高产业链优势。”

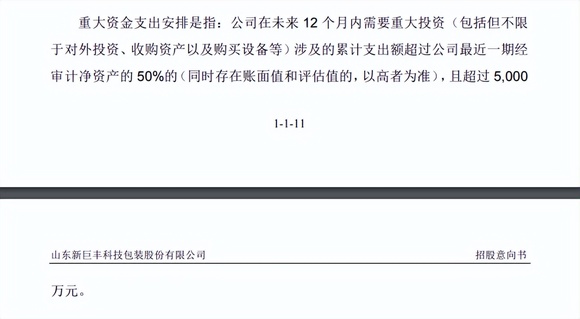

在重大资金支出安排上,新巨丰野心巨大。新巨丰在招股书中表示,未来12月内需要重大投资(包括但不限于对外投资、收购资产以及购买设备等),涉及的累计支出额超过公司最近一期经审计净资产的50%,且超过了5,000万元。

结合本次收购纷美包装股权来看,不少人质疑新巨丰高溢价收购纷美包装之事或早有预谋,这野心妥妥的大。

从收购目的来看,新巨丰重大资产购买预案公告中也证实了收购纷美包装就是弥补自身的业务短板的事实。

新巨丰表示,目前公司主要产品为辊型无菌包装(未经切割的无菌包装圆柱筒),以枕包为主要产品。纷美包装除了枕包外,砖包、钻石包、金属包的产品规格和类型较新巨丰更为丰富。同时,新巨丰目前尚未涉及纷美包装从事的灌装机、配件、技术服务等包装及灌装解决方案业务。

通过本次参股投资,新巨丰认为双方有望在产品设计、研发领域、销售市场等开展合作,对推进上市公司完善产品种类和市场布局有一定积极作用。

回头看看这笔蛇吞象的资本运作,新巨丰联手纷美包装大股东或早有预谋。

在全民反垄断的当下,新巨丰如此激进的收购做法,也让人不少人质疑是否存在垄断竞争或不正当竞争的行为。

近两年,互联网平台“二选一”“大数据杀熟”等现象高发,并已从电商领域,扩展到外卖、快递、网约车打车、出行旅游等领域,全民反垄断呼声越来越高。

在此背景下,我国正在不断完善反垄断法及整治垄断竞争的行为,2021年2月7日,国务院反垄断委员会制定发布《国务院反垄断委员会关于平台经济领域的反垄断指南》(以下简称《指南》),强调《反垄断法》及配套法规规章适用于所有行业,对各类市场主体一视同仁、公平公正对待,旨在预防和制止平台经济领域垄断行为,促进平台经济规范有序创新健康发展。

反垄断风暴席卷平台经济领域,包括阿里巴巴、滴滴、美团等多个巨头平台被相关监管部门进行反垄断调查,部分平台还遭遇罚款。

到了2022年,反垄断监管逐渐向常态化监管转变,反垄断风暴席卷各行各业,非法垄断行为与资本无序乱象得到妥善处理,促进了行业有序创新的健康发展,也颇受民心。尤其是新垄断法出台后,极大激发全社会反垄断的热情。

2022年6月24日,十三届全国人大常委会第三十五次会议表决通过《关于修改反垄断法的决定,自2022年8月1日起施行。这是实施14年后,反垄断法完成首次修订。其中,政策对涉及“经营者”反垄断内容较为关注。

据统计,在新《反垄断法》中,“经营者”关键字共有138次,其中“经营者集中”就提到24次,而且“经营者集中”成为新《反垄断法》第四章的重要内容。

而经营者集中又多发与二级市场及一些极易发生垄断竞争的行业。比如,新巨丰及纷美包装的无菌包装行业,因曾发生鼎鼎大名的“利乐垄断案”而颇受市场关注。

“利乐垄断案”指的是,在2009年至2013年期间,利乐在中国大陆液体食品纸基无菌包装设备、纸基无菌包装设备的技术服务、纸基无菌包装材料三个市场,均具有市场支配地位。并凭借其在三个市场的支配地位,实施了排除、限制竞争的行为,妨碍了公平竞争。最终利乐涉嫌垄断,被工商总局开出6.68亿巨额罚单。

近几年,随着纷美包装、新巨丰在内新兴企业崛起,利乐市场份额不断被蚕食,市场份额也从最初90%缩减至今的50%,其起到的垄断竞争威力远不及当年。

此次新巨丰如此大动作收购纷美包装,自然就引发民间群众对其进行反垄断调查。不少草根调研显示,液态无菌包装市场竞争格局原本就出现寡头竞争格局,如果新巨丰收购纷美包装之后,可能会加速行业垄断竞争的情况出现,也可能触发了反垄断法。

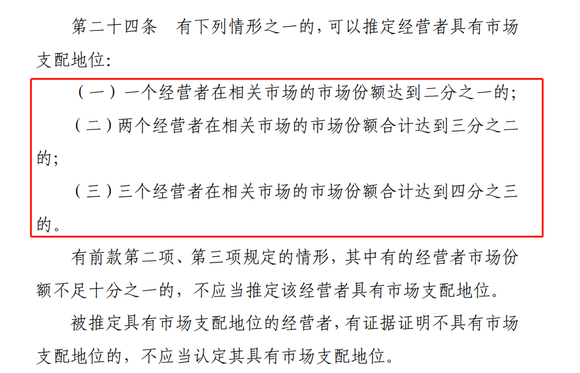

一种说法认为,按照新《反垄断法》规定,新巨丰收购纷美包装存在触发反垄断法之嫌。

具体而言,在新《反垄断法》第二十四条中指出,两个经营者在相关市场的份额合计达到三分之二;三个经营者在相关市场的市场份额合计达四分之三的。这些都构成可以推动经营者具有市场支配地位。

此外,在新《反垄断法》第三十三条中,明确指出,参与集中的经营者在相关市场的市场份额及其对市场的控制力,也是审查经营者集中应当考虑的因素之一。

根据益普索数据显示,2020年液态奶无菌包装市场TOP4分别为利乐、纷美包装、SIG集团、新巨丰,市场份额分别为61.1%,12%、11.3%及9.6%。

现如今,行业老四新巨丰通过股权收购成为行业老二的纷美包装的第一大股东,两家企业将成为一家人,两者市场份额合计为21.6%。在此情况之下,加上利乐61.1%,利乐和“纷美+新巨丰”这两大经营者的市场份额将达到82.7%,已经超过新《反垄断法》规定的三分之二市场份额。

另外,新巨丰收购纷美包装之后,市场竞争格局发展巨变。2020年液态奶无菌包装市场TOP3分别为利乐、“纷美+新巨丰”、SIG集团市场份额分别为61.1%,21.6%及11.3%。三大经营者合计市场份额为94%,同样超过新《反垄断法》规定的四分之二市场份额。

第二种说法认为,新巨丰的收购,让纷美包装大客户认为存在侵害商业秘密行为的可能,导致纷美包装其他重要客户提出相同顾虑,后续这些客户流失可能会给公司业绩带来致命打击。这样的情形可能触及反垄断法。

虽然新《反垄断法》中对“商业秘密”提及较少,但是商业秘密涉及反垄断和反不正当竞争问题,一直是受社会广泛关注的领域之一。

在新《反垄断法》第二十五条中指,经营者通过合同等方式取得对其他经营者的控制权或者能够对其他经营者施加决定性影响,也是经营者集中的情形之一。

纷美包装在公告中表示,大股东出售公司股份于新巨丰,很可能会引起客户A的疑虑,例如对于本集团保护客户A机密资料的方面。另外,纷美包装还表示,其他客户向集团反映类似客户A的疑虑,并表示倘客户A与集团终止商业来往,彼等亦可能会跟随客户A的决定。这意味着,新巨丰的收购可能演变成“恶意收购”,会给纷美包装未来经营施加决定性影响。

而事实证明,市场担忧是正确的。

3月9日,纷美包装发布公告称,公司董事会已经明确反对将股权出售给新巨丰;并且因为公司客户对于新巨丰突击收购存在疑虑,已经导致公司2月的业务量远低于往年同期。

该公告披露之后,纷美包装股价多日下跌,截至3月15日收盘,股价累计跌幅近7%。对此,市场不少投资者建议监管机构介入,对整个收购过程进行全面调查,是否合法合规、所有信息是否及时公开、是否涉及隐瞒重大敏感信息、是否存在欺骗监管机构及广大散户投资者等问题。此外,也要求收购方新巨丰必须详详细细交代清楚。

第三种说法认为,新巨丰收购纷美包装产生资源整合优势可能会出现反效果。因为从纷美包装流失出去的客户,可能流向利乐、SIG集团等外企。如此一来,新巨丰收购纷美包装,可能会演变成助长外企市场份额提升,给外企做嫁衣,反而不利于国产无菌包装行业的健康发展。

此外,未来液态奶无菌包装市场如果被利乐、“新巨丰+纷美包装”这两家企业垄断,“利乐垄断案”可能会再次发生,更有可能出现像此前互联网平台强迫商家进行“二选一”垄断行为,即乳制品企业被逼选择其中一家企业的包装服务。

http://static.cninfo.com.cn/finalpage/2022-08-15/1214289938.PDF

新巨丰招股书

http://static.cninfo.com.cn/finalpage/2023-01-30/1215711862.PDF

新巨丰收购预案

http://www.ssf.gov.cn/portal/rootfiles/2022/06/29/1658143898903189-1658143898912253.pdf

新《反垄断法》