该行“0破净”的背后存在着一些潜在的违规风险。

图片来源:图虫创意

实习记者 | 章宇璠

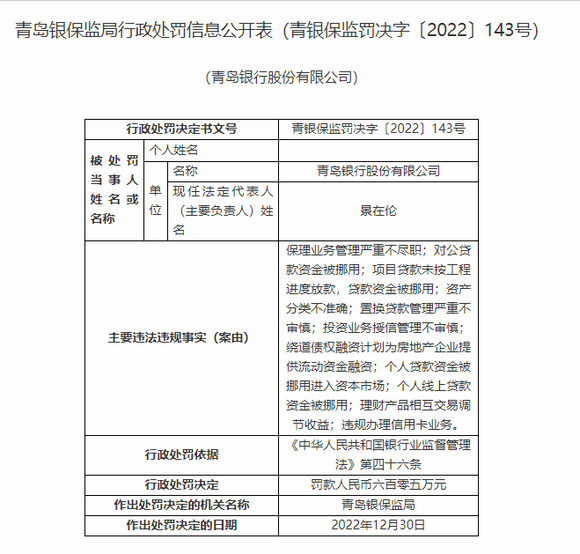

近日,青岛银保监局在同一日公布3张对青岛银行工作人员作出警告的行政处罚。这三名工作人员分别对青岛银行的理财产品相互交易调节收益违法违规行为、违规办理信用卡业务违法违规行为、个人线上贷款资金被挪用的违法违规行为承担责任。

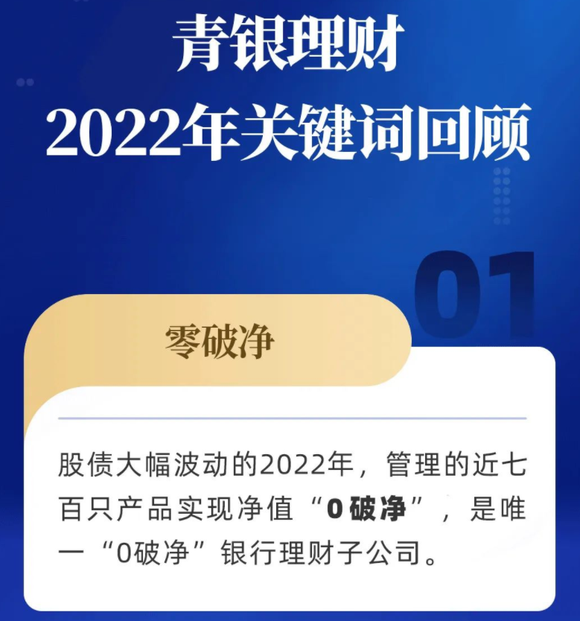

去年,青岛银行子公司青银理财的宣传主打“零破净”。

其在2022年12月的投资者关系活动记录表中表示,其发行的理财产品净值表现稳定,截至当前理财产品零破净。在其发布的《青银理财2022年关键词回顾》中,“零破净”也是排在第一位的关键词。

2022年末,受股债双杀的影响,银行理财产品净值出现大幅波动,破净现象亦较为明显。

截至2022年11月17日,全市场存续理财产品有34367只(包含银行发行的和银行理财子公司发行的),累计单位净值小于1的破净产品有1839只,占比5.35%。其中,有1176只破净产品来自26家理财子公司,占所有破净产品的63.94%。而青银理财不在其列。根据Wind数据,去年11月1日至11月17日,青银理财有净值更新的产品无一破净。

这种感觉就像是在大盘跌停时,买股还赚了钱,一派“虚假的繁荣”。

然而,青岛银保监局发布的数张罚单却撕开了这层假象。

2022年末,青岛银行因十一项违规行为被罚款605万元,其中有一项违规行为是“理财产品相互交易调节收益”。

一般来说,理财产品相互交易调节收益指的是用其他理财产品的收益来填补某些表现较差的理财产品的收益,从而使该产品对外展示的收益率或兑付收益率高于实际的一种操作。

2018年银保监会发布的《商业银行理财业务监督管理办法》中明确规定,商业银行开展理财业务,应当确保每只理财产品与所投资资产相对应,做到每只理财产品单独管理、单独建账和单独核算,不得开展或者参与具有滚动发行、集合运作、分离定价特征的资金池理财业务。

这一行为类似于“拆东墙补西墙”,不同产品“相互切磋”,完美地把所有产品都做到了正收益。

监管对青岛银行和相关工作人员均作出了处罚。从2022年12月30日至今,青岛银行共收到19张罚单,其中,14张罚单的处罚对象均为青岛银行的员工,涉及的违规事由包括违规挪用个人贷款资金、对青岛银行股份有限公司理财产品相互交易调节收益违法违规行为承担责任等,监管均对其作出警告的行政处罚。

青岛银保监近期的这三张罚单也说明该行“0破净”的背后存在着一些潜在的违规风险。

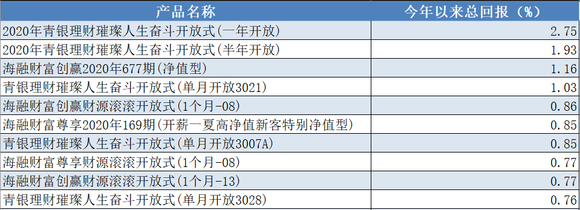

“0破净”神话仍在继续,据WIND数据,截至2023年3月15日,剔除近六月无净值显示产品,青银理财在录的37只产品均未破净。其中,今年以来总回报率最高的产品是2020年青银理财璀璨人生奋斗开放式(一年开放)。

在青银理财APP上搜索相关产品,其中璀璨人生奋斗系列单周定开A款、C款和F的近一年净值曲线皆为较平滑的曲线。

2020年,青岛银行出资10亿元设立理财子公司青银理财。据青银理财官网显示,2022年末,青银理财的管理产品规模、投资资产规模分别达到2008亿元、2113亿元。