2023年女性向赛道仍不明朗。

文|DataEye研究院

情人节,往往是女性向赛道重大营销节点。

然而,在营销侧,这条600亿规模的赛道,今天却略显冷清?和此前的七夕营销盛况,不可同日而语。

女性向游戏也不过“洋节”?

恰逢近期不少女性向游戏获得版号,以及赛道第一股友谊时光的新品《杜拉拉升职记》登上ADX中重度买量榜第一。

——是时候聊聊国内女性向游戏了。

此前,DataEye研究院就产品稳定迭代和市场表现(进入iOS畅销榜TOP200)为主要衡量维度,统计了国内表现活跃的女性向产品。根据我们最新不完全统计,目前活跃产品依然为16款,但个别产品已经掉队。具体如下图显示:

2022年Q4以来国内活跃女性向产品;数据来源:七麦数据/TapTap

综合整理数据,DataEye研究院认为,目前国内女性向赛道呈现出几个特点:

(一)乙女类收入波动大,头部产品马太效应强劲

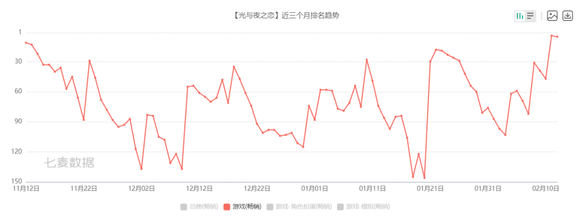

2022年Q4以来,腾讯《光与夜之恋》iOS畅销榜最高升至TOP4,另外3款产品收入表现不俗,国内头部乙女类游戏畅销榜排名整体靠前,而主要原因是该类产品会在一些较大的营销节点憋大招推一波流,如新角色、外观等,为题材核心玩家营造氛围感进而刺激消费。以至于头部游戏的收入变化较为明显,畅销榜排名波动较大。

《光与夜之恋》iOS端畅销榜趋势;数据来源:七麦数据

可在2021年之后,乙女类产品呈现出“后继无人”的状态,新产品无法跑出沦为“炮灰”。DataEye研究院认为有以下几个原因:

一是受版号和其他客观因素影响,厂商投入减少,新品“难产”;

二是“四大国乙”马太效应强势,“品类新兵”难以突围破局;

三是品类增量玩家较少,即便是“四大国乙”下载情况也不乐观,除了背靠腾讯的《光与夜之恋》,其他产品近期下载表现难进入iOS免费榜TOP100。

(二)友谊时光三代产品稳定,但“一代不如一代”

从活跃产品数量来看,16款产品中,友谊时光占了4款。可是从具体数据表现来看,4款产品并没有特别突出,即便是拥有新游热度的《杜拉拉升职记》免费榜最高排名也仅在第10位。而畅销榜排名最好的《浮生为卿歌》也未能进入TOP30。但不可否认的是,旗下多款产品收入表现稳定。《浮生为卿歌》《凌云诺》近一年基本排名在iOS畅销榜TOP100之内。

《浮生为卿歌》iOS端畅销榜趋势;数据来源:七麦数据

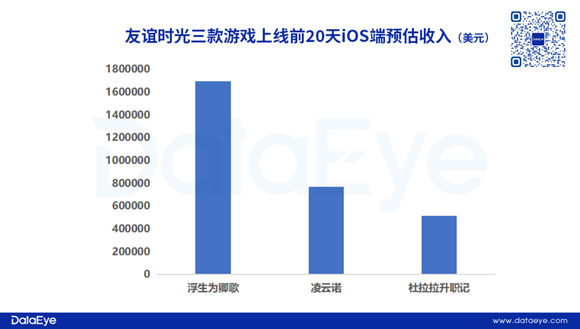

可是具体到产品,友谊时光三代产品却呈现出“一代不如一代”的现象。七麦数据显示,《杜拉拉升职记》上线前20日的iOS端总预估收入排名最低,仅为《浮生为卿歌》1/2。

(三)传统大厂相继入局,结果却一言难尽

2022年的女性向游戏新品整体数量不多,却也有不少大厂产品,如友谊时光《凌云诺》、腾讯《璀璨星途》、完美《黑猫奇闻社》等。可是仅有“专业玩家”友谊时光产品仍活跃在市场,其他传统大厂产品并没有激起太多水花。

DataEye研究院认为,近几年“她经济”快速崛起,女性玩家用户红利释放,因此吸引了不少国内大厂入局,希望以传统大厂的影响力分一杯羹。以目前传统大厂的产品表现来看,似乎也不太顺利。

(四)“大女主”产品成核心主流,游戏厂商向玩法与品质突围

从2022年开始,DataEye研究院关注到国内女性向游戏逐渐强调精品、创新和意识形态的升级。过去恋爱元素占据了主流女性向赛道,但现在“大女主”为核心的产品已经成为趋势。强调“搞钱搞事业”,更符合有付费能力的年轻白领们的期待。例如友谊时光新作就是围绕女性职场IP改编。

在产品层面上,玩法与品质是女性向赛道的关键要素,也是突围方向。以目前曝光的产品来看,祖龙的《以闪亮之名》就强调UE4开发所带来的技术力;而叠纸的恋与IP融入动作玩法,暖暖IP搭配开放世界,就从玩法上展示产品力。这意味着,不少国内游戏厂商都在积极提升。

(五)市场情况小结

DataEye研究院认为,国内女性向赛道市场规模虽然不及其他主流品类,但该赛道全面进入存量竞争时代,内卷严重。

特别是头部产品的长线运营能力逐渐成熟,已经占据了绝大多数市场份额,创新力不足的新品突围难度不断提升。总之,意识层面、玩法层面以及品质层面的升级,就是2023年乃至未来的女性向赛道趋势。

作为2023年开年的首款女性向产品,同时也是赛道主要的玩家——友谊时光的新品,对《杜拉拉升职记》的拆解,可以一窥这一赛道“主流”买量打法。

(一)投放趋势&投放量

DataEye-ADX数据显示,近30天友谊时光旗下老兵《浮生为卿歌》《凌云诺》仍保持相对强势的投放,总投放新增素材超过5000组。作为新品,《杜拉拉升职记》体现出友谊时光重视效果投放的策略,近30天总投放素材超过2W组。

从投放趋势来看,《杜拉拉升职记》延续了厂商的惯用思路,产品初期就开始进行较大规模的效果型投放。DataEye-ADX数据显示,《杜拉拉升职记》自上线以后,日均投放量超过2500组,并呈现出持续增长的趋势。

对比来看,友谊时光过去两款产品《浮生为卿歌》《凌云诺》的投放趋势,整体呈现出一波强势投放升至峰值,而后逐渐下滑至平缓稳定、素材投放量中高的常态。

DataEye研究院认为,《杜拉拉升职记》在整体投放趋势上有了相对明显的差异,其中估计有两个原因:

1是产品上线阶段恰逢中国农历新年假期,是游戏厂商重要的营销阶段,加大投放保持产品初期的热度和竞争力;

2是《杜拉拉升职记》图片素材较多,图片素材制作成本较低,而且图片素材制作效率高。

(二)投放渠道

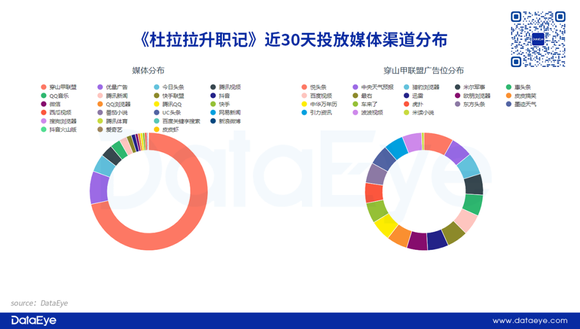

《杜拉拉升职记》产品初期的投放渠道上有明显地侧重,其中穿山甲联盟投放占比超过70%。优量广告、今日头条等主流投放渠道比重稍低。值得注意的是,QQ音乐渠道排名第五,音乐APP女性用户得到了项目组的重视。

相比之下,《凌云诺》上线初期投放渠道TOP3分别为优量广告、穿山甲联盟以及腾讯新闻等主流媒体渠道,而且雨露均沾,字节系腾讯系没有明显侧重。

(三)投放素材

1、创意内容:

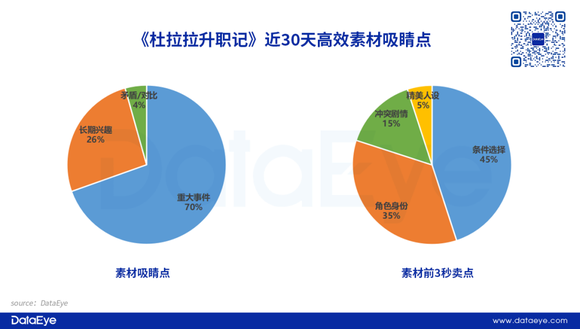

《杜拉拉升职记》在吸睛点层面上的创意原则,以“重大事件”为主。素材主要以紧急事件、紧张情节切入,期望营造紧张、冲突的氛围,吸引目标用户持续关注事件发展。在前三秒素材卖点上,项目组侧重以“选项”的方式吸引玩家,重点突出游戏玩法简单——要知道,很多女孩子基本不玩游戏,复杂、有难度的操作会把她们拒之门外。“条件选项”和决定玩家开局的“身份选择”,看起来非常简单,容易上手。

《杜拉拉升职记》高效素材“条件选项”卖点

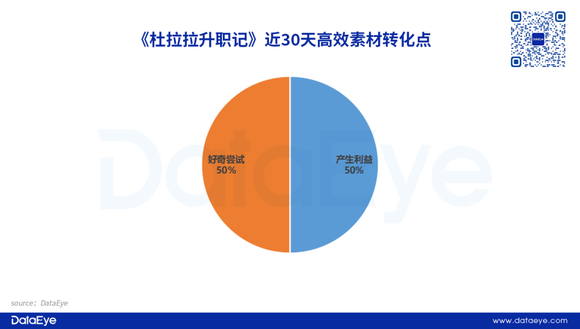

从转化层面来看,《杜拉拉升职记》的高效素材主要从两个创意原则出发:

一是“好奇尝试”,素材通过“穿搭失败”“约会失败”等几个要素展示失败结果,并希望玩家接手改变现状,期望提升玩家下载转化的动力;

二是通过展示绝美的艺术设计,例如人物建模、服装建模等,并强调角色达成某种成就,提前给玩家带来“爽感”“满足感”。

《杜拉拉升职记》高效素材“好奇尝试”“产生利益”转化点

2、创意形式

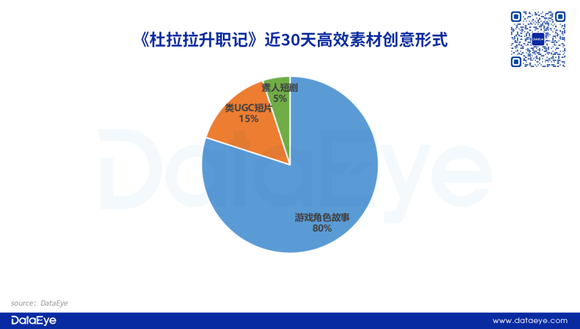

在《杜拉拉升职记》的高效素材创意形式层面上,游戏角色故事占比较高,主要因为素材为了强调女性角色逐渐强大,突出“逆袭”和“励志”,进而希望以“大女主”的产品内核与对题材感兴趣的核心玩家产生共情。此外,项目组加入素人短剧的拍摄,拉近与核心用户的距离,但可能考虑到制作成本的关系,占比不高。

(四)热门文案与素材高频词

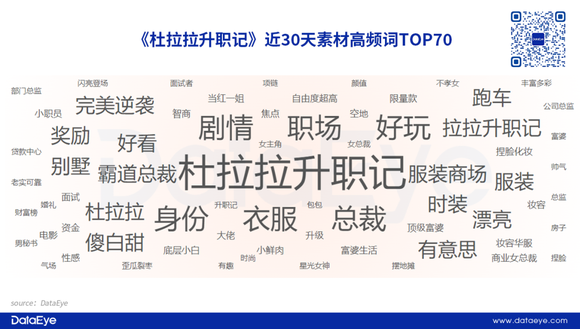

从高频词分布来看,《杜拉拉升职记》近30天高频词包含“职场”“逆袭”“商业女总裁”“当红一姐”等要素,侧重对职业女性和职业题材的重视。

(五)小结

整体来看,《杜拉拉升职记》在投放层面上保持了持续强劲,比如素材投放量在产品上线后保持上涨的态势,而投放范围也明显侧重,可能是考虑到用户画像变化,尝试通过更多创意素材测试用户接受度。可是从目前高效素材分析来看,内容依然呈现套路化、单一化,整体创意思路变化程度不高。

接下来,我们分阵营分析国内女性向赛道的营销情况:

(一)乙女类

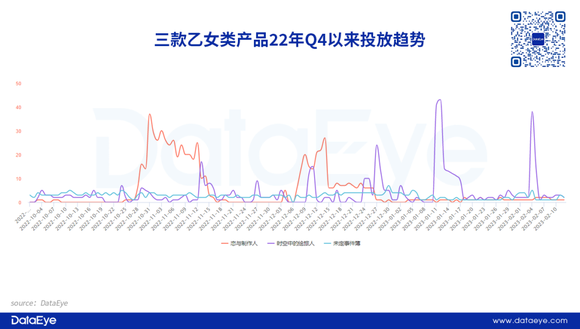

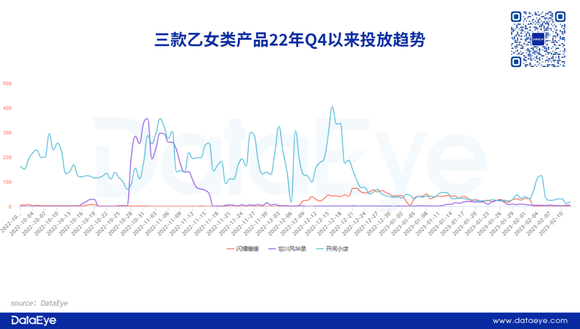

从上文分析数据来看,国内乙女品类马太效应强劲,“四大国乙”占据了国内大多数赛道用户。而在效果广告营销方面,进入2022Q4之后却呈现明显的差异。

DataEye-ADX投放数据显示, 《恋与制作人》《未定事件簿》《时空中的绘旅人》三款产品在进入22年Q4之后整体投放力度较低,单日投放素材量不超过50组。从趋势来看,《恋与制作人》较为活跃,两次投放量提升都是为了配合产品的版本更新和活动策划;而《时空中的绘旅人》投放波动相对较大。

相比之下,腾讯《光与夜之恋》的投放表现却不断提升。DataEye-ADX投放数据显示,《光与夜之恋》在2022年12月之后投放量持续提升,目前单日投放素材接近500组。不过在投放渠道层面来看,基本以腾讯媒体渠道为主。

可是DataEye研究院观察《光与夜之恋》近90天投放的高效素材发现,素材内容依然以恋爱元素为主,例如展现男主角高颜值原画和相关“玛丽苏”情节,触达题材爱好者的长期兴趣。虽然整体情节比较套路,可是配合项目组较大规模地投放,或许能撬动未被转化的潜在用户,但泛用户群体可能并不买账。

《光与夜之恋》“玛丽苏-恋爱向”高效素材

值得注意的是,随着情人节临近,各乙女类游戏都推出了对应的“情人节限时活动”,但除了《光与夜之恋》之外,其他三款乙女类整体投放表现依然低调,并没有为相关限时活动做拉新抢量的营销动作。

“四大国乙”情人节活动一览;数据来源:七麦数据

DataEye研究院认为,乙女类产品在买量营销层面的思路基本一致。

《恋与制作人》《未定事件簿》《时空中的绘旅人》呈现出相对佛系的投放,整体投放力度小,以至于项目组在拉新层面保持克制。这也许是厂商降本增效的持续影响,而且赛道增量玩家不多,项目组还是以维系核心玩家为主。

虽然《光与夜之恋》投放量持续高涨,但创意素材思路仍套路化,只是由于背靠腾讯,投放成本相对较低。

(二)养成类

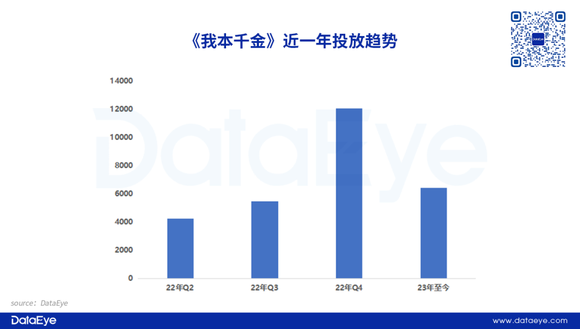

DataEye-ADX投放数据显示,《我本千金》自上线以来投放持续提升,并在2022年Q4新增素材投放量达到峰值,而后在2023年有所下滑,但依然强势。

从《我本千金》2023年以来高效素材投放来看,创作思路以“重大事件”作为切入,例如“选择约会对象”“选择女主人公初始身份”等,同时也会加入不少逆袭元素,满足用户的游戏“爽感”。而从创意形式来看,素人短剧形式占比不低,可见项目组效果广告投入不低。

《我本千金》开局身份&约会对象吸睛点

整体来看,《我本千金》与友谊时光系产品同样是在买量营销层面投入较大,其目的就是在买量市场中保持足够的活跃,一方面保持稳定的拉新作用,保持产品用户活跃度;而另一方面来看,长期高强度的买量投放,能向产品核心用户传递出产品健康的经营状态和信息,保证留存和付费。

可事实上,并不是所有养成类女性向产品在投放层面表现强势。DataEye-ADX数据显示,《闪耀暖暖》《忘川风华录》以及《开间小店》从2022年Q4开始,投放量相继出现下滑。

(三)小结

乙女类产品营销相对固化,不过主要针对核心用户群体,拉新“佛系”,而这情况在养成类产品也有出现。另外,强依赖效果投放可以稳定拉新和传递产品经营状态,但持续性地投放容易形成成本压力。

回顾近期国内女性向赛道情况,大致可以分为三个派系:

第一种是营销侧持续投入。在投放量上,友谊时光旗下多款产品保持稳定投放,而养成类的《我本千金》也在买量维度上不断深入。但是这类型产品的创意素材呈现单一化、套路化,持续投放是为了保障产品稳定拉新,给产品提供用户活跃度,以保障核心用户不易流失。

第二种是专注维系核心用户。在投放量上,这类型产品的投放力度下滑,即使在2023年情人节这种重要营销节点,投放量也没有明显提升。DataEye研究院认为,“降本增效”的影响仍在持续,这类型产品更加注重维系核心用户,保持产品品质和活动质量,或许是大环境低迷的“自保方式”。

第三种是既要拉新又要维系核心用户。最后一种就是腾讯《光与夜之恋》,从投放量来看,持续高强度投放并侧重腾讯渠道,从而挖掘更多女性向在投放市场的可能性,以期望触达、转化未被转化的潜在用户群体。同时在产品内容上保持高品质,维系既有核心用户,刺激消费。

总而言之,2023年女性向赛道整体依然不够明朗,营销侧分化严重。

可是从积极层面来看,国内游戏市场逐渐回温,并且近期就有多款女性向产品过审,其中就包括友谊时光的《浮生忆玲珑》,这对于整条女性向赛道来说,起到了提振作用。

而且从国内一些大厂动向来看,三七在苏州成立女性向游戏工作室,叠纸暖暖IP+开放世界游戏曝光,祖龙强技术力的《以闪亮之名》等待上线,未来女性向赛道的格局变化,依然值得期待。