尽管中国市场有所下滑,但联合利华食品解决方案实现了两位数的增长,并几乎恢复到疫情前的水平。

文|化妆品财经在线CBO

2月9日,联合利华在官网公布2022年第四季度及全年财报。财报从四个方面对集团在过去一年的经营状况做出总结:各部门经营概况、年度经营成果、集团战略进展和未来展望。

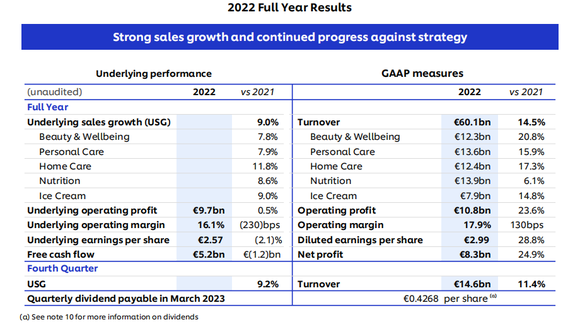

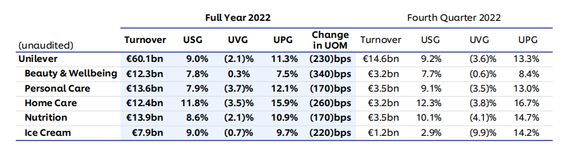

2022年,在所有业务集团的推动下,联合利华基本销售额同比增长9%,价格增长11.3%,销量下降2.1%,集团营业额增长14.5%至601亿欧元(约合人民币4381.47亿元)。投入成本因通货膨胀,利润率下降230个基点,但基本营业利润同比仍有改善,达到97亿欧元(约合人民币707.16亿元)。

财报中提到,在OMO奥妙、Hellmann’s好乐门、Rexona舒耐、Sunsilk夏士莲和Magnum梦龙的强劲表现下,集团的十亿欧元以上品牌实现了10.9%的基本销售额增长,占集团营业额的53%。自去年7月1日,集团对旗下业务进行分割重组后,更简单、更专注的组织策略在不断为集团带来新的影响。

美容与健康业务销售额同比增长7.8%,销量同比增长0.3%,价格同比提升7.5%。价格上涨的重心主要是护肤品和头部洗护,而知名美妆业务和健康幸福业务则是销量上涨。

在Sunsilk夏士莲和Nexxus的强劲表现帮助下,护发产品增长了近个位数。拉丁美洲、印度和土耳其推动了增长,但欧洲和中国部分抵消了增长,因为欧洲和中国的销售受到疫情的相关影响。护肤品增长了个位数。在救生圈和凡士林优质谷氨酰胺创新推出的帮助下,南亚和东南亚实现了强劲的增长,而AHC在北亚的销量则有所下降。

知名美妆业务又一年实现了两位数的增长,Paula‘s Choice和Hourglass继续向中国扩张,以及Living Proof进入了沙龙高级护发品类。Liquid IV和Olly推动了健康幸福领域强劲的两位数增长。对头发保健产品领先供应商Nutrafol的收购已于7月完成。由于投入成本增加以及五大业务集团品牌和营销投资的最大增长,基本营业利润率下降了340个基点。

个人护理业务基础销售额增长7.9%,价格增长12.1%,数量增长3.7%。护肤品的销量下降幅度较大,主要受到商品成本上涨的影响。

除臭剂表现强劲,在价格达到两位数增长的同时,销量仍呈正增长。这得到了持续的预处理和强大的创新的支持,例如Rexona舒耐的72小时保护技术。随着投入成本的上涨,护肤品价格大幅上涨,增幅高达个位数。虽然这导致了销量下降,但北美的销量保持较好,这得益于优质创新,如采用微生物组营养血清的Dove多芬深层保湿沐浴露,可进一步改善护肤体验。

口腔护理实现了价格主导的增长,这得益于Pepsident在东南亚、非洲和中东的重新推出,其天然成分和功效证书有所提高,部分被欧洲的销量下降所抵消。年内,Dollar Shave Club的销售额下降,确认了与该业务相关的减值费用。

家庭护理业务基础销售额增长11.8%,价格增长15.9%,销量增长3.5%。价格增长由成本最高的织物清洁所带动。织物清洁业务增长了两位数,同时保持了几乎持平的业务量。这是由南亚、巴西、土耳其和越南的强劲表现推动的,欧洲和中国的销售增长温和。这一增长在各行业都有广泛的基础,得益于集团在液体市场的持续市场发展,OMO奥秘和Radiant的贡献尤为突出。织物增强剂增长高达个位数,成交量略有下降。

Comfort在拉丁美洲、南亚和土耳其实现了高增长,但在欧洲却有所下降,因为欧洲消费者减少了在这一领域的支出。家庭与卫生部门略有增长,大多数市场的销售量都出现了高个位数的损失,而空气健康部门在2022年有所下降。

营养业务基础销售额增长8.6%,其中价格增长10.9%,销量下滑2.1%。最大类别的刮痧烹饪辅助器具实现了中等个位数的增长。东南亚、非洲和拉丁美洲表现强劲,以Knorr为首,而中国由于疫情相关的限制,特别是在第二和第四季度下降了高个位数。Dressings今年表现强劲,价格增长了两位数,销量略有下降,这得益于Hellmann好乐门的持续高增长,尤其是在美国。

尽管中国市场有所下滑,但联合利华食品解决方案实现了两位数的增长,并几乎恢复到疫情前的水平,这得益于扩大的配送和消费者更频繁地在家吃饭。

冰淇淋业务基本销售额增长9.0%,价格增长9.7%,销量增长0.7%。国外的强劲数量增长被国内的数量下降所抵消,扭转了一些与大流行相关的趋势。户外冰淇淋实现了两位数的价格和高个位数的销量增长。该业务继续恢复在大流行期间损失的销售额,但尚未恢复到2019年的销量。尽管成交量下降了个位数,但国内业务仍增长了个位数。

第四季度成交量尤其疲软,原因是前两年的封锁推动了房屋销售的强劲增长。Magnum梦龙、Cornetto可爱多和Carted'Or在新的变体创新(如Magnum Remix,已在65个国家推出)以及土耳其、东南亚和中国的新Cornetto变体的支持下实现了正增长。

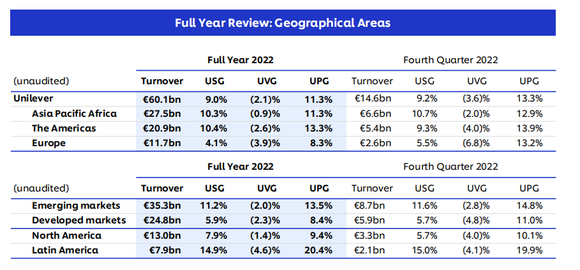

亚太非地区销售额在集团占比为46%。由于家庭护理和冰淇淋的强劲表现,基本销售额增长10.3%,价格增长11.3%,销量增长0.9%。在市场发展和其溢价投资组合持续强劲的支持下,印度通过定价和正的销量增长实现了强劲的两位数增长。

中国市场小幅下跌。财报提到,因为较低的市场增长反映了疫情的影响,特别是第二季度和第四季度对联合利华食品解决方案和家庭护理的影响。

印度尼西亚实现了中等个位数的价格驱动增长。而交易量受到计划中的贸易库存减少的影响。菲律宾和越南实现了大致两位数的增长,成交量为正。在恶性通货膨胀的环境下,土耳其在家庭护理和冰淇淋的引领下实现了持续强劲的销量增长。非洲增长了两位数,全年价格增长和数量减少。

美洲地区销售额在集团占比为35%。北美地区的基本销售额增长为7.9%,价格增长9.4%,销量增长(1.4)%,这得益于美容与健康和营养(尤其是Dressings)业务的两位数增长。尽管冰淇淋销量在今年早些时候受到一些服务问题的负面影响,但冰淇淋销量仍高达个位数。除臭剂表现强劲,空气健康业务在竞争激烈的市场中大幅下滑。知名美妆和健康幸福增长了两位数,而核心护肤品和护发品增长温和。

拉丁美洲实现了14.9%的基本销售额增长,价格同比增长20.4%,销量同比下滑4.6%。增长基础广泛,所有业务集团均实现了强劲的两位数定价,加上中等个位数的交易量下降。与消费者相关的创新与跨价位渠道的投资组合帮助销量提升。

欧洲地区销售额在集团占比为19%。欧洲地区基本销售额增长4.1%,价格增长8.3%,成交量增长3.9%。尽管全年价格增长加快,但高投入成本通胀对毛利率的负面影响远高于其他地区。冰淇淋业务对本年度的增长做出了巨大贡献,这主要是受外出销售和夏季旺季的影响,而第四季度的疲软部分抵消了这一影响。Dressings和联合利华食品解决方案的两位数增长提振了营养业务。

家庭护理业务销售额在家庭卫生的推动下,下降了个位数。除臭剂是个人护理产品潜在销售增长的主要驱动力,而美容与健康业务产品略有增长。

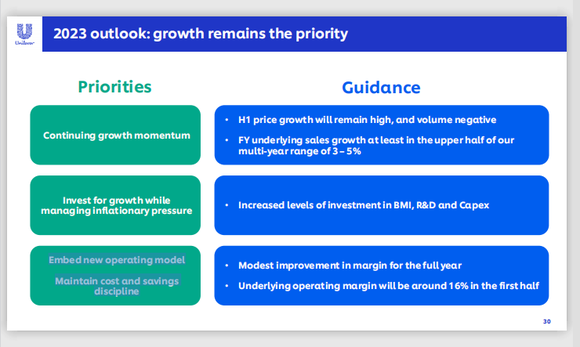

在财报中,联合利华提到,2022年集团谨慎地平衡了价格增长、数量和竞争力,以应对高成本通胀环境,集团将在2023年再次实现强劲的销售额增长,并提升集团整体竞争力。

集团预计,成本通胀在2023年仍会持续。2023年上半年的材料净通胀(NMI)约为15亿欧元,预计下半年NMI将大幅下降。

联合利华提到,“上半年,基本价格增长将保持高位,成交量增长将为负值。随着价格增长趋缓,成交量将有所改善,但现在说下半年成交量是否会转正还为时过早。我们预计2023年的基本销售增长率至少在我们多年范围的3-5%的上半部分。”利润上,联合利华预计将有轻微增长。

联合利华计划将再增加一年的投资,全年的基本运营利润率将会略有改善,上半年基本运营利润将达到16%左右。

在优先决策上,2023年联合利华将保持持续增长的势头,在管理通胀压力的同时增长投资,嵌入新的运营模式和保持成本和节约原则。

2023上半年,联合利华预计材料净通货膨胀(NMI)达到15亿欧元,下半年将维持低于该数字的水平;生产和物流成本膨胀在上半年约为5亿欧元,下半年将维持低于该数字的水平;价格增长在上半年保持较高水平,下半年恢复低增长;而在毛利率上,上半年维持较低水平,下半年将呈现增长趋势。