科创属性遭质疑。

图片来源:图虫

记者|梁怡

近日,河南嘉晨智能控制股份有限公司(以下简称:嘉晨智能)回复了上交所的一轮审核问询函,共涉及22个问题。

嘉晨智能的主营业务为车辆智能驱动控制系统的研发、生产和销售,约70%的收入主要来自电机驱动控制系统,但核心零部件电机控制器主要向飒派集团采购,因此,公司的核心技术来源、科创属性等被监管层重点关注。

目前,持有公司22.22%股份的杭叉集团(603298.SH)也是嘉晨智能的第一大客户,双方之间的关联交易是否公允?是否长期存在单一客户依赖风险?

此外,公司的实控人还曾涉及一起受贿案。

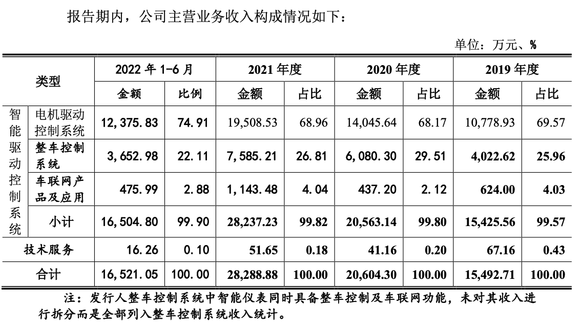

在一轮问询中,嘉晨智能根据业务及产品情况修改了产品分类,将原“智能网联系统”修改为“车联网产品及应用”,将原“信息技术服务”修改为“技术服务”,并调整了相关产品的收入分类,具体如下:

公司主营业务收入来源于电机驱动控制系统、整车控制系统及智能网联系统,其中电机驱动控制系统收入占比约在70%,核心零部件主要由电控总成和电机组成。

据招股书披露,报告期内,嘉晨智能电控总成的软件全部来自于公司自主研发;而公司自 2017年起研发了具有自主知识产权的电机控制器,2020年上市量产,但销售数据并不亮眼,2020年、2021年采用自主品牌电机控制器硬件的电机驱动控制系统收入分别为154.47万元、1933.5万元,占电机驱动控制系统收入的比例为1.1%、9.91%。

换句话说,嘉晨智能的电机控制器依靠外采,公司主要向飒派集团采购ZAPI、INMOTION品牌电机控制器、接触器、电机等原材料。报告期内,公司向飒派集团采购原材料生产电机驱动控制系统实现的销售收入分别为9927.92万元、1.38亿元、1.76亿元和1.02亿元,对应营业成本分别为6556.88万元、9480.39万元、1.24亿元和7100.79万元,其中,向飒派集团采购电机控制器、电机的成本占上述营业成本的比例分别为91.05%、88.06%、88.65%和 91.27%,占直接材料成本的比例分别为94.13%、91.17%、91.64%和 93.80%。

另外,公司与飒派集团签署了《经销协议》,授权公司销售飒派集团的产品和进行相应的售后服务工作(不含维修),签署时间为2016年10月。根据《经销协议》,公司主要的职责包括三个方面:一是寻找和发现客户、讨论商务条款、订单执行和客户关系维护等以扩大ZAPI产品的市场占有率; 二是提供客户产品和应用等技术咨询、系统选型和认可,客户培训和新产品推广;三是售后服务。

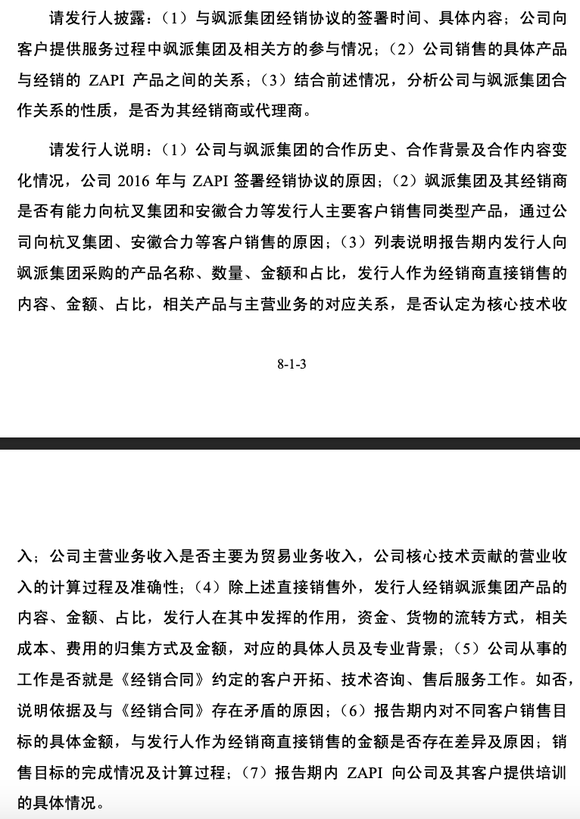

对此,监管层要求嘉晨智能披露说明10个相关问题,其中更是直言公司业务实质,“分析公司与飒派集团合作关系的性质,是否为其经销商或代理商。”

保荐机构回复称,嘉晨智能是整车客户的一级供应商,基于不同车型的整体方案设计提供包括整车控制类组件、电机控制总成、电机、智能终端、传感器等一系列硬件、软件及云平台等组成的智能驱动控制系统;飒派集团为公司生产智能驱动系统提供部分零部件,其为公司的原材料供应商之一。公司向飒派集团采购的产品全部为生产自用,不存在单纯贸易或代卖方式销售飒派集团产品赚取差价、佣金的情形,因此公司并非传统意义上的飒派集团的经销商或代理商。

此外,嘉晨智能还被提问核心技术来源,要求说明电机控制器的具体研发过程,涉及的研发人员、项目、经费、成果情况;ZAPI在《经销协议》下提供给公司的产品及其技术及/ 或特性及/或专有技术及/或设计的具体内容,与公司电机控制器研发的关系。

嘉晨智能表示,飒派集团在与公司交易的过程中,仅提供给公司产品说明书/规格书,并未 涉及与产品及其技术及/或特性及/或专有技术及/或设计的相关内容。公司的电机控制器是基于公司自有核心技术自主研发而来,而非飒派集团提供相关技术支持。

嘉晨智能的主要客户为工业车辆整车制造厂商,包括杭叉集团、安徽合力、诺力股份、柳工、龙工、江淮银联等,2019年-2021年公司前五名客户收入占营业收入的比例分别为85.32%、88.45%及89.73%,客户集中度较高。

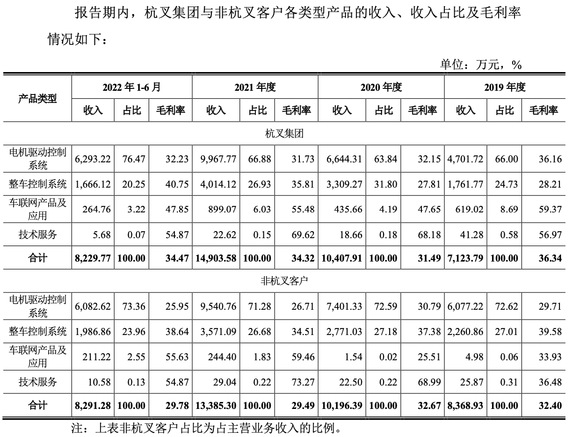

其中,第一大客户杭叉集团也是公司第二大股东,其持有22.22%的股份。2019年-2021年,公司对杭叉集团实现销售收入分别为7123.79万元、1.04亿元和1.49亿元,占公司营业收入的比例分别为45.75%、50.27%、52.66%。

公开资料显示,杭叉集团主要从事叉车、仓储车、牵引车、无人驾驶叉车(AGV)等工业车辆、高空作业车辆等整机及其关键零部件的研发、生产与销售,是中国目前最大的专业叉车研发制造集团之一。2021年全球工业车辆供应商排名中,安徽合力、杭叉集团分别排名第七、第八。

据杭叉集团公告,2018年2月,杭叉集团以7920万元认购郑州嘉晨电器有限公司 (简称“郑州嘉晨”,公司前身)增发的440万股股权,认购完成后,郑州嘉晨注册资本增至 1980万元,杭叉集团持有郑州嘉晨22.22%的股权。

因此,监管层的关注重点主要聚焦于对关联大客户杭叉集团的依赖,主要是针对销售定价原则、公允性以及单一大客户依赖的风险和应对措施。

报告期内,公司向杭叉集团销售的综合毛利率分别为36.34%、31.49%、34.32%和34.47%,向非杭叉客户销售的同类产品综合毛利率分别为32.40%、32.67%、29.49%和 29.78%,差同期差异分别为3.93、-1.18、4.83和4.69个百分点,公司解释称,主要受智能驱动控制系统中收入占比较高的电机驱动控制系统定制化差异及结构差异影响。

嘉晨智能表示,目前国内工业车辆市场已形成了杭叉集团和安徽合力的双寡头行业格局,客观上导致了工业车辆关键零配件供应商的客户集中情况。如果公司主要客户因产业政策、行业竞争、意外事件等原因,其生产经营出现不利情形,或者公司与主要客户合作关系发生重大不利变化,将会对公司的盈利水平造成影响。

如何减少大客户依赖,公司称在巩固现有国内主要客户合作的基础上,对于尚未合作或销售规模较少的国内工业车辆主要主机厂,公司将倾斜资源扩大销售; 其次,公司加大拓展新的下游应用领域,快速提高在场地车、AGV和挖掘机等领域的销售规模,此外公司积极加入国际主机厂的供应链体系,拓展市场广阔的全球市场。

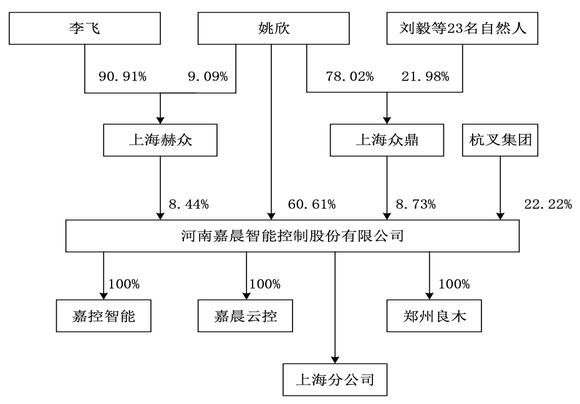

IPO前,嘉晨智能的控股股东、实际控制人为姚欣,其直接及间接合计持有公司68.19%的股份,合计控制公司69.34%股份的表决权。

界面新闻记者注意到,姚欣以证人身份涉及中联重科车辆公司总经理江明受贿一案。

2019年,姚欣作为证人,配合安徽省芜湖市弋江区人民检察院对原奇瑞迪凯重科安徽工业车辆公司总经理、中联重科安徽工业车辆有限公司总经理江明案件的调查,出具证人证言。

2020年1月2日,安徽省芜湖市弋江区人民检察院以弋检刑诉(2019)617号起诉书指控被告人江明犯受贿罪,向安徽省芜湖市弋江区人民法院提起公诉。2020年7月3日,安徽省芜湖市弋江区人民法院作出(2020)皖 0203 刑初3号刑事判决书,判决被告人江明犯非国家工作人员受贿罪,判处有期徒刑二年。

判决书载明江明在2014至2018年,担任奇瑞迪凯重科安徽工业车辆公司总经理、中联重科安徽工业车辆有限公司总经理期间,利用职务上的便利,接受有关业务单位请托,收受业务单位所送现金共计人民币826000元;其中,2015年初至2018年3月,江明接受嘉晨有限姚欣的请托先后五次收受姚欣所送现金80000元。

嘉晨智能解释姚欣前述行为目的为希望江明能在嘉晨有限催收货款方面给予便利,并未谋取不正当利益。

界面新闻了解到,2014年,基于双方业务需求,嘉晨智能开始向中联重科安徽工业车辆有限公司 (曾用名:奇瑞迪凯重科安徽工业车辆公司)销售控制器、电控总成、线束等生产零部件、售后配件及原材料、辅料等,签署年度框架合作协议并开启战略合作。随后2020 年,双方不再开展战略性业务合作,转为订单式交易。而2021年至今,双方无业务合作。

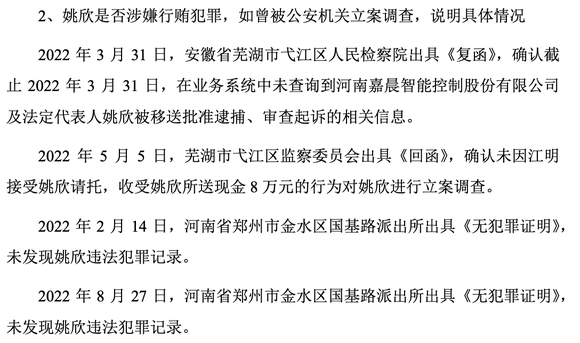

而根据一轮问询回复,公司律师认为姚欣未涉嫌行贿犯罪,未曾被公安机关立案调查。