中融基金卖壳有着落了。

文|新经济e线

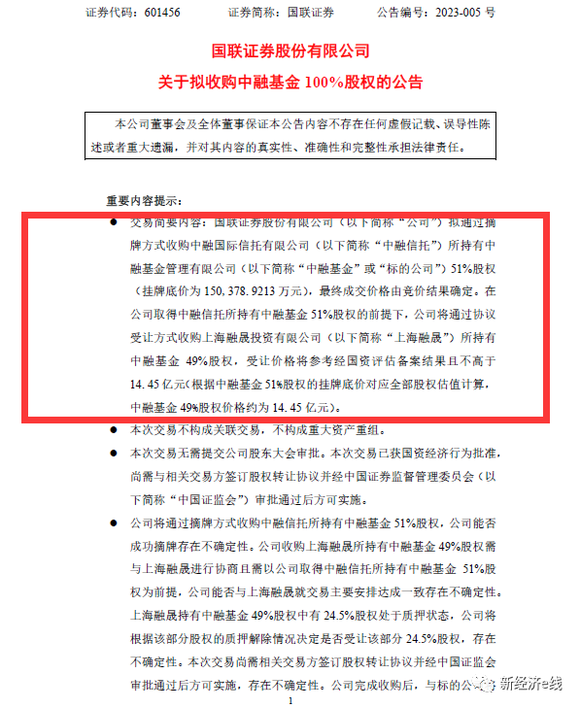

新经济e线获悉,2月8日,国联证券发布关于拟收购中融基金100%股权的公告称,公司拟通过摘牌方式收购中融信托所持有中融基金51%股权,底价15.04亿元,最终成交价格由竞价结果确定。在取得上述51%股权的前提下,国联证券将进一步通过协议受让方式收购上海融晟所持有中融基金剩余49%股权,受让价格不高于14.45亿元。若按此方案顺利进行的话,预计此次国联证券全资收购中融基金所花费金额约在30亿元左右。

不过,一个不确定性因素在于,截至本公告披露日,上海融晟所持有中融基金49%股权中有24.5%的股权处于质押状态。届时,公司将根据该部分股权的质押解除情况决定是否受让该部分24.5%股权。

作为接盘方,国联证券是无锡唯一一家综合型法人证券公司,其实际控制人是无锡市人民政府国有资产监督管理委员会。无锡、苏南和长三角区域是国内经济总量最大、最具活力、发展质量最高、上市公司和高净值人群最多的区域之一。截至目前,包括公司总裁兼任董事长的葛小波在内,公司主要管理层多来自于中信证券。

对中融基金原来的两大股东而言,国联证券以摘牌方式受让,两家机构可以高溢价转让其所持股份,做到全身而退。与此同时,也为中融基金找了一个不错的靠山。

事实上,以券商系为代表的资本正在加快公募牌照布局。2月6日,中泰证券公告称,证监会近日批复,对中泰证券依法受让万家基金3300万元出资(占注册资本比例11%)异议。待交易完成,中泰证券持股比例将增加至60%,实现绝对控股,万家基金将成为其控股子公司。招商证券和广发证券的资管子公司也在今年1月相继递交材料,申请公募业务资格。

新经济e线注意到,国联证券拟30亿全资收购中融基金背后,表达了公司急欲谋求公募牌照的急切心情。国联证券表示,公司收购中融基金能够快速获取成熟的公募牌照,有利于公司发挥现有资源优势,促进业务整合提升和泛财富管理转型,从而进一步丰富客户服务手段,完善综合金融服务体系,形成新的利润增长点。

来源:公司公告

此前,国联证券在尝试以基金投顾为抓手推动泛财富管理转型,公司是首批7家基金投顾试点券商中唯一的中小型券商。截至2022H1,国联证券基金投顾业务签约户数20.17万户,签约资产规模74.13亿元,两项指标分列第2/5位,先发优势逐渐凸显。有市场人士指出,公司当前私募业务服务的客户群体有限,而公募基金服务则可以极大地拓宽客户面,与当前业务形成良性协同和有效补充,能够积极推动公司财富管理业务的发展及战略推进。

随着公司财富管理转型,以基金代销规为代表的新型经纪业务也得到了发展。2021年第三方基金代销153.18亿元,同比增长27.59%,2022年上半年公司股票+混合基金保有量规模达到109亿元,非货币市场公募基金保有量145亿元。

实际上,从国联证券公募牌照布局的情况来看,公司早在2020年就曾有意控股中海基金,但一波三折,最后不了了之。2020年9月30日,公司公告表示拟以1.15亿元收购法国洛希尔银行持有的中海基金25%股权,以获取中海基金控股股东地位。

等到2021年6月18日,公司公告表示,因在约定期间中海信托未放弃其所享有的优先购买权,根据股权转让的协议约定,上述先决条件未能满足,法国洛希尔银行提出终止股权转让协议,公司最终只能放弃。

截至目前,国联证券持股中海基金33.4%,为其第二大股东。中海信托和法国洛希尔银行各持股41.59%和25.00%。相比之下,中海基金管理规模更小。尽管中海基金成立于2004年3月18日,长达已近二十年,但公司至今还是一家迷你基金公司,旗下资产规模却仅录得百亿元左右,行业排名也远在百余名之外。

一直到2022年,国联证券仍在寻求公募牌照突破。2022年4月29日公告将出资10亿元设立资产管理子公司,预计将从事证券资管业务、公募基金业务(以监管机构核准为前提)以及监管机构核准的其他业务。

国联证券表示,公司设立资管子公司符合监管政策导向、行业发展趋势和公司泛财富管理战略定位,有利于提高业务运行效率,加快业务转型,聚焦主动管理,提高客户财富管理服务能力,提升市场竞争力。资管子公司成立后,将努力建成综合性资产管理平台,为投资者提供专业化金融理财服务,为公司贡献稳定、可持续的长期回报。

统计数据表明,2022H1,国联证券资产管理总规模达1040亿元,同比增长169%;资产管理业务净收入达1.5亿元,同比增长87%。另据中证协数据,2021年公司资产管理业务受托规模排名第23,净收入排名第34,行业排名显著提升。

从国联证券上述一系列动作不难看出,如果顺利对中融基金实现全资控股,加之资管子公司也顺利获批的话,公司布局“一参一控一牌”的资管版图将基本形成。

此外,新经济e线调查发现,国联证券上述拟收购价格的溢价水平也远高于行业均值。按挂牌底价和对应中融基金2021年净利润计算,对应PE高达38.5倍。据不完全统计,自2012年以来公募基金一级股权转让案例估值中位数录得为PE 16倍。如近年来国泰君安收购华安基金15%股权和山东金资收购富国基金16.68%股权这两起代表性的收购事件,两家对应的PE分别仅有16.99倍和9.45倍。

2月8日,国联证券在当天的公告披露了中融基金的财务信息,截至2021年12月31日,中融基金资产总额人民币118080.41万元,负债总额人民币8082.94万元,净资产人民币109997.47万元;2021年,中融基金实现营业收入人民币47127.83万元,净利润人民币7654.47万元,扣除非经常性损益后的净利润人民币7466.01万元。中融基金2021年财务报表已经大信会计师事务所(特殊普通合伙)审计,并出具标准无保留意见审计报告。

2022年,受A股市场行情下行影响,中融基金净利润更是大幅下滑,前三季净利润已不足千万元。截至2022年9月30日,中融基金资产总额人民币122885.09万元,负债总额人民币12262.70万元,净资产人民币110622.39万元;2022年1-9月,中融基金实现营业收入人民币33559.35万元,净利润人民币624.92万元,扣除非经常性损益后的净利润人民币907.31万元。中融基金2022年1-9月/2022年9月30日财务数据未经审计。

来源:Wind

而高溢价收购背后,中融基金近年来已陷入规模增长瓶颈。Wind统计表明,截至2022年12月31日,中融基金资产管理规模1107.52亿元,排名也退后至46/152。较2021年年末的1190.97亿元,全年缩水83.45亿元。而且,这一规模甚至也低于2020Q4的1186.38亿元。2020年和2021年,中融基金行业排名分别为40/145 和43/150。

从中融基金产品结构来看,公司债券型基金占据绝对主导。截至2022Q4,公司旗下债券型产品数量32只,合计资产净值为713.91亿元,占比超过六成,高达64.46%。货币市场型产品以270.2亿元的规模居其次,占比约两成,为24.4%。相比之下,包括股票型基金和混合型基金在内,公司权益类产品规模合计仅有121.08亿元,占比仅一成左右。

另据中融基金近期披露的2022年基金四季报显示,报告期内,公司固收产品遭遇巨额净赎回。Wind统计表明,去年四季度,公司多达14只产品(不同份额分列)净赎回份额超过1亿份,合计高达139亿份,涉及产品类型分别包括货币市场型基金、中长期纯债型基金、被动指数型债券基金、偏债混合型基金、混合债券型一级基金。

具体来看,去年四季度末,公司货币市场型基金净赎回份额接近80亿份,达77.71亿份。其中,仅中融现金增利C一个产品的净赎回额就高达66.64亿份,另一只货币基金——中融货币C也被净赎回11.86亿份,以上两个产品最近一季变动率分别为-21.68%和-38.42%。

紧随其后的是中长期纯债型基金,旗下产品累计净赎回超过40亿份,达44.46亿份。其中,最多的中融睿祥A当季被净赎回超过20亿份,高达22.6亿份,最近一季度份额变动率为-77.49%。同样,中融睿祥C的净赎回率也超过七成,达73.39%,当季净赎回份额为2.56亿份。还有,中融恒鑫纯债A和中融恒泽纯债A当季净赎回率均超过四成,分别被净赎回6.58亿份和4.98亿份。公司旗下短期纯债型基金和混合债券型一级基金合计也分别遭遇净赎回1.55亿份和1.21亿份。

显然,对国联证券而言,公司高溢价收购后,如何破解中融基金的规模瓶颈以及有效进行业务、人员的整合等都是急待解决的问题。