在2022年股票市场不太景气的大背景下,上市券商的业绩有所承压。

文|港股解码 燕十四

1月9日,港A两市的证券概念股迎来了普涨,其中A股市场的东方证券(600958.SH)上涨7.54%,兴业证券(601377.SH)上涨4.13%,广发证券(000776.SZ)上涨3.96%,而港股东方证券(03958.HK)则上涨了7.16%,华泰证券H股上涨了3.37%,中金公司(03908.HK)上涨了3.27%。

而从长一点的周期来看,港A两市的证券概念股近期表现不错,尤其是港股市场的证券股在最近两个月大多迎来了一波显著的拉升。

不过,这些证券概念股股价表现向好更多是因为市场的回暖,其实在刚刚过去的2022年证券行业的情况并不是太好。

数据显示,自2022年年初以来,在疫情冲击、国际关系、经济复苏承压等不利因素的影响下,港A两市股票市场主要指数均震荡下行,其中A股市场的上证指数全年累跌15.13%,沪深300指数全年累跌21.63%,创业板指全年累跌29.37%;而港股市场的恒生指数全年累跌了15.46%,国指全年累跌18.59%。

而证券行业的Beta属性较强,A股市场的证券板块指数于2022年累跌21.96%,港股市场的证券及经纪行业指数全年累跌28.62%。

市场表现不佳下,市场中的投资者风险偏好下降,市场成交量与两融规模均出现收缩。根据Wind数据统计,2022年A股市场日均股票成交额9251.81亿元,同比下降12.42%;截至12月底,全市场融资融券余额为1.4万亿元,较年初下降15.01%。二级市场承压也影响到了再融资需求与投资者认购意愿。

不过,在注册制持续发力下,IPO金额创下了新高,但IPO公司的数量有所减少。根据万得数据统计,2022年A股全市场共428家公司实现IPO上市,同比减少96家,但IPO募资规模同比增长8.16%至5869亿元,主要由中国移动、中国海油、联影医疗等大型IPO项目驱动。

众所周知,证券公司的业绩表现和二级市场有很大的关系。因此,在2022年股票市场不太景气的大背景下,上市券商的业绩有所承压。

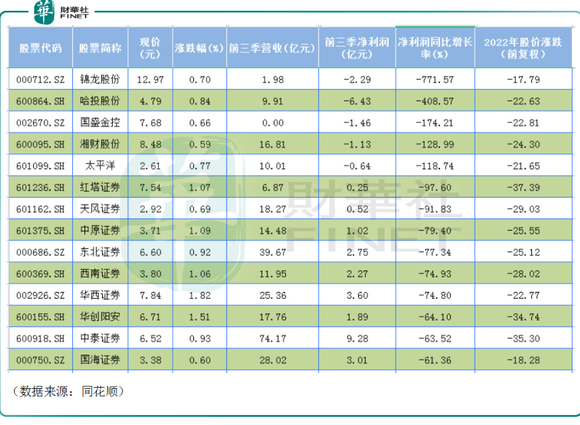

还是以A股市场为例,2022年前三季度,A股的49家含有券商业务的公司中,虽然仅有5家公司出现亏损,分别是太平洋、湘财股份、国盛金控、锦龙股份、哈投股份,但公司的归母净利润却普遍出现下滑,其中就包括了中信证券(600030.SH,06030.HK)、招商证券(600999.SH,06099.HK)、中金公司(601995.SH,03908.HK)、国泰君安、广发证券(000776.SZ,01776.HK)等券商龙头,而归母净利润同比增长的上市券商则只有东方财富、光大证券、方正证券,同比增速分别为5.77%、4.57%、0.64%。

事实上,除了业绩普降之外,2022年前三季度的业绩数据还体现了一些其他的特征。

例如,前三季度,归母净利润CR5集中度(前五家合计值占上市券商合计值比重,下同)同比上升7.7个百分点至44.7%,CR10集中度同比上升5.7个百分点至72.5%。头部券商市场份额普遍增长,归母净利润前十的公司中仅海通证券、广发证券、国信证券三家归母净利润比重有所下滑,而中信证券、中信建投、中国银河归母净利比重分别提升4.3百分点、1.4百分点、1.3百分点。

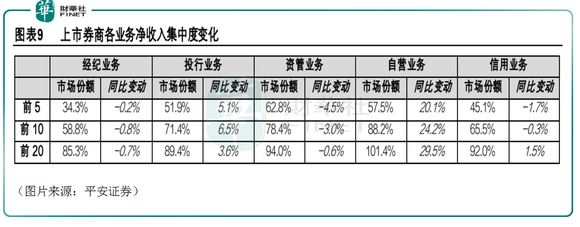

另外,根据平安证券的统计数据,近年来注册制改革持续推行、投行专业化程度提升,投行业务趋于头部集中,前三季度投行净收入百分点CR10百分点集中度同比提升百分点6.5百分点百分点至百分点71.4%。资管业务表现分化,中小券商基数较小、增速较高,CR10百分点集中度同比下滑百分点3.0百分点百分点至百分点78.4%。经纪业务分化较小、集中度较低,CR10百分点集中度为58.8%,同比基本持平。

而自营收入出现分化加剧、集中度提升的特点;信用业务的集中度基本持平,CR10同比降0.3百分点至65.5%。

与此同时,这些A股上市券商的股价在2022年同样出现了普遍下跌的情况。其中,跌幅超过30%的有10家,分别是财达证券、红塔证券、东方财富、广发证券等。仅有首创证券、光大证券录得上涨,全年涨幅分别为105.42%、1.14%,首创证券之所以涨幅突出是因为该股是才上市没多久的次新股。

值得注意的是,和A股的券商股一样,港股券商股2022年基本也遭遇了“业绩、股价双杀”,只不过A股市场目前披露了前三季度的业绩,而港股市场大多披露的是2022年中期业绩。

虽然2022年的境况不佳,但多家研究机构依然看好证券行业的长期前景。

平安证券的研报指出,目前市场短期仍缺乏明确方向,但资本市场长期向好趋势不变,券商商业模式从周期向成长的转型趋势不变,看好证券行业长期成长性。截至2022年12月5日,证券指数(申万二级)PB仅为1.2倍,位于近10年历史前5.5%分位,具备长期配置价值。建议关注综合能力较强、业务布局领先的龙头公司,如中信证券、中金公司、东方财富。

国开证券的研究人员认为,目前券商板块估值处于历史低位,市场有望复苏,叠加行业政策面的利好及业务发展改革,预计2023年板块有望迎来戴维斯双击。建议围绕以下三条主线寻找布局机会。一是全面注册制带来投行机会,建议关注客户、项目资源更为丰富、品牌力突出、人才团队持续壮大的的综合性券商中信证券、中金公司,人才引进后改革进展顺利的国联证券;二是机构业务改革创新,建议关注中信建投及国金证券;三是大财富管理赛道大发展;建议关注渠道龙头东方财富、产品龙头东方证券、广发证券。

万和证券的研报显示,券商板块行情影响因素主要包括流动性、风险偏好(政策)、盈利能力,板块的行情往往是三种因素共振的结果。流动性方面,目前防疫政策有所优化,2023年或有相关政策做出更多调整,促进经济发展,看好宏观经济复苏。基于全球经济或面临滞胀困境,叠加国内需求偏弱预期,依据央行稳增长的第一导向,该机构判断2023年的结构性宽松有望持续。政策方面,预计资本市场将迎来新一轮松绑周期。同时随着市场回暖,券商基本面会加速修复。目前从券商板块配置的胜率、赔率来看,板块具备配置价值,维持行业“强于大市”评级。建议关注投行业务及财富管理业务领域具有优势的券商,如东方财富、中信证券。

广发证券发布研究报告称,展望2023年资本市场有望底部回暖,证券行业平流缓进。主因:1)交易环境有望改善:防疫政策优化、美国加息趋缓、资产质量改善等三大因素共振,资本市场有望底部回升。2)政策环境稳中求进:发挥居民财富管理功能的定位将更加坚定,将继续引导和鼓励各类中长期资金入市,资产管理和财富管理业务有望迎来新机遇。