黑石,警钟为谁而鸣?

文|华商韬略 王洪臣

“世界第一私募”黑石集团,正卷起风暴。

2022年12月1日,因投资者赎回请求激增,黑石集团宣布,限制旗下净资产高达690亿美元的房地产投资信托基金(BRIET)的提款。当天,公司股价一度暴跌12%,收盘跌幅超过7%。

第二天,黑石再次宣布,拟作价12.7亿美元,将美高梅大酒店和曼德勒海湾度假村的49.9%股份卖给VICI……

“我已经带起了红绳,希望它没事,也希望大家就不要把钱拿出来了。我觉得它应该还能活下去。”

求助冥冥之中的福佑,这已是一位华人投资者为赎回资金的最后努力。

黑石面对的风雨,其实早有预兆。

10月20日,黑石发布了2022年Q3财务报告。报告显示,公司Q3营收10.58亿美元,同比下滑83%;净利润370万美元,去年同期32亿美元,仅剩一个零头。

“2022年第三季度是市场几十年来最困难的时期之一。”面对惨淡的三季报,黑石掌门人苏世民在当天的电话会议上如此表态。

这位有着“华尔街之王”、“美国房东”等响亮称号的金融大佬,一生经历了无数风浪,面对眼前形势却似乎相当无奈。

黑石这块招牌,对一部分投资者来说,仍然很有吸引力。就在三季度,公司的总管理规模还逆势流入448亿美元,达到创历史纪录的9509亿美元。

但另一部分投资者,对黑石的观感可能正好相反。10月,BREIT的赎回资金申请高达18亿美元,占到了其净资产规模的2.7%。

按照规定,投资者可以在任何一个季度赎回最多5%的份额,每月最多赎回2%。所以,10月份的赎回资金额度已然超标。

尽管如此,黑石还是选择了100%履约,试图稳住投资者的情绪。

但这只是一个开始。

11月,投资者要求赎回的请求有增无减,绷不住的黑石仅受理了43%的申请,总计约为13亿美元。

这加剧了投资者的恐慌情绪,到12月,如同挤兑一样,赎回请求蜂拥而至。消息彻底爆发,加上黑石限制赎回的决定,最终带崩了公司的股价。

自2017年成立以来,BREIT一直是黑石集团的核心产品之一,仅2021年其吸金就超过200亿美元。在2022年前9个月,它仍然带来了约170亿美元的净流入资金。

从BRIET过去的业绩显示,其年化收益率达13%,同时分红收益率为4.4%。拥有如此稳定亮眼表现的产品,突然遭遇“抢赎”,让很多行内人都深感意外。

看不懂的故事,并不只发生在黑石一家。

同一阶段,喜达屋资本旗下规模达146亿美元的房地产投资信托基金(SREIT),也通知投资者限制资金赎回规模。

这同样是一只回报率优秀的基金产品,2022年年初至10月达10.2%。而BREIT、SREIT之所以业绩亮眼,离不开美国地产行业的火热行情。

苏世民曾直言,BREIT的高回报率,归功于其在美国南部以及西部的仓库和公寓楼的组合投资,它们受到强劲的人口增长和短期租赁的支持。在SREIT的投资组合中,资产重头同样也是公寓楼和仓库。

但面对投资者的持续“抢赎”和限制赎回,苏世民却将“锅”甩给了投资者。

“这些投资者面临着痛苦的财务压力。”

在近日的一场高盛金融服务会议上,苏世民回应了黑石的限制赎回事件。

他表示,大规模赎回主要来自亚洲投资者,他们倾向于使用更多的借贷资金来支持头寸,并且,今年早些时候市场恶化时,需要筹集现金来满足保证金要求。

作为投资大佬,苏世民虽然做出了正面回应,答案却避重就轻:投资者对美国房地产市场的集体看衰,才是背后真正的主因。

据投资银行Roberta.Stanger&Co数据,今年美国第三季度非交易型REITs赎回规模为37亿美元,较去年同比暴增12倍,为多年来最高的撤资规模。

而据数据平台Preqin统计,以美国为投资重点的房地产基金在第三季度筹集资金156亿美元,是2020年以来的最低季度流入。

此外,不仅黑石、喜达屋这样的美国巨头,英国资产管理规模超过150亿英镑的房地产基金三季度也限制了机构的赎回。贝莱德、M&G集团、施罗德、世邦魏理仕投资管理等公司的基金经理们表示,他们也都采取了限赎措施。

这些现象背后,未必都是那些急等着交保证金的亚洲投资者。而更重要的是,投资者肯放弃收益率达两位数的投资,更像是察觉到了危险。

在2022年初,美国房地产看上去还是一片繁荣。

1月份,27岁的艾里克莎·厄尔布在波士顿大学找到了一份新的工作,希望买一套公寓的她,报名参加了一门针对首次购房者的课程。

“在过去的几年里,我有幸住进了免费的校园宿舍,并攒了一笔首付。”她的预算是30万美元左右,但高企的房价让她很难找到合适的房子。

她曾在三周内提出三份报价,都无功而返。

同期,住在爱荷华州的罗德里格斯放弃了坚持了一年多的购房计划。

36岁的她在一家体育酒吧当服务员,丈夫是一名建筑工人,为了支付15万至22万美元首付,他们努力攒了五年钱。

但是,当2021年初他们准备买房时发现,房价已高到他们难以承受。

美国全国房地产经纪人协会(NAR)2022年2月发布的数据显示:2021年度,美国房屋销售价格的中位数为34.69万美元,较2020年的水平上涨16.9%。

这是1999年以来,该项指标创下的最高纪录。

据统计,2022年5月前的半年里,美国房价上涨19.8%,为历史年平均水平的四倍多,甚至比2008年次贷危机爆发前还要高。

在2008年高峰期里,房价最大半年涨幅为14.7%。而把时间线拉长来看,2020年疫情之后,美国的房价在两年内上涨了43%。

但随着美联储的加息,这种房地产的火热景象骤然生变。

首先感受到寒意的是房地产经纪公司。

2022年6月,美国互联网房地产经纪公司Redfin、Compass接连开始裁员。据监管文件显示,Redfin将在6月底前裁员6%,而Compass将裁员10%。

在此之前的5月份,根据Redfin的数据,美国房屋成交量达到峰值88243套,新挂牌住宅的要价中位数达到峰值40.9万美元。

此后,美国房地产各项数据开始持续下滑,速度之快,让市场始料不及。

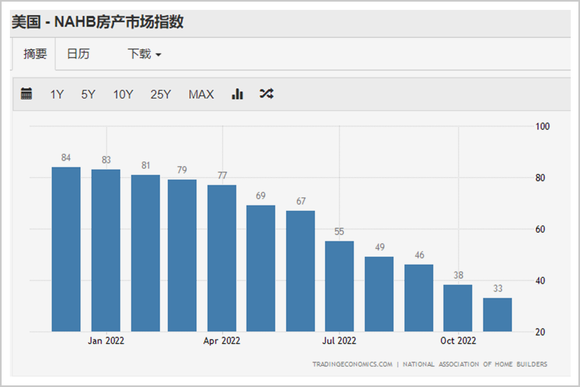

9月份,美国房屋建筑商协会(NAHB)和富国银行披露的美国房产市场指数跌至46点,连续9个月下滑,为次贷危机后美国楼市最剧烈的信心滑坡。

NAHB指数是美国楼市的风向标,主要针对房产建筑商的信心调查。而到了11月,这一指数进一步下跌至33点。

房屋建筑商这么没信心,消费者自然也不会好到哪儿去。

据Redfin的数据,2022年第三季度,美国投资者购房量同比跌幅超过30%,是次贷危机以来投资者销售额的最大跌幅。

另一份来自美国房地产经纪人协会(NAR)11月的数据显示,10月美国成屋销售总数年化为443万户,创下2011年12月以来的新低(忽略疫情初期的异常值),同比降幅达28.4%,环比下降5.9%,连续第九个月下滑,是有史以来最长连跌纪录。

年初还热火朝天的市场,为何年底就进入到了寒冬?

市场经济下的房子,其实是一种金融产品。而这个问题的答案,仍然藏在金融里。

今年7月,想在美国买房的华人阿力曾在网上发帖称:

“几个月前询问30年固定贷款利率还是3.25%,现在已经变成了5.5%,太不可思议了!”

2022年年初,美国30年期按揭贷款利率还是2.98%,此后一路飙升,短短半年多的世界,最高冲破了7%,创下二十年以来的新高。

目前,这一利率仍高达6.49%。

“美联储加息以后,物价降温不明显,但房贷却要还不起了。”2021年刚买了房的美国人肯特也忍不住吐槽。

去年买房时,他选择的是浮动利率的房屋净值抵押贷款(HELOC),面对不断走高的利率,他不得不考虑提前还贷。

马萨诸塞州的约翰森夫妇,比肯特的处境更尴尬。

这对夫妇一位是注册会计师,一位是工程师,虽然付得起调涨的房贷,但也必须勒紧腰带。

由于房子还未完工,为了节省租金,他们只能暂居在亲戚家农场的露营车里。露营车对面,是一个养了100多只鸡的养鸡场。

他们的房贷一共36万美元,由于利率上涨,每个月要多付近1000美元。

“我们窝在露营车里,因为住不起其他地方,家具寄放仓库,每月租金约1000元。”约翰森说。

更为严重的是,在美联储的持续的激进加息之下,经济衰退已经上路,这将进一步打击房地产市场。

住在加州的戴维表示,即使心仪的房子建在自家空地上,并且还便宜10万美元,也不敢买。

“大萧条已经开始了,饭碗工作都保不住,还买什么房子。”他说。

据毕马威首席经济学家Diane Swonk预测,2023年美国的房价或将下跌15%。摩根士丹利则认为,美国房价调整才刚刚开始,2022年6月至2024年底,美国房价将由峰值下滑约10%。

不难预见,过去两年价格飞涨的美国房地产,随着美联储的急速加息与经济衰退,正在面临着“雪崩”的危险。

与美国联系紧密的其它欧美经济体国家,又是什么情况?

警报其实已经拉响。

在疫情之后,欧洲各国央行基本都与美联储步伐保持一致,其房地产的表现也大体相同,同样先是经历了一波大幅上涨。

欧盟统计局数据显示,2022年第一季度与2021年同期相比,捷克、爱沙尼亚、匈牙利、荷兰、立陶宛等国家房价上涨均超过19%,爱尔兰房价上涨15%,奥地利超过13.7%,德国超过12%,法国超过7.1%,

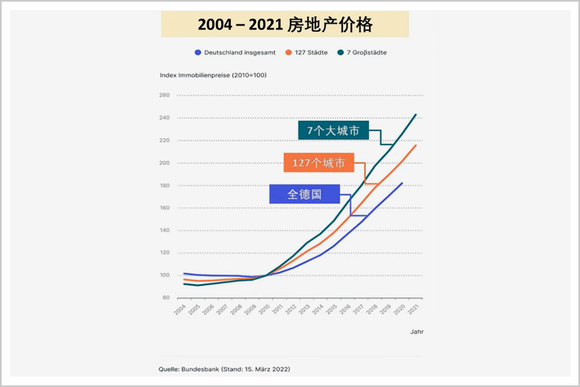

其中,像德国慕尼黑这种大城市的房价,在过去十年翻了2.5倍以上。特别是近年来,在美联储全球大放水刺激下,德国房价也迎来了一波加速上涨。

而除了此前欧美的货币宽松带来的繁荣,不断走强的美元,也促使美国人走出国门,将买房事业推向了全世界。

今年9月份,来自美国田纳西州纳什维尔地区的企业主罗宾·阿德金斯准备在意大利买房。因为美元走强,欧元疲软,她把预算从45万欧元调高到了50万欧元。

同样的情况也发生在英国。

英国房地产公司“第一太平戴维斯”北美业务负责人罗里·麦克马伦认为:“美国买家等来了2008年以来在伦敦买房的最佳机会。”

他介绍,一套位于骑士桥、面积约457平方米的四居室公寓,今年9月份售价1300万英镑,约合1513万美元,比1月刚刚挂牌时便宜了约130万美元。

强势美元,助力美国买房客在全欧洲“扫货”,将美国之外的房地产泡沫进一步推高。

伴随而来的,就是越来越高的贷款规模。

比如美国的近邻加拿大,因为房价飙升,2021年其家庭新增的抵押贷款债务达到了创纪录的1900亿加元(约合1500亿美元),为2019年的两倍多。

再比如北欧国家瑞典,2022年6与三年前的6月份相比,其抵押贷款增加了3700亿克朗(约合400亿美元)。

随着美国房地产进入“冰冻期”,欧美其它国家的房地产市场也无法独善其身,房价下跌已然到来。

比如瑞典的房地产市场,目前正在以2013年以来的最快速度下跌。

瑞典国有银行SBAB在11月初表示,房地产上市网站Booli的交易数据显示,截至今年10月,瑞典房价较峰值下跌了19%,公寓价格下跌了13%。

几乎同时,全英房屋抵押贷款协会发布的数据显示,英国2022年10月平均房价环比下降0.9%,为15个月以来的首次下跌,也是2020年6月以来的最大月度跌幅。

在此之前,英国的楼市需求就已经下跌超过20%,创下疫情以来的新低。

近期,加拿大皇家银行(RBC)发出警告称,加拿大此次房价回调是半世纪以来最深的一次。

一边是房地产泡沫下创纪录的贷款债务规模,一边是美联储带头急不可耐的加息步伐,风险在快速累积,刺破泡沫已经在所难免。

据澳大利亚金融监管机构估计,因为债务收入比达到6倍或更高,2022年第二季度办理的22%的抵押贷款,可能使持有者陷入脆弱的财务状况。

加拿大央行把4.5倍的债务收入比作为评估风险的标准,而达到或超过4.5倍的抵押贷款占今年初新增抵押贷款的27%。

“就像坐在火山口上”。

对这种债务累积,瑞典央行行长斯特凡·英韦斯曾形容说。

2022年初,美国房市再次突破历史的繁荣,并带领西方主要市场奔向巅峰时,市场就担心:这繁荣有多像08年次贷危机的前夜?

如今,黑石撞响警钟,冰山露出了一角。

参考资料

[1]《美国地产冰封,巨头黑石遇劫》格隆汇

[2]《即将到来的楼市危机在哪里最痛苦?》经济学人

[3]《疯狂加息下的美国购房者:房贷飙升 每月多还数百美元》大众报业

[4]《房贷利率飙升,美国夫妻买房没能住!每月还要多花1800元》波士顿华人资讯

[5]《黑石正在重演“雷曼危机2.0”》国际金融报

[6]《美元涨了,欧元疲软,美国人扎堆去欧洲“扫房”?》上观新闻