掌趣正在被主要股东抛弃?

2016年9月1日,掌趣科技(300315.SZ)发布《关于持股5%以上股东减持股份的揭示性公告》:华谊兄弟(300027.SZ)通过大宗交易减持260万股,持股比例从5.01%降至4.91%。#以后减持不需发公告了#

果然,9曰7日晚间,华谊兄弟发布公告称,公司减持2000万股掌趣科技公司科技股票,套现约1.17亿元。而掌趣科技没有对此次华谊兄弟减持予以公告。

经过两次减持,华谊兄弟套现约1.42亿元。

《证券日报》记者通过Wind数据统计,2016年以来,掌趣科技已经经历过三次大规模减持潮。

今年3月份,公司十大股东中,姚文彬、华谊兄弟、叶颖涛、宋海波(原董事,已于2016年4月7日离任)分别减持了2600万股、3077.8万股、1000万股、1436.19万股,合计套现7.69亿元。其中,叶颖涛、华谊兄弟减持的为解禁股。

今年5月份,姚文彬连续两日合计减持3600万股,套现金额约为4.01亿元。

今年7月份,姚文彬、叶颖涛、华富裕16号资产也分别减持了5050万股、750万股、333.28万股,合计套现6.77亿元。其中,叶颖涛减持的为解禁股。

这一次,华谊兄弟减持2260万股,是今年以来,掌趣科技经历的第四次减持潮。

综上,2016年以来,掌趣科技的十大股东减持已经合计抛售公司股份约2.01亿股,套现约19.89亿元。

掌趣,正在被主要股东抛弃?这一切如何发生?

掌趣科技成立于2004年8月,2010年11月改制为股份有限公司。

功能机时代,掌趣科技通过与中国移动“百宝箱”业务平台合作赚到第一桶金。作为移动运营商SP(Service Provider)的掌趣科技有两个先天的软肋:

一是研发实力较弱。

在上市前的2011年,掌趣科技移动端营收占比84.3%,几乎全部是功能机上的单机游戏。2012年,移动端营收占比72.05%,其中90.5%来自功能机单机游戏。

二是渠道能力弱。

2009-2011财年,掌趣科技从中移动获得的营收占比约为六成,而同期的“推广及渠道分成成本”相当于这部分收入的六成。通俗地说,掌趣科技每赚100块钱有60块来自中移动,其中36块钱要返还电信运营商。

2009-2011财年,掌趣科技通过自有的“欢畅游戏”平台运营页游的收入分别占本财年营收的5.45%、8.98%和12.65%。同期,推广及渠道成本分别为1256万元、3879万元和7681万元。

在《招股说明书》中,掌趣科技将iOS版游戏上架描述为:“2009年12月,公司与iPhone应用商店合作上线游戏产品。”

值得称道的是,掌趣科技没有像众多SP那样通过各种流氓手段“抢钱”,而是借助资本之力通过一系列并购发展壮大,不仅安然度过移动运营商对不良SP的大清洗,还成功地登上了创业板。

上市前,掌趣科技比较重要的并购有:

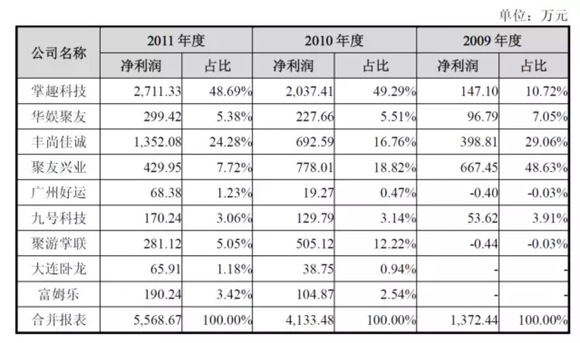

2008年7月收购游戏推广公司北京华娱聚友(对价968万)、2008年7月收购北京丰尚佳诚(对价842万)、2009年9月收购广州好运(对价1502万)、2009年12月收购大连卧龙(对价560万)、2010年9月收购北京富姆乐(协议价1606万)。

被收购对象带入了业绩、游戏IP及《增值电信业务经营许可证》,帮助掌趣科技提升了游戏研发及运营能力。例如大连卧龙带来移动端游戏《三国英雄》、《成吉思汗》;富姆乐带来页游《足球经理》、《篮球经理》。

2009-2011年,被并购公司贡献净利润分别为89.28%、50.71%和51.31%。

2012年5月掌趣科技成功登上创业板,IPO募集资金6.5454亿元,扣除发行费用净募集6亿元。

上市后,掌趣科技将以往成功经验提炼为“内生+外延发展模式”并发扬光大。

以上市公司为资本运营平台,不仅资金充裕还可以股票为对价,对并购对象的吸引力成倍提高,掌趣科技并购的手笔骤然放大。

2013年7月,掌趣科技以8.1亿元对价收购《商业大亨》、《寻侠》、《富人国》等游戏的开发者动网先锋100%股权。其中2.47亿元以新发行股票支付、5.63亿元以现金支付。通过非公开发行,掌趣科技募集2.7亿元。最终,掌趣科技以不超过3亿元完成了这宗收购,大幅提高了自身的页游研发能力。

一年之后的2014年6月,掌趣科技以17.39亿收购玩蟹科技100%股权。其中7.676亿元以现金支付,9.714亿元以股票支付。

通过类似的方式,掌趣科技又先后并购了上游信息、天马时空。

2015年掌趣科技的明星游戏《拳皇98终极之战》就是玩蟹团队继《大掌门》之后的杰作。到2016年上半年,该款游戏充值流水达11.7亿,确认营收4.77亿,占同期总营收的50%!

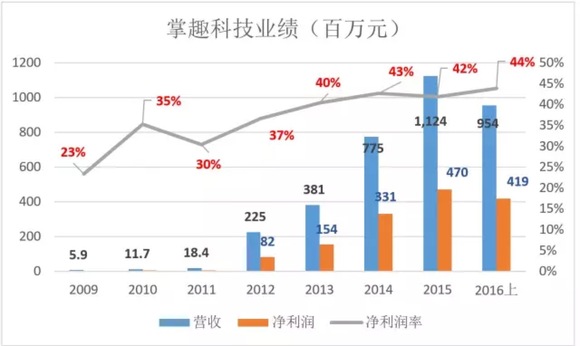

通过一系列大手笔并购,掌趣科技业绩呈几何级数增长且净利润率稳中有升。上市前的2011财年,营收仅为1836万元,2012年暴涨至2.25亿,到2.15年突破11亿元,4年间营收增长60倍!

大手笔并购的同时,掌趣科技还积极地进行着股权扩张。总股本从2012年末的1.63亿迅速扩大到2015年6月的24.68亿。

掌趣科技凭着高超的资本运作手法,通过并购和股本扩张成为“游戏第一股”,2015年5月市值一度达到480亿。

进入2016年,掌趣科技业绩依然靓丽,Q1营收、净利润双双翻倍,但却遭到主要股东轮番减持。

最引人注目的莫过于实际控制人(姚文彬、叶颖涛及天津金渊)及第二大股东华谊兄弟的减持。

2016年上半年,掌趣科技创始人、第一大股东、实际控制人之一的姚文斌共减持6200万股、套现约6.28亿元,远超上市公司2015全年净利润。

第二大股东华谊兄弟分三次减持了3077万股,套现约3.32亿。

第三大股东叶颖涛于3月22日减持1000万股,套现1.46亿元。

第六大股东宋海波减持1436.19万股,套现1.6亿元。

叶颖涛和宋海波作为公司前董事,分别在2015年7月23日和2016年4月7日离职。而姚文彬竟然也于2016年8月2日辞去董事长等一切职务。

根据相关规定,上市公司“董、监、高”在解禁之后,在任职期间每年转让股份不得超过本人持有股份的25%。姚文彬、叶颖涛等人的种种举措,疑似蓄意摆脱限制。

核心股东轮番减持重创了投资者的信心,掌趣科技采取了一些补救措施。例如,姚文彬从6.28亿减持款中拿出3亿元借给上市公司;邓攀等三位高管增持。

但姚文彬的借款期限乃“视公司资金状况而定”,所谓“3亿元”倒有1.51亿是向上市公司“平价出售资”……

无数“血泪教训”令A股投资人对上市公司大股东套现建立了条件反射,掌趣科技股价江河日下。按照2016年9月7日收盘价计算,市值仅为282亿,较一年前下跌41%。#多么无耻之人能写出“大股东减持对股价影响较小”这种鬼话,没人信#

已经、正在或有很大可能将会减持掌趣科技的自然人大股东的机构投资者可人为三类:

一是参与IPO线下发行、定向增发的证券投资机构。禁售期一过择机清空是“标准动作”。2015年掌趣科技市值达到巅峰之时,金石投资等30多家投资机构果断清空了手里的股票。

二是掌趣科技为并购发行的代价股的持有者。例如截至2015年末,动网先锋的宋海波持有5950万股、玩蟹科技的叶凯持有2840万股、上游信息的刘智君持有6380万股、天马时空的刘惠城持有7510万股、天马时空邱袓光持有4690万股。这些人卖掉自己的公司之后,打算在掌趣科技打一辈子工的是少数,择机套现去开创新的事业或者享受生活都是人之常情。

三是真正的核心股东。作为上市公司的实际控制人,姚文彬、叶颖涛不惜通过离职为减持大开方便之门,怎能不令股民心寒。还有二股东华谊兄弟,其对掌趣科技的了解、对未来股权价值的预判能力远胜于所有投资基金和股民,义无返顾的减持意味深长。

回过头来看,掌趣科技通过高价收购实现“自我膨胀”的模式存在“硬伤”。以玩蟹科技为例,收购对价为17.39亿,卖方承诺的净利润为7.2亿元(2013-2016财年净利润分别不低于1.2亿、1.6亿、2亿和2.4亿)。假如蟹玩科技2016年之后业绩江河日下,10亿元的差价找谁要?实际上,这种情况发生的概率并不低,成熟资本市场对游戏公司估值较低的原因是“昙花一现”的案例太多了。

并购对价超过标的净资产的部分叫做商誉,2015年底,掌趣科技商誉达56亿,会计政策是定期“减值测试”而非按期摊销。对年利润4.7亿元的掌趣科技来说,56亿商誉是个“雷”。

2015年是掌趣科技的转折之年,此前3个财年除一系列并购还实施了4次转增,上市公司市值被推高至480亿。2015年下半年,掌趣科技并购的步伐几乎停滞,而2016年实施的《2015年利润分配方案》却是每股派发0.017元现金(税前),不送股、不转增。

大股东轮番减持、市值腰斩说明玩资本的掌趣科技已经被资本“玩剩下了”。

不过,在A股上市公司中,游戏公司相对稀缺,只有中青宝、天神娱乐、昆仑万维、游久游戏、游族网络等屈指可数的几家。由于证监会对跨行业并购重组已经说不,游戏类上市公司自然成为稀缺的资本运营平台。姚文彬这波“玩完了”,王健林、贾跃亭、马化腾、雷军……无数的大佬都有可能接着玩。