“绿天鹅”事件的发生概率颠覆了金融监管人员的认知。央行行长该如何应对新兴风险?

文|创瞰巴黎 Richard Robert

编辑|Meister Xia

一览:

“绿天鹅”这一概念由负责协调各国央行、维持金融稳定的国际清算银行(Bank for International Settlements,简称BIS)提出。该词的灵感来源于Nassim Nicholas Taleb 所提出的“黑天鹅”——指代极其罕见,难以预测,但一旦发生,便会带来颠覆性影响的重大事件。Taleb的书出版于2007年,此后不久,便爆发了堪称“黑天鹅”事件的全球金融危机。

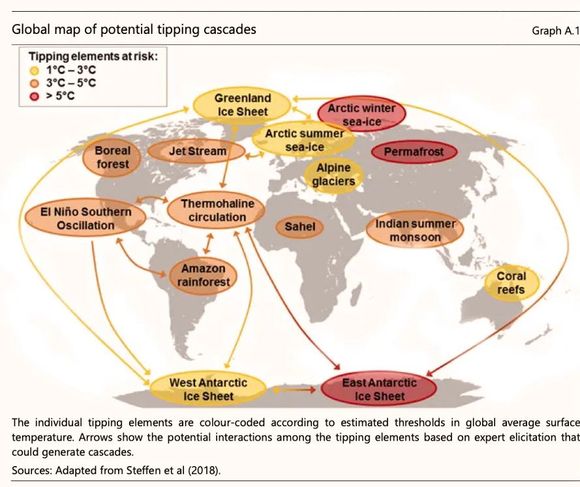

图片来源:摘自Steffen (2018) [1]

注:北极冰层、亚马逊丛林等全球气候的关键组成部分,以及能承受的最高升温范围,箭头表示各部分之间相互的牵连。

Taleb认为,“黑天鹅”事件的发生概率相当低,位处经典高斯分布图的最末端。然而,“绿天鹅”事件在发生概率上却全然不同,因为气候变化正在颠覆现有局面。毋庸置疑,未来几十年将发生诸多极端天气事件。如果我们坐以待毙,任凭这一趋势自由演变,最终只会日暮途穷,面临错综复杂的负面影响。例如,海平面上升将影响诸多沿海地区,带来一连串后果:部分地区将不再适合居住,另一些则需大力投资重建,致使房价暴跌、保险费用激增。同样,如果超过45℃的日子成为常态,则热带地区的宜居性也将面临挑战。人口、经济和政治环环相扣,彼此影响,极大增加了管理难度。以2008年为例,美国房地产市场的急剧调整迅速演变为银行危机,其后,全球金融危机和欧债危机接踵而至,最终形成以民粹主义崛起为代表的政治危机。

基于此,我们提出了“绿天鹅”这一概念,即后续影响错综复杂、频繁发生的极端天气事件。

“绿天鹅”事件的发生概率颠覆了金融监管人员的认知。央行行长该如何应对新兴风险?

维护金融稳定是国际清算银行的核心使命。从金融稳定性的角度来看, 新兴风险会为金融机构(银行、保险公司、养老基金)带来巨额损失。当这部分损失没有参保,且金融机构无法内部消化风险时(主要因为偿付能力不足),便会发生危机。

其他金融机构已将价格稳定性纳入考量,主动扩大了新兴风险的定义范畴。比如,干旱会影响农作物产出,进而导致通货膨胀。

“过渡风险”也是导致上述事件出现的因素之一。比如,在二氧化碳减排过程中,部分法规的实施可能会带来一系列冲击,深度影响各行各业的价值和经济模式,有些行业甚至会就此消失。上述冲击在银行的资产负债表上也有所体现,比如,监管方面的小变化可能会使某些资产迅速贬值。虽说石油等行业正在努力预判相关影响,但股票的抛售仍会影响金融稳定性。

“虽说抵御金融风险是央行的职责,但新兴风险并非只涉及‘简单的’金融危机。”

此外,资产分类出错这一因素也需被纳入考量。政府部门执行新政策时,通常都会引导资金流向某些特定领域。考虑到这一点,资产分类的重要性不容忽视。然而,由于标准不统一,有些分类缺乏精确性,从而影响投资者判断——ESG(环境、社会和治理)标准就是其中之一。考虑到资产分类影响着海量投资,若想避免“漂绿”行为,需制定非常精确的标准。比如,各大企业应精准评估和披露其碳足迹,并制定以碳中和为目标的战略,监管部门则应督促企业提供精准详实的信息。国际清算银行在建立投资组合模型时,已经开始将碳足迹纳入考量。

各国央行正在围绕资产分类和环保新规开展讨论。毕竟,央行在回购资产或接受抵押品时,并没有统一的环保标准作参考。央行在维护金融稳定方面发挥着关键作用,且在一定程度上可以左右能源转型的走向。话虽如此,转型的核心工具——碳定价仍由政府负责。部分央行行长认为,考虑到政府并没有充分尽责,他们有义务挺身而出。其他行长则指出,如果央行挑起大梁,可能会造成政府的进一步懈怠。

虽然金融机构十分擅长维护金融稳定,也能够借助各种手段预判未知风险,但“单打独斗”绝非问题的解决之道,毕竟,金融机构无法取代政策,但政策却可以取代金融机构施加影响。虽说抵御金融风险是央行的职责,但“绿天鹅”事件并非只涉及“简单的”金融危机。

任何一方都无法单凭一己之力提供答案。要想行动卓有成效,各方之间的协调是关键。我们需要有秩序、有条理地建立起一个组织,以科学的方式进行合作。当然,我们也要有“背水一战”的勇气,并确保各项举措都能得到保障。

如何开发并普及能够助力实现碳中和的技术,是我们当前面临的一大痛点。

确实,碳中和技术离不开投资。我们不仅需要调动私人资本,也需鼓励公共资本。此外,加强合作也至关重要。格拉斯哥净零排放金融联盟(Glasgow Financial Alliance for Net Zero, 简称GFANZ)于2021年成立,旨在促进金融机构的净零行动。绿色金融网络(Network for Greening the Financial System ,简称NGFS)汇集了100多家央行和金融监管机构,旨在加速绿色金融的规模化发展,并就央行在减轻气变影响中的作用提供建议。

“我们需要有‘背水一战’的勇气,并确保各项举措都能得到保障。”

上述联盟旨在改变现有做法,推动新工具的实施,并讨论相关议题。联盟成员可以借此机会齐聚一堂,共同进行“头脑风暴”,预判可能出现的一切情况。比如,绿色金融网络特意指出,要预判一些包括“无序过渡”在内的“不和谐”的场景,如形势不断恶化,补救措施实施太晚,投资者急于抛售“棕色资产”的情形。在这种情况下,一系列破产将最终导致金融危机。因此,如何让“无序过渡”成为“有序过渡”,合理进行生态规划和各方协调是关键。

能源价格的飙升催生了一系列环保举措的出台,也让我们意识到合理分配资源的重要性。毕竟,能源价格上涨对弱势群体的冲击更为严重。当然,危机中也暗含机遇:我们该如何化风险为加速转型的助推力?

通力合作和全局思维是找到解决方案的关键,但这绝非易事。各方既要着眼长远,又要应对短期挑战。如果二者缺乏平衡,短期政策可能会导致“地平线上的悲剧”。此外,我们也需避免因多数人的“不作为”而带来的“公地悲剧”。

上述行为需要全球层面的支持,尤其是最发达国家。其中,技术转移和资金支持这两大手段的成效最为显著。在上一届《联合国气候变化框架公约》缔约方大会上,发达国家做出了到2020年,每年共同筹集1000 亿美元的气候资金承诺。然而,这与实现目标所需金额还相去甚远。