明年又该如何高质量为产品销售铺路,打好业绩牌?

文|独角金融 付影

没有哪个行业如寿险公司一般寒意阵阵:三季度净利润、投资收益率、保费收入增长乏力,退保率普遍上升,在资产与负债端共同承压下,个别险企偿付能力下降明显。整个行业生存面临挑战。

作为浙江首家民营险企信泰人寿保险股份有限公司(下称“信泰人寿”),从2007年成立至今已走过15个年头,2021年8月被携手相伴14年的大股东永利集团清仓股权后,今年三季度业绩由盈转亏,当季亏损5.37亿元。

2022年接近尾声,或许更多精力和资源还是要投向明年。明年又该如何高质量为产品销售铺路,打好业绩牌?

图源:信泰人寿三季度偿付能力报告

保险,是投保人根据合同约定,向保险公司支付保费,保险公司对合同约定可能发生的事故在其发生后承担赔偿。险企会将每年的保费布局投资以获得理想的收益。

投保与存款并不是一回事,存款是个体行为,好处是自顾自不受牵连,投保则是群体行为,好处是大家一起扛风险。前三季度,信泰人寿综合投资收益率0.19%。这一数据相比其他寿险公司来说,相对表现较好。

投保人奋力找寻、追逐,只为抱上最粗壮的保险公司“大腿”,却事与愿违。

在信泰人寿披露的三季度偿付能力报告中,三季度综合退保率为5.41%,与二季度的2.79%相比,增长93.91%,这一增幅也是三季度披露偿付能力报告的70余家寿险公司中最高的一家。

对投保人来说,退保意味着不但原来的风险保障消失,到手的本金可能也会打折扣。

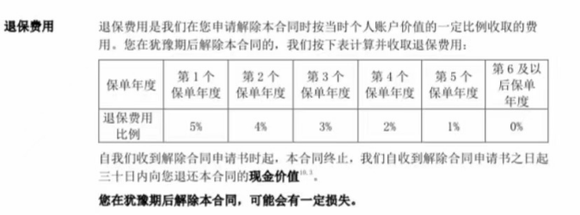

在一款名为“信泰如意鑫年金保险(万能型)”条款中这样介绍,投资人在犹豫期后退保,将按照不同投保年限收取一定的退保费用。投保第1个年度-第5个年度,退保费用则按个人账户价值的5%、4%、3%、2%、1%收取。当投保第6个年度退保,退保时则不会有退保费用。

也就是说,保单年度越长,退保费率越低。实际上,退保费率也可看作是保险公司保单的运营成本。

图源:信泰如意鑫年金保险(万能型)条款

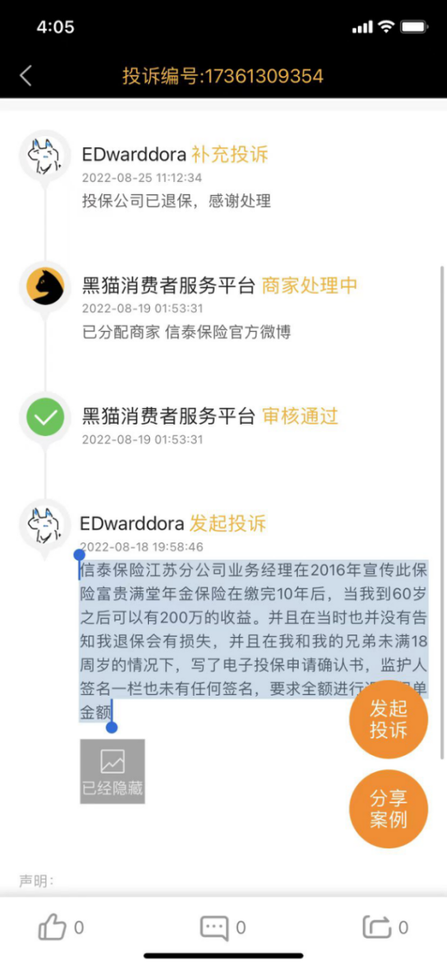

即便面临本金损失,一些投保人也选择退保。在黑猫投诉平台,工作人员误导消费者的案例时有发生。

例如,2022年8月18日,一位名为“EDwarddora”的用户在黑猫APP投诉称,“2016年,信泰保险江苏分公司业务经理宣传保险产品富贵满堂年金保险缴完10年后,当我到60岁之后可以有200万的收益。并且在当时也并没有告知我退保会有损失,并且在我和我的兄弟未满18周岁的情况下,写了电子投保申请确认书,监护人签名一栏也未有任何签名,要求全额进行退款保单金额”。

图源:黑猫投诉

投诉难免不对企业品牌声誉形成压力。好在保险公司也及时做出了回应,一周后对该笔保费进行了退保处理。

还有一起诉讼纠纷,在投保人投保了信泰人寿重疾险半年后,公司以投保人“未属实如实告知义务”而要求解除保险合同,最终法院判合同有效。

从质疑到不愿再相信,从投诉到对簿公堂,当真善与美丑仔细辨别后,事实真相会迟到,但不会缺席。

昔日被各路资本追捧的保险牌照,如今越来越理性慎重。

今年以来,长城人寿、安诚财险、亚太财险、京东安联财险、复星联合健康等多家保险公司股权被拍卖,仅有京东安联财险拍卖的3.33%股权,最终被外资股东安联保险集团以5750万元竞价胜出,其他险企的股权即使打折也走向流拍“窘境”,其中也包括信泰人寿。

近日,信泰人寿的股权被摆到了阿里拍卖平台。该笔股权由第十二大股东、连云港市宾逸建设工程有限公司(下称“连云港宾逸建设”)持有的1740万股信泰人寿股权,第九大股东、连云港同华文化有限公司(下称“连云港同华文化”)持有的309万股共同构成。标的所有人为金华银行衢州分行。

此次信泰人寿的股权起拍价为2371.73万元,折合每股估值约1.16元。

连云港宾逸建设与连云港同华文化两家公司总计持有信泰人寿约1.25亿股股权,占总股本的2.5%。

信泰人寿创立于2007年,成立便获准在18个省市展业,这样的待遇与同期成立、规模相当的民营寿险相比并不多。

刚成立的几年,信泰人寿经营数据并不太优秀,尤其2014年10月,信泰人寿时任总裁郑秋根涉嫌违规投资被逮捕入狱、原董事长马佳也被撤换、高管出走,从这一年开始,信泰人寿引入新股东,完成增资事宜,业绩有所好转。

2015年1月,信泰人寿注册资本由14.91亿元增至26.43亿元。但从股东名单看,此次增资均来自于老股东。

在完成上述增资后,2016年9月13日,信泰人寿完成第三次增资,注册资本变更为50亿元。

2022年7月,信泰人寿董事长由原总经理谭宁接任。在此之前,公司董事长为邹平笙。

截至2022年三季度,信泰人寿的总资产达1816亿元,净资产24亿元;三季度净利润由盈转亏,亏损5.37亿元。

不过,从前三季度数据表现看,如果剔除头部寿险“老七家”,整个行业净利润是负数,也就是说绝大多数险企是亏损的。

信泰人寿亏损并不是首次出现。2009年至2014年,信泰人寿持续亏损。到了2015年,公司开始盈利,当年净利润1.86亿元,也是成立15年以来业绩最好的一年。

2016年和2017年,信泰人寿再次陷入亏损困境。2018年-2021年,信泰人寿开始持续盈利,且稳步增长。

信泰人寿经历数次股权变更,最后一次变更时间是在2021年8月,彼时公司第一大股东永利集团、第三大股东浙江华升物流有限公司(下称“浙江华升物流”)、第四大股东利时集团控股有限公司均退出,退出前,三家公司持股比例分别为47.1%、14.9%、7.38%。

当老股东清仓退出后,信泰人寿也迎来了7家新股东,其中天津大田供应链管理有限公司、远洋资本有限公司分别位列第一和第三大股东,持股比例分别为19.9%、14.9%。前三大股东中,仅二股东北京九盛资产管理有限公司持股比例未有变化,持股比例为19.8%。

提起原始大股东股东永利集团,与信泰人寿相伴14年,选择放弃控股权,是不得已而为之还是另有隐情?

从险企生存环境看,此前寿险可以获得稳定的资金来源,也能为资金找到好的投资出口。如今随着实体经济下滑,或也与资本大佬聚焦主业、剥离副业有关。

2018年5月,银保监会开展人身险产品专项核查清单工作,同时发布《人身保险产品开发涉及负面清单》,包括产品条款设计、产品责任设计、产品费率厘定、产品精算假设和产品申报使用管理五个环节。从2019年1月开始,银保监会定期通报人身险产品监管工作中发现的行业共性和个性问题。此外,2021年1月,银保监会人身险部印发人身险产品“负面清单”。

2019年至2022年的8次银保监会的通报中,信泰人寿4次被点名。

2022年1月29日,信泰人寿报送的8款产品现金价值计算不合理,存在长险短做风险;

2021年7月30日,信泰人寿报送的8款疾病保险、条款约定将被保险人在合同生效日前出现的症状体征作为在发生保险事故时的免责依据,而症状体征无客观判定标准;

2020年12月31日,信泰人寿报送的2款两全保险、利润测试投资收益率过高,与公司投资能力和市场利率走势不符;

2019年5月23日,信泰人寿报送的某两全保险存在2年期交费情形。

过去不代表未来,从哪跌倒,就从哪爬起。无论是退保率高企,还是产品被点名,背后除了产品合规经营需加强外,还离不开销售团队质量关。

可喜的是,2021年8月25日,信泰人寿独立代理人郭华香的鑫汇专属代理店在深圳完成注册,成为国内首家个人独资成立的独立代理人企业。截至今年10月,信泰人寿在浙江、江苏、北京、山东、河北、河南、江西、黑龙江、辽宁、大连等16个城市的分公司均有独代企业家加盟,80%以上的独代企业家接受过高等教育,具备较高的专业素质。

保险产品不一定适合每个人,尤其是2021年10月22日银保监会发布《关于进一步规范保险机构互联网人身保险业务有关事项的通知》(下称《通知》),一些险企互联网保险产品下架。

在信泰人寿官网互联网保险产品信息披露中,经核算,目前互联网保险产品总计150余款产品处于停售状态。未来何时能够恢复,不得而知。

信泰人寿官网简介中,“诚信为基、专业为本、进取为纲、共赢为要”是公司的价值观。成立至今信泰人寿已经走过15个年头,面对三季度的亏损,信泰人寿接下来又该如何应对?在互联网保险下架后,在售产品又能否满足客户需求?评论区留言聊聊吧。