电子烟玩家,集体迎来大考。

文|一刻商业 栗小米

编辑|周烨

电子烟行业又迎来一重磅政策。

11月1日,电子烟征收36%消费税政策的正式落地实施,而在不到1个月之前,《电子烟强制性》国家标准正式实施,所有商家均需要获得烟草专卖许可证,且只能出售新国标烟草味产品,水果味电子烟被禁售。

《电子烟》强制性国家标准,图/国家市场监督管理总局

接二连三的监管政策之下,电子烟行业,彻底被戴上紧箍咒。

要知道,在电子烟行业几乎监管空白的时期,行业野蛮生长,“暴利”成了电子烟行业的代名词。

其中发展最迅猛的、最具代表性的当属电子烟“龙头”,悦刻的母公司雾芯科技,成立第一年营收就已达1.33亿元,第二年营收飙升至15.49亿元,第三年营收38.2亿元,并成功登陆美股,第四年营收继续翻倍达到82.51亿元。

短短几年里,雾芯科技的营收翻了60余倍,与此同时,电子烟行业也在一路狂奔。根据研究机构Euromonitor的数据,从2019年到2021年的三年间,电子烟的国内行业规模每年复合增长率接近60%。

如今,伴随着监管而至,彻底斩断了“暴利”的源头。

一方面随着消费税的出台,品牌商的成本升高,另一方面,水果味电子烟的禁售,缩减了电子烟市场的前端客流量,销量受到冲击,如此一来,相关企业的利润空间也被压缩,电子烟行业迎来降温。

重压之下,电子烟企业们寻找破局之路,有的企业选择另辟蹊径,将目光转向与电子烟无关的咖啡赛道,有的则选择继续深耕海外电子烟市场。

不过,目前来看,电子烟品牌商们想要在短时间找到新的增长曲线似乎并不容易。

电子烟,也要开始纳消费税了。

自11月起,《关于对电子烟征收消费税的公告》将正式实施,将电子烟纳入消费税征收范围,生产(进口)环节的税率为36%,批发环节的税率为11%。《公告》明确,纳税人生产、批发电子烟的,按照生产、批发电子烟的销售额计算纳税。

关于《国家税务总局关于电子烟消费税征收管理有关事项的公告》的解读,图/国家税务总局

目前,我国卷烟消费税在生产环节,甲类卷烟税率为56%加0.003元/支,乙类卷烟税率为36%加0.003元/支。卷烟商业批发环节,税率为11%加0.005元/支。

在此公告出台之前,电子烟仅按普通消费品征税,税率在13%左右,综合税负远低于传统烟草制品。

不难看出,从税率水平来看,此次电子烟消费税税率设置参考了卷烟税率中较低一档。但总体来讲,此次增收消费税后,电子烟相关企业成本与过去相比将会有大幅度提高,首当其冲受到影响的是企业的利润空间。

据中国企业家报道,电子烟行业专家陈中表示,根据公告,生产环节36%的消费税主要由品牌商来承受,也就是由悦刻、YOOZ等电子烟品牌承担。

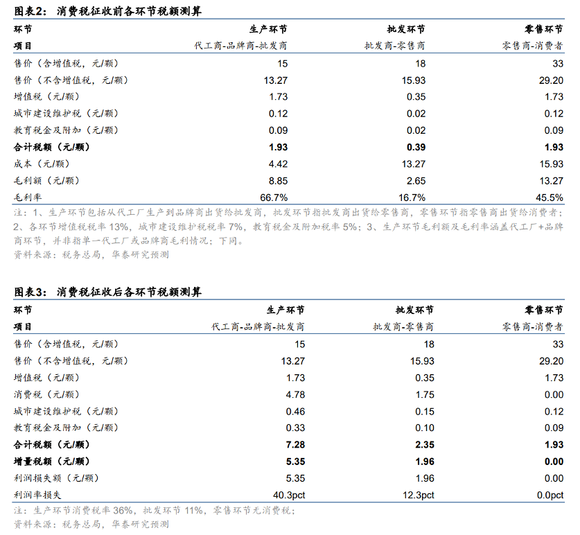

那么,消费税对品牌商的利润影响究竟有多大呢?

华泰研究以思摩尔国际代工的主流品牌烟弹为例进行了测算,假设生产环节出货价(品牌商出货给批发商)15元/颗,批发环节出货价(批发商出货给零售商)18元/颗,零售环节出货价33元/颗;再假设消费税征收后各环节均不涨价,消费税征收前,生产环节电子烟需缴纳的税款只有1.93元/颗,消费税征收后则达到7.28元/颗。也就是说,生产环节将多收5.35元/颗的税,盈利受损较大,导致利润率损失约40.3%。

消费税征收前后各环节税额测算,图/华泰研究

超四成的利润率损失,对很多品牌而言无疑是不小的打击,为了缩小盈利受损幅度,品牌商们纷纷选择涨价。

11月1日全国统一电子烟交易管理平台上的数据显示,不同品牌的烟弹和烟杆,在门店从平台拿货的批发环节有不同的涨幅。其中,悦刻、柚子、魔笛、小野、刻米、火器等品牌的烟具及烟弹均出现不同程度的上涨。

以悦刻为例,悦刻四款烟具批发价涨幅从32.83%至95.3%不等,建议零售价涨幅从33.52%至97.49%不等,四款烟弹也存在不同程度的上涨,涨幅最大的一款烟弹批发价和建议零售价均上涨约82%。

而另一电子烟品牌柚子烟具批发价涨幅在38.89%,烟弹批发价涨幅分别为54.67%和59.9%,建议零售价方面,烟具涨幅在39.06%,烟弹涨幅分别为54.79%和60.6%。

牵一发而动全身,在进货价格上涨后,线下零售商们也在考虑涨价。

11月1日,据澎湃新闻报道,在走访了多家电子烟商铺后报道,多家店主表示已听到涨价消息,“准备涨价”、“听说了涨价的消息,还在调整”、“今天开始准备调价,我们还没最终确定价格”。

实际上,电子烟零售商们涨价也属于正常现象,若进货价已经上涨,但终端零售却不涨价,将导致出现毛利过低的情况,无法覆盖店铺租金、人力等成本,电子烟商店也将无法正常运营。

如此一来,由于税率的变化,导致终端销售价格的上涨,最终成本逐渐向消费者转移,由消费者买单,似乎已是不可逆转的大趋势。

但是涨价,真能救得了当前的电子烟玩家吗?

在消费税政策落地之前,水果味电子烟,已经在市场上禁售近一个月了。

10月1日,《电子烟强制性国家标准》正式施行,所有水果味电子烟产品下架。品牌方需要持证生产,所有的电子烟零售店也需要取得烟草局颁发的电子烟零售许可证。在全国统一电子烟交易管理平台上,只提供国标烟草口味电子烟和具有儿童锁的烟具。

这一政策也意味着,水果味电子烟正式退场。

此前,一些电子烟品牌为了吸引消费者,从口味上下手,在传统烟草味之外,推出了各种水果、花香口味的电子烟。比如手打柠檬、冷泡龙井、微醺莫吉托等口味层出不穷。

由于水果味电子烟口感比传统烟草味更佳,水果味一度成为电子烟的吸金利器。蓝洞新消费调研数据显示,大部分消费者选购电子烟都只会选择非烟草口味的产品,该类产品的销量占比往往能达到90%以上。

而如今,在新规之下,这一吸金利器将彻底失灵,线下门店开始卖不动了。

水果味禁售后,线下零售店铺的生意也一落千丈,销售量锐减。据北京商报报道,在北京朝阳区经营着一家电子烟店铺的店主表示,以前卖的大多都是水果味,比如一天卖100盒,其中的90盒可能都是水果味的,“烟草味的确实不好抽,口感很差,现在国标下来,之前一天能卖100盒,现在一天只能卖4盒”。

不过,虽然明令禁售水果味电子烟,但目前仍有一些库存在市面上流转。据创业最前线报道,在河北某电子烟专卖店看到,原本可以摆放多款口味的货架,如今仅仅有几盒原味烟弹放在柜台上,而这些产品曾经都被堆在柜子最里面。但仍有一批专卖店店主表面不再售卖果味电子烟,却开始在私下售卖,并在朋友圈内发布各种果味电子烟的消息。

此前蓝洞新消费曾做过一次调查,调查一共有943名持证店主参与。其中77%的店主表示10月国标卖得很差,至于10月有没有赚到钱,71%的店主表示入不敷出,22%勉强打平,不到7%已经赚钱。

如此一来,销售量大幅下跌,一些电子烟零售店难以维持生计,或将出现一批关店潮。

据北青报报道,在10月2日走访部分电子烟销售店或品牌专柜发现,少量店面已经关门,还贴出了“转让”字样。而还在经营的柜台或门店中,摆出的电子烟产品只有五六种,少的更是仅有两三种产品。部分门店增加了其他非电子烟产品的售卖,有的甚至摆上了潮玩。

不止于此,很多电子烟消费者纷纷表示自己的体验感变差,用户群体缩小。

在社交媒体上,有的用户表示涨价后电子烟的价格太贵了,有的用户表示接受不了烟草味电子烟,更喜欢水果味电子烟的口感,此次禁售后刚好可以借此机会戒烟,有的用户则表示要抽烟草味电子烟还不如抽香烟……

水果味电子烟禁售后,不仅品牌商们难以撑起往日的销售量,利润空间遭挤压,零售商和消费者们也将流失,行业调整带来的“阵痛”或将持续一段时间。

在过去几年里,电子烟行业处于野蛮生长状态,这也导致其常常与“暴利”挂钩。

据中国企业家报道,电子烟行业专家陈中提到,在电子烟无序监管时代,从工厂到品牌到经销商,再到终端和消费者,都是由企业自己把控。批发环节毛利率达约20%,零售端高达50%,品牌端和生产端30%-40%,每家品牌略有不同。

电子烟行业也发展出悦刻、YOOZ、魔笛、铂德等头部电子烟品牌,其中发展势头最猛的,当属于成立于2018年的雾芯科技(悦刻母公司)。据CIC报告提供的数据,在2019年和2020年9月,按零售额计算,雾芯科技的中国市场份额分别达到48%和62.6%,排名第一。

成立短短两年的时间,雾芯科技做到了行业老大,仅三年的时间,雾芯科技实现在纽交所上市,发行价12美元,开盘后,雾芯科技股价迅速暴涨104%,直接触发熔断。

雾芯科技迅猛发展的几年里,电子烟行业也在“野蛮生长”。企查查数据显示,2019年电子烟相关企业共注册4650家,同比增长100%,2020年全年共注册相关企业1.79万家,同比增长284.6%。

如今,随着监管政策的出台,行业将一步步走向精细化,暴利时代即将成为过去式。

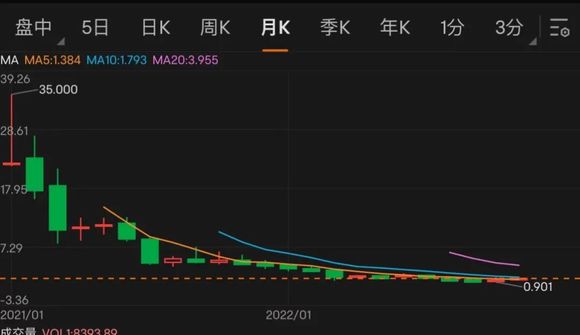

资本市场往往是反应最灵敏的,在接连的监管政策出台后,尽管悦刻市占率第一,但股价已经开始跌跌不休。

回想上市当日,雾芯科技暴涨145.92%、收盘股价为29.51美元,上市第四日就创造了35美元的股价高点,市值随之涨至583亿美元。但截至11月7日收盘,雾芯科技股价已经暴跌至1.57美元,已无往日风光。

雾芯科技股价情况,图/富途牛牛

资本市场看空雾芯科技,其中原因之一便是电子烟行业被进一步监管,市场充满极大不确定性因素。

实际上,今年以来,电子烟巨头们的业绩已明显处于承压状态。

据雾芯科技半年报显示,2022年上半年实现营业收入39.48亿元,同比下滑20.07%;归母净利润11.66亿元,同比增长109.28%;经调整后(Non-GAAP)净利润9.97亿元,同比下滑21.04%。

作为雾芯科技重要代工商的思摩尔国际,业绩也有所下滑,2022年上半年收入为56.53亿元,同比下滑18.7%,净利润则骤降51.9%,至13.85亿元。

作为行业头部企业的业绩表现都如此,可以预见,在消费税落地之后,整个电子烟行业的日子将面临挑战。

重压之下,品牌方开始尝试寻找新的破局之路,发展第二增长曲线。有电子烟品牌商选择深耕海外市场,将海外业务作为当下布局重点。

《2022年电子烟产业出口蓝皮书》显示,2022年,中国电子烟出口总额将达到1867亿元,增长率约为35%。悦刻、魔笛、柚子等业内电子烟企业已经提前布局海外,电子烟代工龙头思摩尔,2022年上半年该公司近70%的收入来自海外市场。

还有些品牌瞄准了电子烟以外的其他赛道。

比如,YOOZ在去年11月左右就开始研发咖啡,并于今年年初在北京三里屯开出第一家咖啡店,还做起了口香糖生意,推出槟榔味的“力当家”;悦刻则在2021年启动了咖啡连锁品牌和口腔雾化业务,今年5月,其在深圳宝安设立了咖啡研发室;MOTI魔笛上线“日咖夜酒”,推出自有咖啡品牌“CUP HUB”和自有精酿啤酒品牌“MOTI精酿酒馆”。

不过,电子烟品牌们的转型之路能否成功仍充满未知数,短时间内寻找到新的业务支柱似乎并不容易,如何度过转型阵痛期,成为电子烟品牌商们的集体考验。