比富士康更富士康。

文|锦缎研究院 耀华

图片来源:公司官网

说好一起到白头,你却偷偷焗了油。

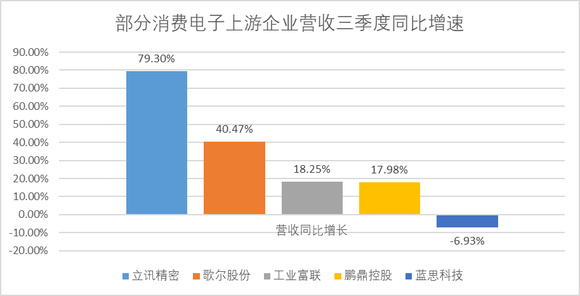

果链上游制造企业,一直被视为消费电子晴雨表,甚至是中国制造业风向标。今年三季度,这一阵营领域内多数公司,均呈现出扭转年初颓势的趋势:

比如表现坚挺的——歌尔股份营收同比增长40.47%,净利润同比增长15.23%(但Q4指引较差);有表现中规中矩的——工业富联营收同比增长18.25%,净利润同比增长7.17%;当然也有表现不尽人意的——蓝思科技营收同比下降11.89%,净利润下降50.4%。

就当大家以为消费电子将以中等生水准完成3季报时,立讯精密(SZ:002475)却压哨交出了一份王炸答卷:营收同比增长79.3%,净利润同比增长36.84%。

图:部分消费电子企业三季度营收增速,来源:企业财报

大家一起相约躺平,立讯却在暗自发力,群众里面有“坏人”啊。

那么到底是什么因素,让立讯精密能够从中脱颖而出?这份漂亮的成绩单,具不具备持续性?

最近富士康员工徒步翻墙返乡的热度很高。但是真正“翻出”高墙的第一人,还要属郭台铭曾经的下属,王来春。

王来春是富士康进驻大陆第一批149名女工唯一坚持做下来的一线工人。凭借着吃苦耐劳的精神获得了郭台铭的赏识,进驻管理层后做到了课长之位,下属的工人达到了数千人,积累了丰富的管理经验。

香港金融危机爆发,王来春嗅到了机遇,辞职后拿着积蓄收购了香港立讯,凭借着郭台铭对其的扶持,拿下了大量的代工订单,随后成立了现在的立讯精密公司。

07年金融危机爆发,一直紧跟富士康的立讯,也因为富士康订单数量的大幅下滑,栽了跟头。王来春意识到了转型的必要性,通过资本开支和杠杆收购,切入了苹果供应链。

正是因为早期一线工作经验,让王来春带领的立讯在代工行业展现了实力,获得了库克的赏识,在陆续切入苹果的产品线后,2020年收购了纬创、投资昆山纬新,获得了IPhone整机组装的订单。

没有乔布斯就没有苹果天马行空的划时代产品,没有库克苹果也没法蒸蒸日上。

库克对于供应链的把控能力、整合能力首屈一指,所以说对于做苹果代工的企业,最核心的不是技术创新,而是需要具备稳定供应链的能力,以及通过出色的管理能力来压低生产成本,毕竟苹果留给上游供应链的利润少的可怜。但是这两点正是王来春的拿手好戏。

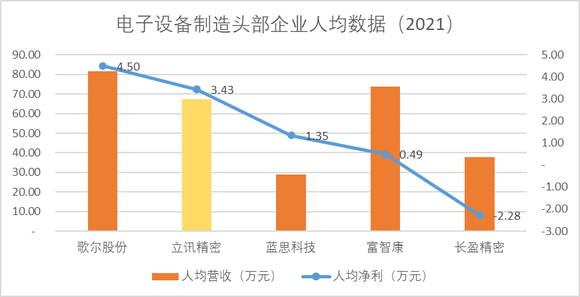

从人均营收来看,立讯精密的人均营收排在果链头部企业的第三名,人均净利排在第二名,达到了3.43万,仅次于果链占比没有那么高的歌尔股份,高于富士康嫡子富智康。

取得这样的成绩,前提是立讯2021年披露的员工人数超过22万,远高于富智康的7.4万及歌尔的9.6万。基数大的同时均值高,可见立讯在人员成本管理上优势明显。

图:电子设备制造企业人均数据2021, 来源:Choice金融客户端

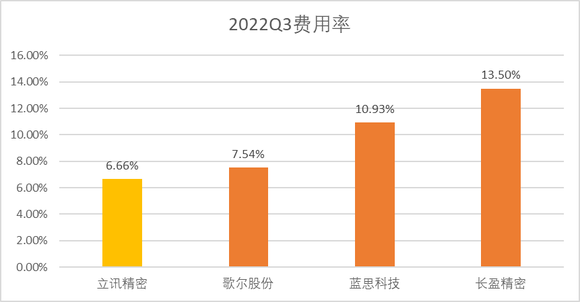

再从费用率的角度来看,以三季度三费占营收比重横向来看,立讯精密是同业中费用率最低的企业,在创造等量价值的前提下,立讯的管理费用花费更少,确实可以看出立讯在管理能力层面领先同业对手。

图:电子设备企业三季度费用率,来源:Choice金融客户端

对于苹果而言,极低的成本率和管理能力,就是他对代工企业的最大要求,立讯精密切入了客户的需求,自然而然能够获得更多的订单。

也有人说立讯的营收之所以能节节攀升,主要是并购后规模扩张所致。但是不同于基本层面的投资,往往被立讯收购的企业都能进入发展的快车道,以博硕科技为例,被立讯收购三年后,净利率由7.1%提升至14.5%,收入利润也均翻倍,可见立讯的管理能力非同一般。

从另一个角度来讲,立讯目前来看稳定性甚至要好于师傅富士康。富士康因为疫情影响出现了产能衰减的问题,立讯旗下的立臻如果能够承接这部分产能,在果链的话语权占比会越来越高。

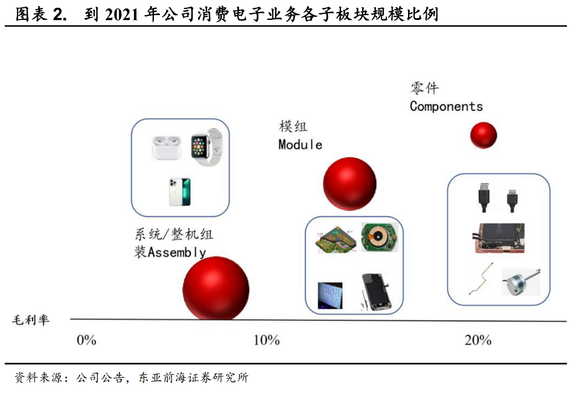

当然,立讯精密较同行增长迅猛的关键点在于,三季度大客户新品备货明显增多。大家都知道果链供应商的毛利率低的可怜,立讯也不例外,如果仅用毛利率来看,今年三季度为13.08%,较去年三季度下降3%左右,其本质原因还是收入结构变化带来的,自2020年切入苹果整机组装后,营收迅速增长,但是整机组装的毛利其实非常低,自然而然会导致企业毛利下降,因此,通过毛利率判断立讯的发展状况是不合理的。

图:消费电子各板块规模毛利示意图,来源:东亚前海证券研究所

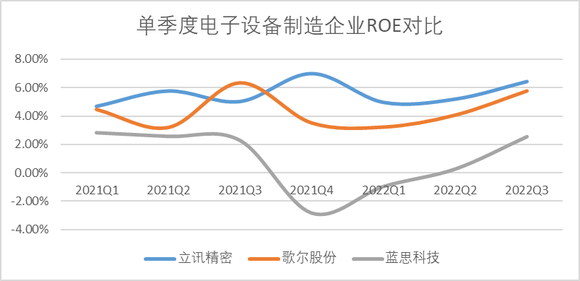

如果从ROE角度来看,立讯无论是趋势稳定程度,还是绝对值,在电子设备制造行业都首屈一指。而且,就东亚前海证券研究所对比结论来看,ROE其实更能符合市场对电子设备行业的认知,ROE指标与立讯的市值紧密相关。

图:单季度电子设备制造企业ROE对比,来源:Choice金融客户端

图:立讯股价与ROE毛利率关系示意图,来源:东亚前海证券研究所

管理水平高,稳定性强,叠加苹果周期性产品备货需求,订单增多,整体ROE向上且高于同行,这么来看,是不是就很好理解为什么立讯业绩能够实现逆势大涨。

但是代工厂的局限性也非常突出,毛利率低业务量不稳定都是潜在因素,也实实在在地影响了代工企业的估值,如何才能在代工和自我创新拓宽业务中寻求平衡,这道题立讯也没那么好解。

自从欧菲光被踢出果链后,业绩大幅下滑超过4成;京东方承接苹果面板订单后,一年利润接近前十年总和。苹果巨大的消费市场,让供应链上下游企业都想分这块蛋糕,挤破头往里钻。

而作为服务多年的大厂,一些供应链企业,有了未雨绸缪的意识,富士康一直标榜去苹果化,无论是造车,还是多产品线布局,旨在摆脱对苹果的依赖。

立讯表面看去似乎也有类似迹象。今年立讯最大的新闻,莫过于牵手奇瑞进军汽车行业,只不过不同于富士康参与整车制造,立讯致力于成为中国智能汽车Tier 1领军厂商。

与此同时,苹果早在2016年,就旨在寻求供应链替代的可能性。但是现在看来,二者看似背身离去,却又越走越近:“虚情假意”地表明立场,“你情我愿”地走向在一起。

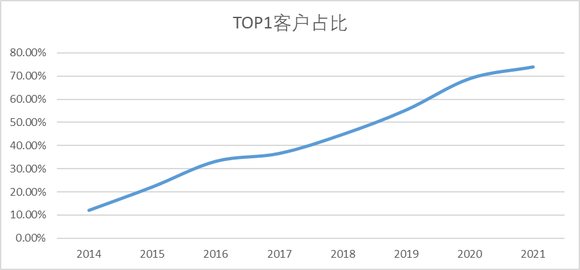

从立讯来看,看似大刀阔斧耗资百亿进军智能汽车领域,实际上苹果所占营收的比例,却越来越高,2021年甚至达到了74.09%。而且占比一年比一年高,根本看不出有任何“去苹果化”的趋势。

图:立讯TOP1大客户占比,来源:Choice金融客户端

而且为了响应苹果要求,立讯早在2019年就在越南建厂投产,在2021年收购纬创切入整机组装后。纬创印度工厂也归立讯所有,立讯的出海意味着其根本不愿意脱离苹果这条大腿。

从苹果来讲,嘴上似乎一直在“去中国化”但是身体很诚实,虽然在印度、越南陆续布局供应链,但是国内成熟的配套体系,低廉的整体成本,自然而然地留住了苹果的心,毕竟企业是逐利的。在苹果最新公布的TOP200供应商名单中,中国企业上榜91家,占比47.9%,是名副其实的第一大供应商来源地。

并且,以立讯为例,为苹果代工的产品零部件布局,也越来越广。立讯代工的果链零部件由2013年的4种持续提升,截至去年年底,已经提升至20种。

图:立讯大客户供应链品类示意图,来源:国泰君安证券研究所

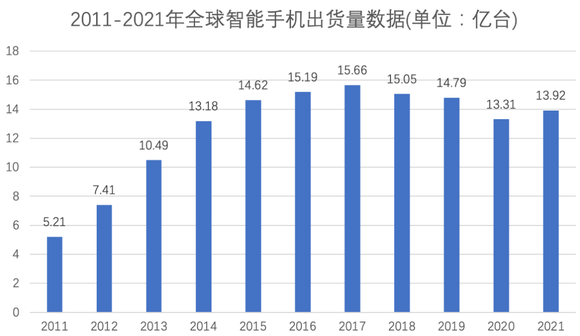

毫无疑问大客户苹果是立讯三季度爆发的核心因素,但是未雨绸缪也是非常有必要的。今年新款IPhone在华销量不佳,明年同期备货数会有显著的下降,智能手机出货量在17年见顶后,目前来看不具备反转的可能。

图:2011-2021全球智能手机出货量数据,来源:Counterpoint

所以说,立讯也急需解决新抓手的问题,瞄准智能汽车赛道确实是目前能看到的最优解:一方面市场足够大,产业链足够新,Tier1产值占整车产值的90%左右,另一方面老客户无论是苹果、小米还是华为这类消费电子龙头,也都有进军汽车市场的趋势,提前布局承接老客户需求无可厚非。

不过目前来看,立讯的新“抓手”还不太稳。

立讯并没有忘记自己的师傅富士康,沿着富士康的老路,立讯也走向了汽车领域,只不过和富士康不同的是,立讯不想造整车,而想成为Tier 1(一级汽车供应商)头部厂商。

立讯的新抓手Tier 1,一直都是传统消费电子厂商如苹果、华为布局的重要赛道,而传统汽车Tier 1厂商例如博世、法雷奥、大陆集团也都在进行电气化和智能化转型,可谓是前有狼后有虎。

当然,立讯也有自己深耕先发的优势。早在2007年,立讯就开始在汽车连接器上发力,成为了Tier 1厂商德尔福的供应商,在线束、连接器等方面立讯的产品布局也非常广。

图:立讯精密在汽车领域业务布局,来源:光大证券研究所

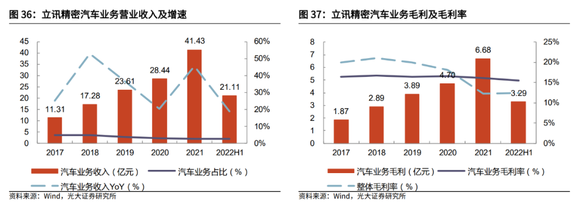

近年来立讯的汽车业务发展的也不错,随着电动车产业链的集体爆发,立讯汽车业务的收入持续攀升,最关键的点在于,汽车行业供应链的重塑,意味着立讯有机会摆脱自己代工厂的名声,参与到设计中来,同时也可以解决果链代工企业的顽疾,毛利率低下的问题。

根据光大证券研究所的数据我们可以看到,立讯汽车业务的毛利率非常平稳,在15%左右,已经超过了立讯整体的毛利率12.74%,并且营收的增速也十分可观。

图:立讯汽车业务相关财务数据,来源:光大证券研究所

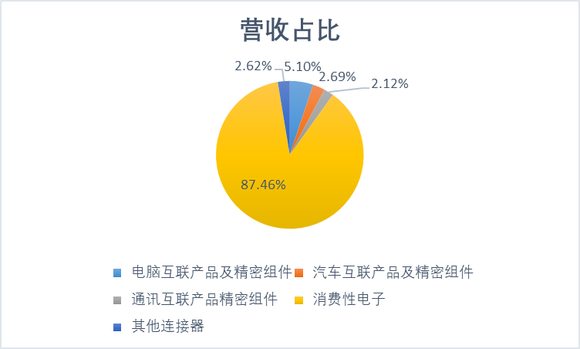

但是就目前来看,汽车板块的业务收入占比还非常小,仅为2.69%。并且根据其投资者交流会透露的数据来看,整个上半年收入仅为21.1亿,占去年全年收入的一半左右,基本没有增长,按目前整体营收增长的幅度来看,全年汽车板块的收入占比会进一步缩小。

(图:立讯各项业务营收占比,来源:Choice金融客户端)

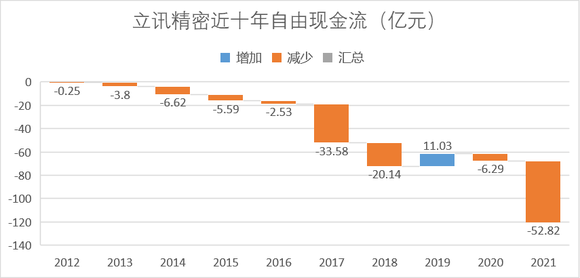

还有一个潜在的问题是,长期依赖苹果,毛利率水平低导致自有资金储备并不充足。因为对果链依赖程度高,立讯每年需要花费大量资金进行资本开支改造生产线和设备,这也导致其自由现金流水平一直较差,而设备折旧却节节攀升。

我们可以看到立讯近十年的自由现金流水平(本文取经营活动现金流净额-购买固定、无形、长期资产支出)越来越差。

图:立讯近十年自由现金流,来源:Choice金融客户端

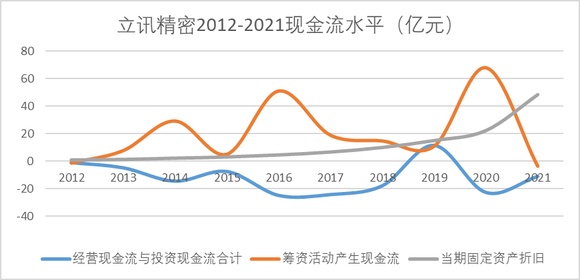

经营性现金流与投资性现金流累加值十年间有九年为负数,长期经营非常依赖筹资活动带来的现金流,自身造血的能力不足,并且折旧金额不断攀升。

图:立讯2012-2021现金流水平,来源:Choice金融客户端

这种情况下,想要实现快速的转型,挤入Tier 1赛道成为龙头,面临着一定的困难,毕竟转型也需要大量的资本开支。

如果仅靠外部融资实现转型,现实会非常艰难,因为长期的杠杆并购,立讯的资产负债率已经达到62%,可供其撬动的杠杆有限,资本的逐利性会被放大——投资人如果短时间内看不到回报,又有谁会十年如一日选择相信你呢?

另外,从立讯目前布局的产品线来看,竞争对手实力不俗:连接器方面,泰科TE净利润达到22.61亿美元,接近立讯整体净利两倍,市场战略率近4成。线束方面,矢崎、住友等日本厂商占据半壁江山。即便是智能化设备、智能座舱这类电气化时代新增的市场,华为和小米也是手携重金入场,相比之下,立讯以目前的资金储备想要实现弯道超车,就有点相形见绌了。

所以说目前来看,Tier 1确实是立讯以及手机供应链企业转型的一个理想抓手,但是这条路漫长且艰难。

作为投资者我们理应看清,立讯这次逆市业绩激增的内在原因,本质上讲不存在消费电子周期反转,也不存在立讯成功实现了转型,实际上就是借着苹果东风,备货订单猛增,并且通过不断并购切入了更多的代工产品线,从而实现提升,这种增长并不具备长期性。

当然,我们也应该看到立讯转型的目标和动力是非常明确的:

虽然说目前的能力和成果还十分有限,但是不积跬步无以至千里,无论目的是为了继续切人大客户新产品的代工路线,还是想要从根本实现转型,这种不安于现状想要向上突破的野心也值得肯定。