营销费用缩水,但是买量素材却飙升?三七没公开的套路首次揭秘。

图片来源:Unsplash-Markus Spiske

文|DataEye研究院

三七互娱2022年中期业绩报告发布。

我们发现,传统买量大户三七互娱买量素材同比增加,但总体营销费用同比减少。

为什么营销费用缩水,但是素材却增加了,素材投到哪里去了?

对比完美、吉比特、世纪华通,三七互娱这份成绩单表现如何?三七面临哪些机遇和挑战?

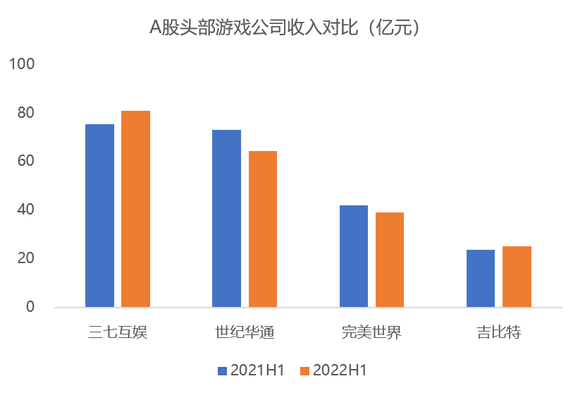

22年上半年,三七互娱营收小幅增长,净利润翻倍。具体来看,三七上半年实现收入80.92亿元,同比增长7.34%,扣非净利润16.43亿元,同比上升157.79%。

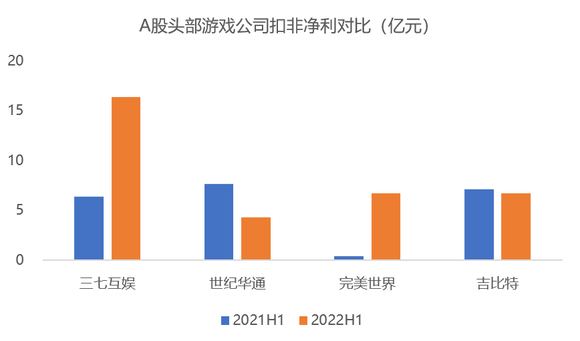

放在行业里来看,完美扣非净利猛增16倍(主要由于去年低基数),三七翻倍,吉比特原地踏步,世纪华通则出现较大幅下滑。从盈利能力来看,三七目前遥遥领先,完美和吉比特不相上下,世纪华通已经掉队。

数据来源:wind;游戏财经汇制图

数据来源:wind;游戏财经汇制图

三七互娱净利润大幅提升主要由于2021年上线的《斗罗大陆:魂师对决》、《荣耀大天使》、《斗罗大陆:武魂觉醒》等多款游戏进入“全面收获期”,收入稳步提升,同时公司海外业务收入激增;此外,三七互娱成本端销售、管理费用有所降低。

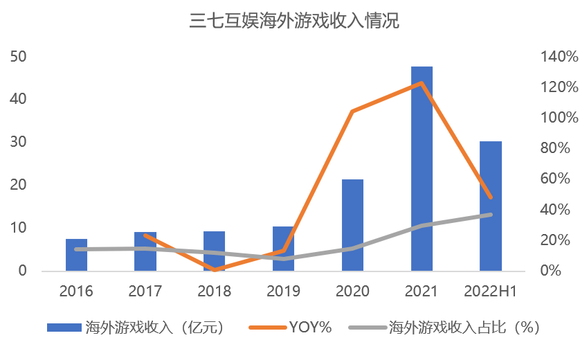

分市场来看,三七互娱国内收入小幅下降,但海外收入再创新高,海外市场成为三七互娱重要的业绩增长点。

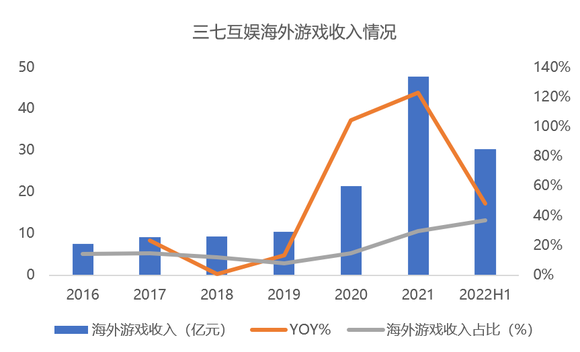

上半年,三七互娱国内业务营收50.59亿元,同比下降7.91%,海外业务营收30.33亿元,同比增长48.33%。三七互娱海外收入增速远高于中国音数协游戏工委公布的2022上半年我国自主研发游戏海外市场实际销售收入6.16%的同比增速。

数据来源:wind;游戏财经汇制图

三七互娱海外市场收入增速虽有所回落,但收入体量逐步上升。

目前三七互娱海外收入占总营收的比重已达到37.48%。从海外收入占比来看,三七互娱已经超过了腾讯、网易,位列三大游戏巨头之首(腾讯海外收入占比约25%,网易海外收入占比约10%)。

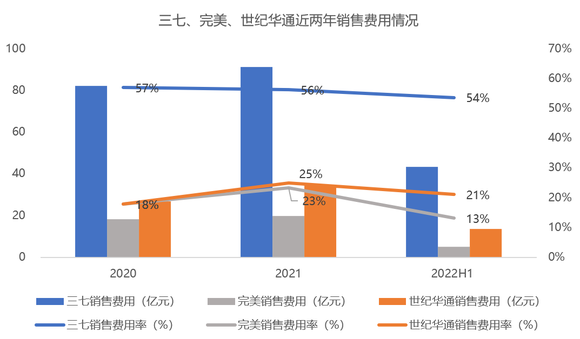

从期间费用来看,三七互娱销售费用、管理费用均有所下滑。三七互娱上半年销售费用达43.4亿元,同比下滑9.31%,其中互联网流量费用约40.91亿元(上年同期46.39亿元)。

三七互娱销售费用下滑主要由于上半年新游数量较少,上年同期上线的《荣耀大天使》、《斗罗大陆:武魂觉醒》等游戏已进入成长期, 流量投放减少所致。所以买量大户销售费用是否真出现下滑,我们还需要进一步观察。

虽然三七互娱销售费用首次出现下滑,但销售费用绝对金额依然远高于同行,且销售费用率仍超过50%。上半年,由于版号暂停,游戏厂商新游数量普遍较少,完美世界、世纪华通的销售费用也随之下滑,且下降幅度远超三七互娱。

数据来源:wind;游戏财经汇制图

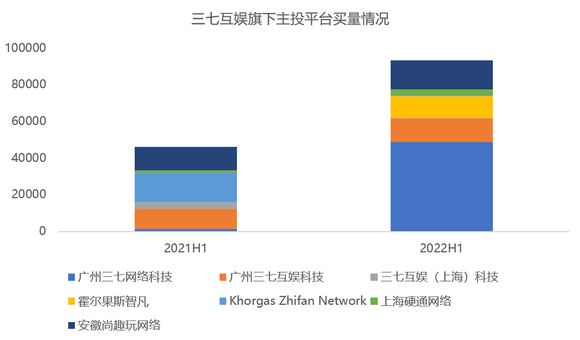

游戏财经汇发现,三七销售费用减少但素材量仍在增加。

数据来源:DataEye-ADX

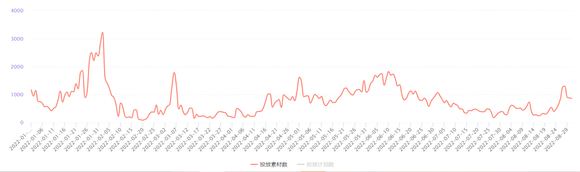

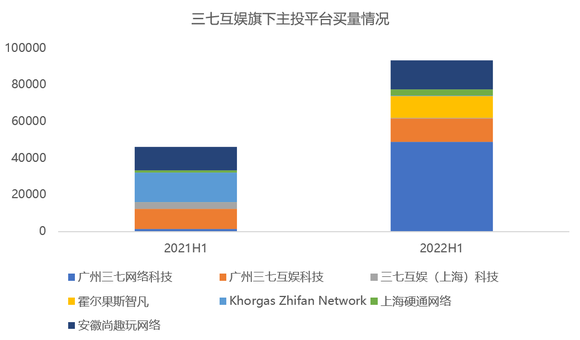

根据DataEye-ADX数据,上半年,三七互娱旗下主投平台投放素材总量接近去年同期的2倍。而大部分素材投向了《绝世仙王(又名剑魂online)》,该游戏今年以来日均投放素材超过1000组。

图:《剑魂online》今年以来投放趋势

《绝世仙王(又名剑魂online)》主打下沉市场,在持续买量推广下,下载持续飙升。据不完全统计,该游戏在安卓渠道累计下载量超4000万次。

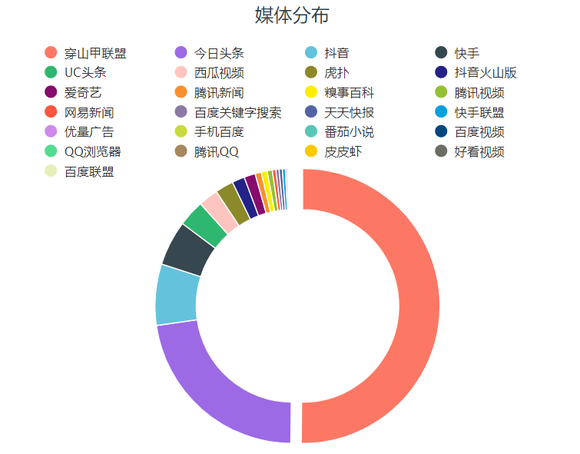

从投放渠道来看,《绝世仙王(又名剑魂online)》主投穿山甲联盟和今日头条 ,而上述渠道正好主打下沉市场用户。在国内,大规模投放给到下沉市场,且主投安卓端,是三七的秘密。

图:《剑魂online》今年以来投放渠道分布

游戏财经汇认为,三七买量素材同比增加,但总体营销费用同比减少的原因有以下四点:

①素材低效尝试投放多,滚动快(整个大盘都是素材膨胀但是单个素材“短寿”,三七只不过与大盘情况类似)

②主投的产品比较下沉,大多素材成本偏低,比如二维素材、图片等

③去年H1虽然素材投放少,但新品多,品牌广告多(品牌广告往往更烧钱)因此销售费用高

④今年可能缩减了营销人员(财报显示,销售费用中薪酬及福利费较去年同期大幅增加)

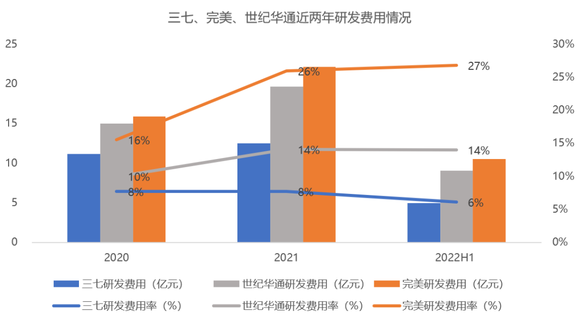

研发侧,三七互娱研发投入不升反降。三七互娱上半年研发费用约4.97亿元,同比大幅下滑36%,主要由于员工薪酬及福利费下滑22%。

三七互娱在财报中解释称,财务费用下降主要由于上半年公司根据战略游戏品类调整人员结构,加大对于策略等战略品类的投入,减少个别非战略品类的研发投入所致。

横向对比,三七互娱研发投入远低于同行,公司对研发的重视程度有待提升。

今年以来,大部分游戏厂商死磕研发,加大研发投入。上半年,完美世界、世纪华通研发费用率分别为14%和27%,而三七互娱研发费用率只有6%。

数据来源:wind;游戏财经汇制图

小结:三七互娱上半年交出了一份还不错的答卷——营收小幅增长,净利润翻倍,同时销售费用首次出现下滑,但销售费用下滑主要由于上半年新游数量较少。此外,在整个行业不断加大研发投入的情况下,三七互娱研发投入不升反降,未来能否再出爆款难以预测。

数据来源:wind;游戏财经汇制图

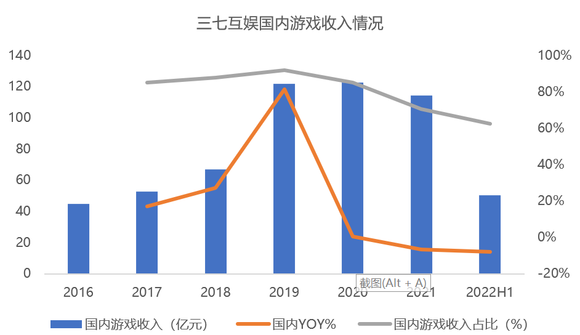

三七互娱国内业务营收再次出现下滑,上半年国内收入50.59亿元,同比下降7.91%。国内收入占总营收的比重降至60%左右。

究其原因,上半年,三七互娱在国内市场新品寥寥无几,国内收入增长主要依靠2021年上线的《斗罗大陆:魂师对决》、《荣耀大天使》、《斗罗大陆:武魂觉醒》,以及《叫我大掌柜》、《云上城之歌》、《斗罗大陆》H5等老游戏。

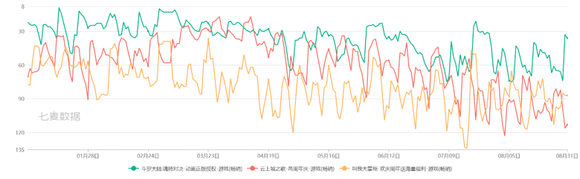

截至目前,三七互娱近两年上线的新游只有《斗罗大陆:魂师对决》、《叫我大掌柜》还在IOS畅销榜前100,《云上城之歌》排在113名,其余游戏已经跌出了前200名。

数据来源:七麦数据;游戏财经汇制图

图:三七重点游戏22年以来在iOS渠道的排名趋势(来源:七麦数据)

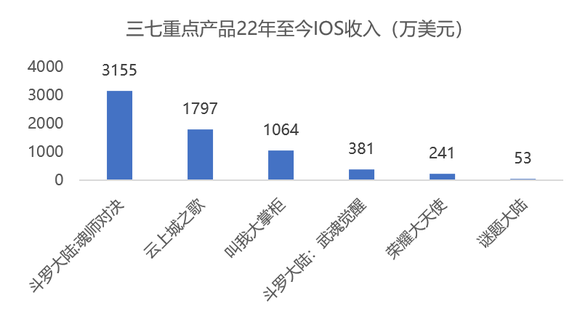

从收入表现来看,三七互娱收入主力依然是《斗罗大陆:魂师对决》、《云上城之歌》以及《叫我大掌柜》。

数据来源:七麦数据;游戏财经汇制图(不完全统计)

虽然上半年新品寥寥,但三七互娱抓住效果型达人直播、微信小游戏两大风口。这两大风口一定程度上缓冲了三七互娱国内收入压力。

与同行相比,三七互娱是较早入局微信小游戏和效果型达人直播的游戏厂商。

据了解,三七互娱旗下《叫我大掌柜》于去年下半年上线微信小程序,截至2022年4月来自小程序用户贡献的流水占比30%以上。

小程序核心依托于微信生态用户群,用户数量庞大,此外小程序渠道的发行新进CPA会比较低,相应的转化率也会比较高,微信小游戏有望成为三七互娱收入的第二增长曲线。

以8月31号微信小游戏畅销榜为例,《叫我大掌柜》位列小游戏畅销榜第三名。

至于效果型达人直播,今年以来,三七互娱也加入了效果型达人直播的行列。

图:过去90天抖音游戏直播榜TOP10

根据DataEye-ADX数据显示,过去90天,《云上城之歌》直播场数位列抖音游戏直播榜第7名。

达人直播对游戏收入的拉动作用显而易见。游戏财经汇从知情人士处了解到,效果型达人直播目前每个月能为三七互娱贡献约1亿流水。

从产品储备来看,三七互娱可谓货源充足。旗下6款游戏已获版号,其中《空之要塞:启航》、《小小蚁国》两款游戏即将上线。

数据来源:公司财报、公开资料;游戏财经汇制图(不完全统计)

其中,蚂蚁题材SLG手游《小小蚁国》在海外市场表现亮眼,截至22年3月,累计营收已经接近7000万美元。浙商证券指出,《小小蚁国》具备国内爆款潜质,保守估计首月流水或超 5000 万元,22 年全年有望贡献营业收入约 1 亿元。

而三七互娱自研SLG手游《霸业》(海外已上线,产品名《三国:英雄的荣光》)已获版号,也有望年内上线。

若上述产品能如期上线,将极大缓解三七互娱国内业务营收压力,其国内业务的颓势或将得到扭转。

总结:上半年,三七互娱国内业务营收再次出现下滑,国内收入占总营收的比重降至60%左右。但三七互娱抓住效果型达人直播、微信小游戏两大风口。此外,三七互娱产品储备充足,多款游戏或将于年内上线。

据游戏财经汇不完全统计,三七互娱22年至今在海外陆续上线了6款游戏,而在国内市场新品寥寥无几,可见三七互娱已将海外市场作为发力重点方向。

从游戏类型来看,SLG品类依旧是三七互娱出海的重点。今年1月,三七互娱接连在海外市场上线了两款SLG产品:蚂蚁题材SLG手游《Ant Legion》、三国题材 SLG 手游《三国:英雄的荣光》。

从收入表现来看,《Ant Legion》收入表现尚可,《三国:英雄的荣光》收入显得有些逊色。

根据易娱官网,截至2022年7月,《Ant Legion》最高单月流水超2900万,累计流水已达1.6亿。而根据data.ai,《三国:英雄的荣光》IOS累计收入约217万美元,约合1501万元。

《Ant Legion》市场表现不及预期的主要原因是三七互娱不具先发优势,目前多家厂商杀入蚂蚁SLG赛道,产品同质化严重,其中三七投资公司星合互娱推出的《小小蚁国》累计营收已经接近7000万美金,作为后来者,三七很难再去抢夺用户。

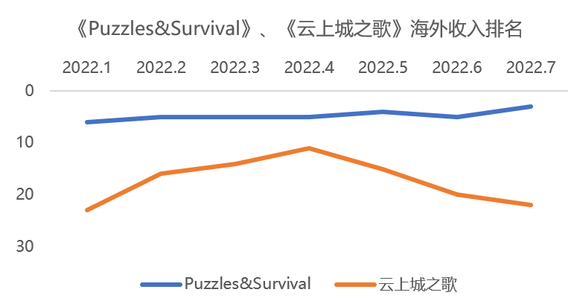

上述新游上线时间较短,目前还处于爬坡期。三七互娱海外收入大幅增长主要由于《Puzzles&Survival》、《叫我大掌柜》、《云上城之歌》、《斗罗大陆:魂师对决》等产品表现良好。

三七互娱出海主力产品表现依然强劲。根据易娱官网,《Puzzles&Survival》最高单月流水超2.9亿,截至2022年7月累计流水达46.3亿。

从排名来看,根据Sensor Tower,《Puzzles&Survival》上半年稳居中国手游出海收入榜单 Top5。

至于另一款SLG手游《Puzzles &Conquest》,截至2022年7月,最高单月流水超5500万,累计流水已达12.3亿。MMORPG手游《云上城之歌》在日韩市场表现优异,今年2月韩国营收超1亿元。

截至目前,《Puzzles&Survival》流水仍处在上升阶段,该游戏在海外市场大获成功的原因主要有以下两点:

(1)玩法创新,《Puzzles & Survival》将三消的玩法与SLG相融合,是第一个出现在欧美市场的“三消+SLG”游戏,占据了先发优势;

(2)持续买量,根据DataEye-ADX海外版,《Puzzles &Survival》今年以来持续买量,位列中重度手游买量榜前列。

总结:很显然,三七互娱已将海外市场作为重点发力方向,22年以来在海外陆续上线了6款游戏,但上述新游上线时间较短,目前还处于爬坡期。三七互娱海外收入仍主要依靠《Puzzles&Survival》、《叫我大掌柜》、《云上城之歌》等老游戏,这也从侧面说明三七持续运营能力较佳。

面临的机遇:

1、海外收入增速回落但体量上升,海外市场将成为重要业绩增长点。

数据来源:wind;游戏财经汇制图

三七互娱海外收入再创新高,海外市场或将成为三七互娱重要的业绩增长点。

上半年,三七互娱海外业务营收30.33亿元,同比增长48.33%。三七互娱海外市场收入增速虽有所回落,但收入体量逐步上升。

目前三七互娱海外收入占总营收的比重已达到37.48%。从海外收入占比来看,三七互娱已经超过了腾讯、网易,位列三大游戏巨头之首(腾讯海外收入占比约25%,网易海外收入占比约10%)。

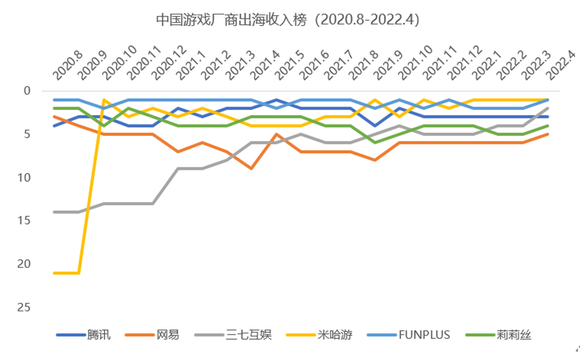

从排名来看,三七互娱出海收入挤进前五。data.ai数据显示,三七互娱从10名开外跻身前五,今年4月甚至杀入榜单第二名。

数据来源:data.ai;游戏财经汇制图

2、抓住效果型达人直播、微信小游戏两大风口。

与同行相比,三七互娱是较早入局微信小游戏和效果型达人直播的游戏厂商。

小程序核心依托于微信生态用户群,用户数量庞大,此外小程序渠道的发行新进CPA会比较低,相应的转化率也会比较高。目前三七互娱旗下《叫我大掌柜》稳居小游戏畅销榜TOP5,已经吃到了微信小游戏的红利。

而效果型达人直播,不仅营销成本低于买量(签约主播一般采用“底薪+CPS”模式),对游戏收入也有一定的拉动作用。比如,三七互娱旗下《云上城之歌》借助效果型达人直播,今年以来收入节节攀升。

游戏财经汇认为,微信小游戏和效果型达人直播有望成为三七收入的第二增长曲线。

3、营销能力较强,助力三七拿到更多优质产品。

三七互娱的买量算法,以及广告素材制作效率和质量均处于行业前列,拥有较强的营销实力。结合资本运作,可以保证三七拿到较多的代理产品,进而有望在代理产品中出现长线、爆款。

4、产品趋于多元化,但能否再出爆款难以预测。

凭借策略卡牌手游《斗罗大陆:魂师对决》,21年三七互娱多元化转型有了初步的成果。

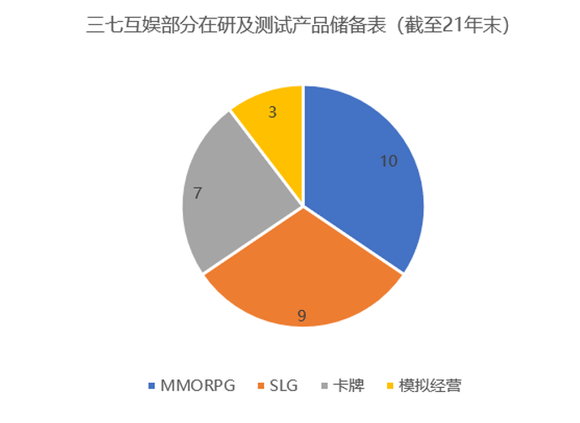

截至21年末,三七互娱储备游戏29款,从储备游戏来看公司已形成SLG、MMORPG、卡牌、模拟经营多元化发展的格局,对传统ARPG类游戏的依赖度有所降低。

数据来源:wind;游戏财经汇制图

今年以来,三七互娱在海外发布了6款产品,涵盖SLG、MMORPG、卡牌等多个品类,公司产品结构进一步趋于多元化。

虽然三七产品储备趋于多元化,但产品能力归根结底不佳,能否再出爆款难以预测。

面临的挑战:

1、收入增长过于倚重营销(特别是效果广告),营销费用居高不下。

数据来源:DataEye-ADX

三七互娱收入增长过于倚重营销(特别是效果广告)。2022年上半年,三七互娱销售费用达43.4亿元,同比下滑9.31%,销售费用下滑主要由于新游发布较少。

但游戏财经汇发现,三七销售费用减少但素材量仍在增加。根据DataEye-ADX数据,上半年,三七互娱旗下主投平台投放素材总量接近去年同期的2倍。而大部分素材投向了《绝世仙王(又名剑魂online)》。在国内,大规模投放给到下沉市场,且主投安卓端,是三七的秘密。

下半年,三七有多款新产品待上线,若三七加大新产品的推广力度,则全年销售费用大概率继续保持高位。

如果不能摆脱买量依赖,三七互娱未来可能面临增收不增利的尴尬局面,当产品进入集中上线期,公司净利率可能持续受到挤压。

今年以来,三七互娱旗下部分产品开始试水效果型达人直播,并取得一定成效。但截至目前,三七旗下开展持续大规模达人直播的游戏仅《云上城之歌》一款。三七互娱可以将达人营销的经验,复制到更多产品上,让更多的产品试水达人视频以及达人直播。

2、研发投入出现下滑,产品研发能力较弱。

从研发投入来看,三七互娱对研发的重视程度有待提升。三七22年上半年研发费用仅4.97亿元,同比大幅下滑36%。

横向对比,三七互娱无论是研发费用金额还是研发费用率均远低于同行。今年以来,大部分游戏厂商死磕研发,加大研发投入。上半年,完美世界、世纪华通研发费用率分别为14%和27%,而三七互娱研发费用率只有6%。

过去两年,三七互娱凭借《Puzzles &Survival》、《叫我大掌柜》、《云上城之歌》等爆款游戏海外收入翻倍,但上述产品无一是三七自主研发。

这也体现出三七面临的一大问题——产品研发能力跟不上,这也意味着一旦新老爆款没接上时,三七可能业绩不佳。

今年1月,三七互娱在海外市场上线了自研SLG产品《三国:英雄的荣光》,但该产品表现一般,目前来看不具备爆款的潜质 。

3、短期内较难快速提升SLG研发实力。

研发层面,三七互娱内部确立了四条主赛道:MMORPG、SLG、卡牌、模拟经营,其中SLG品类被摆在最重要的位置。

目前三七互娱死磕SLG赛道,想复制《Puzzles &Survival》的成功,但短期内较难快速提升SLG研发实力。

其一,三七缺乏SLG经验以及相关人才,目前发布的自研SLG没有爆款迹象;其二,SLG出海竞争激烈,三七在题材选择上总想复制竞对过往经验,比如做三国题材、蚂蚁题材,这种跟随策略难以弯道超车。