“寒气”来袭,估值的逻辑是什么?

图片来源:Unsplash-Anne Nygård

文|MedTrend医趋势

任正非最新内部讲话提到,未来十年全球经济将面临着持续衰退、消费能力大幅下降的情况。“把活下来作为最主要纲领,边缘业务全线收缩和关闭,把寒气传递给每个人。”

在这段讲话流出来的前一天,联影医疗科创板上市,首日大涨65%,市值蹭蹭上涨到超1400亿元,上市之日即跻身千亿市值企业,A股医药生物板块第7。

目前,在医药板块,A股有10家千亿市值企业。

迈瑞医疗以超3600亿元的市值占据榜首;

药明康德以近2700亿元位居第二;

恒瑞医药以2235亿元位居第三。

Top3分属医疗器械、CRO、制药三大板块。

能否实现市值突破,是否具有“海外”的增长曲线非常重要。

在中国的企业中,

CRO的国际化程度最高;CRO企业药明康德在A股、H股都占据了医药领域第2位置。

其次是医疗器械;

制药的国际化步履艰难。

药明康德:国际化程度高达82%

药明康德是有其全球化基因的,这也让它的营收表现非常“国际化”——中国以外的营收占比高达82%,是A股医药Top3企业中国际化最彻底的企业。

上半年营收中,

来自美国客户的收入119.09亿元,同比+104%;

来自欧洲客户收入18.53亿元,同比增长24%;

来自中国客户收入31.75亿元,同比增长27%;

来自日韩及其他地区客户收入8.19亿元,同比增长15%。

药明康德仍在不断加码其国际化布局:

2022年5月,药明康德公布H股增发计划,拟将增发所募集资金的70%用于包括北美地区以及亚太地区的全球产能及实力的建设。

7月19日,药明康德宣布计划在新加坡建立研发和生产基地,并预计在未来十年累计投资20亿新元(约合14.3亿美元)用于新基地的建设。

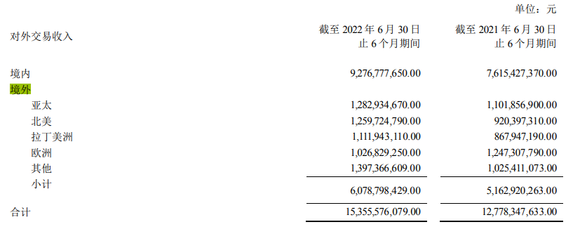

迈瑞医疗:境外营收占比40%

迈瑞医疗早在2003 年就进入美国市场,也通过并购海外企业快速布局:

2008年收购美国老牌监护仪厂家Datascope ;

2013年,以1.05亿美元收购美国超声诊断系统生产企业ZONARE医疗系统。

2021年以大约5.45亿元收购IVD试剂上游原材料公司Hytest。

因此,迈瑞医疗的国际化程度相对不错。2022年上半年的财报发布中,迈瑞医疗境外营收60.8亿元,同比+17.7%。境内境外营收占比为3:2。

目前,迈瑞医疗在北美、欧洲、亚洲、非洲、拉美等地区的约40个国家设有53家境外子公司。在美国有近600人的本地化团队。

迈瑞医疗强调了其海外高端突破——在国际市场突破超过400家全新高端客户,另外还有接近400家已有高端客户实现横向突破。

国内IVD集采逼近的情况下,IVD的海外营收是缓解资本市场焦虑的利器。在这种情形下,迈瑞医疗上半年国际 IVD 产线增长接近 60%,其中国际化学发光增长超过 70%。

恒瑞医药:2021年境外营收不足3%

在股市,恒瑞医药这家昔日医药股一哥(最高点总市值曾突破6200亿元),目前排在第三,被迈瑞医疗、药明康德超越。

恒瑞医药的“出海”一直未能达成理想状态。相较于迈瑞医疗40%的海外收入且仍在加速海外布局的情况下,恒瑞医药则进展较为缓慢。

今年5月,恒瑞医药成立了全资子公司Luzsana Biotechnology,负责恒瑞医药管线产品的国际化(海外开发和商业化)。

在美国和欧洲已建立涵盖医学科学、临床运营、注册、药理、统计、质量管理等多部门在内的完整临床研发队伍,共计开展近 20 项国际临床试验,并持续推进仿制药海外注册申请。报告期内恒瑞医药海外研发投入共计 5.19 亿元, 占总体研发投入的17.85%。

但恒瑞医疗未披露上半年海外市场营收。2021年,其海外市场营业收入为6.17亿元,占公司总营收比仅为2.38%。

对于中国企业来说,中国市场是其本源市场。

而中国医疗行业的特殊性,决定了这个行业的企业受到政策的深度影响,尤其在医疗改革走入深化区的当下。

集采、国产替代,都成为影响企业业绩的重要因素。只是,是顺风还是逆风,对于不同企业来说,表现大不同。

药明康德:商业模式对政策相对“钝感”,抗风险能力强

药明康德服务范围覆盖从概念产生到商业化生产的整个流程。

由于CRO行业在医药研发赛道充当着“卖水人”、“卖铲人”的角色,体现在商业模式上,在下游客户制药企业通过卖药获得商业收入之前,CRO企业便可以从中获得利润,这让它的业绩的抗风险能力强,对政策相对“钝感”。

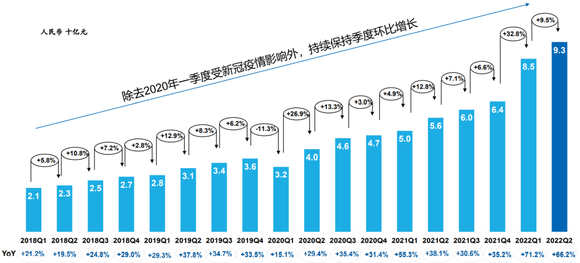

据统计,自2018年一季度以来,除2020年一季度受新冠肺炎疫情暴发影响之外,药明康德已实现17个季度营收环比正增长。今年二季度,面对疫情的挑战,仍保持环比增长9.53%。

除了药明康德以外,其他顶级CRO营收也迎来大幅度增长。全球CRO领域排名前3的Labcorp、IQVIA和PPD上半年营收分别为80亿美元、68.47亿美元和29.5亿美元,分别+43%、+30%和+42%。

迈瑞医疗:顺风!踩上新基建、国产替代风口

医改政策和医疗新基建推动行业扩容是中国医疗器械行业的未来发展主要利好因素之一。

迈瑞医疗在国内市场实现 +21.8%的增长。其中,迈瑞医疗在医疗新基建项目中的市场份额在持续提升,上半年医疗新基建项目确认收入约34亿元,同比实现了翻番的增长。

“国产替代的推进”亦是本土医疗器械发展的一大助力。在各种不同类型的招标采购中,“限国产”的自研出现得越来越频繁。而布局相对广泛齐全的迈瑞医疗站在了风口之上。

迈瑞医疗甚至通过集采来快速抢占原来薄弱业务的市场。

2022年2月“京津冀 3+N”采购联盟进行骨科创伤类医用耗材集中带量采购中,迈瑞医疗报量结果取得了 57509 套的良好成绩,行业报量占比有望达到 8%,先前较为薄弱的骨科业务进入骨科行业头部阵营。

去年8月,安徽对5大类(肿瘤相关抗原、感染性疾病、心肌疾病、激素、降钙素原)23种化学发光项目集采中,迈瑞医疗为国产最大赢家,以此为机大量进入三甲医院,高端市场份额显著提升。2022年上半年,迈瑞化学发光业务在安徽增长近80%,弯道超车。

当然,迈瑞医疗主营的大型医疗设备难以纳入集采,是支持迈瑞医疗股价的一大要素。

恒瑞医药:逆风!未能在集采、医保谈判中形成“以量换价”闭环

对迈瑞医疗行得通的逻辑,在恒瑞医药这里行不通。

与迈瑞医疗的营收、净利双双高增长不同,恒瑞医药的营收、净利双双下滑。这也是恒瑞医药自上市以来首次中报营收和净利润同比双降。

2022上半年,恒瑞医药营收大幅下滑近30亿元至102.28亿元,同比-23.08%;净利润21.19亿元,同比-20.55%。

恒瑞医药将营收及净利润的下滑归因为:集采、医保谈判、疫情以及成本上涨。

2021年9月开始陆续执行的第五批集采,恒瑞医药有8个药品纳入,2022年上半年营收仅2.5亿元,较去年同期减少17.6亿元,同比-88%,集采仿制药收入断崖式下跌。

2022 年1月1日起,恒瑞医药阿帕替尼、吡咯替尼、硫培非格司亭、瑞马唑仑、氟唑帕利、海曲泊帕等多款创新药执行新的医保谈判价格,医保销售价格平均下降 33%

对于恒瑞医药来说,集采以及医保谈判的“以价换量”的逻辑没有形成闭环。

今年,恒瑞医药还有众多药品进入了医药谈判。而恒瑞医药因为没有明显的海外增量,所以它又必须全面参与集采/医保谈判以获得国内市场竞争资格。

医疗行业之所以受看好,很大一部分在于其壁垒高。

创新之于医疗企业的重要性,就像呼吸之于人。

随着市场竞争激烈,真正能打的“硬创新”,更受资本市场的欢迎。“硬创新”要求的是真正的创新,是核心技术上的创新,而非复制或者模仿。比如器械核心零部件的研发,制药的First in Class产品研发。

也因此,无论是医药、器械、还是CRO,都在加大研发投入。

迈瑞医疗:研发投入14.6 亿元,同比+25%

在自主研发的模式下,迈瑞医疗目前已建立起基于全球资源配置的研发创新平台,设有十大研发中心,共有3599名研发工程师,分布在深圳、武汉、南京、北京、西安、成都、美国硅谷、美国新泽西、美国西雅图和欧洲。

2022年上半年,迈瑞医疗在研发投入14.6 亿元,同比+25%,其中研发费用13.5亿元,同比+ 27%。体外诊断、医学影像、生命信息与支持三大业务领域均有多款创新产品推出。

恒瑞医药:研发投入29亿元,同比+13%

创新药是现在几乎所有药企都需要花重金打造的护城河,谁拥有足够多的创新药,甚至是唯一的创新药,谁才更具有发展前景。这是药企估值体系的最大逻辑。

研发投入的大涨是市场继续看好恒瑞医药的一大支柱。

2022 年上半年,恒瑞医药累计研发投入达到 29.09 亿元,同比+12.74%。虽然在很大程度上影响了当期利润,但恒瑞医药表示这“为公司长远发展提供了有力支撑”。

6月底,随着二代AR拮抗剂瑞维鲁胺获批上市,恒瑞医药已有11款创新药国内获批上市,位居国内同行业前茅。

药明康德:研发费用6.57亿元,同比+63%

对于CRO这个行业,快速跟随行业研发热点,并提供相应服务,是其核心竞争力。

药明康德研发费用为6.57亿元,同比+62.50%。报告期内,药明康德进一步加强对PROTAC、寡核苷酸药、 多肽药、抗体偶联药物(ADC)、双抗、细胞和基因等新分子类型的服务能力。

从国际化、中国本土政策影响、研发这三个角度来看,新鲜出炉的千亿市值企业——联影医疗在国际化领域稍显薄弱,2021年海外营收占比仅7%。国际化绝对是联影医疗亟待攻克的点。昔日A股医疗一哥恒瑞也困于国际化这一点。

在中国市场,同迈瑞医疗一样在大型医疗设备领域的联影医疗享受政策利好。

研发领域,联影医疗2021年研发投入10.48亿元,占营收比重分别为14.45%。根据其招股说明书数据,按有利于其的新增台数口径,联影医疗在中国MR设备市场占有率达到20.3%,排名第一。其中,1.5T MR市场的占有率达到了25.4%,排名第一。但在重要的在高端的3.0T及以上MR市场,外资医疗仍然占据主导地位。其他CT、PET/CT、PET/MR领域呈现类似格局。要真正在高端领域占据主导地位,还需要继续努力,包括核心零配件的全产业链布局!

未来今日千亿市值的企业,能否继续保持千亿市值?在我们这些看客,且待明日。