长期来看,全球人形机器人市场空间可达120万亿级别,并且未来五年营收都有翻倍的空间。

图片来源:Unsplash-Possessed Photography

文|证券市场红周刊 胡昱琳

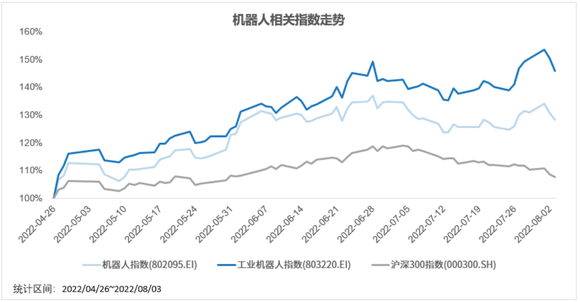

随着特斯拉“人形机器人”发布时点临近,机器人板块表现抢眼,正在取代新能源汽车,成为资本市场上机构调研和资金关注的“C位”。自4月26日年内低点以来,机器人指数(802095.EI)和工业机器人指数(803220.EI)分别累计上涨28.22%和45.82%,跑赢沪深300指数20.75和38.34个百分点。根据麦肯锡预测,长期来看,全球人形机器人市场空间可达120万亿级别,是一个崭新且空间庞大的蓝海市场,并且未来五年营收都有翻倍的空间。

近期,马斯克宣布将在今年9月底的AI Day上推出首款人形机器人Tesla Bot原型机,并以好莱坞电影《变形金刚》中的汽车人领袖Optimus(擎天柱)命名。据悉,Optimus将延续特斯拉智能驾驶基因,搭载汽车同款FSD(完全自动驾驶)芯片和AI系统,旨在通过拓展线下真实场景来收集大量道路行驶外数据,提升人工智能训练量级,并为最终突破L4和L5高阶自动驾驶技术服务。

在此之前的4月份,亚马逊宣布成立工业创新基金AIIF,计划投资10亿美元来开发仓储机器人技术,其中首批投资企业就包括物流创新企业Agility Robotics,据悉该公司正在研发的Digit人形机器人,未来可以协助人工完成卸货搬箱、管理货架、最后一公里配送等任务。此外,波士顿动力发布的Atlas也是人形机器人领域的典型代表。

来源:公开信息,银科金融研究院

虽然,受技术不成熟及高成本限制,当前市场对人形机器人的功能及产业化落地仍存在较大质疑,但不可否认的是,在劳动力日益短缺及成本不断上升的背景下,机器人替代人工、提升简单劳作效率已成为全球智能化浪潮下的大势所趋。

特斯拉将于9月底发布的人形机器人Optimus能否超越当前市场预期,如命名般“一柱擎天”?我们拭目以待。

自20世纪50年代第一台工业机器人诞生以来,历经半个多世纪的发展,目前在制造、焊接、装配、运输等环节,工业机器人已实现较为成熟的产业化应用,以机器人为代表的自动化、智能化设备正逐渐把人类从体力劳动中解放出来。

而随着工业机器人的逐步发展和成熟,以及各类传感器、物联网、大数据、人工智能算法等技术的兴起,服务机器人开始出现,并不断拓展出新的应用场景,为全球服务产业的发展增添新动力。

根据应用场景不同,机器人主要分为工业机器人、服务机器人和特种机器人三大类。

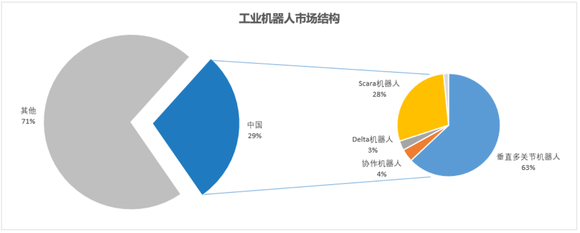

其中,得益于应用场景的相对固定,只需在封闭环境下完成简单、重复劳动,当前工业机器人已实现产业化应用,2021年全球销量接近47万台,市场规模超过210亿美元;当中中国销量约为25万台,占比达53%,未来随着国内工厂自动化水平的逐步提升,这一比例将呈现不断上升趋势。

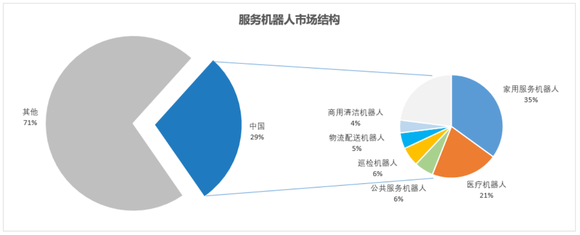

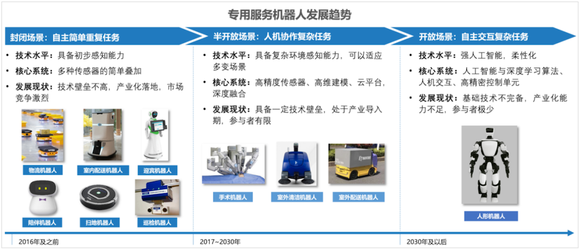

而服务机器人受制于多样化的应用场景,作业环境相对开放、复杂,不可控因素较多,相对工业机器人发展较慢,当前仅扫地机器人、教育机器人等家用服务机器人实现了大规模的产业化应用,而商用清洁机器人、配送机器人、医疗机器人等专用服务机器人尚处于产业化导入初期,人形机器人更是处于技术研发阶段。

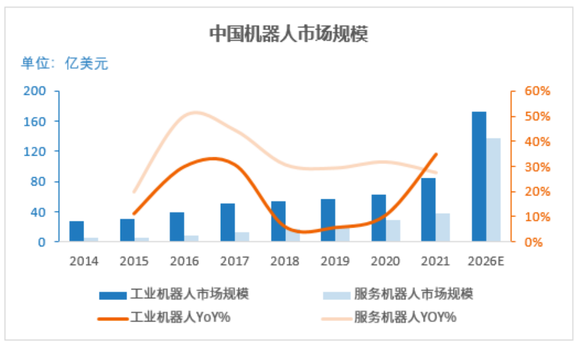

据统计,2021年中国工业机器人和服务机器人市场规模分别在80亿~90亿美元和35亿~40亿美元,全球占比均接近30%,未来随着技术的不断创新和下游需求的逐步释放,预计未来5年内CAGR分别可达15%和30%以上。

来源:公开信息,银科金融研究院

来源:IFR,中国电子学会,银科金融研究院

来源:IFR,中国电子学会,OFweek,银科金融研究院

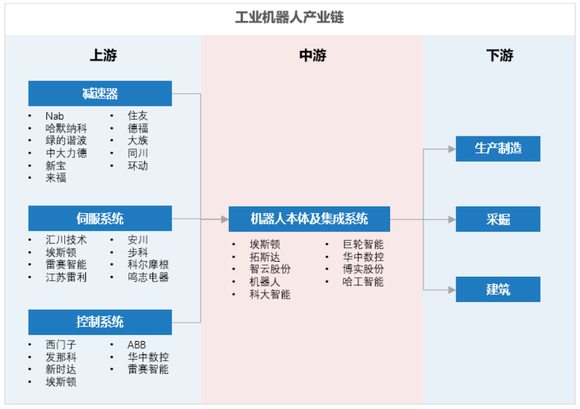

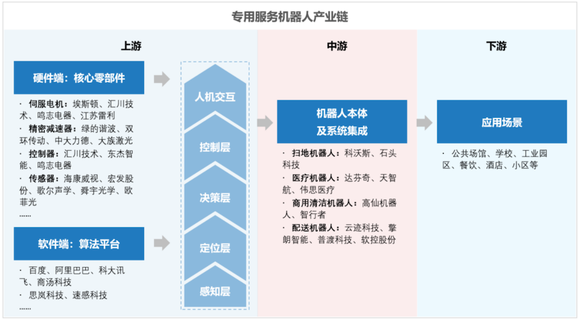

技术层面,工业机器人与服务机器人结构有较大差异。其中,工业机器人主要以控制器、伺服电机、减速器等硬件为核心零部件,而专用服务机器人除上游核心零部件以外,其关键技术难点在于软件端,主要采用“多传感器融合+深度学习”架构,集算法、应用层、后台、数据四大能力于一体,当中算法能力是核心焦点,具体涉及多传感融合技术、SLAM技术、路径规划技术、运动控制技术、人机交互技术等。

来源:公开信息,银科金融研究院

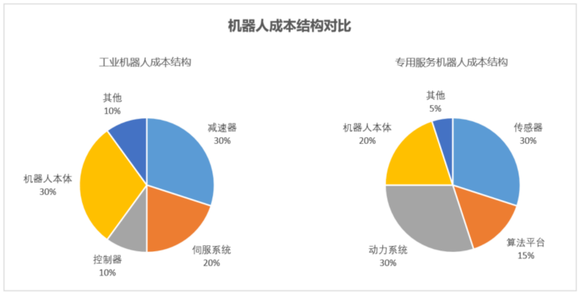

具体到成本端,与工业机器人60%的成本来自于动力系统(减速器、伺服系统、控制器)不同,专用服务机器人的核心成本来自于传感器(以激光雷达、摄像头、超声波雷达为主)及算法平台,占比可达40%~50%,而动力系统的占比仅在30%左右。未来,专用服务机器人的降本关键还在于激光雷达等核心传感器的价格下降及国产化。

来源:公开信息,银科金融研究院

在服务机器人领域,根据适用场景、技术实现难度等,预计未来5~10年内,医疗机器人、商用清洁机器人、室外配送机器人等可突破核心技术瓶颈,并真正实现大规模产业化推广,而人形机器人产业的成熟则可能需要更长的时间。

来源:公开信息,银科金融研究院

整体来看,二级市场机器人相关企业多属于工业机器人领域。以2022年4月26日为基期,自年内低点以来,机器人指数(802095.EI)和工业机器人指数(803220.EI)分别累计上涨28.22%和45.82%,跑赢沪深300指数20.75和38.34个百分点。

来源:Choice,银科金融研究院

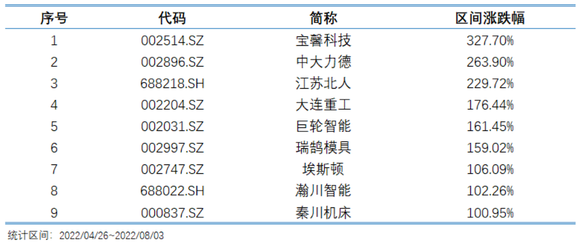

个股层面,自4月底以来,绝大部分机器人相关上市公司股价实现上涨,其中涨幅超过50%和100%个股分别达31只和9只,多涉及工业机器人价值量较高的动力系统及系统集成环节。

来源:Choice,银科金融研究院

此外,随着特斯拉“人形机器人”发布时点临近,机器人板块近几个月以来已经取代新能源汽车,成为资本市场上机构调研和资金关注的“C位”。Choice数据显示,7月共有8家机器人板块上市公司接受机构调研。其中,工业机器人龙头埃斯顿(002747.SZ)接待496家机构调研,接待调研机构数位列板块及全市场首位,领跑A股。

调研记录显示,埃斯顿二季度的订单逐月增加,在六月已经恢复到正常水平。尤以光伏、锂电等为主的新能源行业的需求强劲,预计下半年仍将保持快速的增长。而埃斯顿2022年设定的工业机器人出货量目标为1.6万台-1.8万台,具体细分行业包括光伏锂电等新能源、金属加工、汽车及汽车零部件、重工行业、3C和PCB行业以及其他行业如包装、建材家居、食品等。

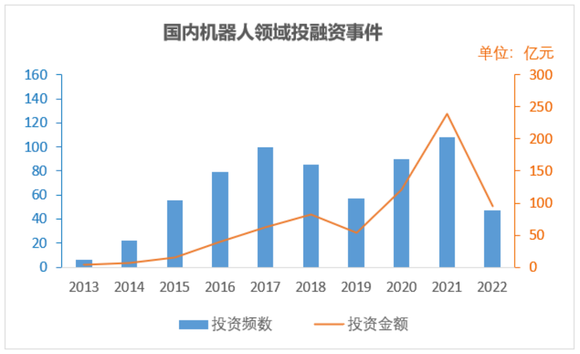

在服务机器人领域,其产业化发展主要由VC/PE机构推动,据统计,2013年~2022年上半年国内专用服务机器人领域累计投资金额超700亿元,其中自2020年起相关投融资呈现爆发式增长,并重点集中在A/B轮。

但是,在当前资本寒冬的背景下,机器人领域的投资逐渐回归理性,头部机构更倾向于投资真正具备底层技术实力和行业解决方案能力的机器人企业,关注点也更聚焦于产品/方案的应用场景及可落地能力。

来源:公开信息,银科金融研究院

二级市场方面,国内服务机器人相关上市企业较少,涉及领域以扫地机器人、控制器、摄像头等相对成熟产业为主,相关个股市场表现呈现明显的两极分化。对比同为扫地机器人领域的科沃斯和石头科技股价走势,不难看出在产业化相对成熟的扫地机器人领域,价格及成本已经不是核心竞争要素,关键仍在于产品创新研发能力、产品品类布局及线上、线下渠道铺设能力。

来源:Choice,银科金融研究院

展望后市,在工业机器人技术不断创新和产业规模不断扩大的基础上,专用服务机器人的大规模产业化推广还有赖于多传感器融合技术、人工智能算法技术的成熟,以及激光雷达等核心零部件的成本大幅下降,叠加深厚的场景数据积累和完善的供应链体系,届时工业机器人和服务机器人有望共同推动简单劳动替代,并助推各类下游应用中的全场景数字化和云边端协同一体化趋势,帮助构建智慧城市/社区以及物联网大生态体系。