这一次,阿里云盯梢政企客户群。

文|节点财经 零度

阿里云内部的组织调整已经有一段时间。

3月,华为前 EBG 中国区总裁蔡英华空降阿里云M7(资深副总裁),负责阿里云全球销售业务。仅一个月,中国区总裁任庚被曝即将离职,其此前负责的16个区域的销售工作由“二把手”黄海清接任。另外,原生态及销管部负责人郭继军已确认将离任,其业务部门由蔡英华直接负责。

从人事变动看,蔡英华通过紧抓商业化进程,倒逼阿里云的成长。

履新4个月后,蔡英华首次亮相,他在2022阿里云合作伙伴大会上表示,“阿里云赚1块钱的同时,伙伴可以赚到2块钱,3块钱。”

上一财年,阿里云伙伴带来的业务规模已达185亿,四年间增长超7倍。不过,在云计算领域,规模不等同于盈利。

当前的云计算的竞争,已经从第一阶段的跑马占地,争规模进入到第二阶段的争盈利。此前,大厂们通过让利、折扣争取市场份额,如今,商业化的进程推动参与者加快盈利的步伐。

这背后的现实是,小B用户不稳定、付费意愿/能力弱;大B客户付费能力强,且复购意愿大,但阿里云、腾讯云这类互联网云计算玩家,并不具备太强的拿客户能力。

蔡英华在会上透露了一个关键:阿里云将加大头部客户资源的共享。言下之意,大KA,将是阿里云下一步的业务重点。

这位华为来的大将,能否帮助阿里云快速拿下一批政企,这可能是他当前最艰巨的任务。

在阿里云合作伙伴生态大会上的发言,是蔡英华入职后首次公开亮相。今年3月,蔡英华履新阿里云,上任就负责全球销售业务。阿里云给了这位空降兵M7(资深副总裁)的级别,在阿里云历史上,极为罕见。这也让蔡英华的加盟,多了不少讨论声音。

市场议论纷纭:其一是,蔡英华是谁?其二是,阿里云为什么想要蔡英华?

蔡英华最大的标签是当过华为企业业务中国区总裁。他是兰州大学1996级计算机软件专业的毕业生,曾供职华为长达18年以上。不过在去年,蔡英华离开华为,短暂的到立邦中国区出任建筑涂料事业群总裁,很显然,这份工作并不适合蔡英华,不足一年,他再次选择跳槽。

到阿里云就任,从业务角度看是很适合蔡英华的。有销售经验,又执掌过华为企业业务,蔡英华似乎再合适不过。

那阿里云为何要吸纳这样一位资深的管理岗?一个最直接的挑战,来自云计算市场的压力。

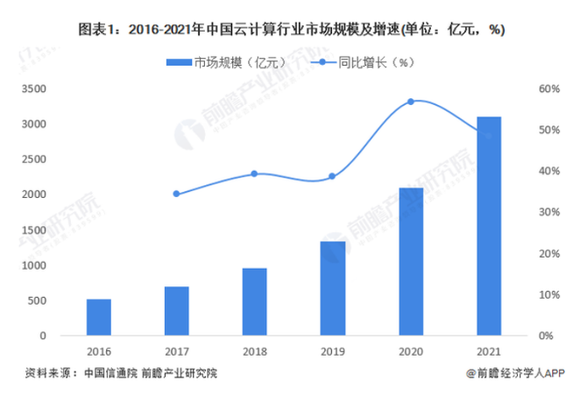

在我国,云计算市场从最初的十几亿增长至目前的千亿规模,行业发展迅速。据中国信息通信研究院披露的数据显示,2017-2019年期间,我国云计算行业的市场规模增速均在30%以上,呈高速增长态势。2020年,我国经济稳步回升,云计算市场呈爆发式增长,云计算整体市场规模达2091亿元,增速56.7%。2021年中国云计算市场规模达到3102亿元,增速48.4%。

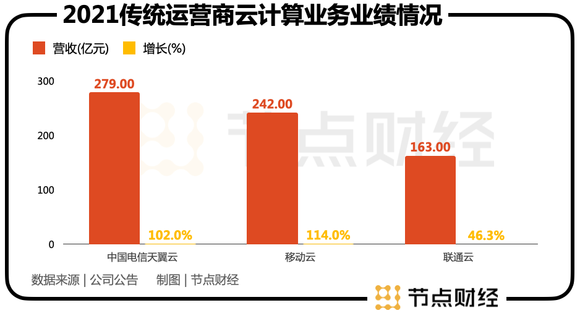

而从市场份额角度看,互联网巨头想要挑战的云计算市场,正在被电信、移动、联通等传统运营商所瓜分。2021年财报数据显示,中国电信天翼云、移动云、联通云营收分别达到279亿元、242亿元、163亿元,分别同比大增102%、114%、46.3%。

而另一边,阿里云在2021年的营收是723亿元,2020年的营收是556亿,在2019年的营收是355亿。营收稳定增长,但增速开始放缓。今年一季度,阿里云营业收入为189.71亿元,同比增速为13.19%,远低于往年50%以上的增长速度。

此外,这距离阿里高层的期望,似乎仍有距离。

上个财年,阿里云合作伙伴带来的业务规模为185亿元,但在1000亿营收大盘里只占1/4。蔡英华也在首次亮相的演讲中表示,数字不亮眼。

IDC报告显示,在国内公有云市场中,只有天翼云市场份额由2021年上半年的8.3%,增加至下半年的8.9%,是前五的云服务商里,唯一呈上升趋势的。阿里云在国内公有云IaaS+PaaS市场排名第一,但市场份额从2021年上半年的37.9%下降到下半年的36.7%,减少了1.2%。

图片来源:Gartne报告

也正是这个时间,蔡英华加入阿里云。

当前,云计算市场风云涌动,以运营商为代表的云服务商疯狂攻城略地之时,留给互联网派别的云计算服务商的时间不多了。更重要的一点是,企业服务赛道的服务商,一直偏爱大B客户,这意味着更强的需求和付费能力。而一直以来,互联网巨头强势所在就是文娱、互联网、消费为代表的企业。

疫情之下,无人能独善其身,这个时候,最稳定的付费赛道当属政企领域。对于阿里云而言,那些较容易攻克的客户就像是低垂的苹果,轻松摘到的果子,已经被先到的云计算参与者摘光了,还想更多苹果,只能向更高的枝杈上看。

而曾执掌华为企业业务的蔡英华,来得刚刚好。

早几年,云计算市场刚刚开始崛起时,各大厂商为了在最短时间内争取到更多用户,采取的方法大同小异:通过低价拿下客户。而这也导致了一个普遍问题——增收不增利。

在2021年财报会上,腾讯高管表示,云业务早期为扩大规模,为很多客户提供了定制化方案或者折扣,导致利润率较低。腾讯云的变革策略是提升自研,开发标准化的自有产品,降低总包转售,从而提升毛利率,让业务更健康。

面对各家伸出的折扣橄榄枝,国内市场上的大KA客户似乎被惯坏了,尤其是云计算为首的细分赛道,不仅对个性化定制有强需求,在采购过程中,更是搞起了“竞价”模式——价低者得。这直接导致了云计算供应商们为了争取客户不得不压低价格,给出各种折扣价。

但是人工成本是上升的。

不同于海外企服赛道,供应商们大多是都提供的是标准化产品,中国市场的客户更爱定制。为了提供更好的服务,供应商不得不招兵买马,提供更全面、周期更长的一揽子产品。

如何在扩大规模的前提下,提高利润?客户的付费能力至关重要。

大部分企服供应商的客户是中小型企业,这类企业客单价低,续费率低,LTV低,这就让企业收入不稳定、付费不稳定,很多时候这些中小企业自己也都倒闭了,实在无能为力续费,导致客户数量稳定性也很差。这也是当前云计算企业面临的困境。

此外,随着人力成本、销售成本走高,导致云计算企业盈利非常困难,原因在于,获客成本一年比一年高。

企服赛道一个公认的逻辑是:找大B,他们的付费能力强,尤其是政府以及大国企客户,一旦选用了某款产品,轻易不会变动,且复购率强。

这意味着,政企客户将成为决定云计算供应商们未来最终排名的关键。这一点,无论是华为云、腾讯云,还是阿里云,都需要面对。

从客户画像看,过去几年,互联网客户带来的收入占阿里云全部收入的48%。但需要直视的问题是,最近几年,在地缘风险、市场风险和疫情影响下,互联网项目的增长是放缓的。

想要在找到新的增速点,阿里云,需要从更多领域入手。

而华为云的客户画像主要是政企客户,据IDC数据,2020年,华为云、天翼云两家在政务领域的市场份额分别是32.2%、25.3%。蔡英华的华为背景就至关重要了。他曾力推华为中国政企业务转型,主导搭建了分销渠道及合作伙伴生态。他,或许能为阿里云带去更多改变。

事实上,政企客户已经成为当下各大厂商的统一追求。

今年6月在华为伙伴暨开发者大会2022上,华为云宣布近两三年来其已成立煤矿、政务一网通军团等20个军团。华为云CEO张平安发布15大创新服务,其中包括工业、政务、供热、煤矿、教育5个行业aPaaS服务。

7月12日,腾讯云与智慧产业事业群(CSIG)则成立了政企业务线,持续深耕政务、工业、能源、文旅、农业、地产、体育、运营商等领域,落地了去年5月提出的“扎根行业、深耕区域、提升效率”三大战略。

政务当头,蔡英华也出大招了。

今年,阿里云按照分销伙伴、集成伙伴、咨询伙伴、解决方案ISV伙伴、产品ISV伙伴等能力标签,成立了相对应的生态团队,来专项服务合作伙伴。这背后最大的转变是,基于伙伴的能力模型,阿里云去适配伙伴,而不是让伙伴来适配阿里云。

具体看,自2021年阿里云杀入政企市场,从组织架构上进行了一次升级迭代:

首先,设立18个行业部门,包括数字政府、金融、电信、电力等,设立行业总经理;其次,划分16个区域,每个区域任命一个总经理,负责所在区域的本地化运营。

两步走,传递了一个信号:阿里云对政企市场,吹响了进攻的号角。

今年5月,阿里集团董事局会主席兼CEO张勇在财报电话会议上表示,收入超千亿的阿里云是个复杂系统,云业务接下来需要组织升级,为未来3000亿甚至更高的收入规模打好基础。

想要向前一步走,阿里云需要向后撤一步。在生态大会上,蔡英华提出:“希望阿里云赚1块钱的同时,伙伴可以赚到2块钱,3块钱。”这句话的背后,传递了一种共赢的概念。

具体看,蔡英华总结了三条针对合作伙伴的价值主张:1、分工明确的合作模式;2、货真价实的权益体系;3、长期稳定的发展政策。

简单理解,阿里云成立了相对应的生态团队,来专项服务合作伙伴。阿里云要放下身段,先去服务伙伴。为此,阿里云量身定制了一揽子权益体系,三年投入10亿专项资金、、加大专业细分领域机构伙伴的合作规模、保障ISV伙伴利益、共建云化技术交付标准……

这些服务的核心,就是更好的、更全面的服务客户。

服务只是表面现象,核心还是推动商业化。

蔡英华提到,今年阿里云的核心战略是Back To Basic,它的核心的意思就是回归到云计算的本质,专注核心技术的突破来构建全球领先的云计算的核心能力。或许可以理解为,先有了技术,才能有业绩。

去年年底Gartner的评测报告正式显示阿里云在基础设施产品能力的全球第一,尤其在计算、存储、网络、安全四项,阿里云优势不小,但挑战同样不少。

目前,云计算厂商的主要困境有三:

第一、单个客户获客成本增加和付费客户转化率低的矛盾;第二、大型客户定制需求高和定制产品人力成本高之间的矛盾;第三、平衡研发成本和销售成本之间的矛盾。

如何解决这一挑战?

提高政企大客户客群比例解决第一个矛盾;通过伙伴合作,开放生态解决第二个矛盾;降低“折扣”,不搞低价规模战解决第三个矛盾。

通过开放的生态,让客户先赚到钱,而后自己也赚到钱,这或许是最快的路径,也是蔡英华时代,阿里云商业化的选择。同样也是腾讯云等一众对手的选择。

去年,腾讯云内部组建了区域业务部,建立了更贴近客户的一线团队,与地方生态形成紧密联动。重点客户就是招商局集团、三一重工、工业富联、美的、宗申等区域龙头企业。

《中国云计算产业发展白皮书》预计2023年政府和企业上云率将超过60%,上云深度将有较大提升。政企市场的云服务竞争将变得更加激烈。

阿里云目前的市场排名有优势,但是更激烈的竞争之下,谁能更快一点,就十分关键了。