大集团和新锐齐推产品,是否意味着婴童护理的春天将至?

文|聚美丽 言 午

在中国,80后、90后、00后的说法可谓是家喻户晓,但在国外,人们更习惯把不同世代的人按X、Y、Z划分,这就有了所谓的X世代、Y世代(千禧一代)和Z世代。

外媒报道称,已经有新的世代站上舞台——研究人员和流行媒体将 2010至2025年出生的一代称为Alpha世代。作为千禧一代的孩子,Alpha世代的崛起也给婴童护理市场带来了极大的新机遇。

反观国内,新一代的10后与20后作为婴童护理品牌的主要目标消费者,年轻家长们——千禧一代同样推动了这一整个市场的发展,包括潜力品类和未来机会点的趋势变化。

与此同时,在老牌国货之外,我们注意到很多新锐品牌以及成熟的集团都有新推出婴童线或者是成立了新品牌。

种种迹象或许表明,国内婴童护理市场的春天将至?

欧睿咨询数据显示,2016-2021年间,中国婴童护理产品的市场规模从170亿元扩张至320亿元,整体规模增长89%,复合年均增长率为13.6%。而到2026年,中国婴童护理产品的市场规模将扩张至460亿元,预计整体将增长44%,预测的复合年均增长率为7.6%。

注:婴童专用产品(即婴童护理大分类)包括0 -3岁婴幼儿产品和11岁以下儿童产品(带有二级声明的成人产品,如“适合儿童和敏感皮肤”,不包括在内)。

“从婴童行业大环境来说,随着出生率的持续下跌,母婴消费市场的增长率减缓成为不争事实,但母婴人群基数仍然庞大,在全国人均可支配收入增长的情况下母婴人群购买力不断提高,尤其是母婴洗护品类平均价格上升,市场规模仍在持续扩大。”在2021的第七届全球母婴大会上,强生基础护理与个人护理事业部总经理沈宁提到。

根据前瞻产业研究院数据,从我国化妆品市场结构看来,我国婴幼儿专用产品的市场份额虽然相对较低,仅有5.5%的市场份额,但由于婴幼儿人群的敏感性,这一市场依旧受到了市场的高度关注。

戴可思创始人张晓军在接受聚美丽记者采访时表示:“虽然与其他行业比,婴童护理市场整体的体量不是很大,但也不是一个小市场。根据欧睿咨询的数据,预计2026年婴童护理的市场规模会接近500亿。从更宏观的角度来看,欧美日韩等成熟市场婴童护理品牌的CR3*在40%以上,CR5在50%以上,而国内市场单品品牌几乎没有超过5%的市占率,目前中国市场还没有出过一个超过20亿零售额的婴童护理品牌,未来还有很大的一个成长空间。”

*注释:CR3是指业务规模前三名的公司所占的市场份额。

今年以来,婴童领域频频有令人瞩目的大事件发生。5月,润本生物技术股份有限公司向上交所递交招股书,正式冲击IPO。若润本此番冲击IPO成功,润本或将成为A股“婴童护理第一股”。

和这一新闻仅相差一周,又有一药企布局婴童护理市场——天津市医药集团有限公司宣布收购天津郁美净集团有限公司股权。

在融资方面,成立半年左右的婴童洗护品牌MAYKERR于近日宣布获得了澄明投资等机构的数千万量级融资;前不久,专注于3-12岁的儿童个护品牌海龟爸爸Hi!papa获得了近亿元PreA轮投资,这也是婴童领域少见的大额融资事件。

虽然国际品牌在婴童品类仍占据主导地位,但我们也发现,国货品牌正在逐渐崛起并获得了一定的市场份额。

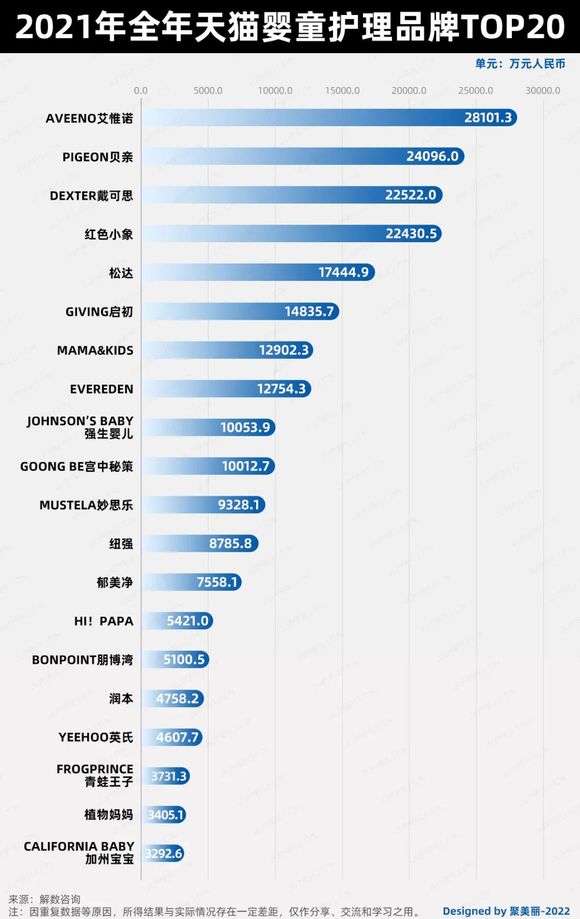

如下图,根据解数咨询数据,2021年全年天猫婴童护理品牌TOP20的名单中,除国际品牌外,也有像戴可思、红色小象、启初、海龟爸爸这样的国货新锐品牌。

寻荟记创始人林瀚在接受记者采访时说道:“婴童类产品在几年前国货品牌主要以性价比为最大卖点,而进口品牌则牢牢占据了高端线。当然,最近两年国货婴童类产品也是越做越好,在产品领域其实很多国货已经不弱于进口品牌,甚至好过进口。同时新一代的父母们也更加理性,不是单一追求产地,而是更在乎产品、成分、配方、安全性本身。”

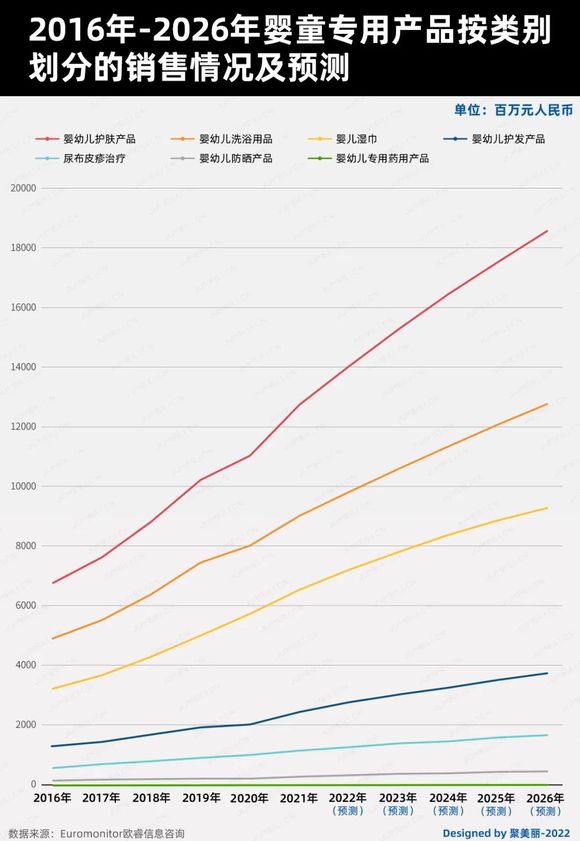

如下图,欧睿咨询数据显示,2016年-2026年这10年间,婴童护肤品一直是婴童品类的增长引擎(包括预测),并在2021年仍是占比最大的类别,销售额达到120亿元。而到2026年,婴童护肤品类的市场规模预计将达到180亿元,同比增长45.6%。

根据欧睿咨询数据,2018年-2021年间,婴童护肤品类中,本土老牌企业如郁美净、青蛙王子的市场份额都有所降低,与此同时,上美集团旗下红色小象的市场份额则有所上升。

另外,婴童洗护和婴儿湿巾的增长也十分引人注目,市场份额也是稳步增长。相对来说,婴幼儿护发、防晒等品类由于整体的存量较小,虽然增速不低,但是市场占比还是较小。

护肤品类

虽然婴童护肤品类相对成熟,渗透率很高,但由于儿童面霜的高增长率,这一品类仍保持着健康成长的势头。

据魔镜市场情报发布的《2020线上高增长消费市场白皮书》,婴儿护肤被列为24个最具潜力的市场之一。

在目前的生育率下降的情况下,婴儿和儿童人口的年龄结构将发生变化。三岁以上儿童的比例的继续增长,使儿童产品在未来更“有利可图”。因此,婴儿及儿童专用产品的厂商正在竞相瞄准儿童面霜细分市场,以填补婴童产品的市场空白。

同时,以戴可思为代表的许多新兴品牌正瞄准婴童皮肤易得湿疹、过敏这一痛点,推出以天然提取物为核心活性成分的面霜,并迅速在消费者中建立口碑。

防晒品类

在成人防晒的意识觉醒后,婴童防晒护理也迎来蓬勃发展。婴童专用防晒产品长期以来一直是一个小众类别,玩家虽少,但其销量一直在增长。

考虑到成人防晒产品的强劲增长,越来越多的婴童护理品牌盯上了这个利基市场。2021年,国内品牌启初推出婴幼儿专用防晒产品,迅速成为天猫最畅销的婴幼儿防晒产品之一。另外,根据欧睿数据,专业防晒品牌确美同(原名为“水宝宝”)的市场份额在2018年-2021年间大增,增幅为13%。

除了婴儿护理品牌之外,主要面向成人的防晒品牌也在扩大其产品线,以满足父母对专为婴童设计的专业防晒产品日益增长的需求。像安热沙Anessa和怡思丁Isdin等防晒品牌也推出了婴童防晒系列。

据天猫国际介绍,2022 年 4 月以来,平台进口婴童防晒产品的销售额对比 2 月份增长了 900%多。像宫中秘策的明星单品婴童防晒2022年的销售额同比 2021 年增长三位数。专注研究亚洲儿童肌肤户外防护的日本品牌 AIREE安伊妮在2020年7月入驻天猫国际后,品牌店铺月度新客占比持续保持在 85%以上。

像上文所提到的拿到融资的个护品牌海龟爸爸,所推纯物理防晒产品“小雪山防晒霜SPF20”便是品牌的明星产品之一。该款产品将成分极致精简到12种,而市场上主流儿童防晒产品成分多在14-37种不等。据悉,截至目前,海龟爸爸儿童防晒霜产品已售出超200万支,单品年销售额破亿元。

由于这一品类的增长潜力较大,预计这一趋势将进一步发展。

洗护品类

中研产业研究院公布《2022-2027年中国婴儿用品行业深度调研及投资前景预测研究报告》显示,从婴儿用品行业的盈利能力来看。近三年我国婴儿用品行业销售利润率均在11%以上,明显高于成人洗护用品行业,所以不少成人洗护品牌也纷纷推出婴幼儿洗护类产品。这些抢眼的数据,正刺激着众多婴童品牌开始推出婴幼儿洗护产品。

同时,这一品类的消费者需求更加细分,除针对儿童的洗漱用品之外,对于专为女婴或男婴设计的洗护产品同样也有需求。比如红色小象就针对女孩头发容易受到伤害和缠结的痛点,开发了含有氨基酸的女孩专用护发产品。

“年轻一代父母的消费升级也体现在儿童洗护领域,基础清洁类产品已经无法满足需求。”天猫国际母婴洗护负责人介绍道,儿童洗护用品越来越精细,在国内逐渐形成了一个新兴的细分市场,过去一年,就有40多个儿童洗护类新品牌通过天猫国际进入国内市场,儿童专属洗发水、洗面奶、防晒霜、面膜等品类增长迅速。

戴可思创始人张晓军也表示,婴童的市场规模相对空白且需求量大,虽然新生儿数量是在下滑甚至已经不增长了,整体的基数并不是很大,但是机会点在于升级的需求和大童产品对冲了这部分风险,所以整体洗护的市场规模还在进一步提升。

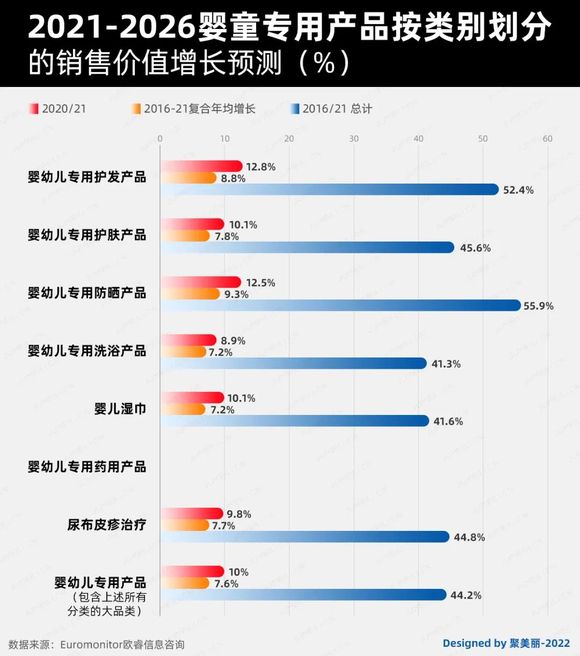

对于2021-2026年的各品类增长预测,如下图,可以看到婴童护发和防晒品类的增速都十分显著,均在50%之上。

另外,根据欧睿对2016-2026这十年间的数据统计和预测,在婴童护理品类,大众市场的销售占比一直处于高位,而高端市场的市场份额虽较低,但还是在逐步稳定增长。

随着代际的迁移和消费者观念的转变,婴童护理赛道在渠道、营销平台等方面的变化十分明显。

过去婴童护理的主流渠道主要以线下门店、代理商渠道、天猫、京东和垂直母婴平台以及部分微商品牌为主,现在的婴童护理品牌主流渠道为抖音,很多新锐婴童护理品牌在抖音的销量甚至都已经超过了一些国内国际上的领先品牌,另外快团团等基于微信社群的渠道也在快速崛起。

随着这几年婴童用品整体往线上迁移,重渠道不重品牌和营销的品牌的份额在进一步被挤占,行业的集中度会更趋于向头部品牌和重投入的新锐婴童护理品牌集中。

与此同时,机遇也伴随着挑战一同前来。婴童细分消费领域的新机会仍有待挖掘,并且随着消费升级趋势的流行以及主流平台的转变,也意味着新品牌的崛起有着巨大的推动力。

记者发现,近一两年婴童品类出现了不少新品牌,或者是原先在行业里已有一定基础的品牌推出了面向婴童的产品线。

比如,百植萃推出儿童功效护肤品牌「稚可」。稚可主张“分龄护肤”,切入儿童微生态护肤领域。稚可首批上市的产品“益生菌系列”包含保湿霜、洁面、沐浴露和洗发水等多款产品,由知名皮肤科专家教授参与配方研发和背书。比如,保湿霜分别针对4-6岁和7-12岁研发,两大产品均主打后生元,以达到平衡肌肤微生态和修复屏障的目的。

在成功打造出红色小象之后,上美集团又推出了一个新的婴童功效护肤品牌「newpage一页」。公开资料显示,「newpage一页」专注于婴童敏感肌,儿科专家崔玉涛和前宝洁首席科学家黄虎共同参与研发,产品主打“医研共创”。目前,其天猫旗舰店产品包括“一页宝宝蛋黄霜”“儿童氨基酸洗面奶”“一页婴童洗发沐浴露”等,售价在59-119元不等。

寻荟记也于今年推出儿童线,据悉,寻荟记创始人林瀚是在照顾女儿的过程中发现儿童类护理产品存在的缺陷和不足,以此为出发点,发挥品牌在植物原料方面的专业性和安全性。这一产品线将主要围绕有机芦荟原料的特点,致力于为晒后修复和痱子等问题提供天然有机的儿童护理产品。

口腔护理品牌参半于最近官宣成立儿童品牌「CanbanKids」,同步推出品牌IP“CanbanKids泡泡菌家族”的四个卡通形象,开始向儿童口腔领域进军。

此前,参半创始人CEO尹阔在公开场合表示,参半的定位开始是“以小众的产品,满足小众的需求”,而现在是参半的2.0阶段,在这个阶段,参半希望为消费者提供“从儿童到老人”的全生命周期的轻健康口腔护理产品。

2022年1月上线的MAYKERR聚焦高端婴童洗护市场,品牌的三位创始人分别来自投资、制造和营销界,致力于填补国内高品质婴童洗护市场空白。目前品牌已推出沐浴泡沫、保湿面霜、护臀霜、抚触油等产品,以植萃为主打,以起到强化皮肤屏障的效果。

在此之外,也有不少原来做婴童其他品类的品牌拓展品类或者是推出新品牌。婴幼儿服饰品牌papa/爬爬就有推出一个新的洗护品牌minamina米那米那。

可以看到,从市场竞争角度来看,受益于市场前景向好,中国婴童护理产品市场入局者将越来越多。

欧睿数据显示,婴童专用产品未来的增长将主要依靠消费升级,而不是人口增长,即更复杂的消费者需求和更多的年龄和性别细分。随着三胎政策的颁布,家庭结构的变化以及年轻一代父母中消费者人口结构的变化也将成为这一类别的增长引擎。

① 专业化

婴童市场广大,但乱象频出。2021年这一领域出现过几次严重问题。因此,相关部门开始把监管目光放在婴童市场上。

“对儿童化妆品的监管,再怎么严管也不为过。”国家药监局化妆品监管司副司长戚柳彬曾多次在公开场合表示。

因此,针对婴童护理用品市场,国家监管部门近两年也是动作频频。在监管收紧的当下,产品的整体开发周期也大幅延长。对此,寻荟记创始人林瀚表示:“针对儿童护理的新药监要求确实是大幅拉长了时间,原来可能2个月就能出来的品现在整体时间会拉长到6-8个月。但这是好事情,婴童专用产品预计将变得更加规范和标准化。”

确实,在新规实施后,也有一些企业因生产不合规儿童化妆品而收到禁业罚单。(详情请阅读聚美丽往期文章《注意!这些行为或将面临禁业风险》)

行业标准不断提高,既促进行业往专业化方向发展,同时也促成了越来越多的婴童护理品牌携手行业专家合作共创。

另外,像淘宝、抖音这样的电商平台也陆续出台儿童监管规则,在销售端督促行业向规范化方向发展。

② 细分化

精细化、细分化的领域仍有极大竞争发展局面。未来婴儿用品的机会在于产品功能细分、产品周期延长、使用场景拓展。

在稚可品牌看来,儿童的分龄护理将是较大的机会点。从市场供给上看,目前市面上针对婴儿期的护肤品牌选择较多,但针对3-12岁这个年龄组专用的品牌选择性较少,且多为国外品牌,尤其在功效护肤领域,存在很大缺口。

百植萃&稚可品牌CEO Nancy指出,从用户年龄属性来看,0-3岁婴幼儿时期、4-6岁学龄前期与7-12岁学龄期的儿童,在皮肤状态和产品需求上,有相通之处,但也存在一定的差异。

百植萃&稚可首席产品官李远宏教授也指出:“儿童在成长过程中皮脂膜和皮肤屏障都在逐步完善,根据孩子的年龄对其面部进行针对性的呵护十分必要。并且,要尽量选择成分更精简,不含香精、色素等添加剂的护肤品。”

另外,新生代家长越来越崇尚精致化育儿,也有越来越多的品牌根据性别推出相对应的产品,除了上文提到的红色小象外,米那米那品牌也有推出男女分开专用的洗发水。

③ 功效化

可以看到,目前不少婴童护肤品牌定位功效护肤发力。

在这一方面,早两年成立的薇诺娜宝贝在市场表现上也展示了这一细分类目极大的市场潜力。一方面这是由于薇诺娜宝贝母公司贝泰妮和护肤品牌薇诺娜所形成的信任背书,原本的消费者在成为父母后实现了第二品牌的消费者迁移,拓展了新生代父母的市场。另一方面也是因为功效趋势的多品类渗透,令婴童品类也跟着“内卷”。

在最近的618活动中,薇诺娜宝贝不仅一举斩获天猫婴童护肤品类TOP5的好成绩,Nint任拓情报通数据也显示,2021年5月-2022年4月,薇诺娜宝贝的品牌增速达到1447.29%,在中高端婴幼儿功效性护肤品市场占据了一定的市场份额。

当然,也有品牌对此持不同意见。某婴童护理品牌创始人表示,“新法规对儿童化妆品的功效宣称也有明确的要求。从新品牌发展的角度来说,功效会是品牌发展的差异化,但只是在品牌规模还比较小的时候,如果品牌规模发展壮大了还是要注重合规性。婴童护理品牌主要强调一些基础的保湿和安全,往功效方向发展还是很难的,但是从品牌角度来说,品牌的专业度会越来越高。”

另外,作为功效产品的重要代表,像上文提到的婴童防晒产品也具有较大的发展潜力。跨境电商天猫国际数据显示,近两年入驻的「婴童防晒」品类的品牌数、商品数、销售额都以两位数的增速增长。并且从 2018 年至今的四年间,平台进口婴童防晒品类的销售体量翻了近 10 倍。

对于婴童护理市场未来的发展机会,戴可思创始人张晓军说道:“产品线越来越丰富,精致养娃的需求和大童的拓展是目前几乎所有婴童护理品牌的共识。另外,过去几年婴童护理产品的客单价和件单价的提升非常明显,消费升级也是巨大的机会点。”

确实,婴童护理的高端化也是近年来非常明显的趋势之一,新一代年轻家长也将偏好高端优质产品的消费观念延续到了婴童产品的选择上。

在危机中觅新机,于变局中开新局,这或许不仅仅是婴童品牌们的方法论,更是所有国货品牌创业者所坚定的信念。