游戏出海竞争最激烈的莫过于排名第11名至20名的第二梯队。

文|DataEye研究院

上个月,我们推出游戏股出海对比研究系列。

首批分析了第一梯队:腾讯、网易、三七互娱。(又没拿到版号!腾讯网易三七出海怎么样了?)

第二篇,我们聊了聊世纪华通、完美世界、吉比特出海近况。(同梯队出海却被三七甩开?吉比特VS世纪华通VS完美,谁掉队了?谁将爆发?)

今天这是游戏股出海系列研究最后一篇,我们关注游族网络、神州泰岳、智明星通、心动公司四家中腰部厂商的出海近况。

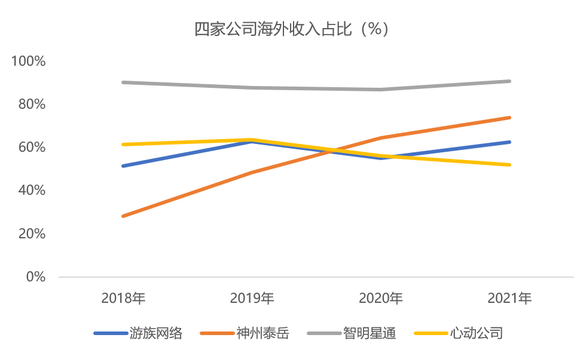

之所以选择这四家公司,是因为他们的海外业务与行业龙头相比毫不逊色,海外收入占比均超过50%,可以说是走到了行业前列。

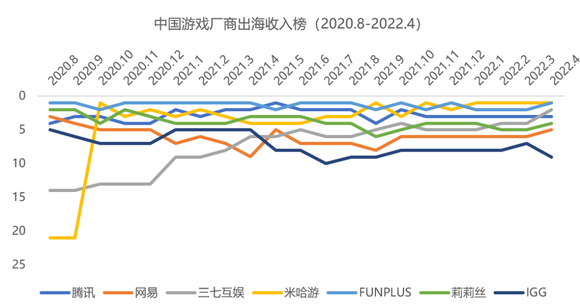

从行业格局上看,中国出海游戏厂商头部格局相对稳定,米哈游、FUNPLUS和腾讯包揽出海收入榜TOP3,莉莉丝、网易、三七互娱包揽了第4至6名,友塔游戏、龙创悦动、IGG也是前十强的“常客”。

数据来源:data.ai;DataEye研究院制图

目前来看,竞争最激烈的莫过于排名第11名至20名的第二梯队。

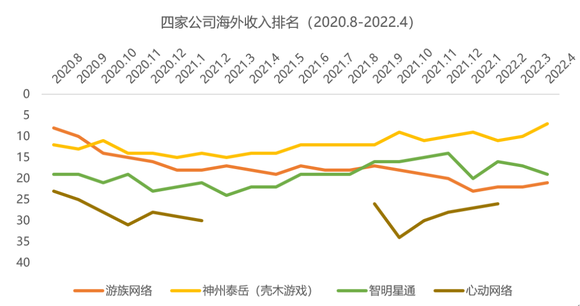

从市场排名来看,四家公司中游族整体排名大幅下滑,神州泰岳排名提升明显,智明星通较为稳定,心动公司排名靠后,波动也较大。

数据来源:data.ai;DataEye研究院制图

具体来看,神州泰岳(壳木游戏)从15名左右跻身前十,智明星通排名稳定在20名左右,心动公司只有50%的时间能挤进榜单25-30名,而游族排名不断下滑,从10名左右跌落到20名开外。

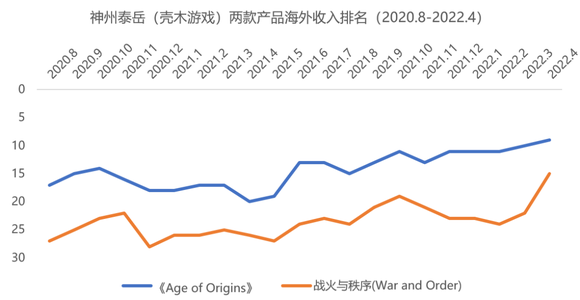

神州泰岳排名不断上升,主要归功于《Age of Origins》、《War and Order》两款拳头产品。过去一年,两款游戏收入排名提升均超过10个名次。

数据来源:data.ai;游戏财经汇制图

数据来源:wind;游戏财经汇制图

注:神州泰岳海外业务收入除了游戏业务,还包括其他业务收入

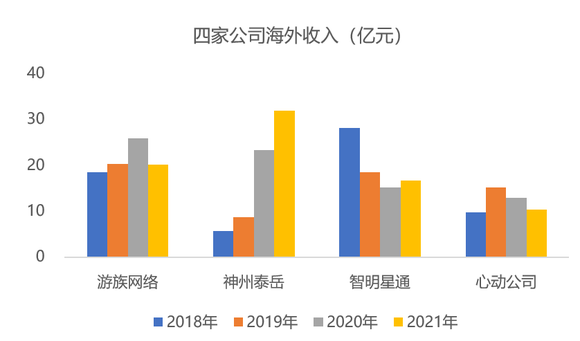

从海外收入体量来看:神州泰岳≈1.5个游族网络≈2个智明星通≈3个心动公司

神州泰岳≈0.6个世纪华通或0.6个三七互娱≈3个完美世界≈23个吉比特

21年,神州泰岳海外收入达31.94亿元,已经相当于世纪华通、三七互娱海外收入的60%,接近完美世界的3倍。游族网络海外游戏收入超过20亿元,智明星通超过16亿元,心动公司海外游戏收入相对最低,刚刚超过10亿。

数据来源:wind;游戏财经汇制图

从海外收入占比来看,四家公司目前海外收入占比均超过50%,其中智明星通海外收入占比甚至超过90%。

单从财务表现来看,上述四家中腰部厂商海外游戏收入已经超过完美世界、吉比特等头部游戏厂商,可以说是走到了行业前列。

数据来源:wind;游戏财经汇制图

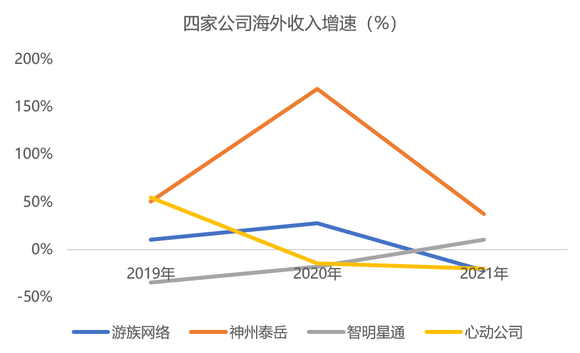

从海外收入增速来看,只有神州泰岳保持高速增长,其余三家公司要么负增长要么原地踏步。这背后的原因是什么?

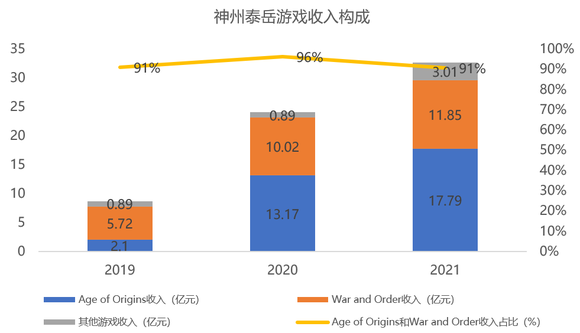

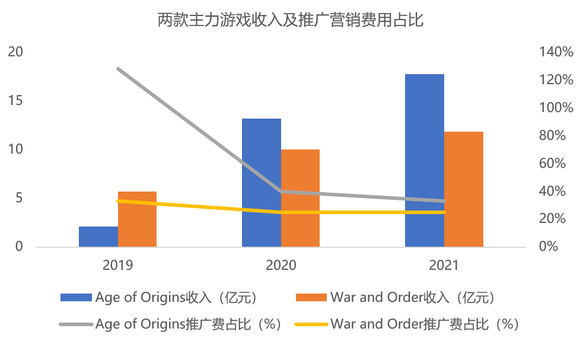

神州泰岳海外游戏收入主要来自壳木游戏。近两年壳木游戏海外收入大幅增长主要得益于旗下《Age of Origins》、《War and Order》两款游戏收入大幅提升。21年,两款游戏合计收入接近30亿元,贡献90%以上的游戏收入。

游族网络海外收入原地踏步的原因,游戏财经汇推测:(1)公司业务线调整,如终止非战略非精品产品、重点新游上线延期、收缩广告投放量,上述举措影响了收入,此外21年收入下滑还受到2020年同期高基数影响;(2)公司管理层变动,2020年末游族网络创始人、前董事长林奇离世后,公司多位高管相继离职,也对公司业务开展造成了一定的影响。

2021年,游族进行了战略升级和组织架构调整,推出“20+X” 的激励政策,将五大研发工作室提升为一级部门,我们也期盼公司能尽快走出低谷期。

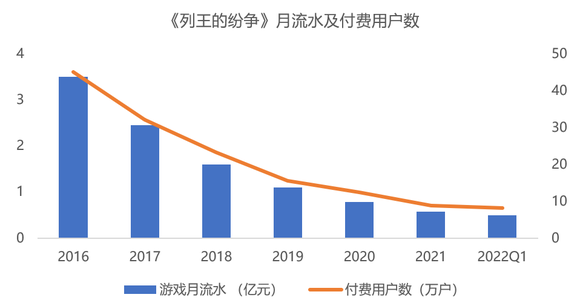

智明星通可谓是从中国游戏出海一哥的位置跌落神坛,近几年收入一路下滑。主要原因是公司一直在吃老本,占公司主营业务收入比重较大的主力产品《列王的纷争》收入不断下滑,公司近年也没有其他能拿得出手的重磅产品来提振公司的收入。

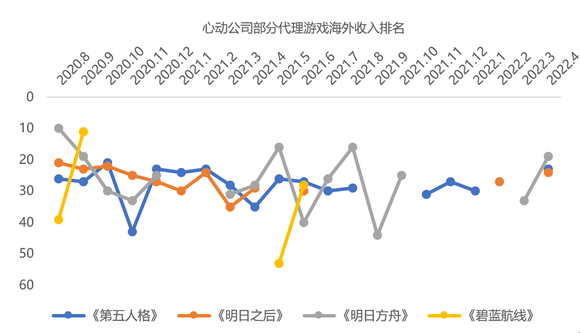

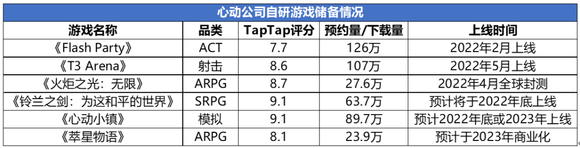

至于心动公司,其海外收入下滑的核心原因是自研实力较弱,海外收入主要依靠代理游戏。

心动公司在2017-2019年曾拿下《少女前线》《明日之后》《第五人格》《明日方舟》等爆款游戏的海外发行权,因此收入迎来小高峰,但2020年后心动代理的类似爆款较少。下图是心动公司代理的部分爆款游戏,可以看出20年8月以来,部分游戏收入排名自然下滑。

数据来源:data.ai;游戏财经汇制图

代理产品无论产量还是品质都存在不稳定性,爆款产品更是可遇不可求。在“研运一体”的大环境下,心动公司未来想拿爆款游戏的独家代理权,恐怕不太容易了。

游族、智明星通、心动公司海外游戏收入曾远超神州泰岳,现在却被神州泰岳远远甩下。游戏财经汇认为,目前三家公司海外业务收入不及神州泰岳的原因主要有3点:

(1)立项问题,游族、心动早期产品立项只针对国内市场,这导致公司出海只是简单移植国内产品,出海成功率大概率不如全球化立项产品。直到最近两年,上述公司才开始正视该问题,在新产品立项早期就开始用全球化的思维来进行设计开发。而神州泰岳旗下的壳木游戏自成立之初就瞄准海外市场。

(2)管理层“震动”, 核心研发人才流失,比如游族创始人林奇离世后,公司多位高管相继离职,智明星通被中文传媒收购后多位核心创始团队也相继离职创业,心动公司两位联合创始人张乾和黄希威也先后离职。公司人事震荡也对业务的开展造成一定的影响。

(3)研发实力,即是否拥有持续打造爆款的能力。神州泰岳每隔3年左右就能推出一个爆款游戏,且爆款游戏全系自研。相比之下,智明星通14年爆款游戏推出后再没能推出爆款产品,而心动公司除了爆款游戏《仙境传说RO》,其余产品主要来自代理。

小结:近两年,神州泰岳海外收入增长飞速,游族、智明星通、心动持续“吃老本”,海外收入呈现下滑趋势,主要由于产品立项问题,公司管理层“震动”,以及研发能力不够强等原因。

根据游戏财经汇的不完全统计,神州泰岳(壳木游戏)目前在海外市场运营6款产品,全部游戏均为策略类。

数据来源:公司财报、媒体报道;游戏财经汇制图(不完全统计)

从流水表现来看,神州泰岳收入高度集中,90%以上收入来自两款产品——《Age of Origins》和《War and Order》。

21年,《Age of Origins》、《War and Order》收入分别达到17.79亿元和11.86亿元,累计收入分别达33亿元和40亿元。

数据来源:公司财报;游戏财经汇制图

在海外市场,SLG品类竞争非常激烈,神州泰岳旗下两款SLG产品为何能够脱颖而出,流水屡创新高?

(1)题材吸金,末日生存题材是2021年最赚钱手游题材,21年上半年全球吸金超11亿美元。根据Sensor Tower数据,2021年中国出海手游收入Top30中有5款末日生存题材(《State of Survival》、《末日喧嚣》、《守望黎明》、《Age of Z Origins》、《明日之后》)。

(2)深耕SLG赛道10年,积累了丰富的海外SLG游戏研发和运营经验,神州泰岳旗下的壳木游戏在SLG赛道算是起了个大早,早在2011年就在海外推出了策略游戏《小小帝国》。壳木游戏CEO易律曾公开表示团队最大的优势就是时间的积累。

目前两款主力游戏在2019-2021年呈现营销推广费用占比下滑,但收入持续上升的趋势。

数据来源:公司财报;游戏财经汇制图

但神州泰岳也存在高度依赖爆款产品的问题。目前爆款游戏《Age of Origins》已上线运营3年,虽然游戏流水尚于上升阶段,但公司也需要未雨绸缪,寻找下一个爆款。

神州泰岳于2020年下半年推出的两款新品,《Infinite Galaxy》收入表现尚可(2021年收入2.3亿元),《War of Destiny》收入表现平平(2021年收入1300万元),目前来看并不具备大爆的潜质。

游族网络出海可谓高开低走,2021年海外游戏收入为20.09亿元,较20年下滑22%,与2019年水平相当。等于说,三年过去了,游族还是原地踏步。

游族21年海外收入出现下滑,主要原因是(1)公司业务线调整,如终止非战略非精品产品、重点新游上线延期、收缩广告投放量,上述举措影响了收入;(2)受2021年新冠疫情下全球宅经济的激增效应消退的影响。

数据来源:公司财报、公开资料;游戏财经汇制图(不完全统计)

从出海产品数量来看,游族网络近两年出海的游戏数量较多,品类上以SLG、MMO、卡牌RPG为主。

21年以来,据不完全统计,游族在海外市场发布了7款游戏,其中,《女神联盟:混沌》自上线以来游戏下载量已经突破百万,游戏在东南亚与美洲最为火爆。

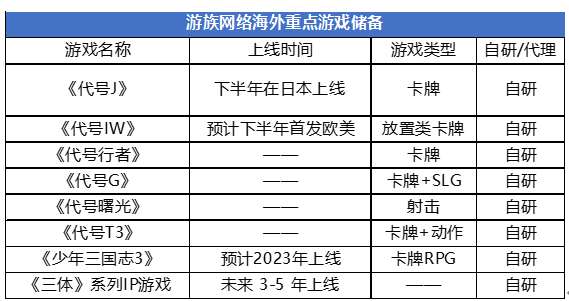

游族储备产品涵盖SLG、MMO、放置卡牌等赛道。下半年,游族将有两款卡牌游戏上线海外市场。

数据来源:公司财报;游戏财经汇制图(不完全统计)

这几年游族的出海思路是稳固欧美市场,同时发力日韩和拉美市场,未来希望发力中东和东南亚市场。

据了解,游族内部明确了三大品类:RPG主攻欧美,卡牌主攻日韩,SLG面向全球。目前游族已经在中国港台、日本、韩国、东南亚、欧美成立了当地发行团队。

除了自研自发,游族在海外也代理了不少国内游戏厂商的游戏产品,比如代理腾讯《圣斗士星矢:觉醒》、《金属对决》等产品的海外发行,负责完美世界《新神魔大陆》欧美及东南亚市场的发行等。

和其他三家公司相比,游族海外发行能力胜在全面。游族能承接多品类(RPG、MMO、卡牌、SLG)、多区域(欧美、日韩、东南亚)海外产品的发行需求。

根据data.ai,2020年9月以来,游族旗下产品无一入围中国手游海外收入榜单TOP30,即便是国内爆款手游《少年三国志2》在海外市场表现依然不够出色。未来游族若想更进一步,恐怕要借助代理产品,这也是游族相比其他竞争对手的优势。

智明星通自研产品以策略类游戏为主。

数据来源:公司财报;游戏财经汇制图(不完全统计)

2018年以来,智明星通收入逐年下滑,主要由于占公司主营业务收入比重较大的《列王的纷争》流水持续下滑,公司近年也没有其他能拿得出手的重磅产品来提振公司的收入。《列王的纷争》上线运营超过七年,流水出现下滑在所难免。

数据来源:wind;游戏财经汇制图

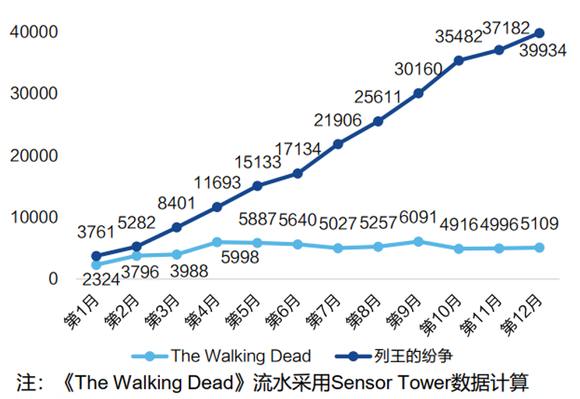

去年上半年,智明星通上线的丧尸题材SLG新作《The Walking Dead:Survivors》表现并不亮眼。

Sensor Tower数据显示,截至2022年5月,该游戏最高月流水为6091万元,与《列王的纷争》在同时期的表现仍有差距。

图:智明星通两款主力产品自正式上线以来首年月流水对比(万元);来源:国海证券研究院

虽然智明星通游戏研发水平每况愈下,但投资眼光非常独到。公开资料显示,智明星通投资了沐瞳科技、龙创悦动、江娱互动、家乡互动、龙渊科技、迷你玩、雷音网络、在线途游等优质游戏厂商。其中,沐瞳科技、龙创悦动、江娱互动系智明星通前员工创办。

龙创悦动、江娱互动两家公司亦深耕SLG赛道,推出了《口袋奇兵》、《末日争霸》《守望黎明》等月流水过亿的SLG产品。

游戏财经汇认为,智明星通海外业务“掉队”的原因主要有以下2点:

(1)核心研发人才流失。智明星通被中文传媒收购后,公司多位核心研发人员先后离职。高管谢贤林离职创立元趣娱乐,吴凌江创办了江娱互动,制作人苏立龙离职创办了龙创悦动,目前龙创悦动、江娱互动在SLG赛道表现出色,龙创悦动海外游戏收入甚至远超智明星通。也就是说前员工动了老东家的奶酪。

(2)不够重视研发,研发投入下降。2019年以来,智明星通研发费用、研发费用率、研发人员数量均呈下滑趋势。2019年-2021年,智明星通累计研发费用还不到8亿元,研发费用率从18%降至12%,研发人员从2019年的520人下滑至2021年的435人。在此背景下,智明星通一直做不出爆款产品也不难理解。

在2022年之前,心动公司海外收入主要依靠代理游戏。

代理模式的好处是可以丰富公司产品品类,增加游戏供给量,也能为公司自研产品提前试水,但如果公司过于依赖游戏代理,则无异于把性命交到别人手上,公司业务将变得非常被动。

心动公司可谓“成也代理,败也代理”。心动公司在2017-2019年凭借代理《少女前线》《明日之后》《第五人格》《明日方舟》等爆款游戏,收入迎来小高峰,但2020年后心动又因无法代理类似爆款游戏,收入直线下滑。

代理产品无论产量还是品质都存在不稳定性,爆款产品更是可遇不可求。心动公司也深谙这个道理,于是狂砸几十亿,All in研发。

数据来源:公司财报;游戏财经汇制图

22年以来,心动公司已经在海外市场发布了2款产品,从市场表现来看,两款新游收入表现平平。据data.ai 数据,《Flash Party》App Store累计收入达68万美元(约455万元),《T3 Arena》App Store累计收入达37万美元(约247万元)。

四家公司中有三家公司发力SLG赛道,其中神州泰岳和智明星通已深耕SLG赛道多年,在该赛道具有一定的先发优势。

具体来看,神州泰岳自研能力相对最强,目前看具有持续打造爆款产品的能力;智明星通近年研发能力“宕机”,持续吃老本已经“掉队”;游族网络原地踏步,也需要爆款产品来证明自己;心动公司刚开始发力自研,自研实力还有待验证。

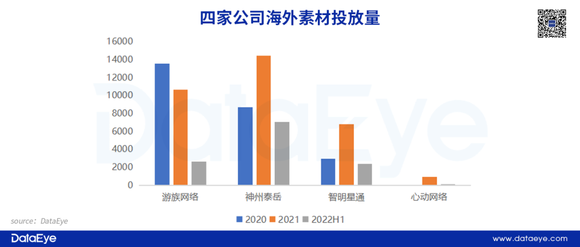

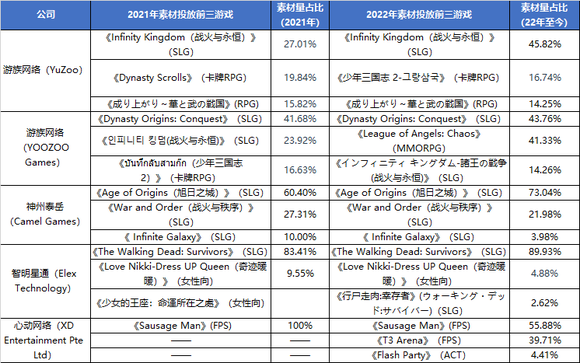

从投放总量来看,神州泰岳领衔,游族网络、智明星通紧随其后,心动公司投放量较低。21年以来,神州泰岳和智明星通海外投放力度大幅提升,而游族网络投放力度有所下降。

游族在2021年财报中表示21年公司缩减了广告投放规模,广告投放上更加注重精准化和ROI,减少了效率较低的广告投放量。

22年上半年,游族进一步缩减了广告投放规模,海外投放素材总数只有21年全年的25%。神州泰岳投放量和去年相当,智明星通投放素材总数较21年也有所下滑,投放素材总数只有21年全年的35%。

(注:本小结素材投放数据取自DataEye-ADX海外版样本数据)

具体来看各厂情况:

来源:DataEye-ADX海外版;注:游族海外有两个投放主体

游族网络:出海以SLG、卡牌、MMORPG为主,其中《Infinity Kingdom》、《少年三国志 2- 》、《成り上がり~華と武の戦国》是出海的主力军。其中,《Infinity Kingdom》是游族在海外投放力度最大的产品。

和21年相比,22年上半年游族加大了对SLG赛道的投放力度,一半以上的素材投向了这个赛道。从市场分布来看,《Infinity Kingdom》APP Store今年主投中国台湾以及英美等成熟市场。

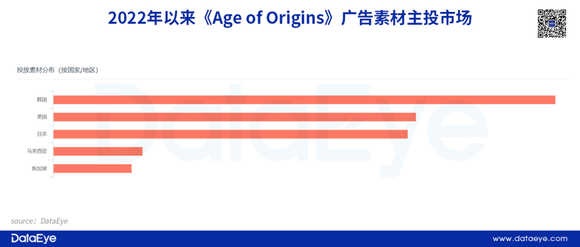

神州泰岳(壳木游戏):聚焦SLG,主投美日韩

神州泰岳深耕SLG赛道,其中拳头游戏《Age of Origins》与《War and Order》占据近9成投放量。

和21年相比,《Age of Origins》依然主投美日韩三大市场,但韩国投放量跃居NO.1(韩国占24.04%、美国17.36%、日本16.97%)。

这或许说明公司想进一步挖掘韩国市场的潜力,目前《Age of Origins》收入最高的两个国家分别是美国和日本。

目前壳木游戏主要出海国家和地区为北美、欧洲、俄罗斯、日本、韩国等。

智明星通:聚焦SLG和女性向,主投欧美市场

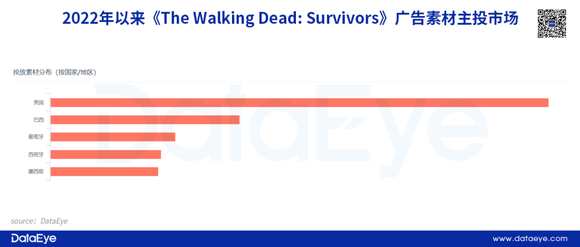

智明星通21年以来主推《The Walking Dead: Survivors》,该游戏素材占比超8成,主投美国和拉美。由于该游戏是丧尸题材,在欧美市场比较受欢迎。从收入构成来看,美国是第一大市场,收入占比超7成。

心动公司:押注射击赛道,出海首站进军东南亚

心动公司押注射击赛道,《Sausage Man》和《T3 Arena》是投放主力军。《Sausage Man》是由心动独家代理的一款射击手游,21年海外收入表现较好,故在22年投放力度不减。今年以来,心动公司在海外上线了两款新游,但格斗对战游戏《Flash Party》投放量较低。

总的来说,心动公司整体广告投放力度较低,上述两款射击游戏的投放量远不及《PUGE》、《Free Fire》、《Apex Legends Mobile》等热门射击游戏。

今年以来,《Sausage Man》主投泰国、美国和乌克兰等市场。从收入构成来看,泰国是第一大市场,收入占比超6成。

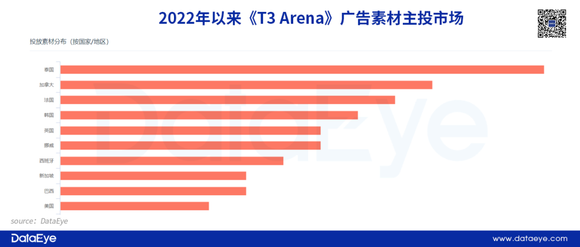

今年5月刚上线的新游《T3 Arena》第一大投放市场也是泰国,素材占比14.77%,其次是加拿大、法国、韩国。可见泰国亦或东南亚是心动公司海外拓展的第一站。

然而从收入构成来看,美国和日本吸金能力更强,两大市场贡献6成以上收入。

我们接下来探讨四家公司的发行能力,发行能力可以分几个维度 :

1、从擅长产品和市场来看:神州泰岳、智明星通两家公司聚焦SLG赛道,游族出海品类主要为SLG、PRG和卡牌,心动公司自研出海产品以射击、PRG、模拟经营为主。

相应地,在出海区域上,聚焦SLG赛道的壳木游戏、智明星通以欧美市场为主攻方向,游族的主要市场为欧美、日韩和拉美市场,心动公司主要出海日韩、中国港澳台和东南亚,欧美地区的发行能力有待验证。

2、从产生爆款的概率和周期来看:自研方面,神州泰岳是四家公司中唯一一家拥有持续打造爆款的能力。神州泰岳每隔3年左右就能推出一个爆款游戏,且所有爆款游戏系自研。相比之下,智明星通《列王的纷争》推出后再没能推出爆款产品,而心动公司除了爆款游戏《仙境传说RO》,其余产品主要来自代理。

代理方面,壳木游戏稍弱,其他三家公司略胜一筹。壳木游戏坚持自研自发,极少代理其他公司的产品,其他三家公司实行“代理与研发两条腿走路”,均代理发行过其他公司的产品,其中不乏《明日之后》《第五人格》《明日方舟》《圣斗士星矢:觉醒》等重磅作品。

代理与研发并行的好处是,除了依靠自研产品,也可以通过优秀的代理产品丰富自己的产品库,进而提高产品成为爆款的概率。

3、从营销投入的力度和本地化水平来看:效果广告投放层面,神州泰岳出手最为“阔绰”,游族开始缩减投放,智明星通投放较为佛系,心动公司整体投放较低。本地化方面,目前四家公司均已组建海外本地化发行团队。比如,游族已经在中国港台、日本、韩国、东南亚、欧美成立了当地发行团队。

小结:22年上半年,游族进一步缩减了广告投放规模,神州泰岳投放量和去年相当,智明星通投放素材总数较21年也有所下滑;从投放赛道来看,四家公司都是集中力量办大事,游族、神州泰岳、智明星通三家公司押注SLG赛道,心动公司则押注射击赛道。

从海外收入体量来看,神州泰岳海外收入达31.94亿元,已经相当于世纪华通、三七互娱海外收入的60%,接近完美世界的3倍。游族网络海外游戏收入超过20亿元,智明星通超过16亿元,心动公司海外游戏收入也超过了10亿。

上述四家中腰部厂商海外游戏收入已经超过完美世界、吉比特等头部游戏厂商,可以说是走到了行业前列。

从出海赛道来看,四家公司中有三家公司重点发力SLG赛道,其中壳木游戏和智明星通已深耕SLG赛道多年,在该赛道具有一定的先发优势。

具体来看,神州泰岳自研能力相对最强,目前看具有持续打造爆款产品的能力;智明星通近年研发能力“宕机”,持续吃老本已经“掉队”;游族网络原地踏步,也需要爆款产品来证明自己;心动公司刚开始发力自研,自研实力还有待验证。

游族、智明星通、心动公司曾远超神州泰岳,现在却被神州泰岳远远甩下。游戏财经汇认为,三家公司海外业务不及神州泰岳的原因主要有3点:

第一,立项问题,游族、心动早期产品立项只针对国内市场,这导致公司出海只是简单移植国内产品,出海成功率大概率不如全球化立项产品。直到最近两年,上述公司才开始正视该问题,在新产品立项早期就开始用全球化的思维来进行设计开发。而神州泰岳旗下的壳木游戏自成立之初就瞄准海外市场。

第二,管理层“震动”,核心研发人才流失,比如游族创始人林奇离世后,公司多位高管相继离职,智明星通被中文传媒收购后多位核心创始团队也相继离职创业,而心动公司两位联合创始人张乾和黄希威先后离职。公司人事震荡也对业务的开展造成一定的影响。

第三,研发实力,即是否拥有持续打造爆款的能力。神州泰岳每隔3年左右就能推出一个爆款游戏(从《小小帝国》到《战争与秩序》,再到《Age of Z Origins》),且爆款游戏全系自研。相比之下,智明星通《列王的纷争》推出后再没能推出爆款产品,而心动公司除了爆款游戏《仙境传说RO》,其余产品主要来自代理。