“无科技不金融、“无数据不金融”、“无消费不金融”这是行业需要抓住的机会。

作者:叶大清

(本文根据在互联网金融全球峰会北大论坛上发言整理)

在创办融360之前,我一直在跨国金融企业做市场和风控。美国第一资本银行(Capital One)是我第一位东家,这里面很多同事如今都转战中国互联网金融,被人戏称为“Capital One黑帮”。

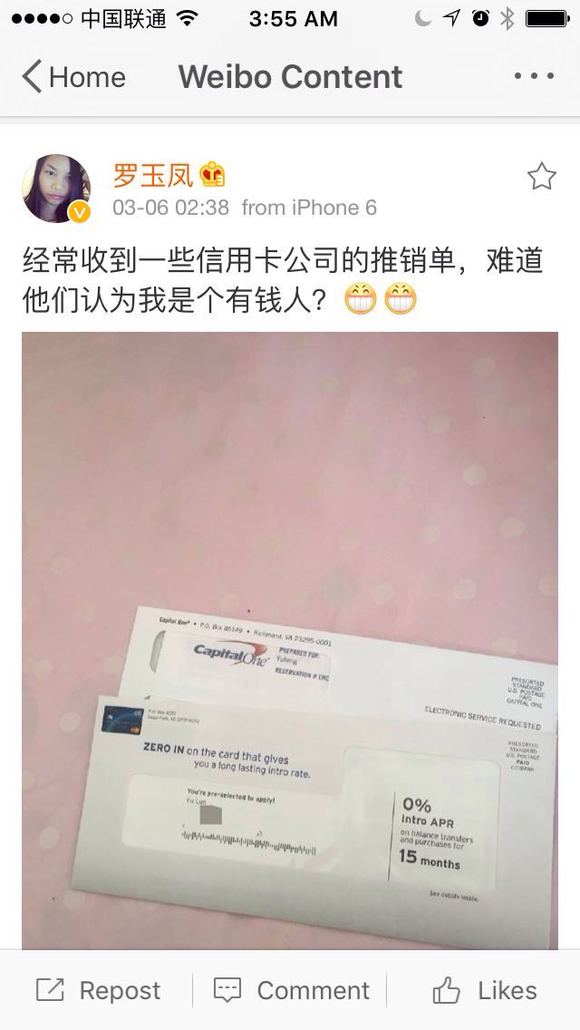

最近,就在这个“黑帮”群里,朋友转发的一篇微博很有意思。

凤姐,大家都知道,7岁父母离异,大专学历,做过老师,在家乐福做收银员时因搞笑、搞怪言论成为网红。在中国,凤姐就是个典型的屌丝形象,长得一般、没男友、收入不稳定。前两年去了美国,还没拿到“绿卡”,只能偷偷打黑工,给人美甲。

令凤姐自己都感到意外的是,美国第一资本银行(Capital One)居然给她寄了一封信——想要给她发信用卡,并给出15个月0费率的优惠!

在中国,凤姐可能从来没有受到过这样的待遇,以至于在她眼里,银行只会给“有钱人”发信用卡。而实际上——就是这样。国内银行不会给凤姐这种“资质条件”的人群发信用卡。

我转发后,很多国内的银行朋友也在问:为什么Capital one敢给还没拿到绿卡的“新移民”发放信用卡?

作为Capital One的前员工,我想解释几句:

第一、 Capital One并没有把凤姐当成有钱人,而只是把她当成了需要金融服务的人,是潜在客户;

第二、 敢给一个没有拿到绿卡的“移民”发卡,靠的就是大数据风控,通过大数据模型分析,银行发现修脚工人、美甲服务员的现金流很好,就认为能给她发卡,并给予一定额度的授信;

第三、 15个月零利率在美国是信用卡公司常见的促销手段,几乎从90年代末就开始做了,美国金融市场利率市场化十分成熟,融资成本低,这种优惠很是寻常;

第四、 我个人建议凤姐开通这张信用卡,并多用信用卡买单。通过一段时间的信用积累后,就可以申请汽车、房屋贷款,对拿绿卡也很有帮助,这样她就离美国梦又近了一步。

什么是“美国梦”?华尔街有句话,“美国梦就是金融梦”。老百姓的梦无非就是“一座house、两辆车、两个孩子、一条狗”,这一切基本都建立在美国成熟的金融信贷市场上的。只要你有一定的信用,就可以通过信贷先实现梦想,再靠自己的努力去维持现状、甚至创造更美好的生活。

今天,我们提“中国梦”,可中国传统的金融体系能够提供的支持却十分有限。相比美国,中国个人信贷市场规模和结构都有很大的潜力,很多蓝领工人、学生、农民群体尚未被服务。目前一些大型银行的信用卡发放仍然主要依靠上万人的线下团队,效率低、市场力度不均、道德风险大;风控标准也过于传统,他们认为,公务员就比自有职业者的信用好,坐办公室的就比农民有钱,有的大学生25岁了还无法获得一张信用卡。

一些金融机构坐拥牌照,并把这当成天然的权利,但他们并没有意识到也是一种义务,国家和人们需要他们推动更多简化流程、优化风控,推行更多普惠金融产品来实现“中国梦”。

如今,没有金融牌照的互联网金融公司一直在做这些事情。趣分期为大学生提供分期付款,P2P为个人提供借款,京东白条、花呗、微贷能够快速发放几万元的信用贷……越来越多的公司开始通过互联网发掘“消费信贷”的市场黄金。融360在去年就联合12家互联网金融平台、服务机构成立了中国首个在线信贷联盟OLA。OLA的宗旨是推动中国在线信贷市场的发展,并最终惠及小微机构和个人,使他们获得更加便利、个性化的金融服务。

成立之后,OLA获得很多机构的申请,其中也包括很多大型金融机构。自发性的市场行为也带动了传统金融体系的变化,一些积极的商业银行已经有所行动,比如某股份制银行线上发卡量已经占到整体的4成。一些银行也开始探索人脸识别、大数据风控等更为先进的风控技术。

美国八十年代中期开始利率市场化,鼓励金融创新,中国正在经历类似的时期,中国会迎来消费金融行业的黄金十年,再叠加移动互联网和大数据趋势,在线信贷将迎来一个爆发,或在今年超过万亿规模。

这对金融机构来说,也是一个巨大的机会。在为美国人民“实现梦想”的同时,美国金融机构就曾获得巨大成功。Capital One一开始只是弗吉尼亚州Signet银行(Signet Bank)的信用卡部门,后来不断地寻求技术创新,并坚持采取多样化策略,业务范围涉及信用卡、汽车贷款、家庭贷款、储蓄、个人信贷、保险等,去年资产规模超过3000亿美元,成了500强。Capital One公司首席信息官(CIO)格里戈尔·拜勒(Gregor Bailar)对媒体说,成功应归功于基于信息的战略,这一策略使得IT经理可以参与到公司的规划决策中来。“由于我们所做的任何事情都采用了电子化的方式,这样一来,技术就成了公司聚焦的中心。”

我们融360也在帮助中国互联网金融企业,迅速打造自己的城池。两年前就组建我们的风控和大数据团队,去年推出全网首个开放的大数据风控平台,取名为“天机”,意为“天机可以共享”。我们接入了市面上大部分信用服务商,并把人脸识别运用到‘天机’系统,升级风控服务,这将帮助使用者减少30%-40%的接入成本,还能将身份核实的成本降低到原来的20%左右。未来,我们还将接入不良资产处置服务,促进整个行业降低风险、促进正循环。

试想一下,一个农民在田头他需要2000块钱买种子,他只需要通过智能手机申请一个信用贷款,这个银行可以基于数据、基于他的政策,基于个性化风控模型可以给2000块钱的低利息贷款,可能在一天内打到农民的账上,这就是通过技术的创新。就是普惠金融的未来。

最令人欣喜的是,监管的思维也在进步。4月15号央行发布了一个新规,所有的信用卡透支或者分期贷款之前都是18%的利息,但现在央行表示金融机构可以自行决定将部分利率降到12%。这是一个进步,市场的决策权利更大了。实际上,在美国,对不对“凤姐们”发卡、怎么样的优惠决定权都在银行自身,同样银行对自己的决策风险自担。记得《007幽灵党》里007说他有一张“License to kill”,而另一个人却说,其实你有的是“License to not kill”。面一段对话很有意思。

“十三五”的报告中,关于金融的几个关键词“金融改革服务实体经济”、“多层次,多元化,覆盖广的金融体系”、“引入民营资本”,这都促进普惠金融发展的举措。

我也提几个关键词——“无科技不金融、“无数据不金融”、“无消费不金融”这是行业需要抓住的机会,我有一个预测,十年后金融行业排名前20的公司里,三成以上都会是创业公司。同时,不管是银行、互联网金融公司还是科技公司都将面对可能的金融风暴。而对于老百姓而言,“信用”是最大的机会——这是你的权利,也是你在未来金融体系中最大财富。