是否懂行?是否专业?或许是“宝万华”此役留给市场进行案例分析、复盘时的重要研究方向。

图片来源:视觉中国

“一看万科举报信就是专业人士写的,写得让专业人士看得一头雾水,又让散户大呼兴奋。懂得人要装不懂,同时又显得很懂,这需要很高的水平。”

财经专栏作家向小田在朋友圈里分享的这段文字,看上去似乎很让人不懂,同时,话里又玄机暗藏。

7月19日,万科企业股份有限公司(下称万科)对外发出《关于提请查处钜盛华及其控制的相关资管计划违法违规行为的报告》(下称《万科报告》),质疑深圳市钜盛华股份有限公司(下称钜盛华)通过资产管理计划自二级市场购入万科A股份涉及的相关事宜,瞬间,这份长达9000字的报告,将万科、宝能、华润的“商战”再度升级。

在向小田看来,万科举报信“是揪住小问题,臆断多。也许散户、业主、员工读了会义愤填膺,但是在市场人士看来,没打到点子上。在金融方面,万科的人才比宝能要差太多。”

是否懂行?是否专业?或许是“宝万华”此役留给市场进行案例分析、复盘时的重要研究方向。那么,仅就刚刚出炉的9000字《万科报告》长文而言,专业法律人士究竟如何看待?

7月20日,北京一家律师事务所在经过极为详尽地深入研究后,就《万科报告》所质疑的钜盛华资管计划等相关事宜,向《投资时报》记者提出了自己的判断和分析。

记者注意到,这家律所查阅了大量万科公告以及相关法律、法规,如安盛1号、安盛2号等九个资管计划(下称九个资管计划)的资产管理合同及其补充协议等,并针对《万科报告》的质疑内容,逐条从专业角度,展开了研判,形成了长达约7000字的文字内容。

《投资时报》记者对这家律所的7000字分析,提炼出如下要点:

1、关于《万科报告》第一项质疑“九个资产管理计划违反上市公司信息披露规定”,这家律所指出,钜盛华通过资管计划持有万科A所履行的信息披露合法合规。

其一,钜盛华已将其涉及的九个资管计划所持万科A表决权的情况,如实进行了披露;其二,钜盛华对九个资管计划的信息披露,不存在重大遗漏,不违反信息披露相关规定。

此外,钜盛华及其一致行动人约定钜盛华作为指定代表,负责统一编制信息披露文件,符合法律规定,不需要由各个资管计划单独编制《详式权益变动报告书》;资管合同及补充协议不属于本次权益变动法定备查文件。

2、关于《万科报告》第二项质疑“九个资管计划违反资产管理业务相关法律法规”,这家律所分析指出,九个资管计划并不属于“通道”业务;钜盛华通过九个资管计划持有万科A,亦不属于非法利用他人账户从事证券交易的情形;九个资管计划按钜盛华建议投资万科A,不属于非法从事股票融资业务,属于法律许可的持有上市公司股票的正常方式,不构成场外配资;九个资管计划投资于万科A符合法律规定。

3、关于《万科报告》第三项质疑“九个资管计划将表决权让渡与钜盛华缺乏合法依据”。该律所指出,九个资管计划作为钜盛华收购万科A的一致行动人,不违反法律法规的强制性规定。实践操作中,亦存在多例资管计划举牌上市公司的情况;九个资管计划之补充协议,约定资管计划表决权按照钜盛华意见行使,符合规定。

4、关于《万科报告》第四项质疑“钜盛华及九个资管计划涉嫌损害中小股东利益”、钜盛华涉嫌利用信息优势、资金优势,借助其掌握的多个账户影响股价;钜盛华涉嫌利用九个资产管理计划拉高股价,为前海人寿输送利益。

这家律所指出,根据钜盛华说明及《详式权益变动报告书》,钜盛华及其一致行动人投资及增持万科A的目的“主要是出于对上市公司未来发展前景的看好”,同时,钜盛华及其一致行动人增持的万科A股份12个月内不得出售,钜盛华不存在短期拉高股价的动机,拉高增持时点的股价不符合钜盛华的利益,因此,上述质疑不符合钜盛华投资目的,且缺乏商业合理性。

关于万科所质疑钜盛华和九个资产管理计划未提示举牌导致的股票锁定风险,可能导致优先级委托人受损。这家律所认为,九个资管计划的优先级委托人均为商业银行,具有充分的风险认知、判断和承受能力,且相关资管合同已对投资可能面临的各项风险进行了提示。

基于上述四个主要方向的研究和分析,这家律所认为,《万科报告》所质疑钜盛华及九个资管计划涉嫌违规事项,缺少事实基础,没有法律依据;《万科报告》未能指证钜盛华及资管计划可能违反任何具体的法律条文来支撑万科的观点,纯属于主观臆测。

更为耐人寻味的是,这家律所特别强调,根据公开资料,万科管理层也设立了万科事业合伙人制度,并通过资管计划金鹏1号、金鹏2号与德赢1号、德赢2号买卖万科股票,万科管理层应当充分了解通过资管计划持有万科A股份的相关规则与披露要求,应当明了钜盛华已严格按照相关法律法规进行信息披露规定,充分、及时履行了九个资管计划的信息披露义务。

以下附文为这家律师事务所的相关分析内容。

附文:

北京某律师事务所关于钜盛华资管计划持有万科A股相关事宜之分析

为对“万科宝能事件”做深入研究,本所律师主要审阅了万科公告的以下文件:

1、安盛1号、安盛2号、安盛3号、广钜1号、广钜2号、泰信1号、西部利得金裕1号、西部利得宝禄1号、东兴7号等九个资管计划(以下简称“九个资管计划”)的资产管理合同(以下简称“资管合同”)及其补充协议;

2、2015年12月16日公告的《万科企业股份有限公司详式权益变动报告书》(以下简称“2015年12月《详式权益变动报告书(修订稿)》”);

3、2016年7月7日公告的《万科企业股份有限公司关于股东权益变动的提示性公告》(公告编号:〈万〉2016-092));

4、2016年7月7日公告的《爱建证券有限责任公司关于万科企业股份有限公司详式权益变动报告书之财务顾问核查意见》(以下简称“《财务顾问核查意见》”);

5、2016年7月7日公告的《万科企业股份有限公司详式权益变动报告书》(以下简称“2016年7月《详式权益变动报告书》”,以下与2015年12月《详式权益变动报告书(修订稿)》合称为“《详式权益变动报告书》”)。

本所根据《中华人民共和国公司法》(以下简称“《公司法》”)、《中华人民共和国证券法》(以下简称“《证券法》”)等有关法律、行政法规及《上市公司收购管理办法》(以下简称“《收购办法》”)、《公开发行证券的公司信息披露内容与格式准则第15号――权益变动报告书》(以下简称“《15号准则》”)、《公开发行证券的公司信息披露内容与格式准则第16号――上市公司收购报告书》(以下简称“《16号准则》”)、《基金管理公司特定客户资产管理业务试点办法》(中国证券监督管理委员会令第83号)等有关法律、行政法规及部门规章的规定,以及以前已经发生或存在的事实,并基于对有关事实的了解和对有关法律、法规和规范性文件的理解,分析如下:

经核查,截至2016年7月6日,钜盛华及其一致行动人,通过钜盛华、前海人寿保险股份有限公司(以下简称“前海人寿”)及安盛1号、安盛2号、安盛3号、广钜1号、广钜2号、泰信1号、西部利得金裕1号、西部利得宝禄1号、东兴7号等九个资管计划,自二级市场购入万科A股份2,759,788,024股,占万科总股份的25.00%。

其中,钜盛华通过九个资管计划间接持有万科A股份1,097,840,107股,占万科总股份的9.95%。

(一)钜盛华通过资管计划持有万科A股份所履行的信息披露合法合规。

1、钜盛华已将其涉及的九个资管计划所持万科A股份表决权的情况,如实进行了披露。

《收购办法》第十二条规定,“投资者在一个上市公司中拥有的权益,包括登记在其名下的股份和虽未登记在其名下但该投资者可以实际支配表决权的股份。投资者及其一致行动人在一个上市公司中拥有的权益应当合并计算”,及第八十三条第一款规定“本办法所称一致行动,是指投资者通过协议、其他安排,与其他投资者共同扩大其所能够支配的一个上市公司股份表决权数量的行为或者事实”,第三款规定“一致行动人应当合并计算其所持有的股份。投资者计算其所持有的股份,应当包括登记在其名下的股份,也包括登记在其一致行动人名下的股份”。

经核查,九个资管计划之资管合同的补充协议,均约定在资管计划存续期内,该等资管计划投资的万科A股份的表决权归属于钜盛华。

经核查,钜盛华在2015年12月《详式权益变动报告书(修订稿)》第22-23页、2016年7月《详式权益变动报告书》第23-25页“信息披露义务人管理的资产管理计划的基本情况及管理方式”中,披露了钜盛华与相关资管计划就相关资管计划所投资的万科A股份的表决权归属的约定,并说明“钜盛华实际支配相关资管计划所持有万科A股份的表决权”。

经核查,钜盛华在2015年12月《详式权益变动报告书(修订稿)》第21页“股份变动的方式”、“信息披露义务人持股情况”,及2016年7月《详式权益变动报告书》第22页“本次权益变动方式”、“本次权益变动具体情况”、“信息披露义务人持股情况”中,对钜盛华、前海人寿、相关资管计划所持万科A股份的数量进行了合并计算并披露。

综上,本所律师认为,钜盛华已将实际支配九个资管计划所持万科A股份表决权相关信息如实进行了披露,并在相应权益变动报告书中将资管计划所持万科A股份与钜盛华、前海人寿合并计算并披露,符合《收购办法》第十二条及第八十三条第三款之规定。

2、钜盛华对九个资管计划的信息披露,不存在重大遗漏,不违反信息披露相关规定。

根据《15号准则》第四十一条规定,根据《收购办法》规定须编制详式权益变动报告书的信息披露义务人,应当比照《16号准则》)第二章对收购人的要求编制详式权益变动报告书。

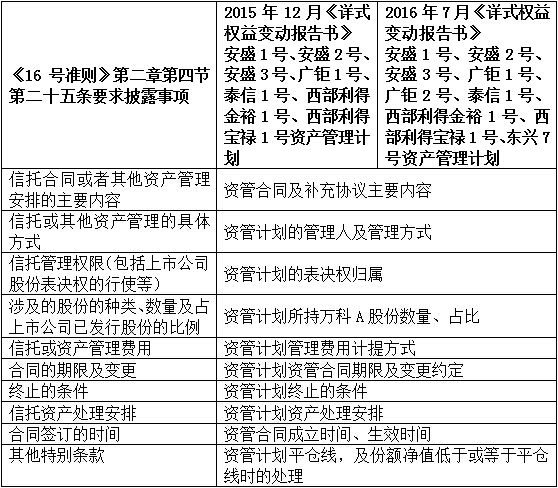

《16号准则》第二章第四节“收购方式”第二十五条规定了在收购人通过信托或其他资产管理方式进行上市公司收购时,对信托合同或其他资产管理安排基本情况的披露要求。

经核查,钜盛华在2015年12月《详式权益变动报告书》第22-27页、2016年7月《详式权益变动报告书》第24-30页“信息披露义务人管理的资产管理计划的基本情况及管理方式”部分对相关资管计划资管合同及补充协议的主要内容、管理人及管理方式、表决权归属、涉及的股份的种类、数量及占上市公司已发行股份的比例、资产管理费用、合同的期限及变更、终止的条件、资产处理安排、合同签订的时间及其他特别条款进行了披露,披露内容与《16号准则》第二十五条要求披露内容对照如下:

本所律师认为,《16号准则》第二十五条对通过资产管理安排进行收购的情况下,对资产管理安排的信息披露有特殊、具体的要求,钜盛华已严格按照《16号准则》第二十五条针对资产管理安排的特殊信息披露要求披露了资管计划的信息,所披露信息不存在重大遗漏,符合信息披露相关规定。

(二)九个资管计划信息披露义务的履行。

根据《收购办法》第二十二条的规定,上市公司的收购及相关股份权益变动活动中的信息披露义务人采取一致行动的,可以以书面形式约定由其中一人作为指定代表负责统一编制信息披露文件,并同意授权指定代表在信息披露文件上签字、盖章。

现钜盛华及其一致行动人约定钜盛华作为指定代表负责统一编制信息披露文件,符合法律规定,不需要由各个资管计划单独编制《详式权益变动报告书》。

(三)资管合同及补充协议不属于本次权益变动法定备查文件。

截至2016年7月6日,钜盛华及其一致行动人合计持有的万科A股份数量超过万科已发行股份的20%但未超过30%。

根据《收购办法》、《15号准则》等中国证券监督管理委员会部门规章及规范性文件规定,本次权益变动信息披露需提供备查文件的范围应为《收购办法》第五十条规定的备查文件范围,而资管合同及补充协议并不在该范围之内,钜盛华及一致行动人没有提供该等文件的法定义务。

首先,《15号准则》第九条规定,“信息披露义务人在报送权益变动报告书的同时,应当提交按照本准则附表一或附表二的要求所编制的简式或详式权益变动报告书附表及有关备查文件。”《15号准则》附表二关于详式权益变动报告书所要求提供的文件,明确提出“是否已提供《上市公司收购管理办法》第五十条要求的文件”。

其次,《收购办法》第十七条规定,“投资者及其一致行动人拥有权益的股份达到或者超过一个上市公司已发行股份的20%但未超过30%的,应当编制详式权益变动报告书,除须披露前条规定的信息外,还应当披露以下内容:……(七)能够按照本办法第五十条的规定提供相关文件。……投资者及其一致行动人承诺至少3年放弃行使相关股份表决权的,可免于……提供前款第(七)项规定的文件”。

根据前述规定,就提供备查文件的义务而言,投资者及其一致行动人持股超20%未超30%并为上市公司第一大股东(以下简称“投资者”),若其承诺至少3年放弃行使相关股份表决权的,可免于提供《收购办法》第十七条第一款第(七)项,即《收购办法》第五十条规定的文件,若投资者并不承诺放弃股份表决权,则仅负有在《收购办法》第五十条规定范围提供有关备查文件的义务。

第三,《收购办法》第五十条规定,该条确定的备查文件范围中,关于增持资金来源事宜,仅要求提供“财务顾问关于收购人最近3年的诚信记录、收购资金来源合法性、收购人具备履行相关承诺的能力以及相关信息披露内容真实性、准确性、完整性的核查意见”,并未要求提供涉及增持资金来源的有关协议文件等,该条亦未明确要求提供“权益变动报告书所提及的有关合同、协议以及其他相关文件”。

因此,资管计划合同及其补充协议不属于本次权益变动法定备查文件范围,本次权益变动相关信息披露义务人不负有提供该等资料的法定义务。

(一)九个资管计划不属于“通道”业务。

经查阅九个资管计划的资管合同及补充协议,该等资管计划的资产管理人是相关资管合同项下资产管理人权利义务的实际承受人,其完全按照法律法规及规范性文件的要求及资管合同约定履行管理人的权利、义务。

因此,本所律师认为,九个资管计划不属于“通道”业务,不应适用《中国证券监督管理委员会关于进一步加强基金管理公司及其子公司从事特定客户资产管理业务风险管理的通知》(证监办发[2014]26号)及《中国证券业协会关于进一步规范证券公司资产管理业务有关事项的补充通知》(中证协发[2014]33号)中的相关规定。

(二)钜盛华通过九个资管计划持有万科A股份不属于非法利用他人账户从事证券交易的情形。

根据《基金管理公司特定客户资产管理业务试点办法》第九条第一款的规定,基金管理公司设立的资管计划可用于投资股票。《基金管理公司特定客户资产管理业务试点办法》第二十三条规定,资产管理合同应当明确委托财产的投资目标、投资范围、投资比例和投资策略,采取有效措施对投资风险进行管理。

《16号准则》第二十五条规定,通过信托或其他资产管理方式进行上市公司收购的双方当事人,应当披露信托合同或者其他资产管理安排的主要内容,包括信托或其他资产管理的具体方式、信托管理权限(包括上市公司股份表决权的行使等)、涉及的股份的种类、数量及占上市公司已发行股份的比例、信托或资产管理费用、合同的期限及变更、终止的条件、信托资产处理安排、合同签订的时间及其他特别条款等。

钜盛华通过资管计划持有万科股票,是前述法律、法规明确许可的行为,因此,《16号准则》第二十五条特意针对此类方式收购股票的行为规定了信息披露方式。

本所律师认为,钜盛华通过九个资管计划投资、持有万科A股份不属于非法利用他人账户从事证券交易的情形。

(三)九个资管计划按照钜盛华建议投资万科A股份不属于非法从事股票融资业务。

本所律师认为,九个资管计划系严格依照《基金管理公司特定客户资产管理业务试点办法》设立与管理,并已依据《基金管理公司特定多个客户资产管理合同内容与格式准则》等相关法律法规进行备案,属于法律许可的持有上市公司股票的正常方式,不构成场外配资。

(四)九个资管计划投资于万科A股份符合法律规定。

根据《基金管理公司特定客户资产管理业务试点办法》第九条第一款的规定,基金管理公司设立的资管计划可用于投资股票。《基金管理公司特定客户资产管理业务试点办法》第二十三条规定,资产管理合同应当明确委托财产的投资目标、投资范围、投资比例和投资策略,采取有效措施对投资风险进行管理。

上述资管计划投资万科A股份符合《基金管理公司特定客户资产管理业务试点办法》的规定,亦符合该等资管计划的资产管理合同的约定。

(一)关于九个资管计划是否符合上市公司收购人的条件。

根据《基金管理公司特定客户资产管理业务试点办法》第九条第一款的规定,基金管理公司设立的资管计划可用于投资股票。《16号准则》第二十五条明确规定“通过信托或其他资产管理方式进行上市公司收购的……”。

实践操作中,亦存在多例资管计划举牌上市公司的情况。本所律师认为,九个资管计划作为钜盛华收购万科A股份的一致行动人不违反法律法规的强制性规定。

(二)九个资管计划之补充协议,约定资管计划表决权按照钜盛华意见行使符合规定。

《基金管理公司特定客户资产管理业务试点办法》第二十三条规定,资产管理合同应当明确委托财产的投资目标、投资范围、投资比例和投资策略,采取有效措施对投资风险进行管理。

《16号准则》第二十五条规定,通过信托或其他资产管理方式进行上市公司收购的双方当事人,应当披露信托合同或者其他资产管理安排的主要内容,包括信托或其他资产管理的具体方式、信托管理权限(包括上市公司股份表决权的行使等)、涉及的股份的种类、数量及占上市公司已发行股份的比例、信托或资产管理费用、合同的期限及变更、终止的条件、信托资产处理安排、合同签订的时间及其他特别条款等。

经核查,九个资管计划之资产管理人和全体委托人通过协议约定并授权劣后委托人钜盛华向资管计划出具投资建议,并确认钜盛华的投资建议代表全体委托人的投资意愿,同时约定在资管计划存续期内,该等资管计划投资的万科A股份的表决权归属于钜盛华,符合上述规定。

(一)关于万科所质疑:钜盛华涉嫌利用信息优势、资金优势,借助其掌握的多个账户影响股价;钜盛华涉嫌利用九个资产管理计划拉高股价,为前海人寿输送利益。

根据钜盛华说明及《详式权益变动报告书》,钜盛华及其一致行动人投资及增持万科A股份的目的“主要是出于对上市公司未来发展前景的看好”,同时根据《证券法》、《收购办法》相关规定,钜盛华及其一致行动人增持的万科A股份12个月内不得出售,钜盛华不存在短期拉高股价的动机,拉高增持时点的股价不符合钜盛华的利益,上述质疑不符合钜盛华投资目的,且缺乏商业合理性。

(二)关于万科所质疑钜盛华和九个资产管理计划未提示举牌导致的股票锁定风险,可能导致优先级委托人受损。

经核查,九个资管计划之资管合同及补充协议,该等资管计划优先级委托人均为商业银行,具有充分的风险认知、判断和承受能力,且相关资管合同已就资管计划持有的证券在发生锁定及/或其他无法交易的情况下的处理措施进行了约定,并设定了“风险揭示”专项条款,对资管计划投资可能面临的各项风险进行了提示。

本所律师认为:

钜盛华通过资管计划持有万科A股份所履行的信息披露合法合规;

现钜盛华及其一致行动人,约定钜盛华作为指定代表负责统一编制信息披露文件,符合法律规定,不需要由各个资管计划单独编制《详式权益变动报告书》;

九个资管计划合同及其补充协议不属于本次权益变动法定备查文件范围,本次权益变动相关信息披露义务人不负有提供该等资料的法定义务;

九个资管计划不属于“通道”业务;

钜盛华通过九个资管计划投资、持有万科A股份不属于非法利用他人账户从事证券交易的情形;

九个资管计划按照钜盛华建议投资万科A股份不属于非法从事股票融资业务;

九个资管计划投资于万科A股份符合法律规定;

九个资管计划作为钜盛华收购万科A股份的一致行动人不违反法律法规的强制性规定;

九个资管计划表决权按照钜盛华意见行使符合相关规定;

钜盛华及九个资管计划未损害中小股东利益。

《万科报告》上述所质疑钜盛华及九个资管计划涉嫌违规事项,缺少事实基础,没有法律依据,《万科报告》未能指证钜盛华及资管计划可能违反任何具体的法律条文来支撑万科的观点,《万科报告》纯属于主观臆测。

根据公开资料,万科管理层设立了万科事业合伙人制度,并通过资管计划金鹏1号、金鹏2号与德赢1号、德赢2号买卖万科股票,截至2015年12月31日已合计持有万科A股份860,668,839股,占万科总股本比例为7.79%。万科管理层应当充分了解通过资管计划持有万科A股份的相关规则与披露要求,应当明了钜盛华已经严格按照《收购办法》、《15号准则》、《16号准则》的信息披露规定,充分、及时履行了九个资管计划的信息披露义务。