中航系整体的资产属地与保利的一二线中心城市发展策略相违背。

图片来源:视觉中国

继中国海外发展有限公司成功宣布以310亿元收购中国中信股份有限公司的若干住宅地产项目的权益后,又一央企级房地产企业并购重组案例在保利集团和中航工业之间发生。

日前,保利地产(600048.SH)和中航地产(000043.SZ)称各自接到了集团通知,涉及到保利集团与中航工业之间的地产业务整合。

其中保利地产的公告口径为,“保利集团正在与中国航空工业集团公司探讨收购其房地产开发业务,该事项可能涉及须提交公司股东大会审议的重大资产收购事项“。而中航地产则是,“中航集团正与保利集团筹划关于所属地产相关业务及资产的重组整合方案,其中可能涉及中航地产的业务资产”。

从两者的表述看,保利地产作为保利集团旗下的A股上市平台,将承接此次重组任务,整合中航工业旗下的地产相关业务及资产,包括但不限于中航地产的业务资产。根据保利地产的复牌公告,此次交易事项涉及房地产项目约70个左右,交易标的金额不超过公司净资产的15%,也就是不超过150亿元。

保利地产在复牌后的四个交易日中,股价几乎没有变化;而中航地产依然在停牌中。

此桩整合最关键的两个要素,一是交易价格,二是标的资产。

中航工业是中国十大军工集团之一,2015年集团营业收入为3802亿元,实现利润173亿元,世界五百强排名159位。在中航工业的官网上,地产建设业务板块被归在现代服务业子版块下,主要是中航国际(0161.HK)以及中航工业规划两个公司承接。从业务描述看,中航工业集团已经全面边缘化房地产建设与开发,地产建设也是围绕航空主业开展辅助性的工程总包和机场、机库建设任务。

根据2015年年报披露,中航国际控股/参股的地产公司包括中航地产、中航万科,全资子公司有北京中航瑞信、成都中航瑞赛,另外集团旗下的天虹商场(002419.SZ)也曾涉及房地产业务。

在中航国际的2015年年度营收中,地产业务营业收入为35.6亿元人民币,较上年同期下降了36.6%,税后利润为4.6亿元,同比下降37.05%,这其中还包括了中航万科和中航地产贡献的投资收益2.19亿元。报告期内,成都瑞赛完成了中航国际交流中心的项目结算,另外集团所持有的西安中航瑞赛西控置业有限公司51%的股权也完成了转让。集团的地产开发项目以中小城市商业综合体开发为主,而三四线城市面临高库存压力。

作为中航工业目前在A股的唯一一个地产上市平台、21家拿到房地产业务资格的央企正牌军之一,中航地产一直表现平平不足称道,是典型的大集团小公司。

中航地产2015年销售规模为50亿元左右,全年营业收入合计55.19亿元,房地产板块贡献了36亿元,物业管理贡献了17.75亿元,全年实现归属母公司净利润为4亿元,但是其中非经常损益贡献了3.08亿元。在最近发出的2016年中报业绩预告中,公司表示上半年实现了同比扭亏,有赖于二季度转让下属企业股权投资收益约1.1亿元,除此以外,公司2016年上半年的利润水平与上年同期基本持平,而去年上半年公司亏损1.11亿元。

1994年上市之初,中航地产的定位经过了几轮调整,2011年8月起,公司逐步剥离酒店经营业务,集中优势资源发展房地产开发业务。截至2016年一季度,公司现有开发项目待售建面46万平方米、待开发土地储备146万平方米,规模相对保利这种体量属于很小,仅仅今年1-4月,保利合计获取项目资源建面就达到了604万平方米。

除住宅地产开发外,在中航地产的业务版图中,以“九方购物中心”为系列的商业地产是这家央企的核心产品。从2011年至今,在营的九方购物中心已达六家,分别位于赣州、成都、九江、昆山、深圳华强北和龙华,总营业面积超过68万平方米。公司的持有型物业大多位于当地商业繁华地段,资产价值较高,至2016年3月末,计入投资性房地产的物业建面108万平方米、价值高达86亿元,占其总资产的36%。

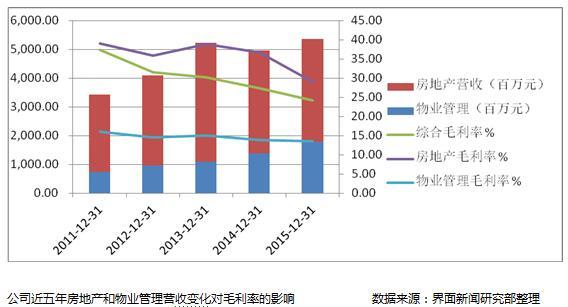

随着公司近五年来购物中心的不断落成并投入运营,物业管理收入在稳步上升,而毛利率较高的房地产开发部分并没有持续增长,另外由于项目大多堆积在三四线城市,前几年低线市场的去化压力导致地产业务的毛利不断被挤压,从而公司综合毛利率近年不断走低。

截至2015年年底,中航地产承揽机构类、商业类、住宅类高端项目等357个,管理面积超过3736万平方米,未来几年或收入可达二三十亿元、利润过亿。但这对于保利来说,也并不是什么吸引力巨大的资产。

根据保利地产最新披露的2016年半年报业绩快报看,公司总资产已经达到4300多亿元,净资产近1000亿,上半年累计签约金额超过1100亿元,估计全年将超过2000亿元大关,另外实现营业收入551亿元。此次交易对保利来说,交易规模尚达不到须提交公司股东大会审议的重大事项标准。

有地产分析师认为,“如果按照地产业务并购的设想,保利将通过整合获取了中航大量商业项目,但以‘中航城’为代表的城市综合体以及类似‘九方购物中心’并非保利地产所长。加上中航大量的三四线城市土地资源,是否会拖累保利地产的去化能力还有待观察。”

除了资产质量较一般外,中航地产偿债压力也较大,相关的财务指标都显示公司的财务状况并不乐观,2015年公司资产负债率为79.48%,负债合计181.85亿元,其中短期借款为26.74亿元,到了2016年一季度,资产负债率再次上升到了81.16%,货币资金扣除短借和一年内到期的非流动负债呈现的资金缺口高达34亿元,3月初发行15亿元公司债、5年期票面利率仅3.29%;公司拟再发私募债18亿元。

中投证券2015年8月份的研究报告做过测算,当时中航系在中航地产体外拥有大量商住开发项目,合计权益未结建面可达公司现有项目的2-3倍,也就是说,除了中航国际和中航地产外,中航系上市平台体外的商住开发项目未结建面,预计将超过100万平方米的规模。但由于公司布局战略转型为航空科技文化产业,相关土地储备和项目开发都是为从做准备,依然大量集中于三四线城市。由此,可以看出中航系整体的资产属地与保利的一、二线中心城市发展策略相违背。

2015年底,保利地产拥有在建、拟建房地产项目270个,待开发土地总建筑面积5482万平方米,其中一、二线城市占比约为74%。保利地产在经营规划中称,公司继续坚持一、二线中心城市的发展策略,核心城市销售金额贡献占比超过9成。比如2015年保利地产仍在在加大市场复苏快、库存压力小的一、二线城市的拓展力度,全年公司在一、二线城市新增容积率面积和土地成本分别1109万平方米和611亿元,占比达85%和93%。

通过界面新闻以上的梳理,可以比较清晰的看出,本次保利收购中航系地产业务,从保利本身的发展策略定位来看,有一定偏差,同时由于上市平台中航地产的财务情况也并不理想,保利本次收购完成后将承担较大的偿债压力。

目前交易定价尚未确定,可以拿中海与中信股份之间的收购案例做一参考。

中海计划收购的中信股份2400万平方米住宅物业,主要是开发中及未开发物业,以及一些位于一二线城市的已落成物业。根据建筑面积计算,有42%的物业位于珠三角,31%在环渤海,9%位于长三角。最终对价的金额预计为人民币310亿元。交易完成后,中信股份投资持有中国海外发展10%股权,成为第二大股东,中信股份投资承诺于两年內不会出售股权。

没有实现不了的交易,只有卖不出去的价格,保利要吞下中航系的地产业务,还是需要好好算算账。