预计今年182尺寸硅片将夺得主导地位,占比过半。而210尺寸硅片则代表着光伏未来的产业方向。

图片来源:视觉中国

去年9月8日,晶澳科技、晶科能源、隆基绿能就M10系列组件产品的标准化问题达成共识,并倡导全行业采用统一标准,促进光伏产业的规范、健康发展。

210阵营也不甘示弱。2019年,中环股份率先推出210尺寸硅片。2020年7月,中环股份、天合光能、东方日升等39家企业共同组建了“600W+光伏开放创新生态联盟”,与182阵营相对抗。

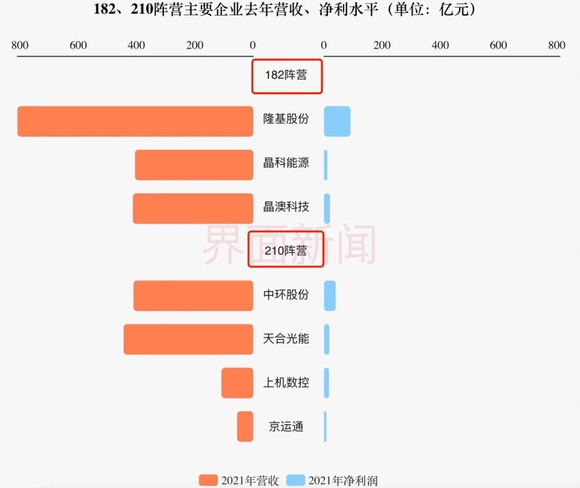

上述两大阵营中的企业存在较明显的差别。

以隆基、晶科、晶澳为首的182阵营,多为老牌光伏一体化企业,业务涵盖硅片、电池、组件等,从事硅片生产时间较长,且在组件端优势明显,市场话语权也更大。

因此相对于210阵营,182阵营企业的营收、净利等整体指标均占较大优势。

除中环股份外,210阵营中的多家硅片商为跨界新秀,包括京运通、上机数控及双良节能等。这些企业均缺少下游业务布局,导致210尺寸硅片多为外售。

天合光能和东方日升作为组件龙头代表,在下游力推210产品,但整体实力不及182阵营中的晶科能源、晶澳科技等。

去年,天合光能与东方日升共盈利17.6亿元,晶科与晶澳共盈利32亿元。

京运通曾是国内第二大单晶生长炉厂商,近三年前跨界至硅片赛道;上机数控原为光伏专用加工设备供应商,以切片机起家,2019年正式向下游硅片迈进,目前整体业务向硅片端倾斜,去年98.5%的收入均来源于硅片。

硅片大尺寸化已成为光伏市场共识,182和210的竞争也日渐白热化。

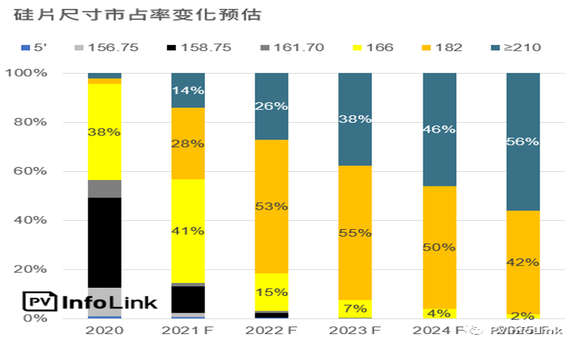

PV InfoLink统计显示,去年166硅片仍占据主导地位;182硅片占比预估为28%;210及以上尺寸占比为14%。

该机构预计,今年166硅片占比将压缩至15%;182和210等大尺寸硅片市占率达79%。其中,182夺得主导地位,占比53%。

接下来三年,210硅片的市场占有率将快速攀升,并在2025年超过182硅片,市占率达56%,位居市场第一。

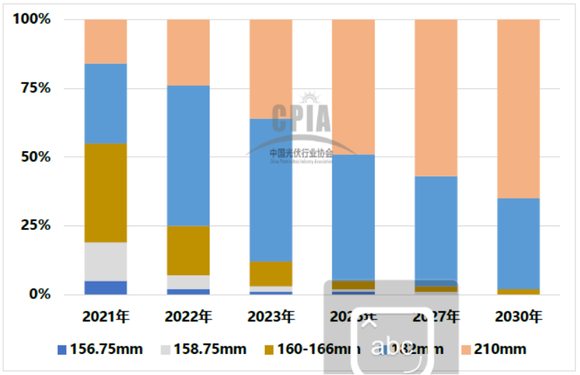

中国光伏协会也预计,今年182和210硅片的占比将扩大至75%。2025年,210硅片的市占率将超过182硅片。

中信证券指出,考虑到硅片尺寸的标准化、统一化需求,以及进一步增加尺寸的技术约束,210有望成为未来相当长时间内的行业主流规格。

据界面新闻此前了解,隆基、晶科等企业为首的182阵营企业,老炉子较多,技改受到限制,硅片尺寸只能扩大到182。如果要转向生产210尺寸,将面临更换设备等一系列问题。

后进入硅片行业的新贵们,均为新上的炉子,利于生产210及以上尺寸的硅片。

此前一直被视为182阵营的晶科能源,立场已有所动摇。该公司在2021年年报中表示,已完成210mm及以上规格的单晶炉装备、配套热场及硅片加工设备和工艺的研究开发。

晶科能源指出,硅片尺寸的增加是光伏制造的发展趋势。规范未来硅片尺寸,形成全行业共同采纳的标准,已经成为光伏行业发展的必然趋势。

晶澳科技还在坚守182尺寸。5月7日,晶澳科技在投资者互动平台表示,其主推组件产品仍以182尺寸为主,去年该尺寸产品出货量占比达一半,尚无210产品出货。

作为硅片下游,电池龙头通威股份(600438.SH)副董事长严虎曾公开表示,从硅片角度看,182的性价比相对更高;从电池片角度看,210性价比优于182;从组件角度看,更大功率的组件用210更容易实现。

严虎认为,综合产业链总体情况及中长期看,210产品相对更有优势。

与此同时,业内也存在对210硅片的诸多担忧,包括良品率不达标、碎片率过高、逆变器等配套不完善。

多位行业分析人士曾对界面新闻表示,中环股份的210硅片质量较为稳定,碎片率和良品率问题不大,但新跨界企业的硅片产能还在爬坡阶段,品质会有浮动。

210硅片的前景不容小觑,但最终能否占据主流,还需要取决于组件等下游市场的接受度。