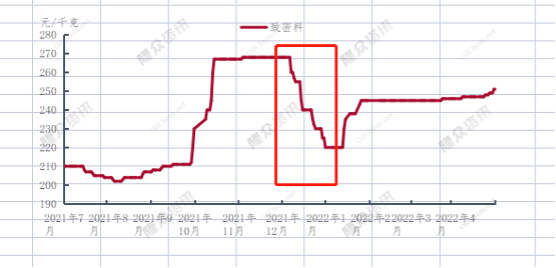

多晶硅曾短暂步入下降通路,目前重新步入涨价通路,已“15连涨”。

图片来源:视觉中国

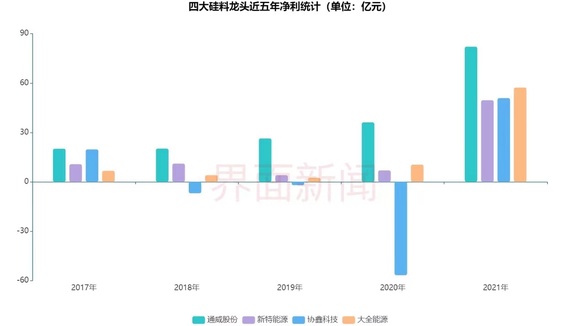

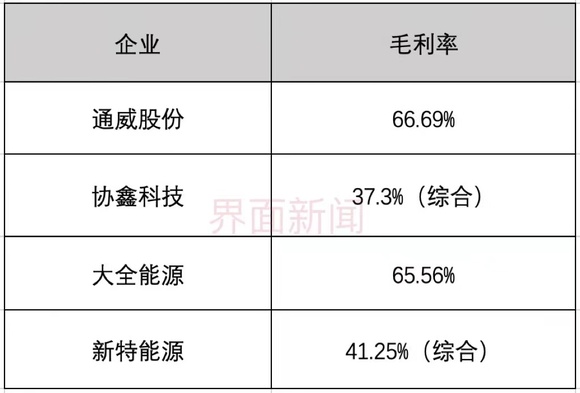

大全能源和通威股份披露,多晶硅的毛利率分别高达65.56%和66.69%。新特能源和协鑫科技仅透露了综合毛利率,分别为41.25%和37.3%。

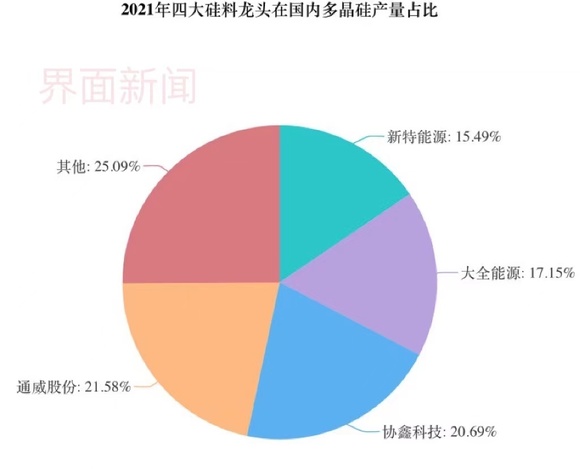

根据中国光伏协会的数据,2021年国内多晶硅产量为50.5万吨。以此计算,前四大企业共产37.83万吨多晶硅,占比达75%。

无论是产量、销量还是产能,通威股份都居于四大企业首位,其去年产能达18万吨,产量10.9万吨。

协鑫科技次之,去年其产能13.5万吨,产量达10.45万吨,仅较通威股份少0.45万吨。该公司未披露销量情况。

大全能源和新特能源的产能不相上下。大全能源去年公司产量超预期达到8.66万吨;新特能源为7.82万吨。

四家硅料龙头都在进一步扩大硅料规模。

通威股份预计2022年底高纯晶硅产能达23万吨,2023年产能达35万吨。3月,硅片老大隆基股份签下未来两年内通威股份20.36万吨硅料,这占到通威产能的近六成。

协鑫科技的扩产计划更为激进。该公司预计,今年底其硅料产能将达36万吨,其中颗粒硅产能达30万吨。

若这一扩产计划实现,协鑫科技的硅料产能规模将超过通威股份。

4月,协鑫科技刚刚宣布与中环股份合作在内蒙古投资10万吨颗粒硅项目。协鑫科技此前界面新闻称,该公司倾向于深入股权合作,绑定下游。

颗粒硅是协鑫科技的力推技术,低能耗、低成本是其主要宣传点,但目前面临产量太少的问题,缺乏市场验证。

协鑫科技在江苏徐州、四川乐山以及内蒙古包头分别规划建设了两个10万吨及一个30万吨颗粒硅制造基地。2021年11月10日,该公司旗下江苏中能2万吨颗粒硅模块化项目正式投产;今年3月,3万吨颗粒硅产能达产。

大全能源计划在包头市投资建设年产20万吨多晶硅项目,其中一期10万吨,预计2023年二季度建成投产。

大全能源为美股上市公司大全新能源子公司,在中概股回A浪潮中,该公司去年7月22日登陆上交所科创板,目前上市不及一年。

大全能源的合作方包括隆基股份、晶澳科技(002459.SZ)、天合光能(688599.SH)、中环股份(002129.SZ)、上机数控(603185.SH)等多家硅片头部企业。

隆众资讯光伏分析师方文正对界面新闻表示,大全能源产能爬产较快,产量能及时释放,处于行业领先水平。

新特能源也计划在新疆投资建设20万吨多晶硅项目,总投资约176亿元,分两期建设,一期规模10万吨。该公司还计划执行技改项目,完成后其今年的多晶硅产量可提高至10万吨。

新特能源是特变电工旗下子公司,成立于2008年,是多晶硅“老牌”制造商之一。据界面新闻此前了解,新特能源的多晶硅成本控制能力相对处于弱势,该公司正在准备回A。

据界面新闻此前统计,2022年以来,光伏投资超千亿,硅料属于最抢手的环节。

除了上述硅料龙头外,合盛硅业(603260.SH)、上机数控、中来股份(300393.SZ)、宝丰集团等原本非主营硅料的企业,都大手笔跨界砸向多晶硅环节。

硅业分会曾预测,到2022年底,国内多晶硅产能将达86万吨以上。

有业内人士曾对界面新闻表示,以目前已开建的项目来看,2023年硅料过剩已成定局。

因疫情、放量不及预期等原因,今年硅料价格仍处于高位。方文正表示,行业大肆扩产的背景下,多晶硅价格迈入下降通路只是时间问题。

去年,多晶硅曾短暂步入下降通路,但后来重新步入涨价通路,已经“15连涨”。

“多晶硅项目耗资大,一旦融资资金链断裂,项目有被迫关停的风险。”方文正称。

此外,据界面新闻了解,多晶硅在生产过程中也存在部分环境问题,未来也可能在项目审批中产生一定的风险。

自去年底以来,受到板块整体回调等因素影响,光伏相关企业的股价和市值均存在不同程度的下滑。

通威股份和大全能源的市值最高点均出现在去年三季度左右多晶硅价格高位之时。截至目前,这两家企业市值分别缩水1004亿元和749亿元,但尚在千亿市值之列。

相比之下,港股估值偏低。新特能源和协鑫科技均已宣布回归A股。

截至5月6日收盘,通威股份、大全能源市值分别为1782亿和1003亿;新特能源总市值为235亿港元(约合200亿元人民币),协鑫科技市值为631亿港元(约合536亿元人民币)。