奥特莱斯品牌轮换和勾兑的背后逻辑。

文|吴怼怼工作室 麦可可

监制|吴怼怼

长期以来,大众对奥特莱斯的印象普遍在「低价、折扣」等字眼上徘徊。

这不能怪消费者——以服装业为缩影的中国制造业急速膨胀时,供给端的蓬勃给产业下游的渠道带来了压力。彼时,奥特莱斯理所应当地成为了一种「渠道补充」,在关键十年里极大提升了鞋服等行业的流通效率。

自2002年北京燕莎奥特莱斯被引入中国,到瑞士FOXTOWN、上海百联先后跟进,奥莱逐渐进驻北上广深等一二线城市,成为跨区域类、大都市圈城市居民的消费集散地。

驱车往返至少1个半小时,逛完全部店铺至少大半天,「沉没成本」的存在反向激发着消费者购物欲望的高涨。

与之同时崛起的,是中国奢侈品的一二级市场。与奔涌向奥莱的洪流一样,他们背后是逐渐成长并壮大的中产阶级,他们与高端消费人群一起,迅速点燃了零售中国的火花。

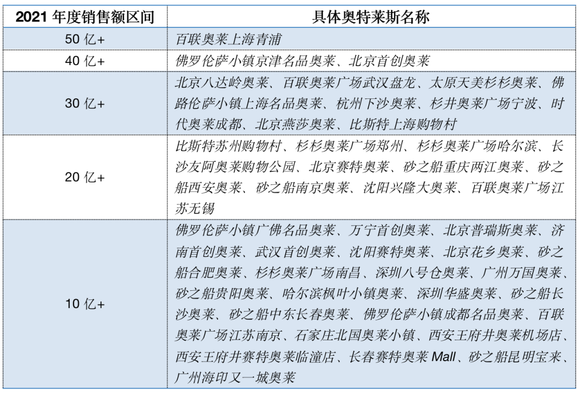

根据奥莱领秀最新发布的「2021年度中国奥特莱斯」榜单数据,2021年中国销售额超过50亿元的奥莱有1家,高于40亿元的有2家,有10家奥莱问鼎20亿水平线,而上榜的46家奥莱在2021年的销售额均超过10亿元人民币。相比去年同期,数据全部飙升。

(数据来源:奥莱领秀,吴怼怼工作室制图)

随着离岛免税、跨境电商、特卖电商等政策和行业的发展,「即时需求」的满足和消费者的成熟,也让主要依赖线下零售的奥莱感受到威胁。

近200个奥莱在中国落地后,消费者的新鲜感在逐渐褪去。「低价」也似乎不再能作为奥莱与对手厮杀的重要筹码。消费者对奥莱的「折扣期待」逐渐转变为「品质期待」。这其中,蕴藏着对入驻品牌稀缺性、潮流感的综合考量,以及对奥莱空间下购物娱乐环境的全面期待。

奥莱未来的路并不好走。消费中国二十年,品牌迭代一刹那,时代抛弃传统奥莱时,并不会提前告知「运营错在哪里」。我们以上海为锚点分析周边三家奥莱的品牌入驻情况,结合欧美奥莱的成熟运营经验,试图为奥莱中国的下一个十年,摸索一条更清晰的道路。

从运营方来说,中国奥莱基本可以分为外资和本土两大阵营。百联股份、杉杉商业集团、首创钜大、王府井集团一边北京上海站稳脚跟,一边在南昌、太原、贵阳等二三线城市迅速渗透。

外资代表选手RDM、唯泰集团和砂之船实力也不容小觑。前两者分别是最早期进入中国的欧美玩家,一个意大利「景观式」奥特莱斯的开创者,一个是英国奥莱购物村的引路人。

而上榜数量高达8家的砂之船,是首家在亚洲上市的奥特莱斯房地产投资信托基金,其REITs主体位于新加坡,其合计业绩超过110亿元。

前面已经提到,既往历史决定了奥特莱斯长期被冠上「低价」的标签,但「折扣」绝非奥莱具备吸引力的唯一因素。随着中产阶级和城市新贵的崛起,消费者去奥莱购物时更在乎「名品」而不是「低价」。

波士顿咨询一份报告指出,低价并不是驱动消费者的首要因素,对「所消费商品价值的权衡」是促使他们做出购买决定的主要原因。

在中国市场,高达七成以上的消费者具备较为强烈的「价值意识」,这充分说明他们在名品消费中仍然保有「炫耀性」心理和对「稀缺性」的追逐。

在此背景下,各地奥特莱斯所拥有的品牌所属层级,直接决定了消费者对该奥莱「档位」的认知。

简单来说,拥有「轻奢三件套」Coach、MK、Kate Spade只算标配不叫齐全,让Furla、Pinko一字排开才是到位,拿下「老三样硬奢」Gucci、Burberry、Prada也只算合格不算创新,华伦天奴、宝格丽、纪梵希等一众硬奢进驻了才是本事。阿迪达斯和耐克全都开店又如何?只有Lululemon和Thom Browne等新兴潮牌都来了,这才叫紧跟潮流。

以榜单中排名第一的上海青浦奥特莱斯来看,即使年销售额超过50亿,长三角居民都认可其「好逛好买」的属性,但这并不代表从「高端名品」 的角度出发,青浦奥莱也能在消费者心中排行首位。

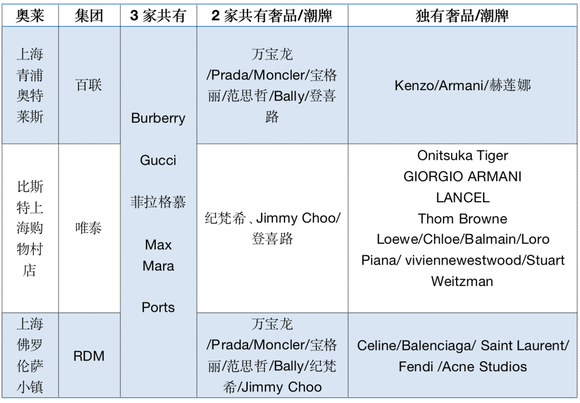

根据大众点评相关统计数据,纵观上海三家奥特莱斯,尽管Gucci、Burberry、菲拉格慕、Ports等品牌在三家均有进驻,但硬奢之中,GIORGIO ARMANI、Loewe罗意威、Chloe等只在比斯特购物村设有门店,Saint Laurent圣罗兰、Balenciaga巴黎世家和Celine只在佛罗伦萨小镇能找到,纪梵希和Jimmy Choo入驻了比斯特和佛罗伦萨小镇,但青浦奥莱似乎还没能将其收入囊中。

(数据来源:大众点评,吴怼怼工作室整理并制图)

尽管百联集团所属的上海青浦奥莱的确品牌总量上占据优势,诸如国产品牌引入上有所建树,诸如之禾等国产品牌只能在青浦奥莱找到,但在代表稀缺性的奢侈品牌领域和彰显时尚潮流的潮牌范畴,来自欧美的奥特莱斯运营方的确比国内同行拥有更强的招商能力——比如这几年刚火起来的Acne Studios进了佛罗伦萨小镇,而Valentino华伦天奴、Mulberry等品牌一直和唯泰集团关系紧密,品牌独占性优势明显。

这不难理解。

来自英国的Value Retail(唯泰集团)是欧洲九大购物村的开发商和运营商,在世界范围内都是经营奥莱的头部选手,其中位于伦敦牛津郡的英国比斯特购物村,更是以一己之力促使当地重回贸易重镇的地位。

(图源:唯泰集团官网截图)

而佛罗伦萨小镇系列奥莱的运营方意大利地产集团RDM,本就拥有诸如CK、Guess、Jean Paul Gautier等品牌的代理权,在品牌议价、折扣谈判上拥有更高话语权,同时身处意大利的地缘优势,也让其与诸多奢侈品牌能够维持良好的合作关系。

丰富的品牌储备和良好的品牌关系为这些欧美运营方下场操盘奥莱打下了良好基础。这对奥特莱斯的流量吸附能力、可持续运营和收入稳定性上都发挥了正向效应。

唯泰集团首席执行官Desirée Bollier曾在接受媒体采访时谈到,「消费者去奥莱买东西当然没有期待买到当季产品,但当时比斯特苏州对入驻品牌的要求是,只能在这里出售上一季的产品,不能是上两季的产品。」这使其在产品上新频率、时尚流行度上,迅速与其他奥莱拉开差距。

一般奥莱的产品上新速度是怎样的呢?举例来说,如果Burberry的当季成衣包袋没有卖完,他们即使在精品店的VIP内部促销会上也没有被消化掉,也不会立刻被送去奥莱等折扣渠道。

通常来说,这批货会先回到区域大仓,等上2年再被发往奥莱以优先保证正品店的稀缺性,当然不排除在如今奥莱的竞争加剧,和品牌库存压力下,整个处理流程被大大加快。

而比斯特苏州是唯泰集团进入中国的首个项目。彼时国内奥特莱斯自北京燕莎算起已经走完了第一个十年。唯泰在当时进入不仅有面对本土选手的压力,也要和2011年打算同时布局中国市场的RDM集团一争高下。

压力之下,比斯特苏州从「产品流行度」上做文章是很聪明的竞争策略,这是长期品牌资源积累后形成的独特优势,也让其因「独占性品牌」而迅速吸附一批高端客流。

而强大、丰富的品牌库一旦建立,根据市场变化和潮流趋势,随时轮换品牌也成为了奥莱吸引流量的重要手段。

根据蔡建春等人对砂之船REITs的调研,砂之船奥莱用一套动态时尚零售品牌库让其始终保持对消费者的吸引力。

在这个高达1770个的数据库中,品牌被分为三类。

其一,是已经入驻砂之船的现有品牌约670个,这类品牌重在保持沟通,及时在运营上予以支持。

其二,是和砂之船达成战略合作伙伴协议的103个品牌,这类国际大牌对自己的奥莱店、折扣店或者工厂店一般也有严格的控制标准,如地理区位、场地面积、人流估算和空间条件等,一旦砂之船旗下的奥莱商场符合其开店标准,则品牌即可入驻设店。

其三,是尚未入驻的、或已经在洽谈中的一份品牌备选名单。高达997个时尚零售品牌在这份waiting list上用于空位替换或填充。砂之船每半年会根据市场情况替换掉业绩表现欠佳的品牌,并时不时筛选新品牌入场。这既保证了其在潮流迭代下对消费者的动态吸引力,也维持了其在短期租约模式下的收入稳定性。

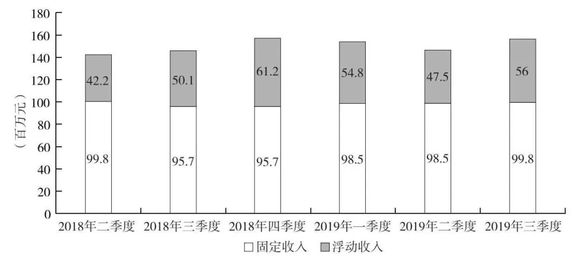

(图源:蔡建春等《中国REITs市场建设》)

(一个背景是,砂之船的租赁周期平均在1.3年,远低于正常零售商场的租赁周期。短租期模式下,如果年度场地租金和其他奥莱相当的话,要想提升收入就必须在「店铺销售额分成点数」上动手,这就要求入驻品牌的单店业绩过硬。

从上图可以看出,白色部分是租金类固定收入,灰色部分的浮动收入是砂之船收入来源的重要组成部分,约占总收入的三分之一左右。该数据选用2018Q2到2019Q3时间段,排除2020年疫情发生后等不确定性影响,更接近真实情况。)

而在品牌的排列组合上,美国顶尖奥特莱斯运营商切尔西集团更是独创了「品牌勾兑」的理念,来最优化品牌的入围和轮换。这让奥莱的收入稳定性得到长期保证,也为后续的可持续运营提供了资金支持。

中国纺织工业协会的罗欣长期观察中国奥特莱斯的发展,和前面提到的RDM集团、唯泰集团、砂之船拥有强大的「品牌储备」相似,他发现切尔西集团也具备同样的特征。但差异在于,具体落实到单个奥莱时,切尔西会在「品牌优化组合」上灵活调整。

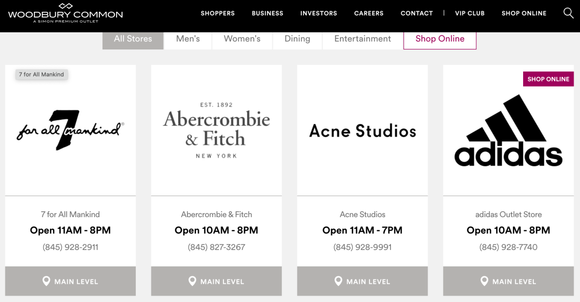

纵观切尔西在美国运营的一系列奥特莱斯,既有体量庞大、入驻商户高达246家的全美最大奥莱(东海岸Woodbury Common Premium Outlets),也有体量微缩、官网实际列出品牌只有17个的Crossville奥莱。但这种「迷你版」奥莱,也并非不能入选美国outletbound统计网站的「最佳奥莱榜单」。

(图源:woodbury奥莱官网截图)

切尔西的思路很明确:对单体奥莱来说,入驻的品牌并非越多越好,「大而全」并非对每个奥莱都适用,小而精也能做出高品质奥莱。一切都要因地制宜,根据实际情况而来。

这背后的一套品牌勾兑逻辑在于,要根据客群画像、偏好程度、奥莱地理位置和当地经济水平等做出综合判断。

比如在亚特兰大这种奥运火种城市,运动/健身品牌的入驻比例就要提高,而在奥兰多这种环球影城/迪士尼乐园的城市度假区,童装童鞋的比例就要有所提高,鉴于全家游的可能,餐饮、娱乐类别的品牌入驻也需要增多。

此外,还有一些不能触碰的红线。比如硬奢品牌折扣店在奥莱所处城市不能早于品牌正价店之前进入,这是奥莱与正品店之间心照不宣的「默契」,个中道理也很清晰:如果在一座三四线城市,奢侈品牌还没有通过正价店或者旗舰店建立起品牌认知,倒是奥莱的「低价折扣」门店先进入了,这将很大程度上削弱品牌的高端感和稀缺性,品牌价值会直接贬损。

在具体执行层面上,切尔西的这套品牌勾兑逻辑,比砂之船采用的「每半年根据市场情况考核入驻商户业绩」更精细入微。

如果入驻商户表现欠佳,由于租期是提前约定好的,当然不能要求入驻商户提前「清退」,但可以要求对方调整「其在奥莱出售的产品」,这就是季差勾兑。

季差勾兑:比如用当年过季的产品去替换跨年过季的产品,缩短当季尾货从正价店流入奥莱的时间;

价位勾兑:给到在目标商户消费的顾客额外的「会员积分和返点」,变相地用更低折扣来刺激消费。(这种积分和返点是奥莱运营方切尔西给的,而不是入驻商户提供的,基于北美消费市场会员制的深厚基础,积分和返点这种促销方式有效性很强)。

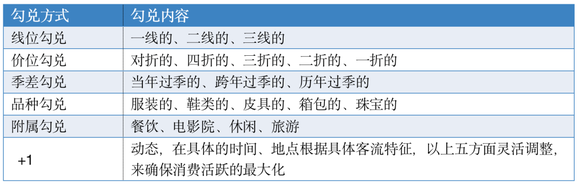

有行业研究者曾将切尔系的这套品牌勾兑逻辑总结为「5+1」,具体涵盖品种勾兑、附属勾兑、线位勾兑等多种勾兑方式。

如果更形象化地解释,就好似单体奥莱在选择入驻品牌时,像在进行一场「调酒」。不同的品牌就像是不同原料,消费者想喝什么口味的酒,运营方作为「调酒师」,都可以甄选入围品牌,进行「完美勾兑」。这就是这套「品牌优化组合策略」发挥的「勾兑效果」。

(图源:罗欣《让奥特莱斯赢在中国》)

勾兑逻辑对中国奥特莱斯未来十年的发展的确有借鉴意义。尤其是百联、首创等国内运营方在进行品牌甄选时,要依托高低线城市消费人群的不同特质,做出最优选择。

无论是品牌资源储备,还是品牌勾兑逻辑,这背后都是欧美成熟奥莱运营方长期的实力累积。这离不开母公司在背后的资源调度和协调。

意大利RDM和美国切尔西所属的母公司集团都是地产商,某种程度上,他们对目标地块区位优越性、客群人流分布和经济增长潜力有更前瞻、深刻的判断。

这不仅能够让他们在早期低价拿地入场,也能够使其用更全局的观念去思考一个购物空间的变迁。

最早的奥莱只是工厂边开出的店铺,价格低商品全,随后发展成街区模式,单个品牌也不过是置于其中的小方块格子。潮牌奢品来此也很难维系「骄傲」,毕竟在门店设计、空间审美上发挥空间有限。

但这些看似被局限的部分,正是奥莱运营方可以「精耕细作」出差异化的可能。当消费者对奥莱的期待从「折扣卖场」逐步抬升至「品质空间」时,线下空间的改造既是难题,也是巨大机遇。

在根据本土文化设计出「更具备历史风情和人文内涵」的奥莱上,本土运营商方是具备优势的。

这就好比RDM集团引以为豪的佛罗伦萨小镇,光知道意大利威尼斯的建筑风格,却未必了解成都的巷里文化,因此当地的名品奥莱建得五颜六色,却不知道天府之城最出名的青砖黛瓦。

而唯泰集团在比斯特苏州复刻了「小欧洲一日游」,却不明白端庄典雅的姑苏城,空间中要有更多水波流动,移步换景,才是打动当地消费者的关键。

这一点,海南全域旅游+离岛免税的方式很值得参考。海南到处是景点,到处是酒店,也到处是奥莱购物点。根据中国中免的业绩数据,2021年营收高达676.69亿元,归母净利润95.92 亿元,同比增长56.23%。而仅仅海南离岛免税的销售额,在这一年就达到了601.73 亿元,同比增长84%。

所以,本土奥莱既要发挥「消费天堂」的物质属性,也要满足「郊区旅游度假一体化」的功能,在餐厅配置和娱乐设施上,需要更为充沛。

而更细节的规划设计里,是奥莱运营方要学会关注隐性元素而不是显性标准。消费者自然会关注「入驻了哪些硬奢品牌」来作为判断奥莱咖位的显性标准,但「动线规划」、「无障碍设施」、「停车场车位数量和距离店铺步行距离」等细微之处,都是奥莱能否「真正留下人」的隐性元素。

从欧美国家奥特莱斯的发展轨迹来看,中国市场的奥莱商场供应量尚未充足,距离「品质奥莱」也还有上升空间。砂之船的招募说明书预测,到2030年,中国奥莱有望超越美国居于全球第一,总销售额将突破6400亿人民币。

而从时尚零售产业供求关系矛盾中应运而生的奥莱,也必将要在这场「夹缝求生」里,不断寻找新的突破和可能。

1.罗欣,《商业价值新支点:让奥特莱斯赢在中国》,北京,中国纺织出版社,2011.1

2.蔡建春、刘俏、张峥、周芊等,《中国REITs市场建设》,中信出版社,2020.6

3.戴维阿克,《管理品牌资产》,机械工业出版社,2019.1