美国市场显然并没有把药明康德定义为高成长性的高科技公司。

图片来源:视觉中国

消息称,药明康德或将在不久后完成旗下所有业务的分拆上市计划。

此次分拆上市,药明康德主营业务部分将采取借壳的形式在国内A股上市,而生物制剂部分(药明生物)将会被剥离,独立赴港上市。如果这两部分业务都顺利实现上市,药明康德总估值或将超越目前A股医药市值第一的恒瑞医药(600276.SH),截至2016年7月7日,市值962亿,市盈率41.7。

“千亿市值梦”能否经受住市场的考验仍未可知,尽管药明康德怀揣着“远大愿景”而归,在市场人士的概念里,目前它仍然是一个CRO为主要业务的公司。

有关资料显示,药明康德2000年成立初期,以早期药物发现和临床前CRO为主要业务。2007年在美上市以后,通过收购兼并,于2011年介入临床CRO业务,成为国内首家临床前CRO+临床CRO的纵向一站式全流程服务CRO企业。

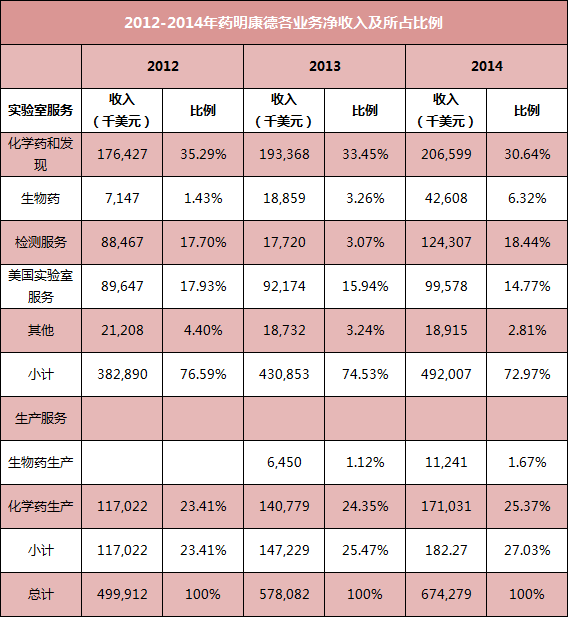

退回到药明康德在美国退市前的三年(2012-2014年),可以发现药明康德的业务主要分为实验室服务和制造服务两大类。

也就是说最近三年,公司70%以上的收入仍然来自CRO业务,尽管连续三年所占比例有所下降,但是每年的降幅实属有限。

外界猜想,回归后的药明康德可能一分为三。

传统的CRO业务将会继续保持,但是这一块或不再是公司的重心,虽然其短期内仍会成为公司现金流的来源之一。

值得注意的是,去年5月,药明康德旗下合全药业(832159)已完成新三板挂牌,这被外界认为是公司回归国内资本市场的第一枪。公开资料显示,合全药业的主营业务是为跨国制药企业提供定制的医药生产研发外包服务(CRO业务),正好与药明康德传统的主营业务相符合。

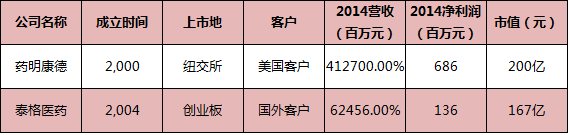

中国CRO行业上市的领先医药企业能与药明康德相较的应该是泰格医药(300347.SZ)。

上表格可以看出,在美上市的药明康德营收和净利润是泰格医药的5-6倍,但二者的市值却不相上下。从2013年开始,药明康德的PE都在26左右浮动,对比同为CRO公司的泰格医药,其估值高峰时超过200亿,PE达到140。市场调整后,其目前市值为135亿人民币,PE仍高达83.8。

这样的估值,美国市场显然并没有把药明康德定义为高成长性的高科技公司,而是高科技周边的服务业。但由此我们也可以判断,如果药明康德将传统CRO这部分业务打包给合全药业,26倍的PE不算低,动辄100倍的市盈率能否在流动性不高的新三板实现是个未知数。

据悉,生物制剂部分(药明生物)将会被剥离,独立赴港上市。据报道,目前药明康德已经聘请美国银行和摩根士丹利来安排生物制剂业务的上市事宜,该业务的估值约15亿美元,或将于今年下半年完成。

但一位业内人士表示,“何时上市还不好说,目前市场状况并不是最好,可能会推迟。而且香港的投资者对医药研发公司的估值和认可度都不高,是否有15亿美元不好说。”

业内认为,药明康德会在基因测序的临床应用,尤其是肿瘤治疗为靶点上下重注,精准医疗部分的业务有望成为此次它登陆A股市场的重头戏。

从2014年开始,药明康德开展了一连串激进的投资,投资业务覆盖基因组、电子商务和细胞治疗等。通过快速并购,药明康德在两年时间内基本实现了基因测序上下游产业链的布局,并在今年联合华为共同推出了针对基因测序消费级市场的产品“明码云”,布局终端市场业务。

看起来,药明康德并没有把自己定位于一家CRO公司。这部分重头戏并非药明康德的原有主营业务,是其走向转型的新布局。

作为提供外包服务起家的CRO公司,搞自己的研发,是很招客户忌讳的事情。因为这意味着CRO有可能会进入下游抢客户的饭碗。从Google Finance上看,药明康德作为一家“高科技企业”,在2011年前几乎没有一分钱的研发支出,这应该是药明康德为了避讳的举措。

当然,随着药明康德业务的扩大,研发支出也逐渐上升,2013年全年研发支出已经有1100万美元,2014年有约1200万美元的支出了。

如果药明康德开始走上自己研发新药的道路,和现有的主营业务所针对的客户之间将有利益冲突。短期可能会面临营收下滑、估值下滑等局面。

药明康德2014年财报显示公司账上有2.1亿美元的现金,按以往的数据推算其每年实际的员工费用、耗材等支出约为3.6亿美元,而且公司还要继续完善其第三部分业务的布局,耗资不会少。一旦现有的主营业务出现下滑,药明康德定会出现现金压力。毕竟现有9000员工,费城的细胞工厂又要2016年才能完成,目前中概股借壳回归A股的规定繁多、手续繁琐、耗时漫长。短期内通过挂牌新三板的下属公司来改变现金流的想法是否能够很好地实现,不好说。