瑞银也在超越了自己分良和实力的野心中彻底毁掉了自己积淀的家传,瑞银的保密制度在完成历史使命之后,或许终将走向它必然衰亡的宿命。

文|陈根

作为1998年成立的全球顶级财富管理机构,瑞银集团以安全保密闻名全球。于是,声称为客户提供绝对安全保密的财富管理制度,使瑞士的银行得以吸收到世界各地的巨额资产,这使瑞士成为世界上吸收离岸财富最多的国家。

曾经凭借严格的保密制度,但注意,这只是曾经,瑞银集团成为金融业界当之无愧的高地,但这一看似“绝对安全”的保密制度,却也在一定程度上为逃税、洗钱、贪污等犯罪行为撑起了一把保护伞,成为了许多“灰色”或“黑色”钱财的理想避难所。而这种可以滋生阴暗的“安全”,从一开始就已经预示了必然灭亡的结局。

近年来,随着监管的加码,瑞银集团延续百年的安全制度宣告落幕。曾经让瑞士人引以为傲,被奉为“镇国之宝”的银行保密法也再不能复兴瑞士银行业昔日的荣光,删帖背后秘密难藏,这已经是瑞银集团不可回避的现实。

金融业是瑞士经济的主要支柱,具有近百年历史的瑞士银行的保密制度又构成了瑞士金融银行业的基石。事实上,瑞士金融业绩之所以如此卓越斐然,就与这个制度有着不可分割的渊源。

早在1934年,瑞士就开始实施银行保密制度。1934年《瑞士银行法》的规定:瑞士银行一律实行密码制,为储户绝对保密;任何外国人和外国政府,甚至包括瑞士的国家元首和政府首脑以及法院等都无权干涉、调查和处理任何个人在瑞士银行的存款,除非有证据证明该存款人有犯罪行为。

1977年,这种保密制度开始从法律上生效。瑞士银行声称,“只要你踏入银行,与其发生的一切都将是你的秘密。即使你没有办业务,或是你已经取消了账户,你的个人信息仍然是秘密”。

这种绝对的财产保密制度吸引了全球范围内的富豪。事实上,自成立起来,瑞银私行和财富管理业务就以拓展高净值客群为目标,金融危机之后则进一步聚焦、专注高资产净值和超高资产净值客户。仅在美国、瑞士和大中华地区这些或增速快、或规模大的重点市场才将服务范围下沉到富裕客群。

于是,凭借严格的保密制度和极低的银行税率,瑞士银行的存款得以占到全球总储蓄额的三分之一,瑞士的金融业也因此闻名遐迩。与富人为伍,为富人提供财富保密与保管——这正是瑞士银行的高明之处。

正如欧洲的一个汽车品牌沃尔沃,曾经也是打着安全的品牌理念让自己的汽车脱颖而出。但试想,哪辆汽车的出产又不是经过符合标准安全的安全测试才下线的呢?因此,从某种意义上而言,安全是一个品牌最基本也是最没有营销价值的属性。然而在现实中,这种产品最基本的安全却成为了一种消费者可信赖的品牌价值属性。

但与汽车不同的是,瑞银集团这种打着为客户提供绝对信息安全保密的财富管理制度,却是一种最有效的财富积累手段——要知道,富豪们的巨额财富除了瑞士银行之外既无人知晓,也无人可取,而只要这些富豪们出现意外事故,假以时日,瑞士银行就可以悄无声息地将这些财富占为己有。

这也就不难理解为什么瑞银集团作为全球顶级财富管理机构,能够成为唯一一家采用财富管理业务为核心发展战略的国际大行。根据中金公司研究报告,2019年底,瑞银集团财富管理业务仅占用集团 32%的资产,却贡献了57%的营收和61%的税前利润,远远高于其他大行。当然,财富管理业务之所以能创造这么惊人的利润,其背后也有着巨大的秘密。

不仅如此,瑞银集团虽然声称为客户提供绝对信息安全保密的财富管理制度,但所谓财富“安全”的背面,却是各种不为人知的洗钱、腐败、逃税等犯罪行为。为了与各种不能见光的财富成为朋友,瑞士银行则成为保管员,借助于其“华丽”的外衣为这些财富提供一种“合法”的流动手段。可以说,这种“安全”,只不过是为许多“灰色”或“黑色”的钱财提供了理想避难所。当然,这也正是富人,以及一些国家政要与非政府组织们所需要的服务。

然而,灰色的土壤难以培养真正的安全。灰色的土壤之所以能存在,往往是在特定的历史阶段与时期。常言道,利益才是永远的朋友。但在客户的安全和自身的利益相较时,瑞银集团保护的,能且只能是自己而已。正如2008年美国次贷危机而引发的全球性金融危机使瑞银集团成为了美国司法部的讨伐对象,瑞银集团被迫交出了美国客户名单。毕竟,如果不交出美国客户名单,瑞银集团就可能遭到美国司法部起诉,乃至丧失在美国本土的银行营业执照。

很显然,成为美国与瑞士较量博弈牺牲品的,不是瑞银集团,而是瑞银集团下的美国客户。于是,成为牺牲品的美国客户,只能根据美国法律,补交税金、支付罚款,而美国富豪们曾经那么信任的瑞士银行的安全,也最终离他们而去。

2014年7月1日,美国《外国账户税务合规法案》(FACTA)正式生效实施,FACTA法案要求全世界予以配合。与美国有关系的外国金融机构所属国要与美国国税局签订双边合规协定,旨在规定外国金融机构建立合规审查机制,对客户或账户持有人进行信息尽职调查,辨别并向美国提供其掌握的美国纳税人账户信息,包括自然人以及美国纳税人持有比例超过10%的非金融机构。

对所有与美国有业务关系的瑞士金融机构,FACTA法案是绕不开的礁石。在FACTA法案面前,瑞士银行对于美国客户存在的价值几乎已经不复存在。除了美国富豪们外,如今,中国的投资者也面临相同的风险警示。当然也不仅仅是中国,所有加入CRS协议国家和地区的居民都面临着这个风险。

受到美国FACTA法案启发,为提高国际税收信息透明度、打击跨国避税、遏止有害税收竞争,2014年2月13日,世界经合组织在总部巴黎发布了全球税收情报自动交换新标准《金融账户信息自动交换标准》(AEOI)。新标准及多边协定基本参照美国FATCA法案制定,其中共同申报准则(CRS)则是AEOI的核心内容,对金融账户涉税信息的交换提供了重要的制度框架。

从实质层面看,CRS的主旨就在于促进国家间的税收情报自动交换,打击跨境逃避税行为。从这一宗旨出发,意图通过跨境金融账户避税的主体将会面临新的风险,而CRS的实施将会为参与国打击跨境避税提供便利。这就使一国税务主管当局与意图通过跨境金融账户避税的主体之间的博弈产生了新的变化。

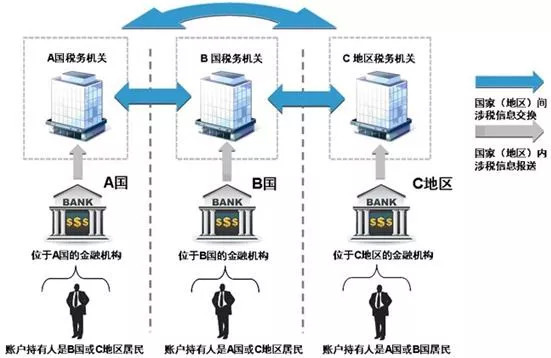

从形式层面看,首先,在CRS的交换机制上,CRS规定了金融机构收集及报送非税收居民个人和企业账户信息的要求和程序。其中,CRS的交换机制可以分为三个步骤:第一,通过一国金融机构在开户时对客户开展的尽职调查,识别他国税收居民个人和企业所开设的本机构账户;第二,金融机构向所在国税务主管部门按年报送相关信息;第三,一国税务主管部门与对应国家税务主管部门进行信息交换。

CRS要求世界各国间进行自动系统化税收情报交换,使纳税人原籍国与纳税人账户所在国自动分享纳税人在境外包括银行在内的金融机构账户内信息。简单说,就是在CRS信息交互的签署国家里,所涉及的跨国居民税务都要进行税务信息交互。

根据中国国家税务总局对CRS协议的解释如下:

“标准”由主管当局间协议范本和统一报告标准两部分内容组成。主管当局间协议范本是规范各国(地区)税务主管当局之间如何开展金融账户涉税信息自动交换的操作性文件,以互惠型模式为基础,分为双边和多边两个版本。统一报告标准规定了金融机构收集和报送外国税收居民个人和企业账户信息的相关要求和程序。

根据“标准”开展金融账户涉税信息自动交换,首先由一国(地区)金融机构通过尽职调查程序识别另一国(地区)税收居民个人和企业在该机构开立的账户,按年向金融机构所在国(地区)主管部门报送账户持有人名称、纳税人识别号、地址、账号、余额、利息、股息以及出售金融资产的收入等信息,再由该国(地区)税务主管当局与账户持有人的居民国税务主管当局开展信息交换,最终为各国(地区)进行跨境税源监管提供信息支持。具体过程如下图所示:

注:以上CRS税务信息交换示意图来源于中国国家税务总局

无疑,构建全球税收情报自动交换制度和网络是大势所趋,这个制度将堵塞富人和跨国公司通过离岸避税港藏匿资产并逃避纳税义务的渠道。2019年8月15日,在国际社会步步为营的压力下,瑞士进入CRS全球金融账户涉税信息交换的正式程序。

2019年9月,联邦议会正式宣布,向包括中国在内的新的一批33个国家和地区的税收主管当局交换非居民金融账户涉税信息。举个例子,如果你是中国大陆身份证的人,并在瑞士银行有存款500万。那么,当你瑞银开户的时候,就会根据你的国籍填写相应的税务居民信息,中国公民通常所填写的就是中国大陆的身份证号为税务交换信息。根据CRS的协议,瑞士银行将会把你账户持有人名称、纳税人识别号、地址、账号、余额、利息、股息以及出售金融资产的收入等信息,报给瑞士税务局,瑞士税务局再将你的这些信息报给中国大陆税务局。

当瑞士迫于国际压力,兑现诺言签署了CRS该多边协议那一刻开始,就标志着持续近百年、曾经让瑞士人引以为傲,被奉为“镇国之宝”的的银行保密制度终于落幕。然而至今,高傲的瑞士人却依然不肯承认。否则,全网搜索,为什么会发现与其安全风险的资讯只有零星半点,赞扬其安全制度的文章却有大篇幅的笔墨。

更加让我困惑的是,为什么瑞士银行明明在2019年的9月,就开始了税务交换,但至今,却依然有大幅的新闻或推送在鼓吹瑞银的安全。

具体来看,2019年9月,瑞士银行进入CRS正式交换程序,向33个国家和地区的税收主管当局交换非居民金融账户涉税信息的事情,33个税收主管当局包括:

Andorra, Argentina, Barbados, Belize, Brazil, Chile, China, Colombia, Cook Island, Costa Rica, Cura ao, Faroe Islands, Greenland, Hong Kong(China), India, Indonesia, Liechtenstein, Malaysia, Mauritius, Mexico, Monaco, Montserrat, New Zealand, Russia, Saint-Kitts and Nevis, Saint Martin, Saint Vincent and the Grenadines, Sainte-Lucia, Saudi Arabia, Seychelles, Singapore, South Africa, and Uruguay.

中国赫然在列。也就是说,早在2019年,瑞士银行已经启动了税务信息的交换。按照协议规定,每年要交换一次,也就是说这个税务交换信息都已经交换了3年了。那么,为什么到今天还有一些媒体或者大V在那里大赞瑞士银行的信息保密事情?媒体从业人员故意欲盖弥彰帮助瑞银掩耳盗铃,然后欺骗国人,又究竟为了什么?

而本人之所以写这篇文章,并且这么深入详细的跟大家谈论这个问题,就是基于国际税务环境的现实变化,以及中国国家税务局的官方解释,让大家能切实认识到瑞银曾经引以为傲的保密制度已经在2019年终结了。

然而在昨天发生了一件让人遗憾的事情,本人一篇关于瑞士银行保密制度的文章在人民日报上发出后的4个小时内,就被一股神奇的力量干预并删除。而本人文章内容所涉及的,不过是瑞士银行所为的事实而已,以及向国人客观理性的披露有关CRS税务交换协议下的瑞士银行的真实情况而已,这些披露的信息只是瑞士银行所打造的“安全”大厦的冰山一角。一些关于瑞银的核心黑幕,尤其是对待中国大量的高净值客户的黑幕本人都还没有涉及。

竭力隐瞒事实行为的背后,反而是难掩瑞银集团因超越自己分量和实力导致逐渐走向落寞的局促。众所周知,声誉就是银行的“硬通货”,声誉是银行通过长期不断努力建立起来的宝贵的无形资产。国际银行之间不仅需要在服务价格和质量上竞争,还需要在声誉上一比高低,因此银行必须把声誉作为最重要的资产加以保护。

要知道,任何意外事件、政策调整和操作失误带来的负面后果都有可能对声誉带来严重影响,从而严重打击客户和市场信心,影响业务开展和经营。当然,声誉风险并非一个独立的风险,几乎所有的风险都可以影响和转化为声誉风险。

然而,瑞银集团却在近年来频繁地陷入争议和风波中。除了2008年在次贷危机中受到重创的瑞士银行又陷入到了在美国的逃税风波外,在印度“贫穷的茶商之子”的莫迪“打黑”背景下,瑞士也只能就范配合——2019年12月至2020年1月,瑞士当局陆续对一些印度人,以及印度人设立的开曼公司和信托发出通知:瑞士将向印度当局分享他们在瑞士的银行账户信息。

于是,以“保密”著称的瑞士,在全球透明大势和压力下,开始为莫迪打开了追“黑钱”的大门。可以说,今日的瑞士,能留下什么保密的事情,那就是军刀和手表,而其他再无“保密”了。在瑞士承诺签署CRS那一刻,在瑞士最高院裁定UBS向各国税局分享详细客户信息时,几百年的“保密”就已经彻底死了。现在,无论是什么国家,只要签署了CRS,只要是CRS协议的成员国,所在国政府只要想“莫迪式打黑”,瑞士一样会提供信息配合。

相较于几百年前的辉煌和荣光,瑞士银行在今天以及未来的世界格局与趋势中,显然只是一个没落贵族的形象。在各国政府都开始意识到金融的重要性,并开始重视与建立自身的金融安全体系时,瑞士这样一个国土面积41284平方千米,相当于我国甘肃省的面积42580平方千米的中欧国家,希望在金融领域参与到大国格局中来,就不言而欲就显得有些尴尬。

但即便如此,中国政府还是以改革开放的心态,一视同仁的开放与接纳愿意与中国共同发展的国家来参与中国的金融市场发展。然而瑞银一些管理人员对中国以及中国客户还是带着骨子里的轻视,尤其是曾经“猪门”事件的发生。

2019年,瑞银一份提到猪流感疫情的看上去无害的经济研究报告中,作者毕业于牛津大学,在瑞银工作了26年之久的首席经济学家唐纳文(Paul Donovan)在讨论猪流感对中国消费者价格的影响时,使用“中国猪”这样的措辞,在社交媒体上被谴责为“种族歧视”、“令人反感”。

尽管唐纳文(Paul Donovan)很快就表示了道歉,但道歉却并不代表能平息此事。在这份报告发布后的两天内,中国最大的证券公司之一海通证券旗下海通国际证券集团有限公司宣布暂停与瑞银证券业务往来。随后,中国国企中国铁建也解聘了瑞银,不再让后者担任其债券发行交易的承销商。

除了“猪门”事件外,同年,瑞银集团还因在将近10年内向数千名客户多收债券交易费用而在香港被罚款4亿港元(合5100万美元)。监管机构称,该案暴露了这家瑞士银行的“系统性”监控缺失。

根据香港证监会,2008年至2015年期间,瑞银财富管理部门的香港客户被迫为债券和结构性债务产品支付更高价格,因为该行对其旗舰财务管理业务的客户所请求的交易添加额外的“利润幅度”。与此同时,证监会还表示,瑞银在发现不当行为后,又花了两年时间才提交报告,不当行为涉及近3万笔交易和在香港管理的约5000个客户账户。

最后,迫于香港监管部门的压力,UBS承诺将多收的金额连同利息全数退回受影响的客户,以对客户做出赔偿。退回的款项总额大约是2亿港元,并涉及于2008年至2017年期间以在买卖后增加利润幅度及收取高于标准披露水平或比率的费用而多收的款项。多收款项的做法涉及约28,700宗交易,大约5,000个在香港管理的客户的账户受影响。

香港证监会行政总裁欧达礼先生(Mr Ashley Alder)表示:“证监会期望所有中介人在管理客户的买卖时秉持严格的诚信标准。UBS 多年来有系统地向非常大量的客户多收款项,其操守远逊于这些要求。虽然每次多收的款项只占每宗买卖的一小部分,但UBS的失当行为涉及欺诈及广泛地濫用客户对其的信任,以致它得以在有关过程中赚取其不应得到的庞大额外收入。这可以说是香港证监会行政总裁对国际金融机构少有的公开的严厉谴责。

随着声誉价值的增加,很多东西可能都会改变。随着可以干预媒体力量的养成,有些曾经的价值观也将不复存在。瑞银,一家来自欧洲自由民主世界的国际银行,一直在西方自由民主世界所标榜的追求言论自由、民主、平等、法治精神中成长起来的国际银行,今天是否能秉承这些精神本人不知道。但我所能知道的是,我在人民日报上关于瑞银的文章只存活了几个小时,然后就不见了。我不知道这是为什么,也不知道这背后是否与瑞银有关,这个背后的秘密就交给广大的人民群众看待了。

我甚至在想,一篇客观讲述瑞士银行的文章,一篇客观让国人认识瑞士银行当前在国际税务实际环境格局中现实情况的文章,为什么会被删除?这是不是可以理解为外部势力干预中国内部事务。关于这个问题我不知道,原谅我的认知能力有限,只能交给大家自己思考了。

今天的世界已经不是几百年前的世界,不论是瑞银,或是其他的银行,秉承诚实与客户利益至上的理念才是品牌行稳致远的强大基石。世界既然有开始,必然有结束。瑞银的保密制度在完成历史使命之后,终将走向它必然衰亡的宿命。面对这样一个已经发生的事实,我们需要有勇气去面对与接受。这虽无情,却是实情。