从几块钱成本到上千元的产品,一双镜片的问世经历了什么?

文 | 财经无忌 萧田

在电影《末代皇帝》中,小皇帝溥仪在一次捉迷藏的过程中,因为眼睛没法看清远处的东西被诊断出了近视。虽然溥仪佩戴洋玩意遭到宫廷内外的一致反对,但最终还是在英文老师庄士敦的坚持下,拥有了自己的一副眼镜。

当时给溥仪配的眼镜片,是克罗克司圆形镜片,算是极珍贵的奢侈品。

几百年过去了,中国眼镜行业早已翻天覆地。凭借现代工业体系,一副镜片的出厂成本甚至可以低至几块钱。

但在众多消费者眼中,低廉的成本并未反映在最终售价上。动辄上千元的价格,依旧没有让眼镜摆脱奢侈品属性。

12月16日,明月镜片登陆创业板,发行价为26.91元/股,开盘价为60元/股。截止当日收盘,股价上涨至67.09元/股,总市值为90.13亿。

招股书显示,明月单镜片成本不到7元,每副眼镜的成本仅56.09元,终端价格却能最高卖到1898元,其令人咋舌的“暴利”程度再一次撕下了行业的遮羞布。

然而镜片行业虽然看起来很美,但所谓的暴利却是“伪暴利”。由于眼镜行业技术门槛不高,上游被国外巨头掐脖子,中下游同质化凸显,品牌陷入价格战,企业难以做大做强。据招股书显示,明月镜片2020年销售毛利率为54.95%,销售净利率仅为15.11%。

从几块钱成本到上千元的产品,一双镜片的问世经历了什么?财经无忌将从以下三个角度分别探讨:

1、明月眼镜是如何诞生的?

2、它究竟所处于一个怎样的赛道?

3、“国产镜片第一股”能否成为中国眼镜产业的佼佼者?

“明月镜片,全国销量领先。”2017年,在江苏卫视的黄金时段,演员陈道明戴着一副眼镜,在屏幕前睿智微笑,说出了这句后来家喻户晓的广告词。

陈道明被冯小刚称为“清高得只肯在戏里低头”的好演员,其为一个企业代言的情况并不多见。更不为人知的是,这家来自丹阳的企业,背后掌舵者其实是一个温州人。

1968年,明月镜片创始人谢公晚出生在浙江瑞安的一个农民家庭。18岁那年,初中毕业的谢公晚跟着舅舅做起了生意,带着一麻袋半成品的眼镜片和眼镜架,辗转到东北当小贩。很快,谢公晚就赚到了人生第一桶金——1000多元。

1989年,据媒体报道,已是“万元户”的他带着积蓄,外加用3分高利息向亲朋借款3万多元,从东北去广州批发眼镜。但年轻气盛的谢公晚栽了个跟头——由于无证经营且涉嫌出售走私眼镜架,被当地工商等部门查封了全部货品,导致血本无归。

在受访时,谢公晚提及这段经历是他人生中的一次重大打击,“当时心灰意冷,甚至想过自杀。”

谢公晚回到江浙地区,将翻身第一站选在了南京。南京不仅人口多、高校多、消费力强,更为重要的是距离丹阳不过100公里。

上世纪80年代,精明的温州商人瞅准了这个夹在上海、南京中间的交通枢纽,频繁买货刺激了丹阳眼镜业的发展。面对供不应求的市场,当地政府瞅准机会,开始大力扶持丹阳眼镜业的发展。

丹阳凭借这种先发制人的优惠政策,不断把眼镜产业做大做强,直至成为中国四大眼镜生产基地的领头羊。丹阳每年生产的镜片达到4亿多副,占全国总产量7成以上,镜架则有1亿多副。

得益于此,谢公晚的生意也“如鱼得水”。到1997年,他就已经有了300万的身家。

2002年,谢公晚放弃了镜片零售转型自己生产镜片。在上海嘉定创办占地50多亩的上海嘉定明月光学有限公司,正式进军树脂镜片制造领域。

为了在市场站稳脚跟,明月眼镜先和日本三井、韩国KOC合作,建立了全球领先的镜片原料研发生产中心;后又与知名光学专家、中国工程院院士庄松林建立了行业首个院士工作站、眼镜光学工程技术研究中心。

经过多年发展,明月眼镜已成为一家集原材料自给、镜片自产、研发自主的镜片企业。招股书显示,明月眼镜于2016年-2020年连续五年中国大陆范围内销售领先,虽与依视路等国际品牌仍有较大差距,但排在国内前列。

如今,在创业板下成功上市的明月镜片,不仅是注册制背景下中国镜片第一股,也是丹阳境内首家上市的眼镜企业。

在知乎上一个关于“配眼镜吃过哪些亏”的话题下,吐槽价格虚高、行业暴利是最多的回复。

眼镜行业到底有多“暴利”? 业内有句话流传已久,“20元的镜架,200元卖给你是讲人情,300元卖给你是讲交情,400元卖给你是讲行情。”

据招股书显示,以1.60 防蓝光非球面树脂片为例,2020年,发行人在此产品上的毛利率为64.24%,经销商为31.93%,零售商的毛利率为91.42%。

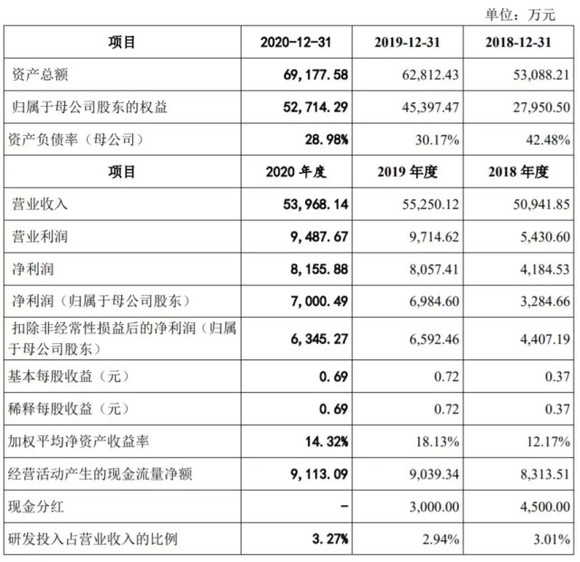

然而高毛利率却不意味着高净利润。2017-2019年,该公司归母净利润分别为1685.53万元、3284.66万元、6984.60万元,净利率均只在10%左右徘徊。

那么,明月眼镜赚的钱都去哪里了?归根到底,眼镜零售是一个低频次消费,造镜片的明月看上去毛利率高,但其实都在给广告商和上游供应商打工。

2017年-2019年间,明月的销售费用从4928万一路飙升到1.04亿。其中,广告费支出从2017年的633万元,上涨到2019年的4172万元,涨幅超过5倍。2020年,明月镜片销售费用攀升至1.12亿元,占总营收超过20%。

表面上看明月重视营销,但更深次原因在于中国镜片行业品牌化的缺失。

在中国,镜片行业准入门槛低,包括镜片企业在内的眼镜生产企业超过4000家,但普遍规模较小,市场份额偏低,行业处于完全竞争状态,随之带来同质化和价格战。

2017年,明月眼镜喊出了“不做跨国企业供应商,只做中国镜片第一品牌”的口号。先是签约陈道明,又在《非诚勿扰》等综艺植入广告。去年独家供应珠峰高程测量、赞助 “奋斗者”号载人潜水器的眼镜产品。本质是为了塑造国产镜片品牌形象,跳脱出红海竞争。

另一方面,国际巨头牢牢占据中国庞大的眼镜市场,蚕食着中高端市场的利润。

自从上世纪八十年代以来,进入中国的依视路和卡尔蔡司就对本土品牌进行了一系列收购和入股。以依视路为例,其就先后入股江苏奥天光学、厦门雅瑞光学(拥有暴龙和陌森两个品牌)、香港光合作用(拥有木九十和AOJO两个品牌)等。

据艾瑞咨询数据,不停收购的依视路,市场份额超过20%位居首位;卡尔蔡司紧随其后,市场份额为15.1%;排在第三的万新光学。虽然是国产厂商,也被依视路入了股。市占率排在第四的明月镜片虽未被入股,但却面临严重的“卡脖子”。

招股书中称,受限于上游精细化工原料供应状况、生产技术水平以及生产工艺中部分环节的环保要求,公司尚无法直接生产折射率1.67及以上的树脂单体,主要靠向韩国KOC及其关联方三井中国、丹阳KOC采购。显然,镜片这部分的利润被其收割了。

除此以外,由于镜片行业存在特殊性,需要的技术投入不高,更多在于高附加的人工服务,最终也带来了行业对于定价的控制。而这也是传统眼镜行业“畸形”的一个缩影。

眼镜行业属于典型的“半医半商”行业,验光和配镜类似一个医疗过程,体验非常重要。这就造成了线下门店成为不可缺失的重要一环。对那些单体店而言,门店要开在人流量大的地方,标配要有验光师,房租和人工费用高企又导致了一个眼镜的价格翻了几十甚至上百倍。

眼镜产业链主要分4个环节:原料、设备、镜片/镜架制造、销售终端。明月眼镜虽也有少量的原料、成镜业务,但主要还是造镜片,销售模式分为直销、经销和代销,其中直销销售收入占主营业务收入比重约在七成左右,而直销客户主体多为中、小型公司制商贸企业和个体工商户。这就意味着,为了大客户,明月即便是在成本更低的线上开店,也不会降低终端的销售价格。

如此种种最终造成了整个行业的乱象丛生,为高价买单的消费者们只敢怒,而无力改变。

如今的中国早已成为世界“眼镜第一大国”。而伴随着互联网和智能手机的发展,低龄化趋势明显。

据公开数据显示,2012年中国每三个人中就有一个是近视,而到2020年,近视人数已经接近总人口的一半。去年我国儿童青少年总体近视率达到了52.7%,大学生近视率更是超过了80%。

如此高发的近视率,也给眼镜市场提供了优渥的土壤和巨大的机遇。据公开资料显示,预计到2023年,我国眼镜产品市场规模将突破1000亿元。

这也可以解释,在目前国内的A股市场上,明月镜片作为唯一一家专注镜片生产的企业,上市当天上午9时59分左右,较开盘价涨30%,触发临时停牌。截止当日收盘,报价67.09元/股,较发行价上涨149.31%,市盈率直接翻至103.20倍。

但明月眼镜想要长期撑起这一靓丽的数据却并不容易。从目前来看,至少还有“产品、渠道、品牌”三座大山需要翻越。

在产品上,谢公晚很早就意识到行业的无序发展,2019年,他提出永久退出价格战,将明月镜片对标茅台、iPhone,走高端化路线。于是明月镜片一边终止部分低端代工业务,另一边持续提价。

明月镜片作为本土镜片行业的领头羊,主要生产折射率1.56和折射率1.60的产品中高端产品。数据显示,近几年,公司折射率1.56和折射率1.60的镜片产量,占公司镜片总产量的九成以上。而1.67、1.71和1.74折射率的原料仍然需要向日本三井、三菱等企业采购。

其原因就在于一方面是已掌握相关配方及生产工艺,但综合制备流程复杂性考虑选择直接购买;另一方面就是未能掌握核心技术,达不到量产条件。

摆脱对国外厂家的依赖是明月目前最大的难题,但明月却没有把这个问题放在首位。

与前文提到的巨额销售费用相比,明月眼镜在研发方面的投入较少。报告期内,该公司研发费用分别为1535.41万元、1626.62万元和1762.43万元,只占当期营业收入的比例分别为3.01%、2.94%和3.27%。

反观另一家本土竞争对手视科新材,其研发费用率基本保持在5%左右。这也是明月为外界诟病“重营销,轻研发”的原因——价格上去了,产品却还在原地踏步。

在渠道上,随着信息化时代中互联网因素与消费服务需求的交互与连接,近年来O2O电商模式在中国的眼镜市场逐渐兴起,新零售模式也在给传统的眼睛行业带来新的变化。

目前,明月虽然正在布局线上销售渠道,已在天猫、京东、小米有品等平台开设了线上自营旗舰店销售成镜及镜片。但也不得面对来自新消费品牌的冲击。

比如,互联网品牌“马夫”从线上获取流量后,用线下“上门配镜”去满足;由业务员手持“国内首创的智能验光仪”和“眼镜样品箱”去上门服务;“伊视可”也是从线上获取流量,线下直接用改装的“验光车”来进行服务。

在品牌上,眼镜行业的“信任危机”由来已久。最早可以追溯到2010年中央电视台就“好视立”智能变焦近视复原镜进行的报道。在当年《消费主张》、《午夜新闻》等栏目的集中对“好视立”涉嫌炒作概念,并以低廉成本、高价销售牟取暴利的黑幕进行了连续跟踪报道。至此让整个眼镜行业蒙上了一层阴影。

数十年过去了,这个行业不断进行整改和洗牌,但都未从本质上根本解决行业问题,要想重新修复公众信任度,所要付出的艰辛卓绝以及漫长的时间,难以估计。

眼镜行业,仍然奔驰在巨大的人口红利的赛道上。这条已经为许多行业收起长尾的跑道,正在越来越多的信息阅读需求、生活方式逐渐电子化、消费者的个性化大规模崛起的消费时代里,通往更宏大的远方。

长期以来,国内的眼镜供应商市场几乎处于外企垄断的状态,明月能够在品牌众多、激烈竞争的漩涡中成为头部镜片品牌,直至上市确实不易。但至于上市后能否真正提振行业、以及表现出理想的估值,还要看明月后续的表现如何了。