气价机制改革是系统性工程,理顺的关键在于能否实现天然气全产业链的全面市场化。

图片来源:视觉中国

记者 |

编辑 | 张慧 杨悦

国际液化天然气(LNG)价格上涨,国内天然气产业价格机制不畅痼疾再次凸显。

海关总署全球贸易监测分析中心和上海石油天然气交易中心联合发布的中国LNG综合进口到岸价格指数显示,12月6日-12日中国LNG综合进口到岸价格指数为257.07,同比上涨223.2%。

进口高气价消化难的问题,又一次老调重弹。

在今年三季度业绩发布会上,中国石油(601857.SH)表示,其三季度进口气亏损64亿元;前三季度累计亏损32亿元。

北京燃气集团董事长李雅兰在2021年中国燃气发展论坛上表示,高气价难以疏导,正给城燃企业正常经营造成严重影响。城燃企业价格倒挂现象严重,涨价带来的成本负担只能由供气企业自己承担。

一位不愿具名的业内人士对界面新闻表示,企业面临的价格风险无法在现货系统内部消化,如果想降低自身风险,只能通过向上或者向下转移的方式来实现,这是长期以来天然气市场上下游企业矛盾的核心。市场平稳状态下,矛盾不突出,一旦价格大幅波动,上下游矛盾就会被激化。

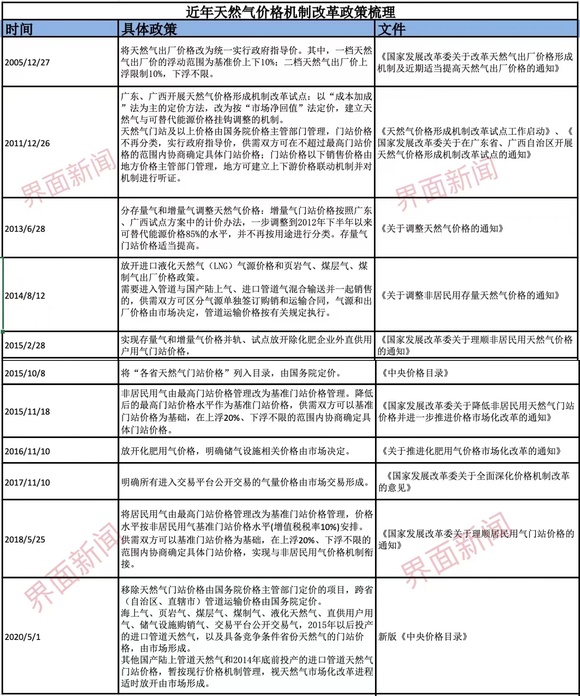

从气价机制来看,目前中国天然气门站价呈现出政府管控与市场化定价的“双轨制”特征。

2020年《中央定价目录》显示,国产陆上气和2014年底投产的进口管道气门站价由政府管制;海上气、页岩气、LNG、直供用户、2015年投产的进口管道气等门站价由市场形成。

在城市燃气终端销售环节,非居民用气和居民用气价格“双轨制”特征也比较明显。虽然2018年发改委发文要求,理顺居民用气和非居民用气的门站价格,但在实际操作中落实较难。

接受界面新闻采访的业内人士普遍表示,气价机制改革是系统性工程,理顺的关键在于能否实现天然气产业链的全面市场化。

从天然气全产业产链角度看,中国天然气市场化改革已进入了深水区。

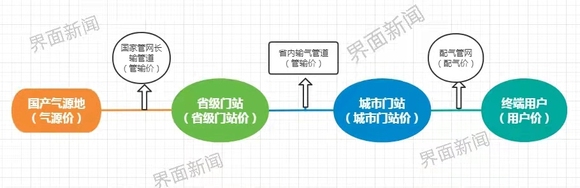

按照“放开两端,管住中间”的改革思路,上游领域已有上百家企业,但八成以上的资源仍集中在“三桶油”手里;国家管网集团的成立,长输管道从“三桶油”独立出来,但要充分发挥其集约输送和公平服务的效用,还有很长的路要走;下游城燃企业竞争充分,但在整个产业链上缺乏话语权与议价权。

“双碳”目标下,天然气产业大发展已经进入关键阶段。如何在气价机制、全产业链改革上为其全面市场化扫清障碍,显得更加迫切。

进口气价亏损由来已久。两年前,中国石油相关领导曾公开表示,由于进口资源成本与门站价格倒挂,自2011年到2019年,进口气环节亏损已超过2300亿元。

中国石化(600028.SH)也面临同样压力。中国石化在今年三季度财报发布会上表示,面对供暖季LNG现货价格上涨,将寻求控制采购成本,同时希望在四季度将天然气价格调高不低于20%。

据界面新闻了解,今年4月以来,中国石油的天然气门站价已经进行了两次上浮,上浮幅度累计10%。

国务院发展研究中心资源与环境政策研究所研究员郭焦锋对界面新闻表示,目前无法顺价的进口高气价主要集中在两部分,一是进口LNG现货,占到天然气总消费量的10%左右;二是十年前中石油集团签署的部分高价进口管道气,占到天然气总消费量的5%左右。

进口气分为进口管道气和进口LNG。进口LNG又分为进口LNG长协和LNG现货。

其中,进口管道气和进口LNG长协绝大多数签的“长约协议”,即买卖双方依据“照付不议”原则签订为期20年左右的供需协议。这种协议采用与国际油价挂钩的价格公式,即气价=斜率x油价+常数。

进口LNG现货的交易价格机制,则主要参照全球三大天然气标杆价格,随行就市。

虽然《中央定价目录》显示,上游门站价格放开程度较高,LNG价格由市场形成,但在实际操作中并非如此。

一位资深能源专家告诉界面新闻,石油公司进口的LNG现货很大一部分进入长输管网,仍受基本门站价+最高上浮20%、下浮不限的约束。

根据2019年3月发布的各省(区、市)基准门站价格表显示,国内基准门站价格最高为广东和上海,均为2.04元/立方米。如果上浮20%,门站价为2.45元。

这远低于目前进口LNG现货到岸价。上海石油天然气交易中心数据显示,12月15日中国进口现货LNG到岸价为38.66美元/百万英热,约合8.1元/立方米。

“虽然经过几轮价格机制改革,大部分天然气的销售价格,已不受规定的门站价格管制,但石油公司的销售价格一旦高出门站价太多,仍然会被相关部门约谈。”上述资深能源专家表示,只有一小部分进口LNG现货通过槽车就近销售,或作为合同外气量销售给城燃公司,才能按照“高进高出”的原则销售。

“国际油价低于每桶60美元时,上游公司的进口天然气一般会有利润;油价一旦超过60美元,进口气就会亏损。”上述资深能源专家表示。

上游的“两桶油”无法完全实现顺价,下游的城燃企业也是如此。

城市燃气价格分为非居民和居民气价,均受地方政府监管。

发改委相关文件规定,非居民用气以基准门站价格为基础,在上浮20%、下浮不限的范围内协商确定具体门站价格;居民用气,供需双方可以基准门站价格为基础,在上浮20%、下浮不限的范围内协商确定具体门站价格,实现与非居民用气价格机制衔接。

在实际操作中,非居民和居民用气则很难真正联动起来,前者的调价幅度往往高于后者,形成交叉补贴。

据《中国能源报》报道,河北衡水多家燃气公司表示,6-8月的增量气价格分别已达3.5元/方、4元/方、4.5元/方;根据上游气源方的预测,今年采暖季高峰月的增量气价将超5元/方,LNG价格将超6元/方。各城燃公司的综合购气成本预估远超居民销售价格,亏损严重。

界面新闻记者查阅河北衡水居民管道天然气价格发现,10月底该市第一阶梯销售价格由2.66元/立方米上调为2.78元/立方米,上调0.12元/立方米。

据《中国经济周刊》报道,从今年1-11月初,已有超过30个城市上调了居民用天然气价格。但上调幅度不大,在0.1元/立方米左右。

深圳市博轶咨询有限公司总经理杨常新对界面新闻表示,虽然每家城燃企业气源不一样,终端销售结构不一样,但到了冬季保供期间,气价大都会倒挂,其中民用气价倒挂最厉害。

在他看来,上述城市的居民气价上调0.1元左右,对于城燃企业纾困聊胜于无,但具有标志性意义。“这说明政府已注意到顺价问题。这对于加强居民与非居民价格联动,以及促进行业健康发展具有重要意义”。

在中国石油大学教授刘毅军看来,气价疏导不畅,不仅影响国内天然气生产积极性,且会暗补国际市场。

目前,国产气价格远低于进口气。界面新闻从国内一家大型天然气生产企业获悉,其天然气成本均价在1.2元/立方米左右;国产天然气年均成本在1.5元/立方米以下。

国内LNG价格,也远低于进口LNG。尤其近期国内LNG价格受下游需要影响出现下跌,与进口LNG的价差加大。

上海石油天然气交易中心数据显示,12月15日全国LNG出厂价格指数为4933元/吨,约合3.5元/立方米,较同期进口LNG现货8.1元/立方米的到岸价格,低了56.8%。

广东松发陶瓷股份相关工作人员对界面新闻表示,其陶瓷窑炉全部采用天然气,气源主要来自潮州本地,产品面向国际市场。年初,该厂的LNG采购价为3000-4000元/吨,目前采购价在6000元/吨左右,这一远低于今年进口LNG现货价格的增幅。

随着中国天然气对外依存度越来越高,如果国内和国际天然气价格无法联动,导致国内价格倒挂,将严重伤害整个天然气产业链。

目前,中国天然气对外依存度为43%左右,预计未来进一步加大。《中国天然气发展报告2021》预计,2025年国内天然气消费规模达到4300亿-4500亿立方米,2030年达到5500亿-6000亿立方米。

“如果国产气和进口气都能实现市场化,不仅会激发国产气增产积极性,降低天然气成本,且可以减少天然气进口,并打压国际市场天然气价格。”上述资深能源专家表示。

此外,天然气价格不畅,会导致价格信号失灵,无法正确反映国内天然气供需关系。

刘毅军认为,从天然气产业链发展的角度讲,应该提高居民用气价格,但政府从社会稳定、民生角度考虑,对改革又是慎之又慎。

刘毅军对界面新闻表示,如果居民和非居民联动机制无法有效落实,城燃环节顺价机制无法理顺,将进一步加剧交叉补贴的矛盾,使得气价机制更加扭曲。

政府部门对于天然气市场化的进展,显然更加乐观。

今年8月发布的《中国天然气发展报告2021》显示,截至去年,80%的消费气量门站价格由供需双方协商和市场主导形成。完全市场化定价的资源占比,从2015年的不到10%提高到2020年的45%。

这一报告由国家能源局油气司、国务院发展研究中心资源与环境政策研究所和自然资源部油气资源战略研究中心联合发布。

“从消费气的角度讲,仅剩下20%的天然气门站价由政府制定。”郭焦锋认为,且这部分天然气在城市燃气环节已由地方政府进行调控,所以上游环节可以全面放开门站价。

2020年下发的《中央定价目录》,移除了天然气门站价格由国务院价格主管部门定价的项目,提出具备竞争条件省份天然气的门站价格,由市场形成。业内认为,这意味着天然气门站价格在将全面取消。

接受界面新闻采访的专家普遍表示,顺价难的症结在于天然气产业未能全面市场化,而是处于从政府管制向市场化过渡阶段。

郭焦锋指出,目前天然气产业全面市场化已经具备了基础和条件,LNG期货上市将成为全面市场化的标志性事件。

按照“管住中间,放开两端”的改革总思路,天然气市场化需要具备三个条件,即全面放开天然气价格、天然气供应主体多元化、建立具有全国性的指导性的基准价格体系。

郭焦锋认为,目前市场化已进入了第三步,即建立基准价格体系,首先建立LNG期货市场,配套现货市场,从而形成全国市场价格和区域市场,最终形成能够反映中国天然气供需关系的基准价格体系。

在11月8日举行的第十届中国国际石油贸易大会上,上海期货交易所总经理王凤海介绍,面对天然气产业越来越强烈的风险管理需求,上期所持续推进天然气期货的研发工作。今年8月,LNG期货正式获得证监会立项批复,正在加快推进上市工作。

接受界面新闻采访的业内人士均表示,通过期货市场,企业可以进行套期保值,对冲风险;有助于形成更加透明的市场化价格。

但是也有业内专家认为,虽然国内天然气产业链已形成了“X+1+X”格局,但实际效果并不理想。

在资源供应主体上,约有八成的天然气资源仍由“三桶油”供应,民企和外企参与感比较弱;被寄予厚望的国家管网集团,由于缺乏有效的激励和监管,在公平开放的服务上并不理想;下游城燃企业市场化程度较高,竞争激烈,但是在全产链的话语权比较弱。

上述不愿具名的资深能源专家表示,虽然上中下游皆不如人意,但市场化改革不能停止。最现实的途径是,天然气市场可以借鉴国内成品油市场改革经验。

1998年之前,国内一直享受低油价的待遇。1998年国内原油对外依存度约为18%。

随着原油对外依存度不断提升,成品油价格初步开始与国际接轨,对国内成品油市场冲击也越来越大,成品油价格机制开始逐渐完善。

直到2013年,国内成品油定价机制基本定型,将成品油计价和调价周期由现行22个工作日缩短至10个工作日,取消上下4%的幅度限制,并设置“天花板价”“地板价”。困扰多年的成品油价格机制问题得以基本解决。

“现在国内天然气依存度已经超过了四成,国内门站价格还没有和国际接轨,这不利于国内天然气行业的发展。”上述能源专家称。

该人士认为,国际天然气市场已经从过去的区域性发展,到了目前的全球化市场,三大天然气市场连通性和互动性更强。这为国内天然气接轨国际市场提供了条件。

但也有接近市场的业内人士对界面新闻表示,天然气价格机制要合理体现中国自身的供需情况,建立反映国内供求关系的价格信号,而不能简单地“以外定内”。

“如果跟国际接轨,对全球三大天然气市场价格加权平均,以此来确定国内价格,这不能反映国内资源的真实供需。”上述业内人士表示,中国应尽快建立自己的天然气期货市场,并配合现货市场,形成有影响力的天然气基准价格体系,从而去影响国际气价。

该业内人士认为,为了更好地反应天然气价格,可以在天然气定价体系中减少可替代能源的比例,提升天然气资源本身的占比考量。

2011年,发改委将天然气定价方法从“成本加成”改为“市场净回值”,即将天然气的销售价格与由市场竞争形成的可替代能源价格挂钩,在此基础上倒扣管道运输费后回推确定天然气各环节价格。

目前,在天然气定价是以市场形成价格的进口燃料油和液化石油气(LPG)作为可替代能源品种,并按照60%和40%权重加权计算等热值的可替代能源价格。

“此外,为了及时反映天然气市场价格变化,可以加快基准门站价的调整频次。”上述业内人士称。目前各省使用的基准门站价格表发布于2019年,至今尚未有新的调整。

(界面新闻实习记者刘云飞对此文亦有贡献)