游戏行业三大巨变,到底有何影响?

文|DataEye研究院

国内两大游戏巨头——腾讯、网易已陆续发布三季报。

今年国内一系列政策引发游戏行业巨变,其中有三大巨变尤为重要!而腾讯、网易的前三季度业绩,也充分反映出行业变化、未来趋势以及各自应对策略。

游戏行业三大巨变到底有何影响?腾讯网易各自业绩如何?如何面对行业的不确定性?其它行业企业又有何借鉴之处?

本文脉络:

一、腾讯网易业绩对比

(一)营收、净利润对比

(二)ROE对比

(三)一句话小结

二、游戏业务营收、盈利能力对比

(一)游戏业务营收增速

(二)游戏业务毛利率

(三)出海情况

(四)一句话小结

三、研发对比

(一)研发费用

(二)待研游戏品类

(三)一句话小结

四、营销对比

(一)销售费用

(二)广告投放情况

(三)一句话小结

五、总结

数据来源:腾讯网易港股财报、Wind,笔者制图(2019年网易营收看似“下跌”但增速实则为正,主要因为出售网易考拉)

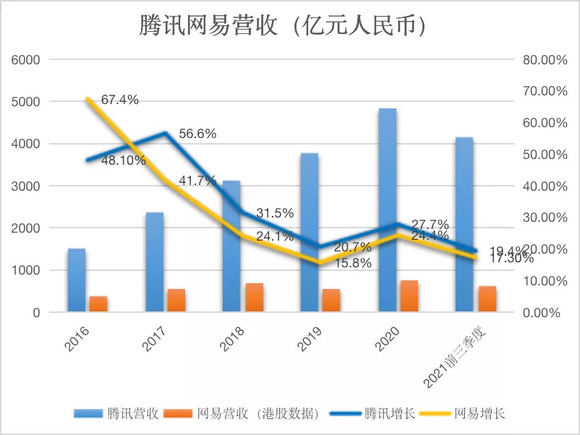

从营收体量及增速来看,腾讯体量已相当于7个网易,但拖着如此巨大的体量,整体增速下滑在所难免。对比腾讯网易2016—2020复合增长率,腾讯为33.5%,力压网易17.9%。但二者年度同比增速近年有缩小趋势,一方面腾讯因体量巨大增速持续下滑,另一方面网易增速相对波动较小。今年前三季度,腾讯营收同比增长19.4%,而网易增长17.3%,相差无几。

数据来源:腾讯网易港股财报、Wind,笔者制图(2019年网易净利润“暴增”,主要因为出售网易考拉)

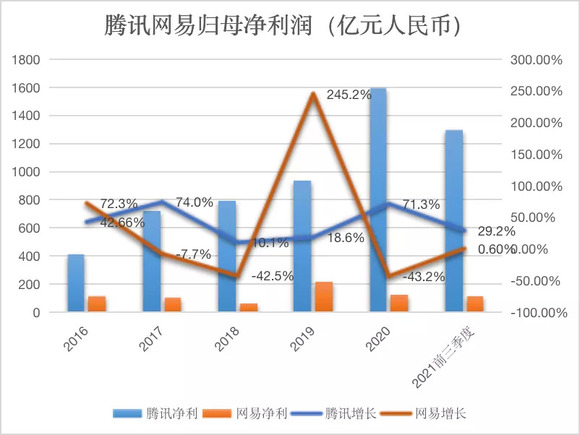

然而,对比净利润,二者差距巨大。腾讯归母净利润体量已超过10个网易。若排除了2019年网易出售考拉业务导致净利润暴增影响,网易净利润增速较低,且波动较大。这主要因为网易专注自研,研发费用持续提升,加之没有流量池,销售费用率也较高,此外网易各业务板块(如电商、有道)也变动较大——多重因素导致网易净利润并不稳定。

数据来源:Wind,笔者制图

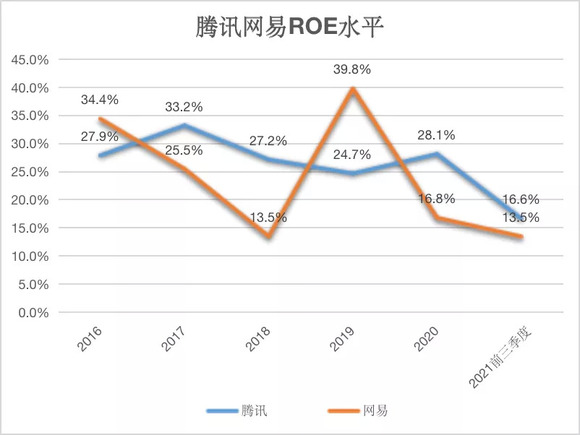

总体而言,腾讯网易ROE双双下滑。让人惊讶的是,今年前三季度,二者ROE水平差距已极小。

通过杜邦分析(ROE=净利润*权益乘数*资产周转率)我们可以看出:

数据来源:Wind,笔者制表

2020年腾讯ROE(净资产收益率)高达28.12%,大幅高于网易的16.8%,主要原因在于网易净利率仅腾讯一半,以及网易权益乘数较低(也即整体负债率低)。

今年前三季度,腾讯网易ROE大幅缩小,从近12个点缩小至3个点!原因在于腾讯净利率有所下滑,而网易净利率反而略微提升,加之网易资产周转率(即公司整体运营效率)大幅高于腾讯,权益乘数也与腾讯缩小了差距,二者ROE水平差距大幅缩小。

腾讯网易营收增速逐渐接近,但后者净利润不稳定,然而今年以来网易的投资价值有所提升,且接近腾讯——“万年亚军”会上演逆袭吗?

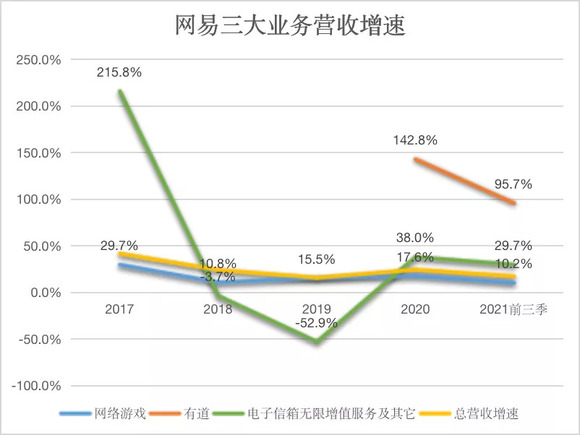

数据来源:腾讯网易财报,笔者制图

从腾讯网易游戏业务营收增速来看,差距并不明显,腾讯游戏业务2016—2020年5年复合增长率为21.8%,网易游戏则为18.2%。然而,就是这3.6%的差距,让二者游戏营收体量差距从2016年的400亿逐渐扩大至2020年的1000亿——腾讯作为游戏霸主仍非常强劲。

2020年腾讯游戏业务实现爆发式的同比增长36%,而网易仅同比增长17.7%。这主要因为腾讯游戏国内外手游(尤其是《和平精英》、《王者荣耀》及《PUBG Mobile》等)的收入增长,以及收购Supercell的影响。

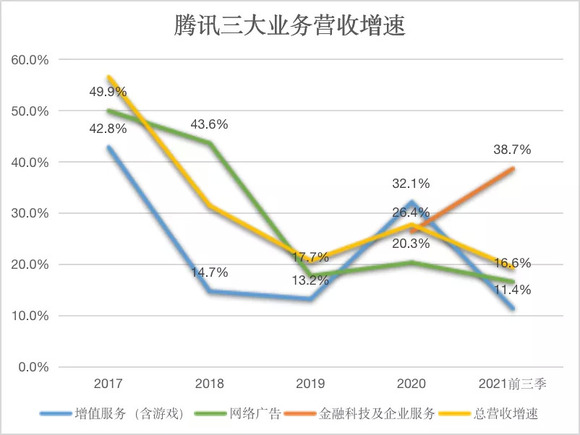

数据来源:腾讯网易财报、Wind,笔者制图

2021年前三季度,腾讯游戏由于此前基数较高,加之国内政策因素,增速大跌至11.4%(不及总营收增速19.4%)。网易游戏增速则也跌至10.2%(不及总营收增速17.3%),两项数值都不及各自前三季度总营收增速,也不及其它业务增速——各自游戏业务反而拖了后腿。

由此可见,国内版号政策以及对未成年人游戏监管趋严,确实让两家游戏巨头业务承压——国内游戏市场,或再难有惊喜。

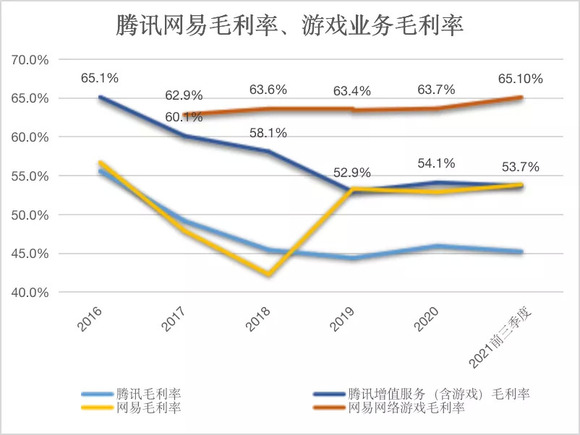

数据来源:腾讯网易财报,笔者制图

从腾讯网易游戏业务毛利率来看,网易由于专注自研,网络游戏业务毛利率高达60%,且持续稳步提升,2021年前三季度再次升至历史最高值的65%。腾讯则恰恰相反,有大量代理游戏需要分成,因此增值服务业务(含游戏)毛利率从65%下滑至53%水平,但目前较为稳定。

此外,这也与各自游戏主要付费点有关:腾讯游戏的付费点倾向于外观/人设/剧情,即“为爱付费”,凭借庞大的社交流量推高收入;网易游戏的付费点则围绕着与战斗有关的数值,即所谓“为赢付费”,凭借游戏品质吸金。明显,网易的游戏“氪度”更高。

两家游戏业务毛利率,都大幅高于总体毛利率——游戏业务虽然收入涨不动了,但仍是利润“印钞机”。

不出海就出局,早已成为行业真谛。海外收入,是两家游戏巨头游戏业务未来主要的增长点。

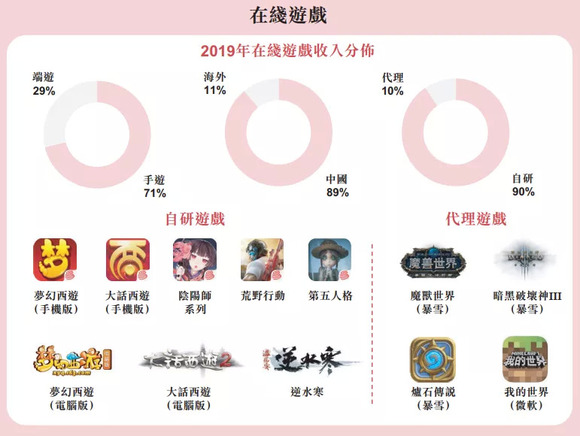

1从业绩层面对比:腾讯游戏超19%,网易游戏超11%收入来自海外

腾讯财报显示:自今年第三季起,腾讯将本土市场游戏和国际市场游戏的收入作为增值服务业务的新增子分部披露,以反映国际市场游戏业务规模的不断扩大。腾讯信心十足,成绩如何?第三季腾讯国际市场游戏收入增长20%至人民币113 亿元,或按固定汇率计算增长28%,由于《Valorant》及《部落冲突》等游戏表现强劲。

网易最早在2018年Q3的财报上公布了海外游戏业务的收入,当时这个比例首次超过了游戏净收入的10%,且营收主要来自于日本。到了2019年香港上市的时候,这个比例达11%,但至今为止这个比例仍未更新。网易的海外业务主要是日本和北美市场,其未来目标是将海外收入占比扩大至50%。

来源:网易港股招股书

根据DataEye研究院预计,腾讯今年前三季度海外游戏收入约250亿—300亿元人民币,占游戏业务营收约19%—22%。而网易前三季度海外游戏收入约占网络游戏业务的11%—15%。考虑到国内版号审批收紧,DataEye研究院预计未来腾讯网易在国内立项阶段的游戏将持续减少,而针对海外的游戏项目立项将大幅增加,海外收入占比都将持续上升,在财报中单独披露海外数据或将成为主流。

2从产品层面对比:腾讯久居榜首,网易高速增长。

2021上半年,根据SensorTower数据,中国手游海外收入TOP30中,腾讯的《PUBG MOBILE》(和平精英)登顶,《使命召唤手游》位列第6。而网易的《荒野行动》位列第7、《第五人格》第27、《明日之后》第29。

到了下半年,腾讯出海产品依旧“能打”,10月中国手游海外收入TOP30中,《PUBG MOBILE》依旧是冠军,《使命召唤手游》位列第3,而网易的《荒野行动》位列第10。

值得注意的是:收入增量方面,网易旗下SLG新游《The Lord of the Rings: War》9月底登陆海外市场以来,收入稳步增长,并跃升至10月出海收入增长榜单第4名。与《指环王》IP强大的号召力相符,目前该游戏收入前三的市场为美国、德国和英国,分别贡献10月收入的43.2%,9.6%和9.4%。《哈利波特:魔法觉醒》9月上线后,连续多日位居中国iOS畅销榜和下载榜榜首。

数据来源:SensorTower

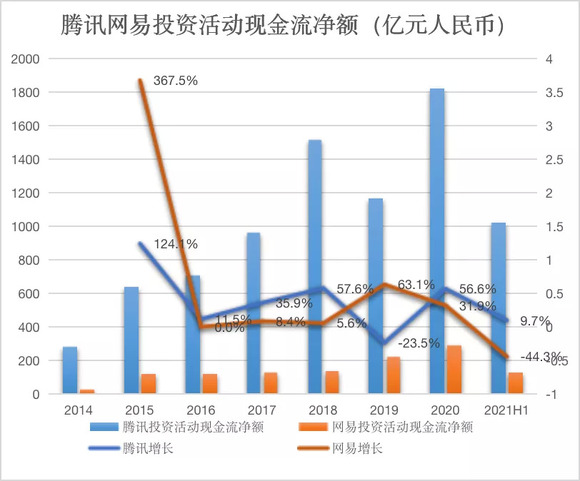

3从资本层面来看:腾讯遍布全球,网易投资加速。

投资,对于腾讯自是不必多说,2021上半年腾讯投了63家文娱企业(企查查数据)。刘炽平本就是投行出身,几乎让腾讯的资本遍及全球主要游戏厂商。以“吃鸡”类手游为例,制作《堡垒之夜》的Epic Games、制作《使命召唤》的动视暴雪、制作《Free Fire》的Garena、制作《PUBG: NEW STATE》的Krafton等国外游戏企业,背后都有腾讯参股或控股。通过海外投资,腾讯成为了“吃鸡”类手游背后最大的赢家。

而网易同样也在加大投资力度,近年投资活动现金流量净额有大幅增长趋势:2019年同比增长57%、2020年同比增长32%。从2017年开始,网易投资活动现金流量净额已连续4年超过经营活动现金流量净额,2020年超出17.3%——收到的钱全都投出去,并且还动用账上现金进行投资。作为对比,腾讯2017年以来投资活动现金流量净额与经营活动现金流量净额基本持平。2021年是网易投资动作最频繁的一年。截至11月网易在文娱领域的投资事件合计达到17起,其中8起在国外(主要是美国)。2021前三季度,网易投资活动产生的现金流量净额为正数,说明处置了部分资产,产生了净收益。

数据来源:Wind,笔者制图(此类数据在财报中为负数,即资金流出,为方便计算增长情况图中统计为正数)

腾讯网易游戏业务增长乏力,但仍是“暴利”;海外市场大有可为,腾讯资本遍布全球,产品久居出海收入榜首,而网易投资加速,产品收入高速增长,《哈利波特》、《指环王》目前势如破竹。

研发,决定了游戏业务的未来,影响长期趋势。

游戏行业,研发向来看齐暴雪。

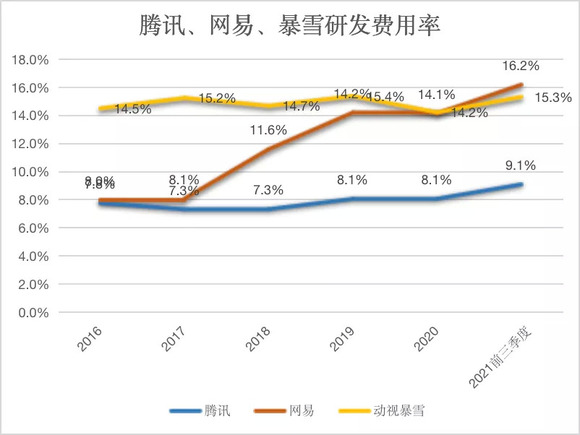

从腾讯网易研发费用率来看,二者均整体提升,但提升速度不可同日而语。

数据来源:Wind,笔者制图

腾讯前三季度研发费用率为9.1%,稳中有进,中规中矩。研发一直不是腾讯强项,但近年来大幅改善,其采取代理+自研双轮战略,对研发能力并没有太高要求。

网易2020年研发费用率已与动视暴雪持平,前三季度更是高达16.2%,首次超越动视暴雪。然而,也正因为研发费用、销售费用的飙升,网易的净利润持续承压,前三季度净利润仅同比增长0.6%,第三季度也仅增长6%。可见,网易正在牺牲当下净利润押注未来——网易在“憋大招”。

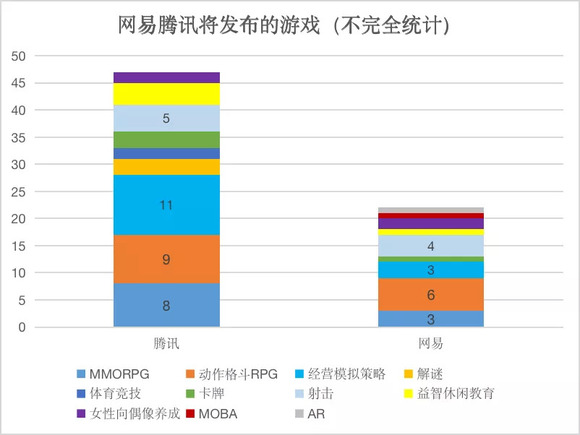

从腾讯网易目前公布的储备游戏(不完全统计)来看:

DataEye研究院不完全统计,腾讯至少有47款游戏等待上线或正在公测,版号获取比例约40%;网易则至少有21款,版号获取比例约47%。其中,腾讯MMORPG、动作格斗类RPG、经营模拟策略类游戏占比较高,而网易品类总体较均衡,MMORPG、动作格斗类RPG、射击类游戏占比较高。

具体到产品,腾讯更善于移植、复制、重新组合已成功的游戏或玩法,最吸金的《王者荣耀》、《英雄联盟》、《和平精英》均是如此。腾讯储备游戏数量庞大,但《英雄联盟》级别的顶级“王牌”较少。TapTap上预约超过百万的有两款,其一为《黎明觉醒》,该游戏为腾讯光子自研,基于虚幻引擎4,定位为真实开放世界生存手游。其二为腾讯代理的《地下城与勇士M》有望成为下一个吸金顶流。

腾讯目前已将《王者荣耀》、《英雄联盟》、《和平精英》,三张“王牌”悉数打出,之后的重心或将移至三款游戏的持续运营与全球化,《地下城与勇士M》有望与前三者凑成“腾讯新四大名著”,但不断跳票,或是腾讯“藏起锋芒”?

网易精于自研与玩法创新,对自身擅长的MMO、RPG情有独钟,且持续增加研发费用率。网易手中还有《暗黑破坏神:不朽》、《倩女幽魂隐世录》、《陈情令》等大IP,加之获取版号比例较高,未来的重心或是在巩固“西游IP”的基础上持续推出新游,或再次跑出如《阴阳师》的“黑马”。其中《暗黑破坏神:不朽》是唯一一款TapTap上预约超过百万的游戏,但该IP在海外同样火爆,预计将成为《指环王》《哈利波特》系列之后,网易又一出海力作。

数据来源:TapTap、公开报道,笔者制图

腾讯重注经营模拟策略类游戏,或是因为一直没有该品类爆款,而网易或许因已有较为成功的《率土之滨》,因此在这一品类上布局并不多。

过去,腾讯依靠强大的社交流量,自然而然地走向高DAU、强调熟人之间协作和对抗的竞技游戏,而不是低DAU、强调游戏内部社交的MMO游戏。竞技游戏的付费渗透率和ARPU从来就没有MMO那么高,过去腾讯依靠庞大的用户基数支撑收入。如今,腾讯均衡布局,迈入了网易主场。

腾讯研发费用率稳步提升,待发布的游戏布局均衡,侵入网易“主场”,但“王牌”级游戏较少;网易研发费用率快速飙升,首次超越暴雪,储备的游戏主要巩固优势领域,《暗黑破坏神》出海可期,但新游普遍偏重度。

营销,决定了游戏业务的当下,左右短期趋势。

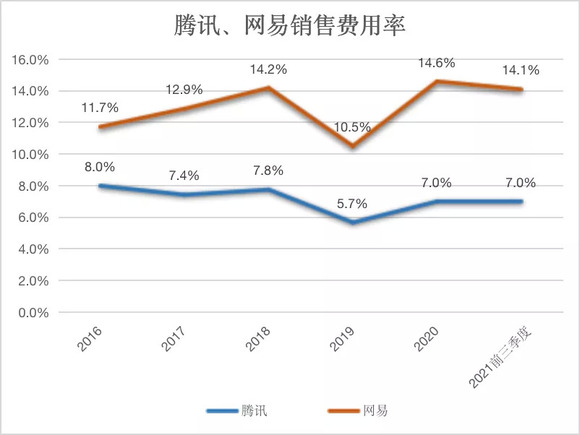

从腾讯网易销售费用率来看,腾讯基本稳定在7%—8%的水平,而网易近年却高达14%,两倍于腾讯。

数据来源:雪球,笔者制图

这反映出腾讯依靠自身流量池,游戏营销成本极低,而网易则主要依靠外部浏览。

但随着字节系流量池的快速崛起,腾讯引以为傲的流量优势或成为劣势。根据极光大数据,2021第二季度,腾讯系APP整体渗透率与头条系仅相差1—2个百分点,在DataEye研究院看来这一情况尤为重要。

数据来源:极光大数据

与此同时,更为严峻的是,腾讯在短视频板块布局的相对缺失,让抖音、西瓜视频快速崛起,凭借大数据精准推荐、低成本出爆款的优势,正在成为手游营销的主战场,显然这一战场腾讯是不愿(或难以)进入的,即使政策要求产品互通,这一情况或也难以改变——“头腾冷战”对腾讯系游戏营销极为不利。

而这一行业深刻变化,让腾讯、网易乃至国内主流游戏公司的营销格局同时巨变——当买量“买不动了”,借助字节系流量池进行KOL达人营销,进而“弯道超车”逐渐成为手游营销主流。

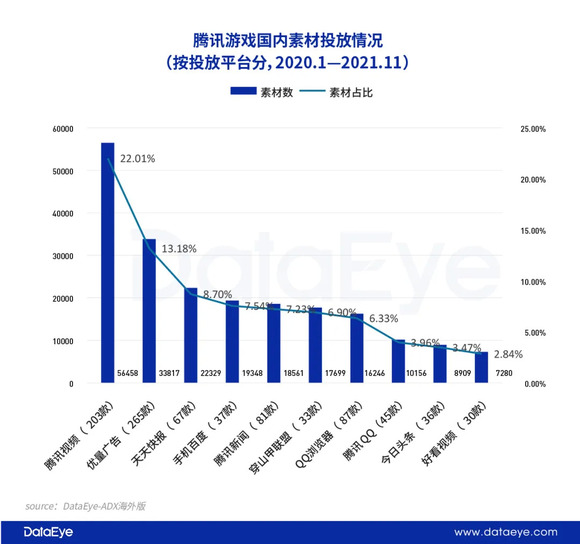

1、按平台来看

来源:DataEye-ADX

来源:DataEye-ADX

具体从2020年来投放素材平台选择来看,明显可以看出:腾讯投放前五:腾讯视频、优量广告、天天快报、手机百度、腾讯新闻,有四家为腾讯系,四家合计占投放素材比例的高达51%。而字节系的穿山甲联盟+今日头条素材投放比例,仅10.4%。

反观网易,前五均为字节系平台,素材投放比例合计高达74.9%,其中抖音占比高达21.7%。

相对于腾讯系产品,字节系在大数据精准推荐上更具备优势,且本身产品偏娱乐的定位也更契合游戏行业。加之网易主推的梦幻西游网页版,降低了用户下载客户端的时间成本同时,提升广告入进入后的游戏奖励,比如网易在抖音上点赞最高、转发最多的《梦幻西游老玩家力荐!上线送无级别神装,全红宝宝无限洗练!》累积投放长达200天,点赞数高达11.6万、转发量高达2108。

截图自DataEye-ADX

那么专注投自家流量池的腾讯呢?讽刺的是,转发量最高的腾讯游戏广告,竟然来自字节系平台,是一款《QQ炫舞》的广告《爷青回!音乐一响我的青春回来了》,共有4647次转发,主要发布在抖音、今日头条、西瓜视频。

截图自DataEye-ADX

换而言之,腾讯游戏由于偏重于在自家流量平台营销,牺牲了一定广告效果(当然也节省了销售费用)。反倒是字节系的效果更突出,而网易正是抓住了字节系流量快速崛起的趋势(当然销售费用也更高)。

2、按玩法来看

数据整理自DataEye-ADX

数据整理自DataEye-ADX

从2020年来投放素材玩法来看,腾讯网易可谓分道扬镳。

腾讯主推策略类游戏(而非已非常知名《王者荣耀》、《和平精英》)。31款策略类游戏投放了4.07万广告素材,占比高达22%。而策略类游戏中,《鸿图之下》占据了43%的买量素材(该游戏2020年10月21日上线,是首款由国际顶级引擎虚幻4打造的策略手游),《乱世王者》占38.85%——腾讯著名的“内部赛马”机制再次在策略类游戏上演。

不同于腾讯主推策略类新游,网易高达78.25%的素材全砸在“西游系列”老游戏,7款回合制竟然投放了高达11.25万组素材。这其中《梦幻西游网页版》占据了97.75万的素材——腾讯以“赛马”解决确定性问题,而网易用重复此前的成功来保证确定性。但旧游戏占据了大多广告素材资源,新游怎么办?恐怕还得靠口碑。

腾讯依赖自有流量,主推策略类新游,不愿(或难以)进入字节系流量池,可能错过短视频营销的风口,节省了销售费用但牺牲了一定营销效果;网易恰恰以字节系流量平台为主要营销战场,巨量、精准,同时差异化地展开竞争,主推西游系列老产品,持续巩固旧有优势、延续早期成功,但分配给老产品资源或过于集中。

从行业的角度看:三大因素的巨变:

1字节系正超越腾讯成为游戏营销主要流量池,腾讯不愿(或难以)进入;

2网易研发费用首次超越动视暴雪,新游出海后劲不容小觑;

3国内市场食之无味,海外市场方兴未艾,游戏企业的资本运作、IP积累、产品、本地化运营能力再次受到考验,海外市场相对国内更为公平。

这三大因素让腾讯网易乃至整个游戏行业的竞争格局,悄然发生巨变!

从腾讯VS网易两大巨头来看:

近年,已经很少有人讨论“腾讯VS网易”这个话题;当下最热门的话题是“腾讯VS字节跳动”,甚至“腾讯VS米哈游”。然而,网易仍在游戏行业的“牌桌上”,并且仍是一位强劲的行业亚军。虽然腾讯网易整体营收体量差距较大,但业绩增速有缩小趋势,游戏业务更是增速差距极小。

具体到腾讯网易内部:

1研发(研发决定了游戏业务的未来,长期趋势):腾讯研发费用率稳步提升,待发布的游戏布局均衡,侵入网易“主场”,但“王牌”级游戏较少,重心或在持续运营;网易研发费用率快速飙升,首次超越暴雪,储备的游戏主要巩固优势领域,《暗黑破坏神》出海可期。

2营销(营销决定了游戏业务的当下,短期趋势):腾讯依赖自有流量,主推策略类新游并展开内部赛马,不愿(或难以)进入字节系流量池,可能错过短视频营销的风口;网易恰恰以字节系为主要营销战场,海量、精准,同时差异化地展开竞争,主推西游系列老产品,但分配给老产品资源过于集中,可能限制新品。

由此可见,三大行业因素的巨变,或已让腾讯、网易差距缩小,各自已作出应对策略。

当腾讯将“王牌”悉数打出,而网易在牺牲当下利润“憋大招”。

当海外市场成为新增长点,腾讯、网易甚至字节、B站、米哈游...一定程度又回到同一起跑线

——游戏公司,是时候展示真正的技术了!