在“危”与“机”中,成就了正威集团及其老板王文银的千亿版图。

文 | 独角金融 付影

近日,“中静系”公告将手中徽商银行(3698.HK)全部股份转让至深圳正威(集团)有限公司(下称“正威集团”),不过因这些股份尚被冻结,意味着此笔交易仍存变数。

正威集团在金融市场上动作频频,参股一家城商行,还有多家金融企业的股权。在“危”与“机”中,成就了正威集团及其老板王文银的千亿版图。

与“杉杉”系就徽商银行股权转让纠纷还未解决,近日,“中静系”持有的徽商银行股份又找到了新买家。

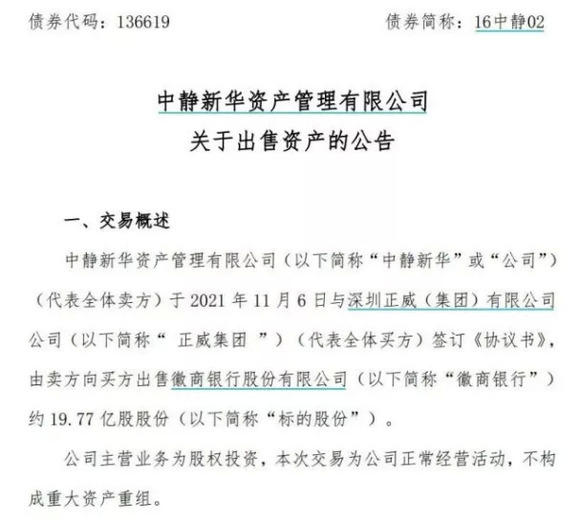

11月6日,卖方中静新华资产管理有限公司(下称“中静新华”)与买方正威集团签订《协议书》,前者出售徽商银行约19.77亿股股份(包含内资股及H股),转让总价高达160亿元,约折合8.1元/股。

截图来源:中静新华公告

11月12日收盘,徽商银行港股股价为2.65港元/股,约折合2.18元/股,此次溢价率达280%。

“中静系”甩卖徽商银行股权可谓是一波三折。

在此之前的7月份,中静新华公告称,公司有意向东建国际(0329.HK)出售不超过19.7亿股徽商银行股份。对此,买方也做出正面回应。

2019年,中静系还曾计划将其所持有的徽商银行股权转让给杉杉控股,但不久双方因为陷入官司纠纷后,这笔交易也未能如约进行。相比2019年中静系与杉杉达成的转让协议价格,正威集团出价高出近40亿元。

在经历了杉杉控股、东建国际等一系列交易对象后,“中静系”能否转让徽商银行股份?正威集团能否顺利接盘?

从本次的交易对象看,买方正威集团已与中静新华签属了正式交易协议,根据相关监管规定,受让方股东资格接下来还需要获得徽商银行董事会及相关监管部门审批,如果审批通过,“中静系”将彻底退出徽商银行。正威集团则顺利接手“中静系”所持股有的徽商银行14.23%股份,超过第二大股东存款保险基金管理有限公司的11.22%,成为徽商银行第一大股东。

值得注意的是,“杉杉系”和“中静系”正在打官司,案件仍在审理中,且中静系持有的徽商银行股份被冻结,这意味着转让给正威集团的股份或许仍存变数。

成立于2011年9月的正威集团座落于深圳,注册资本70亿元,近年来以发展产业投资与产业新城开发、战略投资与财务投资、交易平台等业务为主。

在2021中国民营企业500强榜单中,正威集团以7000亿元的营收排在阿里巴巴(营收6442亿元)和腾讯(营收4820亿元)的前面,位居榜单第四名。

近几年,正威集团在金融领域动作不断并吸引了不少外界目光。

5年前,正威集团将兰州银行4.79514%的股份揽入怀中,如果能顺利接手中静系持有的徽商银行股份,正威集团将通过控股、参股的方式持有两家城商行股权。

从2008年开始定下的3年实现IPO计划的兰州银行,直到8年后才递交招股书。5年的时间,兰州银行的上市梦仍未圆。随着去年年底该行资本充足率提高、不良贷款率的下降,成为其上市进程中的加分项。9月初,兰州银行A股首发成功过会,一旦IPO成功,正威集团或也将从中获益。

正威集团曾还热衷于投资资管机构,相反的是,并不是所有投资都是顺利的,在此类投资中,正威集团就差点栽跟头。

2018年9月,锦安财富的大股东锦安控股的股权变动中,正威金控以10%的股份成为锦安控股的第四大股东。锦安控股是一家第三方理财公司,旗下覆盖私募、基金销售、海外资产配置、股权、房地产投资等多个业务。这段投资仅仅维持了9个月。

2019年8月,锦安财富旗下多只私募基金出现违约,巧合的是,2019年6月初,正威金控闪电般从锦安控股股东行列中退出。这也被外界认为是正威集团及时止损的选择。

天眼查信息显示,作为正威集团旗下子公司,深圳正威金融控股有限公司(下称“正威金控”)拥有2家投资机构,分别是嘉翊资本(深圳)有限公司、珠海市励骏文汇股权投资合伙企业(有限合伙),后者主要以私募基金从事股权投资业务为主。

图片来源:天眼查

正威集团还通过旗下公司布局了商业保理、融资租赁以及小贷等业务。关于正威集团旗下设置的金融公司,对外未公开发表过任何业务布局以及披露相关合作机构,因此显得格外低调,这与掌舵者王文银的行事作风一样神秘。

正威集团实控人王文银在资本圈属于风云人物,坐拥20多座矿山、超过2400万吨铜矿,身上始终被贴着“安徽首富”、“世界铜王”以及“最神秘的中国富豪”等标签。

图片来源:正威集团官网

王文银曾在演讲中,用一句话点出了自己的创业历程:“人生最大的风险就是不敢冒险,每一个成功的人其实都是一个‘疯子’”。

2009年,全球铜价格跌至几乎与开采成本持平的历史低点,王文银此时在现货和期货市场买入几十万吨铜材。随后,铜价即告反弹,他陆续出货,获得了1倍甚至4倍的超高利润。

在A股市场,王文银目前通过正威集团控股 家上市公司正威新材(002201.SZ,原名为“九鼎新材”),该公司主营业务包括玻璃纤维纱、织物及其制品等。

进入九鼎新材时,王文银付出的代价不菲。

2019年8月4日,正威集团以作价11.53亿元收购了九鼎新材6500万股,折合每股17.74元。而九鼎新材原实控人顾清波在此之前的6月份的两次交易日,分别以5.81元和6.02元减持了九鼎新材2%的股份,对比正威集团的每股收购价格,几乎是顾清波减持价格的三倍收购了九鼎新材。

从转让价格看,顾清波似乎成为最大受益者。不过,九鼎新材在资本市场的表现并未让王文银失望。收购后,九鼎新材的股价已从彼时(截至2019年8月5日收盘)的17.12元/股增至(2021年11月12日收盘)26.4元/股,股价涨幅超过50%。

仅拥有一家上市公司的王文银,去年曾通过控股公司安徽全威铜业对云内动力(00903.SZ)抛出过橄榄枝。

2017年,云内动力大股东云内集团拟以增资扩股方式引入民营资本,推进云内集团开展混合所有制改革。2020年4月初,根据云内动力的公告,王文银为此次投资提交了申请资料并缴纳了保证金,成为云内动力的潜在新主。然而,时隔数月后,云内动力突然宣布,全威铜业增资云内集团事项告吹。

泛亚危机时,为解决流动性,也曾有传出过这位“世界铜王”进场“救火”的消息。

从2015年4月份开始,泛亚交易所整体资金链出现问题,导致相关投资产品不能正常兑付,根据泛亚的披露,其融资超过430亿元。而该平台此前曾号称全球规模最大的稀有金属交易平台。后来,泛亚重组的消息也纷至沓来。

从2015年7月中下旬开始,泛亚多位高管曾对外发布“正威集团即将对泛亚进行重组”等传闻,针对这一传闻,正威集团未进行任何方式的确认。

根据《中国经营报》曾援引接近正威集团董事长王文银的消息人士透露,王文银与泛亚董事长单九良的确有一定个人交集,后因单九良请求走台,故王文银曾奔赴云南昆明,但当他全面了解了泛亚及单九良目前的财务状况及局势后,已表示不会深度参与此事。

近年,王文银在地产界布局并未止步。尽管外界没有公开宣布过地产的发展计划,但在其庞大的经营版图中,充斥着地产业务的草灰蛇线,伏脉千里。

成立于2009年5月的深圳市华汇置业有限公司(简称“华汇置业”),或许是正威集团地产板块的主体公司之一,该公司注册资本为1718万元,正威集团拥有其100%股权,王文银仍是最终受益人,持股90%。

工商信息披露,华汇置业从事房地产项目开发,以广州、深圳及珠三角地区为轴心,辐射北京、上海、重庆等全国多个重点城市,涵盖超大型城市综合体项目、高端的住宅和商业项目。

与华为创始人任正非、比亚迪创始人王传福喜欢谈“技术逻辑”不一样,王文银很少对外谈及他遇到过哪些困难,不过在每一次的危与机之中,造就了王文银庞大的投资圈以及正威集团超过7000亿元的营收。

你对正威集团及其“掌门人”王文银了解吗?欢迎评论区一起分享他们的故事。