作为亚洲最主要的现货原油交易枢纽,新加坡外海大量油轮浮在海上当做储油基地的景象,则又鲜明的展示着全球原油供应过剩的状况丝毫没有缓解。

图片来源:marinetraffic.com,图中红点是处于静止状态的船只

加拿大大火和尼日利亚爆炸等事件导致的原油供应骤减,令油价自4月以来涨了30%。但作为亚洲最主要的现货原油交易枢纽,新加坡外海大量油轮浮在海上当做储油基地的景象,则又鲜明的展示着全球原油供应过剩的状况丝毫没有缓解。

据路透报道,有多达40艘超级油轮停靠在新加坡外海,被当做漂浮的储油基地使用。这些油轮储存的石油总量多达4770万桶,其中主要是原油,较之前一周增加了10%。

报道援引欧洲一名高级石油交易员称,“过去15年中,我每年都来一次新加坡,从未见过这种海上停满油轮的场面。”

报道称,这些原油足够满足中国五个工作日的需求,表明在中东产油国持续将产出保持在记录高位以争夺市场份额的背景下,近期美洲、非洲和欧洲等地的供应受扰并没有影响到亚洲原油供应。

此前高盛表示,受尼日利亚输油管道爆炸影响,原油市场的再平衡已经开始。市场很可能在5月陷入供不应求的局面,加拿大火灾和尼日利亚输油管爆炸带来的产量下降影响将贯穿至整个下半年。

高盛称:“原油市场从储量接近饱和,到供不应求的转变远比我们此前预期的要早,因此我们上调上半年和年底的WTI油价预期至45美元和50美元。

巴克莱分析师在一份报告中也表示:“原油市场再平衡的过程看起来比此前预计要快得多。在油价反弹势竭之际,尼日利亚供应骤降又为油价进一步上涨提供了动力。”

然而,新加坡外海所呈现的现货原油供应状况,又让人难以乐观。

船舶经纪商Banchero Costa研究主管Ralph Leszczynski称,最近几个月对冲基金看涨情绪高昂,纷纷押注油价上行,甚至近期高盛分析师也多油价,但是由于供应过剩问题仍然存在,价格不太可能涨太多。

海上储油还是因为远期升水么?

华尔街见闻此前曾提及,由于近期合约价格远低于远期合约价格,贸易商们通过囤积现货原油,以便在未来以高价出售,赚取中间差价,令租用油轮囤油的赚钱方式再度红火。

但从3月底开始,原油远期升水就已经开始缩减,当时油企通过抛售期货来锁定一部分收益,以此来作为对冲手段,这种做法进一步打压了期货合约的价格。

如今一年期布伦特原油期货升水已从1月的每桶7.60美元跌至仅4美元,远远低于交易商认为的海上储油具有吸引力的每桶10美元门槛。对于WTI原油来说,也是一样。

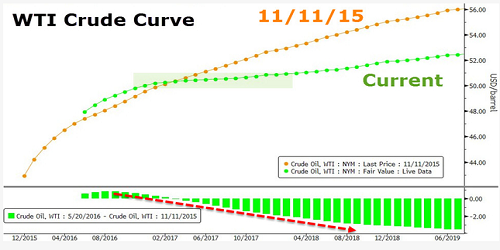

正如Zero Hedge下面这张图显示,和去年11月11日陡峭的WTI期货价格走势相比,如今WTI远期价格已趋于平坦。

BMI Research称,从经济效益上看,海上储油已经没有吸引力。尽管如此,最近数月海上出油量大增的现象却是全球性的,去年一季至今年一季期间,海上储油量增加了19.5%。

某亚洲大型银行的石油贸易融资资深人士称,虽然这种做法已经无法获利,但交易商向银行申请为租用油轮提供融资的情况却异常的多,“这些申请来自那些完全清楚无法从储油中赚钱的交易商。这已经不是交易商的考虑,而是油市在寻找未售出原油的储存地。”

路透援引上述欧洲高级石油交易员称,现在明显还有太多实物原油,供应过剩的局面远未结束。

早在今年初,陆地存储空间已经接近耗竭,以至于全球原油巨头要求油轮运营商放慢海上油轮的航行速度,以减轻陆地存储压力。

彭博1月底报道称,陆地闲置的储油设施所剩无几。西欧储油设施利用率已高达97%,美国原油存储规模也触及80多年来的最高水平。花旗数据显示,全球最大原油储存中心之一的萨尔达尼亚湾区的储油设施已经满负荷运行。

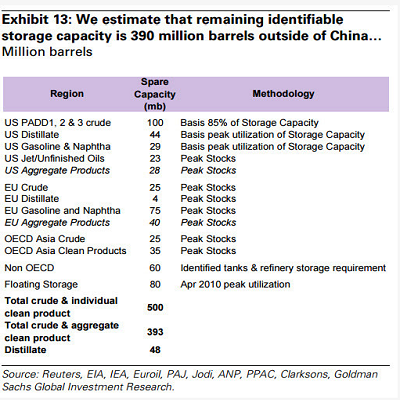

高盛在去年12月就曾提醒,由于原油库存持续上升,春季触及存储容量上限的可能性增加。预计在中国以外,全球原油存储能力仅剩3.9亿桶。