尽管农产品价格的持续下降促使全球农化企业不得不通过业内兼并整合来度过这段艰难期,但拜耳收购孟山都的动机似乎远不止如此,这更像是一场介于天使与魔鬼之间的赌注。

3天前,德国生命科学巨头拜耳(Bayer)终于向全球最大的种子巨头孟山都(Monsanto)发出了收购要约。这是近半年来全球农化行业曝出的又一宗超巨型交易,市值约800亿美元拜耳收购市值约440亿美元的孟山都,丝毫不逊于之前同业竞争对手杜邦(Dupont)与陶氏(Dow’s)总值1300亿美元的合并以及中国化工430亿美元对全球最大农化巨头先正达(Syngenta)的收购。尽管农产品价格的持续下降促使全球农化企业不得不通过业内兼并整合来度过这段艰难期,但拜耳收购孟山都的动机似乎远不止如此,这更像一场介于天使与魔鬼之间的赌注。

拜耳大力加码农化业务

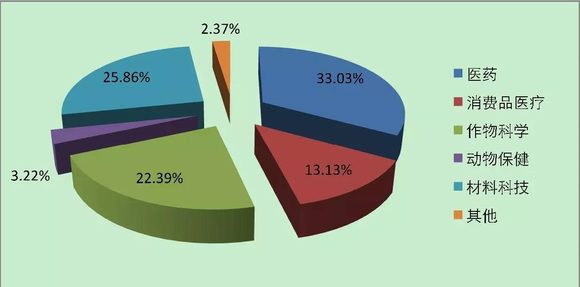

在创立的150多年里,拜耳的商业模式一直都是发明新分子,再将它们转变为创新的产品。而这一传统模式自2015年起被重新定义,因为拜耳从此将彻底成为一家生命科学公司,全力聚焦有关生命有机体的生物化学,三大主业分别是医药、消费品医疗与作物科学(即农化)。

为了坚定地专注于生命科学,拜耳于去年9月正式将前核心业务——材料科技分部独立出去,更名为Covestro(科思创),并在去年10月将其单独上市。在剥离出材料科技业务后,作物科学成为了拜耳医药业务(2015年营收153.08亿欧元)之后的第二大业务,在2015年实现营收103.67亿欧元。拜耳此次意图收购孟山都显然是为了大力加码作物科学业务。

拜耳之所以剥离材料科技,而更专注作物科学主要有三个原因:

一,虽然Covestro贵为全球领先的聚合物材料制造商之一,还占据拜耳极大一部分营收(2015年营收119.8亿欧元),但该部分业务的利润偏低,导致拜耳希望将其剥离。根据拜耳2015年的财报,医药和作物科学的EBIT(息税前利润)率都在20%以上,消费品医疗为13.6%,而材料科技这块的数字仅为5.3%,不仅效率低下,还整体拖累公司业绩。

二,拜耳认为作物科学将会是未来几十年人类生存的刚需。据拜耳称,2050年全球将有97亿人口,届时的粮食问题将是全球社会的一个巨大挑战,特别是那些农业条件落后的国家。因此,开发更好的种子和植保产品将是保证未来全球人口粮食供给的关键。

三,拜耳的生物医药业务与作物科学能有更好的协同。拜耳当前将大量的研发重心放在基因技术上,包括投资研发CRISPR/cas9基因编辑技术,意图治愈多种先天性疾病。而作物科学中的核心板块之一——转基因种子开发也将受益其在这个领域所做的各种研究和发现。

拜耳收购孟山都的动机

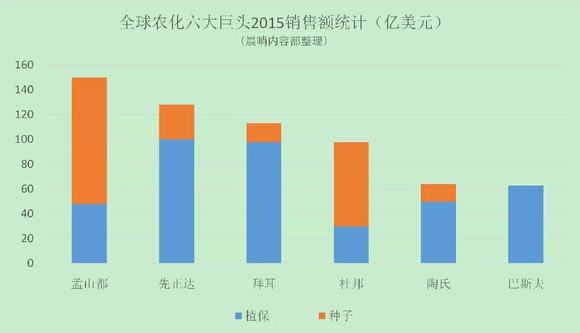

在分析拜耳收购孟山都的动机之前,我们先来看看当今全球农化市场的局势。目前,全球农化市场被几家巨头企业所主宰,这几家巨头在植保(农药为主)与种子(转基因作物为主)领域各有擅长,各自占据领先地位。以下是这几家企业2015年的营收水平:

结合以上的市场情况,如果我们撇开收购所需的谈判、融资、审批等因素,拜耳收购孟山都的动机主要是两点。

一,拜耳希望增强种子业务,以迎接未来潜力巨大的粮食供给市场。去年6月,拜耳已经完成了对印度种子企业SeedWorks的收购,帮助其提前布局印度这一人口巨大的粮食市场。而本次求购的孟山都是全球最大的种子企业,无论在技术、产品和市场上都在世界上占有绝对领先地位。另外,从孟山都的种子产品线来看,其主要产品为玉米(占大半销售额)、大豆、蔬菜和棉花等;而拜耳目前主要产品依次为棉花、油菜、大米、蔬菜等,两者的产品线重叠不大。若能收购孟山都,拜耳将成为全球种子领域的绝对霸主。

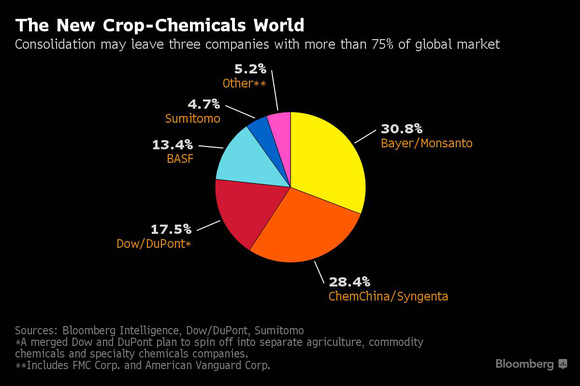

二,从市场竞争的角度看,全球农化巨头之间的角力已进入白热化,可谓此消彼长。加之,目前全球农产品价格下降,农民对农化产品的需求降低,这些巨头的营收都受到了不同程度的影响。并购整合成为它们维持自身竞争力的无奈之举。

孟山都去年率先发难,求购全球植保第一,种子第三的先正达,却遭拒;随后去年底,杜邦与陶氏突然“闪婚”,震惊农化圈,两者在植保与种子领域构成强力互补;今年2月,先正达投奔中国化工,拥抱潜力巨大的中国市场;今年3月,传闻巴斯夫意图从陶氏手中抢走杜邦,盯上杜邦的种子业务;前几天,拜耳证实了向孟山都提出的收购要约。

拜耳植保强,种子弱;孟山都种子强,植保较弱。两者具有很强业务互补性,合并后的公司也将成为植保与种子的双料老大。另外,孟山都近来业绩也处于下滑状态,被收购的倾向也大一些。因此,无论出于业务发展和互补的战略考虑,还是鉴于目前市场上可合并的巨头已为数不多的现状,孟山都都是拜耳兼并的理想选择。

天使与恶魔之间

我们可以说拜耳收购孟山都不仅是出于环境所迫,更是自己的业务发展需要。然而,收购总有代价,尤其当收购的对象是孟山都时,这个代价更是难以估量。对于拜耳,收购孟山都犹如一个介于天使与魔鬼之间的赌注,成可上天堂,败可下地狱。以下便是决定拜耳成败的三个关键问题。

一,融资问题。拜耳收购孟山都首先要面临的问题就是钱。孟山都贵为全球种子巨头,市值达到440亿美元,如果按30%溢价计算,收购价就将接近600亿美元的天价。如果尝试换股的方式,不确定孟山都的股东会否接受,因为拜耳集团的业务比孟山都要复杂的多,不确定孟山都的现有股东是否愿意接受拜耳在医疗健康上的投资。而拜耳以欧元为汇率的股票也会让孟山都股东为难。

而如果要通过现金或部分现金收购孟山都,剥离Convestro获得的现金显然远远不够,拜耳还将不得不大量举债,这将可能一方面降低拜耳的投资信用评级,一方面限制其在包括医疗在内的其他领域进行投资。如何搭建交易架构,如何融资,如何说服股东和股民,如何确保合并后的发展,拜耳需要好好考量。

二,公众反对。俗话说“钱能解决的问题都不叫问题”,然而公众的说三道四就不是三言两语就能打发的。作为饱受争议的全球最大转基因作物集团,孟山都在广泛抵制转基因作物的欧洲被视作为一家典型的“作恶”公司。其转基因种子与草甘膦为主要成分的农药都在欧洲广遭非议。

拜耳收购孟山都被公众认为是将背上孟山都的坏名声。同样的事件可以参考德国化学巨头巴斯夫的做法,巴斯夫4年前在面对欧洲大量消费者、农民与政客公开反对转基因技术时,选择将该单位转移到美国,停止开发面向欧洲的产品,从此专注于面向美洲与亚洲的产品。目前已经有政客发声公开抵制拜耳收购孟山都,他们认为拜耳作为一家德国代表性的良心企业不应该与破坏生物多样性与土壤环境的孟山都走到一起。

而由于长久陷于转基因的非议中,孟山都旗下拥有一支强大的政府游说团和一个专业的公共关系部门来推广其转基因作物,今天已近乎垄断了部分粮种,当然也没少牵涉各种纠纷。拜耳搭上孟山都也就大大加大了因政策变化而导致的种子业务收入的不确定性。

三,监管审批。两家行业巨头合并肯定逃不过反垄断机构的审查。然而事实上,由于农化行业近期的兼并整合既多又大,之前杜邦陶氏的合并与中国化工收购先正达的交易都还未通过审批,又一宗重磅交易的到来势必让反垄断审批机构更难处理。而如果以上三宗重磅交易都通过审核,全球农化市场将越发出现被少数寡头垄断的局面。

除了反垄断问题之外,转基因技术和粮食供给由于涉及国家战略和安全因素,也可能遭遇美国外资投资委员会CFIUS的审查。

天使与魔鬼之间,不少方面认为拜耳这样一家发展情况良好、技术和市场竞争力都很强的企业没有必要去冒这么大的风险去收购孟山都这样颇受争议的公司。但是,我们也可以看到拜耳已经确定了未来的发展战略,现在要做的就是坚定地执行这一战略。同时,从事转基因作物领域的远不止孟山都一家,先正达、拜耳、杜邦等都有这方面业务,但他们却未被冠以“作恶”公司的名号,或许拜耳相信它能改变转基因作物的形象。天使还是魔鬼,就得看拜耳怎么做了。